Детальный разбор применение основ риск менеджмент в трейдинге с использованием инструментов трейдингвью. Так же это ещё называется коэффициент риска к доходности, и мы научимся его применять в своей торговле.

- Предисловие

- Как использовать соотношение риска к награде в трейдинге

- Короткий стоп-лосс или длинный

- Заключение

Предисловие

Эта статья постарается ответить на такие вопросы:

- Использование соотношение риска к прибыли на графике

- Каким должно быть соотношение риска к прибыли в трейдинге

- Как применять стратегию усреднения, мартингейл и DCA в криптовалютном трейдинге

Для глубокого понимания этого текста я рекомендую ознакомиться с двумя предыдущими статьями. Потому что в этой статье мы научимся применять эти знания на реальном трейдинге.

- Основы риск менеджмента в трейдинге

- Основы риска и вознаграждения

Мы уже знаем что хотим маленький риск и большую награду. Находить такие сделки — это радость для трейдера. Там мы можем разместить 100$ что бы заработать 1000$ с 50% шансом. Нахождение нами таких сделок приводит к обсуждению их целесообразности. Ответ можно найти после изучения торговых методов и стратегий для определения правильных сделок.

Как использовать соотношение риска к награде в трейдинге

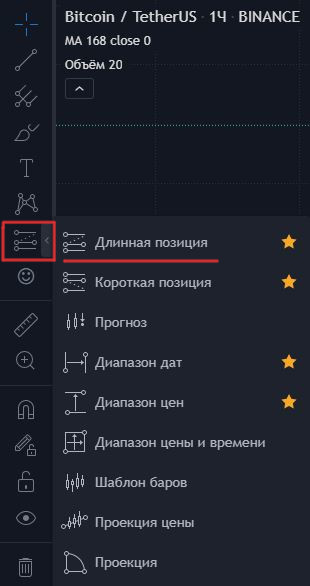

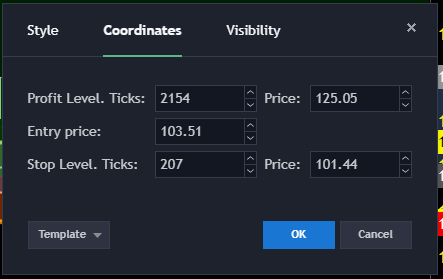

Скриншот ниже показывает инструмент для построения соотношения risk to reward (aka RR) для лонговой позиции, на графиках tradingView.

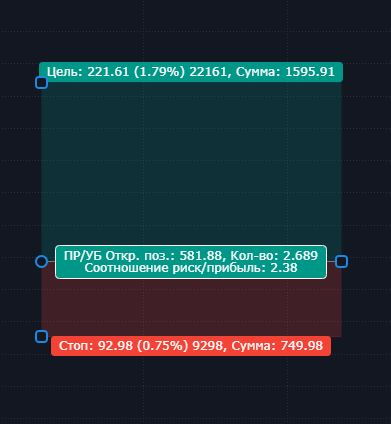

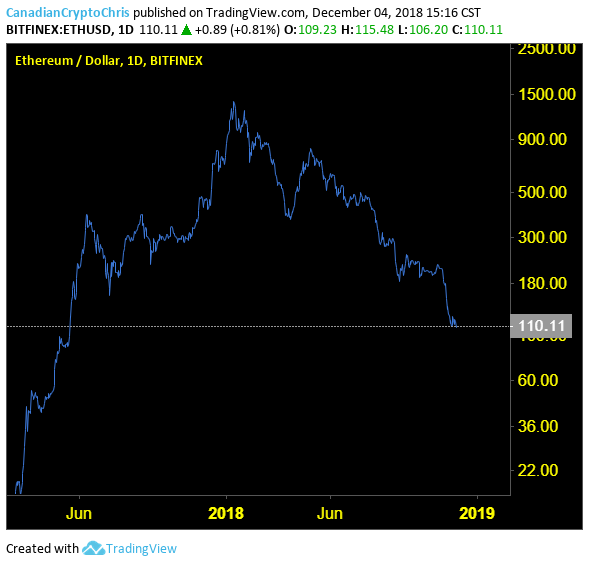

А когда вы разместите это на графике то должны увидеть вот такую картинку.

Верхняя зелёная часть — это возможная прибыль, или сколько процентов вы могли бы заработать. Так же показывает насколько далеко до вашей цели, в нашем случае это 1.79%. Там где соприкасаются зелёный и красный прямоугольник и будет вашей точкой входа. Красная часть показывает как глубоко, находится ваш стоп или сколько вы готовы потерять. Комбинируя их оба мы способны рассчитать соотношения риска к прибыли в трейдинге, в нашем случае это 2.38.

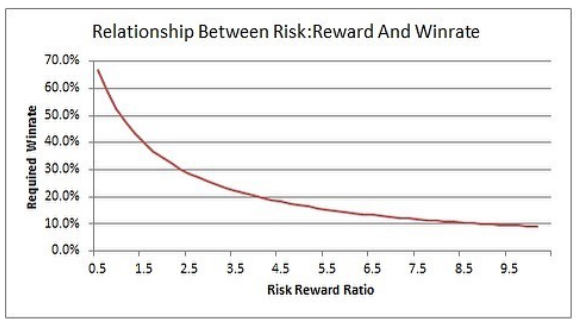

Давайте представим что наше соотношение риска к награде 1.55 и в таком случае может показаться что риск не стоит награды. И глядя на логарифм ниже мы увидим что при риске в 1.55 мы должны быть правы более чем в 45% случаях, чтобы оставаться на плаву.

И до тех пор, пока вы не наберётесь опыта и не сможете обеспечить шанс успеха более чем 45%, вы наверняка заходите остаться минимум с соотношением RR 2. Чем соотношения риска к награде выше тем реже вы будете правы в своей торговле. Не лучшая стратегия меньший риск и большая награда, давайте посмотрим на реальный пример.

На данном этапе нас интересуют только три момента: точка входа, где фиксируем профит и возможный стоп. Я настроил их так что бы R:R получился 6. Перспектива заработать 19% или потерять 3%.

Так если я начну с 100$ то либо заработаю 19$ или потеряю 3$. А если посмотреть на предыдущий график с логарифмом то увижу, что я должен быть прав только в 15% случаях, для того что бы оставаться на плаву.

Легко показывать на истории, и для того что бы это работало, вы должны найти такую последовательность действий при которых это будет работать. Возможно оттачивания одной фигуры технического анализа и будет вашим граалем успеха.

Трейдинг похож на предсказание погоды. Чем больше вы узнаёте о метеорологии тем точнее ваши прогнозы, но не один прогноз ни может быть гарантированным. Если мы ошибаемся, то должны просто принять это. Вот почему у нас есть стоп-лосс и он похож на зонтик в сумке, когда нет дождя.

Помните всё зависит от вашего капитала и времени. Не обязательно чтобы для торговли требовалось 100$ как в примере. Криптовалютный рынок позволяет торговать любой суммой и это прекрасно.

Короткий стоп-лосс или длинный

Что если бы я устанавливал маленький стоп-лосс в попытке строгого ограничения убытка? Давайте посмотрим на предыдущий пример, но только с коротким стопом.

RR 17 что может быть лучше? Для безубыточности нужно 1 выигрыш из 17. Но мы с вами реалисты и видим, стоп-лосс на 1.10% что само по себе указывает на высокую вероятность его исполнения. Если ставите короткий стоп, то нужно быть уверенным в том что он не будет исполнен, мы с вами уже говорили о том что шансы успеха одной сделки влияют на наши общие показатели успеха в трейденге.

Что может быть хуже, чем получить стоп-лосс, но цена потом дошла до предполагаемого профита?

И это действительно удар по зубам, понимать то что если бы был стоп чуть-чуть побольше, то вы бы заработали хорошую прибыль.

Следующая таблица похожа на предыдущую и тоже говорит нам о том в скольких процентах случаев вы должны быть правы и при каком соотношении риска к прибыли.

| Соотношение риска к прибыли | В скольки случаях вы должны быть правы |

|---|---|

| 0.1 | 91% |

| 0.5 | 67% |

| 1 | 50% |

| 2 | 33% |

| 3 | 25% |

| 4 | 20% |

| 5 | 17% |

| 6 | 14% |

| 7 | 13% |

| 8 | 11% |

| 9 | 10% |

| 10 | 9% |

| 11 | 8% |

| 12 | 8% |

| 13 | 7% |

| 14 | 7% |

| 15 | 6% |

| 16 | 6% |

| 17 | 6% |

| 18 | 5% |

| 19 | 5% |

| 20 | 5% |

Тут всё, как и в жизни, ключевым моментом является умеренность. Всё что выше RR 10 следует пересмотреть, потому что ваша цель и стоп-лосс становятся не реалистичны. Конечно, существуют сценарии с высоким RR, но чем он выше тем более нереалистичен.

И наоборот, чем меньше risk to reward тем больше вероятность того что сделка того не стоит. Зачем кому-то должно хотеться совершать сделку 1 к 10 (0.1 RR), этот человек должен быть прав в 91% всех случаев. RR ниже 1 – это плохая идея, не используйте её. Если вы не опытный трейдер, то используйте минимум RR 2, опытные трейдеры могут себе позволить соотношение 1. Но до таких людей мне как до луны.

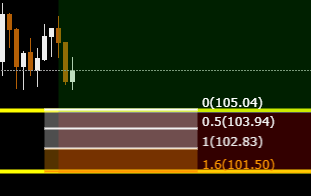

Что бы использовать стратегию мартингейла или DCA, нам нужно расположить ордера определённым образом. Это изменит размер сделки, в зависимости от нашего капитала, но позволит управлять RR и процентом выигрыша. Я воспользуюсь предыдущим примером и применю эту стратегию.

Мы будем располагать три ордера начиная с линии входа и до стоп-лосса.

На графике это выглядит как ровное расстояние между этими значениями, но на бирже эти ордера расположены следующим образом:

| Цена входа/выхода | Размер ордера | Комментарий |

|---|---|---|

| Ордера на покупку | ||

| 105.04 | 200$ | Это моя начальная ставка |

| 103.94 | 400$ | Цена идёт против меня? я удваиваю |

| 102.83 | 600$ | Цена второй раз идёт против меня, снова удваиваю |

| Стоп-лосс | ||

| 101.50 | 1400$ | Полностью сокращаю убытки, выхожу из сделки |

Теперь я хочу просчитать средневзвешенную точку входа, что бы я мог рассчитать RR

(200×105.40) + (400×103.94) + (800×102.83)

— — — — — — — — — — — — — — — — — — — — — = 103.51

(200 + 400 + 600)

103.51 это средневзвешенное значение для 1400$ задействованных в этой сделке. После чего эти данные нужно обновить в инструменте длинная позиция.

Инструмент построения графиков сам скорректирует значение RR, а именно 10.41 вместо предыдущего значения 6. Что уже лучше, чем было и имеет хорошие шансы на исполнение.

Таким образом можем управлять шансом в свою пользу, вследствие чего наш RR становится более привлекательным

Этот подход позволяет торговать более безопасно, и оставаться на плаву. Именно так мы меньше рискуем, но в то же время используем более большой капитал. Такую же стратегию можно применять и в продажах, что бы получить максимально взвешенное значение.

Каждый день существует сотни подобных торговых возможностей. И невозможно воспользоваться каждой из них, потому что этим будет сложно управлять. Рекомендую сосредоточить изначально только на нескольких монетных парах (лучших по капитализации и ликвидности). Я использовал стратегию мартингейл в качестве доказательной концепции, а так же опробовал её на реальных сделках в течение 4 месяцев. И у такой стратегии был 100% выигрыш. Одна идея которая должна быть связанна со стратегией Мартингейла: это то что если мы попадаем в зону покупки и цена входа усредняется, то нужно выходить по первой возможной прибыли и не передерживать сделку.

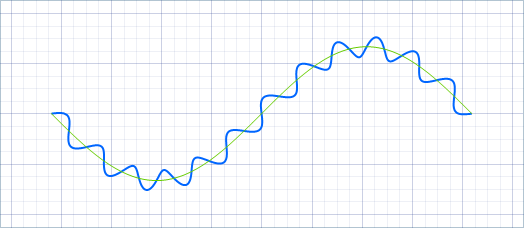

Допустим, у вас есть 10 ордеров на покупку и вы разместили ордер на продажу с определённым процентом прибыли (даже если просто на 1% выше от вашего начала). Семь ордеров на покупку сработали и цена пошла вверх к месту фиксации прибыли. Тогда оставшиеся 3 отменяются, а 7 купленных ордеров продаются. Затем вы можете перезапустить серию покупок разместив снова 10 ордеров. Эта стратегия на самом деле может быть одной из причин, по которой на рынке возникают волны облегчения, которые вы можете увидеть, переключив график со свечного на волновой.

Это похоже на волны внутри волны, к слову это мы обсуждали в предыдущей статье

На мой скромный взгляд, именно так и должны использоваться стратегия DCA и Мартингейла. Многие люди даже не смотрят на график и не следуют стратегии DCA, покупая каждый квартал, и это тоже нормально. Ваш метод — это ваш метод, делайте то что работает, делайте то что без стресса.

Заключение

Таким образом я постарался разобрать применение и концепт соотношения риска к награде в криптовалютом трейдинге, а так же как прикрутить к этому стратегию усреднения. Это позволило наглядно увидеть как такой подход влияет на шансы успеха.

- Соотношение RR рассчитывается на графике исходя из вашей точки входа, точки профита и стоп-лосса

- Соотношение RR должно быть не слишком высоким и не слишком низким. Стремитесь к значению от 2 до 9.

- Смогли наглядно применить стратегию Мартингейла, что бы изменить шансы в нашу пользу

Риск менеджмент в трейдинге – что это, основные правила и советы для начинающих по управлению капиталом и рисками.

Риск менеджмент – это свод правил управления капиталом, позволяющих оптимизировать прибыль и сохранить депозит в серии неудачных сделок.

Правила риск менеджмента относятся к размеру позиции, закрытию убыточных позиции и фиксации прибыли.

Классические понятия риск-менеджмента – торговля с соотношением 1 к 3, выход из позиции перед новостями, обязательная установка стоп-приказа.

Многих новичков, слепо следующих этим правилам, ждут убытки и потеря всего депозита или большей его части. Действительно, важно уметь управлять рисками, это то что отличает трейдера от игрока в казино.

Искусство состоит в том, что благодаря грамотную риск-менеджменту, трейдер по итогу года в прибыли, даже если большинство его прогнозов были ошибочны. Для составления грамотного мани менеджмента необходимо понимать причины и последствия нарушения каждого правила. Риск менеджмент зависит от стратегии и от поставленных целей.

Чтобы создать эффективную систему управления капиталом, необходимо создать торговую стратегию и протестировать на истории. Для каждой торговой стратегии необходим свой риск менеджмент.

Рекомендуется ограничивать риск – не более 0.5-2% от депозита. Но что, если вы не готовы нести убытки? И поэтому торгуете фундаментально привлекательными акциями, в которых риск делистинга минимальный.

В случае неблагоприятного сценария готовы потерять время, но не деньги. Например, взглянем на акции Сбербанка.

Видим сильный восходящий тренд, коррекции небольшие и быстро выкупаются. Сбербанк – крупнейший банк РФ, 51% акций принадлежит государству, выплачиваются дивиденды не менее 50% чистой прибыли.

Исходя из этого трейдер делает вывод, что котировки будут расти. В случае, если цена будет продолжать падение после покупки, не нужно фиксировать убыток в 0.5-2%, а следует подождать восстановления котировок.

Объем позиции следует рассчитать таким образом, чтобы падение в 20-50% не привело к потере счета. Трейдер готов к потере счета, но такой риск считает минимальным, например это глобальный мировой кризис или война.

Риск-менеджмент зависит от цели трейдинга . При консерсативной торговле на счёте у брокера расположен весь торговый капитал, пополнения не делаются или они незначительны.

Капитал обычно составляет значительную сумму, более 2-5 годовых доходов инвестора. Цель – сохранить и приумножить депозит без риска потери более 30% депозита.

По агрессивной торговле на счёте у брокера находится небольшая часть депозита, не превышающая дневной заработок. Цель – заработать не менее 500-1000%. Допустим риск потери депозита.

Содержание

- Консервативная торговля

- Соотношение риск-прибыль

- Выход из убыточной сделки

- Стоп-приказ

- Закрытие сделки “руками”

- Агрессивная торговля – стоп это весь счет

Консервативная торговля

Абсолютно все правила классического риск-менеджмента относятся к консервативному трейдингу – торговля с большим депозитом, потеря которого хоть и не катастрофична, но существенно влияет на состояние инвестора.

Правила риск-менеджмента направлены на то, чтобы не потерять капитал даже при неблагоприятных рыночных условиях.

Простой математический расчет показывает, что при риске в каждой сделке 2% требуется совершить 119 сделок подряд, чтобы получить убыток 100%.

Если трейдер имеет проверенную стратегию, не заключает сделки наобум, наступление такой серии сделок маловероятно.

Причем 2% это достаточно высокий уровень риска. Если у вас большой капитал и 2% это большая сумма в рублях, для снижения психологической нагрузки можно снизить риск до 0.2-0.5%. Тогда потребуется еще более длинная серия убыточных сделок.

Соотношение риск-прибыль

Сложно правильно прогнозировать поведение рынка, зависящее от множества факторов. Многие профессиональные трейдеры имеют соотношение прибыльных сделок к убыточным менее 50%. При этом они стабильно зарабатывают.

Секрет успеха – в соотношении между убыточной сделкой и прибыльной. Известное выражение «дай прибыль течь и режь убытки» именно об этом.

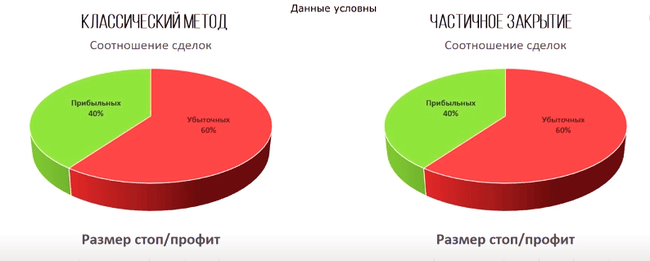

В примере ниже показано, что при сношении риск-прибыль 1 к 3 трейдер может совершать 50% убыточных сделок за период и все равно будет в прибыли.

Чем выше соотношение, тем больше трейдер может позволить себе ошибаться. Если по статистике вы совершаете менее чем 60% прибыльных сделок, а соотношение риск-прибыль менее чем 1 к 1, то потеря капитала — это вопрос времени.

Считается, что соотношение должно быть не менее 1 к 2 из-за того, что доля прибыльных сделок редко составляет больше 50%.

Все зависит от стратегии и значений параметров – количество прибыльных сделок и соотношение риск-прибыль.

Перед тем, как торговать на реальном счете, необходимо проанализировать исторические данные.

Бывает так, что при соотношении 1 к 1 число прибыльных сделок более 85%, а при соотношении 1 к 3 менее 30%. В таком случае правило – прибыль должна быть в 3 раза больше убытка, ведет к сливу депозита.

Выход из убыточной сделки

Стоп-приказ

Риск менеджмент устанавливает правила выхода из убыточной сделки. Самый безопасный вариант – установление стоп – приказа по достижении заданного уровня.

К примеру, трейдер составляет прогноз об окончании коррекции и возобновлении восходящего тренда. Открывает сделку на покупку в точке 3 и ожидает как минимум возврат историческому максимуму.

Соотношение риска к прибыли 1 к 5. На случай ошибки трейдер устанавливает стоп-приказ на уровне точки 1. Его срабатывание означает что прогноз ошибочный и вероятнее всего коррекция цены еще не окончена. Установка стоп-приказа помогает трейдеру избежать больших убытков.

Сделка закроется без участия трейдера, ему нет необходимости нервничать и проверять график каждый час.

Закрытие сделки “руками”

В примере выше стоп-приказ был оправдан, его установка уберегла трейдера от большего убытка.

Так бывает не всегда, особенно при торговле криптовалютами, где сквизы и манипуляции обычное дело.

Трейдер устанавливает стоп-лосс, получает убыток, а через час цена возвращается и касается уровня, где был установлен тейк-профит.

Поэтому многие трейдеры предпочитают не устанавливать стоп-приказ, а поставить пуш-уведомление. На мобильный телефон придет сообщение, когда цена коснется уровня цены, где должен стоять стоп.

Далее трейдер должен принять решение закрыть убыточную сделку или текущее движение – манипуляция. Рекомендуется подождать закрытие час или 4 часа, если цена не меняет направление, то лучше закрыть позицию и принять убыток.

Главная опасность при этом – непринятие убытка в заведомо проигрышной ситуации. Одна такая ошибка может оказаться губительной для торгового счета. Неважно сколько прибыльных сделок было закрыто ранее.

Поэтому такой метод подходит больше опытным трейдерам, которые умеют справляться с эмоциями и понимают цену нарушения правил управления капиталом. Риск при таком выходе из убыточной позиции может быть выше расчетного, поэтому лучше снизить объем в 2-3 раза.

Агрессивная торговля – стоп это весь счет

Классические правила риск-менеджмента подразумевают, что весь торговый капитал трейдера находится на счету у брокера и его потеря больно ударит по финансовому благополучию.

В такой ситуации нарушать правила риск-менеджмента и рисковать в одной сделке более чем 10% счета равносильно потере депозита. Если не сегодня, то завтра придет убыточная серия сделок, которая убьет счет.

Также классический риск ревард не учитывает психологию трейдера. В теории правила хорошо работают, но на практике после серии минусовых сделок в состоянии тильта трейдер нарушает собственные правила.

Заходит в рынок без сигнала, берет слишком большие лоты, стоп приказы убирает и вместо закрытия убытка добавляет объем.

При соблюдении классического риск менеджмента, чтобы стабильно зарабатывать 1000$ месяц необходим депозит не менее 10000$. Человеку со средней зарплатой накопить такую сумму непросто, на это уйдет 1-3 года. И это все может быть перечеркнуто одной ошибкой, обусловленной психологией.

При консервативной торговле в каждой сделке риск составляет 0.5-2%, или при депозите 10000$ – 50-200$. Остальные средства лежат на счете без дела.

И существует риск задействовать слишком большие объемы в сделках, просто потому что на это есть деньги. Для решения этой проблемы можно ограничить сумму, счет пополняется ровно на ту сумму, которой мы рискуем. И при этом при развитии негативного сценария депозит сливается полностью.

Но в отличие от торговли большим капиталом это не катастрофа.

Рекомендуется устанавливать риск в сделке равным своему среднедневному доходу или сумме, которую вы планировали откладывать, чтобы накопить 10000$ на депозит.

При такой торговле исключен тильт – просто нет денег для нарушения правил риск менеджмента. Если вы торгуете по прибыльной стратегии торговый счет будет расти. Даже если неделю или две придется ежедневно пополнять депозит, прибыльная серия сделок перекроет убытки.

Такой способ торговли рекомендуется при торговле криптовалютами. Далеко не у всех есть возможность откладывать ежедневно на трейдинг 10-50 долларов. Высокая волатильность криптовалютного рынка позволяет увеличить счет в 20-30 раз без использования кредитного плеча.

Можно снизить сумму до 1-3$, это чашка кофе или пачка сигарет, такую сумму каждый может позволить себе потратить на трейдинг.

Может показаться. что такая торговля это игра в казино и полное отсутствие управление капиталом, но это не так. Правила риск-менеджмента при такой торговле:

- Установите сумму риска на день, не превышающую дневной доход.

- В день (или другой период, в зависимости от частоты сделок) разрешается сделать одну сделку на весь риск или несколько сделок, риск при этом разделяется. Например, риск на день 10$. Можно совершить 1 сделку со стопом 10$ или 5 сделок со стопом 2$. Кажется, что вероятность совершить 5 убыточных сделок ниже чем 1, и второй вариант предпочтительнее. Но все зависит от рыночной ситуации и размера позиции. Чем меньше размер стопа в пунктах, тем выше вероятность убытка. Если вы торгуете внутри дня стоп – приказ не должен быть меньше чем волатильность цены за последние 7 часов. Для определения волатильности откройте часовой график и установите индикатор ATR (Average True Range) c периодом 7. Лучше если стоп будет в 2-3 раза больше ATR.

- Вне зависимости от результата сделки, в следующей сделке рискуем такой же суммой. Допустим мы установили правила. Риск на день 10$, можем совершить 5 сделок с риском 2$. Рыночная ситуация складывалась благоприятно и первая сделка принесла нам 10$. Теперь счет составляет 20$. Но следующая сделка все равно должна быть с риском 2 $ (или не более 8$).

- Регулярный вывод прибыли, не менее 30%. Если капитал небольшой и вы не нуждаетесь в деньгах для повседневных нужд можно не выводить на карту. А перевести в менее рискованную стратегию. Например, купить облигации если вы торгуете на фондовом рынке. Или перевести на отдельный счет, важно чтобы перевод денег занимал время. Но лучше все таки хотя бы раз в несколько месяцев вывести именно с брокерского счета и купить что-то или съездить отдохнуть. Это повысит мотивацию.

- Повторный расчет суммы риска делайте каждый месяц. Может быть вы стали зарабатывать больше, или депозит ваш вырос настолько, что сумма прибыли кажется смешной. Если рыночная ситуация против вас, или вы лишились части дохода и прежняя сумма кажется большой, снижайте дневной риск до комфортного уровня. Крайне важно, чтобы дневные потери не были существенными, не вызывали желание отыграться.

Риск-менеджмент в трейдинге, где и когда ставить стоп лосс и тейк профит, школа трейдинга:

Схем риск менеджмента в трейдинге больше, но базовые озвучены выше.

Если вам понравилась статья, то подписывайтесь на мой телеграм канал.

Знаете ли вы, как применять риск-менеджмент, чтобы ваши потери воспринимались подобно муравьиному укусу для вашего торгового счета? Вы умеете торговать на любых рынках или таймфреймах без существенного риска для вашего депозита? Вы знаете, как находить сделки с низким соотношением риска к прибыли?

В сегодняшней статье мы коснемся всех этих вопросов, которые являются одними из самых важных в трейдинге. Если вы сможете правильно использовать риск-менеджмент, тогда ни один ваш торговый счет никогда не будет слит, и вы сможете стать стабильно прибыльным трейдером.

Что из себя представляет риск-менеджмент?

Риск-менеджмент — это способность ограничивать свои потери, чтобы не лишится всего капитала целиком. Это метод, который применяется ко всему, что связано вероятностями: покер, блэкджек, спортивные ставки и т. д.

Если у вас есть торговый счет в размере 10 000$, вы бы рисковали суммой 5000$ в каждой сделке? Конечно, нет. Потому что это только два проигрыша подряд, и вы потеряете все. Здесь даже выгодная торговая стратегия не сможет вас спасти.

Представим, что есть два трейдера: Саша и Маша. Саша — агрессивный трейдер, и он рискует 25% своего счета в каждой сделке. Маша — консервативный трейдер, и она рискует 1% своего счета в каждой сделке. Оба используют торговую стратегию, которая выигрывает в 50% случаев со средним риском к прибыли 1:2.

В течение следующих восьми сделок результаты были следующими: четыре убыточных сделки подряд, четыре прибыльных сделки подряд.

Вот результат для Саши: -25% -25% -25% -25% = потеря всего депозита

Вот результат для Маши: -1% -1% -1% -1% +2% +2% +2% +2% = +4%

Видите разницу? Риск-менеджмент может быть решающим фактором независимо от того, являетесь ли вы прибыльным трейдером или убыточным. У вас может быть лучшая торговая стратегия в мире, но без надлежащего управления рисками вы все равно потеряете все свои деньги. Это всего лишь вопрос времени.

Когда дело доходит до управления рисками, для большинства трейдеров всегда есть потенциал для прогресса, потому что многие из них пренебрегают важностью управления рисками или не знают, с чего начать. Однако благодаря небольшим изменениям и лучшему пониманию того, как работает риск-менеджмент, большинство трейдеров смогут улучшить эффективность своей торговой стратегии.

Процент прибыльных сделок

«Как я могу добиться большего количества прибыльных сделок?» Вероятно, этот вопрос является одним из наиболее часто задаваемых для многих трейдеров. Конечно, более высокий процент прибыльных сделок звучит хорошо, потому что у вас будет меньше убытков. Но сделает ли это вас лучшим трейдером? Нет!

Процент прибыльных сделок — это важный показатель, но сам по себе он не имеет значения. Предположим, что трейдер имеет процент прибыльных сделок в 90%, но его потери всегда в 10 раз больше, чем у его прибыли. Не редкость, когда трейдеры слишком рано фиксируют свою прибыль и позволяют убыткам выйти из-под контроля.

Кроме того, когда у вас чрезвычайно высокий процент прибыльных сделок, вы, вероятно, не всегда способны справиться с проигрышными сделками. Таким образом, когда происходит убыток, трейдеры паникуют, стараются всеми способами их «избежать», а затем торгуют эмоционально и часто совершают дорогостоящие ошибки.

Знаете ли вы, что торговые системы с доходностью в 50%, 40% или даже ниже также могут приносить вам стабильную прибыль? На графике ниже показана взаимосвязь между доходностью и соотношением риска к прибыли.

При этом трейдеры не могут напрямую контролировать свой прибыли.

Соотношение риска к прибыли

Соотношение риска к прибыли, как следует из названия, представляет собой соотношение между потенциальной прибылью и потенциальным убытком в одной сделке. Чтобы определить это соотношение трейдер берет расстояние между точкой входа и стоп-лоссом (потенциальный убыток) и сравнивает его с расстоянием между точкой входа и тейк-профитом (потенциальная прибыль).

Хорошей новостью является то, что мы можем контролировать данное соотношение.

Трейдер может использовать более жесткий стоп-лосс или более широкую цель по взятию прибыли, чтобы увеличить соотношение риска к прибыли. Это также означает, что ему понадобится более низкий процент прибыльных сделок, чтобы потенциально торговать в плюс. Цена в данном случае будет легче достигать его стоп-лосса. Таким образом, более плотный стоп и более широкие цели по фиксации прибыли приведут к снижению скорости доходности торговой стратегии.

С другой стороны, вы можете более широкий стоп-лосс и более плотную цель взятия прибыли. Это будет означать, что соотношение риск-прибыль уменьшается. Теперь цене легче достичь цели, и в ваших сделках будет больше места для ошибок, поскольку потребность в точности уменьшается с более широким стоп-лоссом. Это также может привести к увеличению общего количества прибыльных сделок.

Время удержания позиции

Время удержания сделки напрямую связано с соотношением риска к прибыли, потому что чем дальше находится цель, тем больше времени потребуется для того, чтобы цена достигла цели. И если у вас есть некоторый опыт торговли, вы, вероятно, знаете, что оставаться в прибыльных сделках не так просто. Слишком ранняя фиксации прибыли — это частая проблема, потому что трейдеры постоянно опасаются, что цена может развернуться и уничтожить всю их нереализованную прибыль.

Таким образом, выбор более широкой цели на первый взгляд может показаться хорошей идеей, но она сопряжена с множеством проблем. Поэтому вам нужно тщательно принимать решения о корректировке своих целей и наблюдать за своей эмоциональной реакцией.

Эмоциональная стабильность

Эмоции и психология торговли являются важной частью трейдинга.

Риск-менеджмент определяет, сколько положительных и отрицательных эмоций вы получаете от своей торговой стратегии. Система больших прибылей может быть оправданной, однако одна потеря может легко вас расстроить, когда вы не привыкли иметь дело с потерями.

В то же время, системы с высокой доходностью обычно имеют низкое соотношение риска к прибыли. Это также может быть проблематичным, поскольку это означает, что ваши прибыли и ваши убытки имеют примерно одинаковый размер. Таким образом, выход из полосы неудач займет гораздо больше времени, как и восстановление после убытков.

Как правило, профессиональные трейдеры торгуют системой с высоким соотношением риска к прибыли. Профессионалы могут оставаться в прибыльных сделках долгое время. Когда одна прибыльная сделка оплачивает ваши 4,5 или даже 7 убыточных сделок, роль убытков полностью меняется. Вы больше не опасаетесь убытков, потому что знаете, что для того, чтобы восполнить их, вам потребуется лишь всего одна хорошая сделка.

Вы также зарабатывать деньги, используя соотношение риска к прибыли 2:1. Нет необходимости стараться изо всех сил и пытаться поймать огромные прибыльные сделки. Многие трейдеры, которые потерпели неудачу, постоянно ищут торговые системы с высоким соотношением риска к прибыли, в то время как они могли бы стать прибыльным трейдером намного легче, если бы просто взяли то, что вполне реально и достижимо для них на данный момент.

Поэтому постарайтесь создавать такую торговую стратегию, которая будет соответствовать вашей личности.

Размер позиции

Теперь вам, наверное, думаете: «Как я могу правильно управлять своими рисками в трейдинге?» Ответ заключается в размере позиции. Каким объемом лота вы можете торговать, чтобы достичь желаемого уровня риска? Это один из самых главных факторов в грамотном риск-менеджменте.

Но прежде чем рассчитать свой размер позиции, вы должны знать следующие три вещи:

- Цена одного пункта.

- Какой суммой вы рискуете в каждой сделке?

- Расстояние до вашего стопа.

Цена пункта

Цена пункта — это изменение размера прибыли или убытка, если цена изменяется на один пункт. Для его расчета нужны три вещи:

- валюта торгового счета

- торгуемая валютная пара

- размер лота.

Предположим, что ваш торговый счет в долларах США, и вы находитесь в длинной позиции в размере 500 000 единиц по паре EUR/GBP. Если EUR/GBP движется на 1 пункт, как это отражается на вашей прибыли или убытке?

Поскольку вы торгуете EUR/GBP — значит EUR — базовая валюта, а GBP — валюта котирования. Чтобы определить цену пункта, посмотрим на валюту котирования. Если мы покупаем 500 000 единиц EUR/GBP, то цена за пункт составит 50 GBP. Валюта вашего торгового счета — это доллары США. Валютой котирования является GBP.

Таким образом, смотрим на курс спот GBP/USD. Далее умножаем курс GBP/USD на один пункт валюты, которой мы торгуем. Предположим, что курс спот GBP / USD = 1,25, тогда: 1,25 * 50 = 62,5$. Это означает, что каждые 1 пункт движения в EUR/GBP будет стоить вам 62,5$.

Какой суммой вы рискуете в каждой сделке?

Я предлагаю рисковать не более 1% от вашего депозита. Почему? Ведь вы не хотите, чтобы несколько неудачных сделок привели вас к крупной просадке или целиком опустошили ваш торговый счет. Не забывайте, что вам необходим грамотный риск-менеджмент, чтобы оставаться в рынке длительное время.

Вот как можно рассчитать свой долларовый риск за сделку:

Предположим, у вас есть торговый счет в размере 10 000 долларов. Вы рискуете 1% своего капитала в каждой сделке. 1% от 10 000$ = 100$. Это означает, что вы не потеряете больше, чем 100 долларов за одну сделку.

Помните, чем больше денег вы потеряете, тем труднее будет восстановить свои потери.

Расстояние до стоп-лосса

Последним фактором является правильный размер вашего стоп-лосса. Лучше всего ставить стоп на тот уровень, где ваша торговая формация, по которой вы заходите в сделку, потеряет всякий смысл.

Управление рисками и размер позиции — две стороны одной и той же медали. Вы не можете применять управление рисками без правильного определения размера позиции.

Как рассчитать размер позиции на форекс?

Представим следующее:

У вас есть торговый счет в размере 10 000$, и вы рискуете 1% в каждой сделке. Вы хотите продать GBP/USD на 1.2700, потому что это область сопротивления. Ваш стоп-лосс 200 пунктов.

Каким размером позиции мы должны войти в рынок, чтобы остаться в пределах риска 1%?

Расчет размера позиции:

Размер позиции = сумма, которой вы рискуете / (стоп-лосс * значение одного пункта)

Сумма, которой мы рискуем = 1% от 10 000$ = 100$. Стоимость за 1 пункта за 1 стандартный лот = 10$. Стоп-лосс = 200 пунктов.

Размер позиции = 100 / (200 * 10) = 0,05 лота.

Это означает, что мы сможем торговать лотом 0,05 в паре GBP/USD со стоп-лоссом 200 пунктов. Максимальный убыток от этой сделки составит 100$ или 1% от нашего торгового счета.

Для упрощения этого процесса мы можем использовать калькулятор для определения позиции на форекс. Как только вы поймете, как рассчитывается размер позиции, вы сможете использовать его на всех рынках. Это означает, что ваш риск-менеджмент будет профессиональным независимо от того, какие инструменты вы торгуете.

Как определить размер позиции при торговле акциями?

У вас торговый счет в размере 50 000$, и вы рискуете 1% в каждой сделке. Вы хотите купить акции Mcdonalds по цене 118,5$, потому что это область поддержки. Ваш стоп-лосс 250 пунктов (что составляет 2,5$).

Сколько акций Mcdonalds мы сможем купить при допустимом размере риска в 1%?

Риск-менеджмент фондового рынка — рассчет размера позиции:

Размер позиции = сумма, которой вы рискуете / (стоп-лосс * цена пункта)

Сумма, которой мы рискуем, составляет 1% от 50 000$ = 500$. Стоимость одного пункта акцию = 0,01$. Стоп-лосс = 250 пунктов.

Размер позиции = 500 / (250 * 0,01) = 200 акций

Это означает, что мы сможем торговать 200 акциями Mcdonalds со стоп-лосс 250 пунктов. Если стоп-лосс сработает, наша потеря составит 500$ или 1% от нашего депозита.

Когда вы торгуете акциями, цена может сделать гэп и перескочить через ваш стоп-лосс, что заставит вас потерять больше, чем вы планировали.

Как находить сделки с низким риском и большой прибылью?

Чем больше размер стоп-лосса, тем меньше размер позиции. Визуально это выглядит так:

Предположим, вы рискуете 1000$ в каждой сделке. Цена 1 пункта — 10$. Ваш стоп-лосс составляет 500 пунктов. Каким объемом вы можете идти в шорт?

Размер позиции = 1000 / (500 * 10) = 0,2 лота

Если рынок движется на 500 пунктов в вашу пользу, вы получите прибыль в 1000$. Но что, если вы сможете уменьшить стоп-лосс до 200 пунктов?

Размер позиции = 1000 / (200 * 10) = 0,5 лота

Для этой сделки, если рынок движется на 500 пунктов в вашу пользу, вы заработаете 2500$.

Более плотный стоп-лосс позволяет вам увеличивать размер позиции при том же уровне риска.

Как можно применить эту концепцию к своей торговле? Все просто. Быть терпеливыми и дайте цене возможность добраться до вашего уровня и самой оптимальной точки входа.

Оба графика A и B имеют одинаковый размер стоп-лосс в денежном отношении.

Риск-менеджмент и кредитное плечо

Кредитное плечо на форекс означает размер позиции, которым вы можете торговать по отношению к вашему депозиту. Если у вас есть кредитное плечо 1:100, а размер вашего депозита — 1000$, это означает, что вы можете торговать позицией в 100 000$.

Однако риск-менеджмент никак не связан с размером вашего кредитного плеча.

Предположим, размер вашего депозита 100 000$. Вы рискуете 1% от суммы всех своих средств в каждой сделке. Цена 1 стандартного лота — 10$. Ваш стоп-лосс составляет 50 пунктов по паре EUR/USD. Каким объемом вы можете торговать?

Размер позиции = 1000 / (50 * 10) = 2 лота

Это составляет 200 000$ EUR/USD, или, другими словами, кредитное плечо 1:2.

Но что, если ваш стоп-лосс составит 500 пунктов? Опять же, применив эту формулу, мы получим:

1000 / (500 * 10) = 0,2 лота

Это составляет EUR/USD на сумму 20 000$, или, другими словами, кредитное плечо 1:0,2.

В обоих случаях максимальная потеря при каждой сделке составляет 1000 долларов США, даже если вы используете разные плечи. Почему?

Используемое вами плечо зависит от размера вашего стоп-лосса. Чем меньше ваш стоп-лосс, тем большее кредитное плечо вы сможете использовать, придерживаясь допустимого размера риска. И чем больше ваш стоп-лосс, тем меньшее кредитное плечо вы можете использовать при заданном риске.

Поэтому не беспокойтесь о плече, потому что его размер не имеет значения, если у вас грамотный риск-менеджмент и вы испльзуете разумный стоп-лосс. Лучше всего сосредоточьтесь на том, сколько вы можете потерять за сделку и выберите правильный размер позиции.

Риск-менеджмент на форекс

Управление рисками позволяет вам реализовать набор правил и мер, которые помогут вам справиться с любыми негативными воздействиями на вашу торговлю. Эффективная стратегия требует правильного планирования с самого начала, так как лучше иметь план управления рисками до того, как вы начнете торговать.

Каковы риски торговли на форекс?

- Валютные риски — риски, связанные с колебаниями цен на валюты.

- Риск изменения процентных ставок — риски, связанные с внезапным увеличением или уменьшением процентных ставок, что может сильно повлиять на волатильность.

- Риск ликвидности — это риск того, что вы не сможете купить или продать актив достаточно быстро, чтобы предотвратить убытки. Несмотря на то, что форекс является высоколиквидным рынком, на рынке могут возникнуть периоды неликвидности.

- Риск кредитного плеча — это риск увеличения убытков при маржинальной торговле.

Давайте рассмотрим, как можно использовать риск-менеджмент в торговле на форекс.

Разберитесь в устройстве рынка форекс

Рынок форекс состоит из валют со всего мира, таких как GBP, USD, JPY, AUD, CHF и ZAR. Форекс в основном управляется силами спроса и предложения.

Торговля на форекс работает как любая другая биржа, где вы покупаете один актив с использованием валюты, а рыночная цена говорит вам, сколько одной валюты вам нужно потратить, чтобы купить другую.

Первая валюта, которая появляется в котировке пары форекс, называется базовой валютой, а вторая называется валютой котирования. Цена, отображаемая на графике, всегда будет валютой котировки — она представляет сумму валюты котировки, которую вам нужно потратить, чтобы купить одну единицу базовой валюты. Например, если курс обмена валют GBP/USD составляет 1,25000, это означает, что вам придется потратить 1,25 доллара, чтобы купить 1 фунт стерлингов.

Есть три различных типа рынка Форекс:

- Спотовый рынок: физический обмен валютной пары происходит в тот момент, когда сделка совершается, то есть «на месте»

- Срочный рынок: договор заключается в том, чтобы купить или продать определенное количество валюты по указанной цене, в установленную дату в будущем или в пределах диапазона будущих дат.

- Фьючерсный рынок: договор заключается в том, чтобы купить или продать определенное количество валюты по определенной цене и дате в будущем. В отличие от форвардов, фьючерсный контракт имеет юридическую силу.

Контролируйте свое кредитное плечо

Когда вы спекулируете на валютных колебаниях с помощью спреда или CFD, вы будете торговать с использованием кредитного плеча. Это позволяет вам получить существенный доход от небольшого начального депозита — известного как маржа.

Хотя торговля с использованием кредитного плеча имеет свои преимущества, у нее есть и потенциальные недостатки, такие как вероятность увеличения убытков.

Допустим, вы решили торговать GBP/USD с использованием CFD, и пара торгуется по цене 1,22485 с ценой покупки 1,22490 и ценой продажи 1,22480. Вы думаете, что фунт будет расти по отношению к доллару США, поэтому вы решили купить мини-контракт GBP/USD по цене 1,22490.

В этом случае покупка одного мини-CFD GBP/USD эквивалентна торговле 10 000£ за 12249$. Вы решаете купить три CFD, что дает вам общий размер позиции в 36 747 долларов (30 000 фунтов). Однако, поскольку вы торгуете на валютной паре с использованием кредитного плеча, ваша маржа составит 3,33%, что составляет 1223,67 долларов (990 фунтов).

Составьте хороший торговый план

Торговый план может помочь облегчить вашу торговлю на форекс, выступая в качестве вашего личного инструмента принятия решений. Это также может помочь вам поддерживать дисциплину на нестабильном рынке форекс. Цель плана — ответить на важные вопросы, например, когда, почему и каким лотом торговать.

Крайне важно, чтобы ваш план торговли на форекс был для вас личным. Нет смысла копировать чужой план, потому что у этого человека, скорее всего, будут разные цели, взгляды и идеи. У них также почти наверняка будет разное количество времени и денег, которые можно посвятить торговле.

Торговый журнал — это еще один инструмент, который вы можете использовать, чтобы вести учет всего, что происходит, когда вы торгуете — от точек входа и выхода до вашего эмоционального состояния в данный момент.

Учитывайте соотношение риска к прибыли

В каждой сделке риск, которым вы рискуете со своим капиталом, должен быть оправдан. В идеале вы хотите, чтобы ваша прибыль перевешивала ваши убытки — зарабатывая деньги в долгосрочной перспективе, даже если вы теряете на отдельных сделках. Как часть вашего плана торговли на рынке форекс, вы должны установить соотношение риска к прибыли, чтобы количественно оценить ценность каждой сделки.

Чтобы найти соотношение, сравните сумму денег, которую вы рискуете с потенциальной прибылью. Например, если максимальный потенциальный убыток в сделке составляет 200$, а максимальный потенциальный выигрыш составляет 600$, соотношение риска к прибыли составляет 1:3. Таким образом, если бы вы разместили десять сделок с использованием этого соотношения и были успешны только в трех из них, вы бы заработали 400$, несмотря на то, что были правы только в 30% случаев.

Используйте стопы

Поскольку рынок форекс является особенно волатильным, очень важно определиться с точками входа и выхода вашей сделки, прежде чем открывать позицию.

- Нормальные стопы автоматически закроют вашу позицию, если рынок движется против вас. Тем не менее, нет никаких гарантий против проскальзывания.

- Трейлинг-стопы будут следовать за положительными движениями цены и закроют вашу позицию, если рынок движется против вас.

- Лимитные ордера будут следовать вашей цели прибыли и закроют вашу позицию, когда цена достигнет выбранного вами уровня.

Управляйте своими эмоциями

Волатильность на валютном рынке также может сильно воздействовать на ваши эмоции. Эмоции, такие как страх, жадность, искушение, сомнение и беспокойство, могут соблазнить вас торговать в неподходящий момент или могут затуманивать ваши суждения. В любом случае, если ваши эмоции мешают вам принимать решения, это может повредить результатам ваших сделок.

Следите за новостями

Прогнозирование движения цен валютных пар может быть затруднено, так как существует множество факторов, которые могут вызвать колебания рынка. Чтобы не быть застигнутым врасплох, следите за решениями и объявлениями центрального банка, экономическим календарем и настроениями на рынке.

Начните с демо-счета

Демо счет нацелен на воссоздание опыта «реальной» торговли, позволяя вам почувствовать, как работает рынок форекс. Основное различие между демо и реальным счетом состоит в том, что с демо вы не потеряете реальные деньги, то есть вы можете укрепить свою уверенность в торговле без всяких рисков.

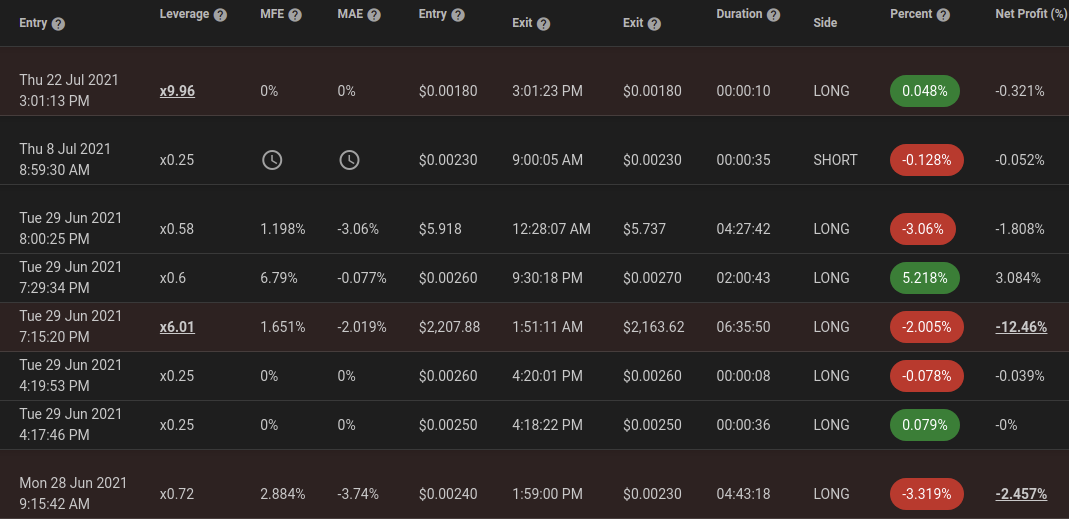

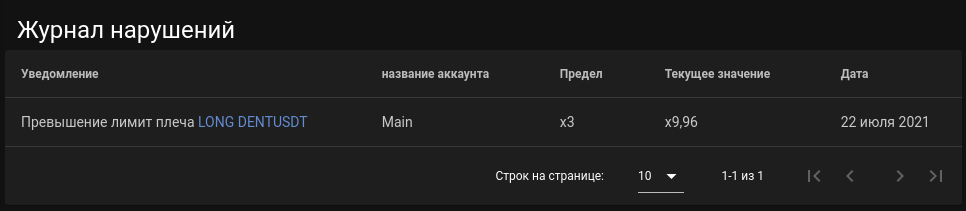

В этой статье я не только расскажу про риск-менеджмент, но и познакомлю с обновлением журнала — разделом «Управление рисками». Он поможет вам зарабатывать, даже если вы будете торговать в минус. Вперед к изучению👇

Вы, наверное, слышали фразу, что имея правильный риск-менеджмент, вы можете входить в сделку просто подкидывая монетку и все равно остаться в плюсе. И правда в этой фразе есть!

Взгляните на свои убыточные сделки! Везде вы теряете одинаково или иногда случается так, что одна сделка приговорила 10% вашего депозита?

Если это вам знакомо, то риск-менеджмент это то, что вам нужно внедрить как можно скорее в своей торговле. Считайте это Святым Граалем трейдера. Без него даже самая успешная стратегия обречена.

Какие параметры надо учитывать?

В первую очередь давайте определимся с целями🎯

Мы должны терять в сделке как можно меньше и никогда не превышать лимит, который мы установим. Тогда вы забудете, что такое ликвидация, и увидите, что торговля станет намного приятнее. Ведь вы уже заранее знаете, что получив стоп-лосс, вы потеряете не больше N-ой суммы денег. И сумма эта должна быть такой, чтобы вы не тряслись над каждой сделкой, стирая пот со лба, а спокойно позволили рынку идти к вашим целям.

Все сделки должны подчиняться одним и тем же правилам. Не бывает суперсделок или суперсетапов. Ваша потеря всегда точно определена.

Риск на сделку

Допустим, ваш депозит — 100$. Мы рекомендуем для новичков установить не более 2% риска на сделку. Т.е. при любом раскладе вы не потеряете больше 2$ в одной сделке. Это даст вам больший запас для оттачивания мастерства и своей стратегии.

❗️ Но нельзя бездумно везде ставить стоп-лосс просто на том уровне 2%. Его нужно ставить там, где ваш сетап уже точно опровергнут рынком. Цену входа мы не контролируем, стоп-лосс тоже. Что нам остаётся? Только объём сделки!

Именно уменьшив объем сделки, вы сможете поставить дальний стоп-лосс, если он необходим. В ближайшее временя мы постараемся добавить онлайн калькулятор, который будет подсказывать вам допустимый объем сделки.

Риск на депозит

Риск на депозит в первую очередь спасает вас от “тильта”🤦♂️

Тильт — состояние, когда трейдер в порыве «отыграть потерю», все сильнее и сильнее погружается в убыточные сделки, пока не получит существенный убыток или полную ликвидацию депозита.

Для этого вы заранее устанавливаете лимит. Мы рекомендуем не выходить за рамки 5% от вашего депозита в день. Но тут все зависит от вашей стратегии, кто-то допускает потерю и 20%. Для начинающих лучше не ставить больше 10%.

После установки этого лимита вы можете торговать в течение дня то в плюс, то в минус, соблюдая риск на сделку, и в какой-то момент серия неудачных сделок приводит к потере 5% от депозита. Тут надо научиться останавливать себя. Как бы вам не хотелось продолжить, как бы желание отыграться не заставляло вас снова и снова входить в рынок, самое верное решение будет выключить терминал.

Отдохнуть, собраться с мыслями. Потратить время на анализ сделок, выпить кофе и прогуляться на свежем воздухе. Поверьте, это правило было написано ценой сотни миллионов долларов. Вы не упускаете шансы! Рынок подарит вам возможность заработать еще тысячу раз. Но несоблюдение этого правила — неминуемо приведёт вас к потере депозита🙅♂️.

Кредитные плечи и лига x125

Большое плечо = много денег, верно? НЕТ! Большое плечо — это в 99% случаев просто жадность и желание получить здесь и сейчас все деньги мира. Как только вы занимаете слишком много, вы превращаете трейдинг в казино. Пан или пропал. Либо всё, либо ликвидация. Этот подход всегда приводит к потерям. Даже если вам повезло пару раз, ни одна стратегия с таким подходом не выживет на дистанции.

☝️ Повышать плечи можно только, когда вы стабильно начали зарабатывать. По чуть-чуть. Но не забывайте, даже если у вас 20 плечо, вы не можете позволить себе потерять больше 2% на сделку. А это значит, что ваш стоп очень близко ко входу. Спросите себя, умеете ли вы так идеально входить в рынок?

Поэтому 2-3 плечо — это максимум для начинающего. Вы сможете прочувствовать, что такое плечи, и даже ! удвоить! свой заработок, всего лишь используя второе плечо. И при этом поставить достаточно длинный стоп.

«Но контролировать свои риски сложно и муторно!»

Верно, поэтому мы добавили в tradermake.money новый раздел “Управление рисками”, который вы найдете в левом меню. Там можно выставить все вышеуказанные параметры и дневник сам подсветит сделки красным, если вы не соблюли свой РМ. Он вышлет вам уведомление в Telegram и подскажет, когда стоит прекратить торговлю и взять паузу!

Для этого нужно подключиться к нашему боту.

Расчет ведется относительно колонки «Чистая прибыль (%)», которая высчитывает вашу прибыль относительно вашего депозита на момент открытия сделки.

А также ведется журнал нарушений, где вы сможете посмотреть, когда и насколько вы превысили РМ. Я надеюсь, ваш журнал останется пустым!

От вас остается только соблюдать рекомендации и зарабатывать деньги, ведь trader makes money!

P.S. Раздел «Управление рисками» доступен для уровня «Трейдер» и «Трейдер PRO». Подробнее о тарифах

Risk Managment Strategy.

Наконец-то вы дождались… Расписали мы для вас полноценную работы с риск-менеджмент стратегией. Поговорим сегодня о том, что будет играть ключевую роль в вашем успехе. При правильном подходе размещения своего капитала, вы как минимум сохраните большую его часть, с которой все еще можно будет работать, даже после убытков. А многие на это не обращают внимания, а потом задаются вопросом: “А где мой депозит?” В общем-то, учет рисков в трейдинге играет важнейшую роль. Риск-менеджмент точно не стоит игнорировать.

Как говорил Ротшильд: “Покупай когда на улице льется кровь, даже если это кровь твоя”. Поэтому, что бы выкупать даже свою кровь, вам понадобится риск менеджмент стратегия, с которой сегодня мы вас познакомим. Статья by Alpha ONE | Trading (не делайте подписочку на наш Телеграм)

Что будет в статье?

1) Риски и управление полным капиталом.

2) Риски при торговле спотом.

3) Риски при торговле фьючерсами.

4) Общие советы.

Погнали..

Риски и управление полным капиталом.

Для начала, нужно определить, что для вас является полный капитал. Мы подразумеваем это как полноценное денежное состояние, которым вы владеете в данный момент.

И для работы с капиталом, вы должны разделить его на несколько частей, для полноценной работы, закладывать в него все-все-все: вашу плату за труд, расходы, прибыли и прочее.

Снизу приведена в пример схема, где целостный капитал распределяется в пример на то, как вы можете им управлять.

Данная таблица, поможет составить вам свою стратегию по управлению капиталом.

Мой совет, всегда оставлять подушку и сразу создавать резерв для повседневной жизни. Пусть это будет на 3 месяца. За эти 3 месяца вы не будете ничего снимать, а жить только на то что вы сами себе заплатили, то есть вывели с аккаунта. Тем самым вы заплатили себе за свою работу и существуете на них эти 3 месяца, пока зарабатываете еще.

Такое распределение поможет вам в будущем не прибегать к нужде вывода средств, если вам они вдруг понадобились. А вы просто работаете с текущими и не получаете лишнюю тревожность, которая сейчас вообще не нужна.

Благодаря такой схеме, вы сможете грамотно извлечь прибыль со всего сегмента криптовалют. Если вы активно торгуете фьючерсы и вдруг у вас что-то пошло не так, помните что ваш выделенный торговый счет не превышает 20% от целостного депозита. Поэтому если теряете какую-то незначительную часть от сделок на фьючерсах, вы должны помнить какие крошечные проценты вы теряете на фоне всего капитала.

То есть, если в фьючерсах есть небольшие неудачи, а предположим на спотовом аккаунте вы сделали себе профит, то получится такой паритет по отношению к капиталу в целом.

Предположим месячный подсчет:

Futures Trade: -3% ( от 20% выделенных ) = -0.6% от общего капитала.

Spot Trade: +5% ( от 30% выделенных ) = +1.5% от общего капитала.

Other Scheme: -1% ( от 10% выделенных ) = 0.1% от общего капитала.

Сумма значений: 0.8% Profit.

То есть в совокупности такой системы, когда некоторые сегменты показали слабый результат, а один сегмент показал прибыль – в совокупности к нашему капиталу мы получили прибыль, что не может не радовать.

Надеюсь вы поняли для чего нужно такое целостное распределение средств.

Переходим дальше.

Риски при Spot торговле.

Спотовая работа – закладывает под собой большую отдачу. Тут надо прописать для себя стратегию начиная от анализа проекта, заканчивая росписью каким сайзом вы будете входить, план A и план B на случае какого-то неприятного сценария.

Здесь же, покажем как работаем в спотовом сегменте мы, и попытаемся донести до вас ту же концепцию.

Во первых, перед началом работы на спотовом рынке – мы должны классифицировать для себя активы. Как вы знаете на рынке есть 10.000+ разных проектов, все они по своему отличаются от друг друга. Что-то представляет из себя высокотехнологичный блокчейн с миллиардной капитализацией, а что-то ненужный щиткоин, капитализация которого не превышает 5000$.

И распределяем мы это следующим образом:

1) HIGH RISK.

2) MIDDLE RISK.

3) LOW RISK.

1) High Risk – включает в себя высокорискованные проекты. Которые имеют небольшую капитализацию и склонны к exit scam, либо просто провальный проект. В такие проекты мы не закладываем больше 0.5% от выделенных 30% от нашего общего капитала. То есть, если проект окажется мошенническим, либо просто упадет на условные 80% – 90%, потери к нашему общему капиталу будут минимальные. Но, если данный проект покажет хорошую силу – мы можем получить также огромный прирост к нашему капиталу, с одной лишь высокорискованной сделки.

2) Middle Risk – проекты которые имеют среднюю капитализацию, которая находится в диапазоне $50 mln – $500 mln рыночной стоимости. В данный эшелон мы можем закладывать вплоть до 1% от нашего выделенного капитала. Данный эшелон может показать не сверх большой рост, как например на High Risk, но какие-то точечные проекты могут показать хорошую силу. Притом что закладывая 1%, такие Middle Cap проекты маловероятно что схлопнутся, но риск есть. Поэтому закладывается столь незначительный риск.

3) Low Risk – мастадонты криптовалютного рынка, которые имеют высокую рыночную капитализацию. И входят в top 50 Coin Market Cap. В такие инвестиционные идеи, мы можем закладывать вплоть до 3%. Так-как риск потерять все, крайне мал, но все же есть. Поэтому мы не закладываем больше 3% на одну сделку. Данные проекты, могут принести незначительный рост и зачастую, люди которые покупают данный эшелон – хотят лишь сохранить свою стоимость, либо небольшой рост, который их в принципе устроит.

Что касается диверсификации, я использую такой принцип:

1) Подушка – 30%.

2) High Risk – 15%.

3) Middle Risk – 30%.

4) Low Risk – 25%.

Как вы видите, мой портфель слегка рискованный. В силу того, что я пришел сюда зарабатывать, а не сохранять деньги в Low Risk активах.

Но в силу нынешнего медвежьего рынка, моя стратегия по инвестированию может меняться и сейчас она выглядит примерно следующим образом:

1) Подушка – 70%.

2) High Risk – 5%.

3) Middle Risk – 15%.

4) Low Risk – 10%.

С учетом того, что в моем портфеле свыше 70% это стейблкойны, при последующих просадках – я смогу откупать по более приятным ценам.

Это я к тому, что на каждом рынке риск менеджмент стратегия должна быть правильно подобрана. Простыми словами:

1) Бычий рынок – более рискованная стратегия ( больше HIGH / MIDDLE risk ).

2) Плавающий рынок – средняя риск стратегия ( средне HIGH / MIDDLE и stable ).

3) Медвежий рынок – безрисковая стратегия ( малое количество HIGH / MIDDLE большая часть в stable ).

Вот риск стратегия, которую мы закладываем при торговле на спотовом аккаунте. Используя данную стратегию – вы исключаете полную капитуляцию вашего депозита и порчу кучу нерв. Поэтому, возьмите данный пролог себе на заметку и можете модернизировать данную стратегию под свою личную и посмотреть что произойдет через какое-то время на статистике.

Риски при торговле Futures.

Если вы решили торговать на фьючерсах, вам стоит более углубится в этот сегмент, ведь одними рисками вы не будете сыты.

А так, расскажем нашу риск менеджмент стратегию которую мы используем в повседневных торгах.

Она заключается в простоте, во внимание берется лишь 1% от целостного депозита, который был выделен для спекуляций на фьючерсном аккаунте.

Про плечи и какие мы берем, можно смело забывать. Нам это не понадобится. Мы будем использовать лоты.

Лоты – это сама суть токенов, BTC / ETH / SOL / BNB – это лоты. 1 BTC – 1 лот, 4 ETH – 4 лота. Надеюсь понятная система.

И мы торгуем именно лотами и берем во внимание их, нежели сразу долларовую пару. Берем мы с учетом 1% на сделку.

Предположим:

Наш депозит равен 10.000$.

Помним, что закладываем 1% риска на потерю. То есть, если мы ошибаемся и выходим по стоп ордеру – наш убыток не должен превысить 1%, тобишь 100$ от 10.000$ нашего депозита.

Как это рассчитать?

Есть более простой вариант с встроенным калькулятором на TradingView. За пример возьмем те же самые 10,000$.

Как взять нужный объем лотов на сделку с 1%.

Предположим мы хотим совершить такую сделку.

Short Setup.

Точка входа: 1950$

Stop Loss: 2015$

Take Profit: 1745$

Кликаем два раза на нашу сделку ( где stop loss и take profit ), после чего будет окошечко, где мы вводим имеющиеся данные. А именно количество нашего депозита и риск который мы закладываем в случае убыточной сделки.

И на самом графике нам показывают, что в случае если мы хотим взять такую сделку, с такими параметрами, нам придется зайти в сделку на 1.538 лотов. То есть 1.538 ETH нам придется зашортить. Что-бы в случае неудачной сделки мы получили убыток всего-лишь в виде 1% от нашего депозита.

Что касается вопросов про плечи, а вот если x20 поставить, а вот если x40 поставить.

Ответ: ставьте какое хотите. Если вы торгуете лотами, ваш убыток или прибыль не изменится с учетом того, что вы торгуете по правилу 1%.

При том, что мы плечи меняем наш PNL остается неизменный, так-как мы берем именно лоты и торгуем в них. Надеюсь с этим вопросом понятно.

Такая система с 1% довольно качественная, так как помогает сразу рассчитать имеющийся риск на сделку и вы будете точно знать где вы поставили stop loss и take profit. И что касается 1% на сделку, это слишком малая потеря, когда некоторые лудики получают -20% от одной сделки, это уже не торговля а казино.

Что касается дальше, мы берем еще сделки как минимум с 1:3 Risk Reward.

Reward – это награждение, мы используем его как 1% в случае неудачи. 3% – в случае удачной сделки.

Посчитайте сами, если мы берем в расчет 100 сделок.

50 сделок – у нас удачные и мы получаем с них прибыль в размере 3%.

50 сделок – у нас неудачных и мы получаем с них убыток в размере -1%.

Математика:

50 x 3 = 150% | 50 x 1 = 50%.

150% ( профита ) – 50% ( убытка ) = 100% чистой прибыли.

И это при статистике если ваши сделки будут удачными с вероятностью 50/50, а представьте что будет если вы поднимите свой уровень до 70/30 в вашу пользу.

Хотя, если вы торгуете даже 40/60 не в вашу пользу, с учетом такого Risk Reward вы даже здесь будете в хорошем профите.

Надеюсь с фьючерсами понятно, если нет – вы сможете задать вопросы в комментариях, на которые мы дадим четкий и развернутый ответ.

Общие советы.

Что касается советов, тут все банально просто – мы предоставили свою риск менеджмент стратегию, которую вы можете взять за основу и уже на фоне нее создавать свою.

Такую риск стратегию можно использовать во всех сегментах, будь вы минтер на солане, либо же абузер который создает большое количество аккаунтов.

На все это нужны расходы, которые вы берете со своего депозита, если вы хотите что бы как минимум ваш депозит немного прирос, а как максимум не получил однозначную цифру 0. То данные советы вам будут идти на пользу.

Во всем должна быть стратегия, когда вы закладываете определенный риск на потерю и потенциальную прибыль. Например я бы не стал заносить деньги в неизвестный проект, и вкладывать туда даже 1% от своего депозита.

То есть, вы должны разделить на уровень рискованности проекта и сначала проанализировать его и потом уже понять, какую сумму вы готовы вложить и готовы ли вы расстаться с этим процентом в случае неудачи? Все это должно прописываться и составляться заранее, дабы уже во время всей этой рабочей суматохи вы не пришли к вердикту, что на этой “схеме” вы потеряли 30% своего депозита.

И так даже легче принять, что вы сразу закладываете потенциальный убыток и прибыль, которую вы ждете от сделок.

Поэтому, применяйте свою риск менеджмент стратегию во всем что связано с цифрами и деньгами, просчитывайте потенциалы и все анализируйте. Я думаю у меня и у вас есть множество живых примеров, в виде друзей, знакомых которые по своей наивности и не соблюдению риск менеджменту теряли большую часть капитала, а то и вовсе оставались с нулем. Так вот, что бы этого избежать – мы и выпустили для вас данную статью.

Надеемся она вам понравилась и у вас возникнут вопросы, на которые мы с радостью будем отвечать. Ваш любимый Alpha One | Trading (подписывайтесь на наш Telegram)