#статьи

- 28 дек 2022

-

0

Что такое семейный бюджет и как его вести?

Какими бывают денежные отношения в паре, как разговаривать о деньгах и ставить совместные финансовые цели.

Иллюстрация: Оля Ежак для Skillbox Media

Редактор IT-проектов, контент-маркетолог. Интересуется психологией, ментальным здоровьем, маркетингом. Любит писать информационные и аналитические статьи.

Часто люди, объединяясь в пару, не обсуждают финансовые вопросы и стараются избегать их как можно дольше. Однако деньги — это важный атрибут совместной жизни, который запросто может стать камнем преткновения, поэтому обсуждение совместного бюджета лучше не откладывать.

Из статьи узнаете:

- что такое совместный бюджет;

- какие бывают денежные отношения в паре;

- как надо и как не надо разговаривать о деньгах;

- как вести семейный бюджет, если вы только начали жить вместе;

- как ставить семейные цели на будущее.

Семейный (совместный) бюджет — это учёт денег, заработанных всеми участниками отношений, а также планирование расходов и накоплений.

Ведение бюджета помогает достигать поставленных целей, сохранять доверительные отношения, строить планы на будущее, быть готовыми к экстренным финансовым ситуациям (лечение, потеря работы, поломка техники).

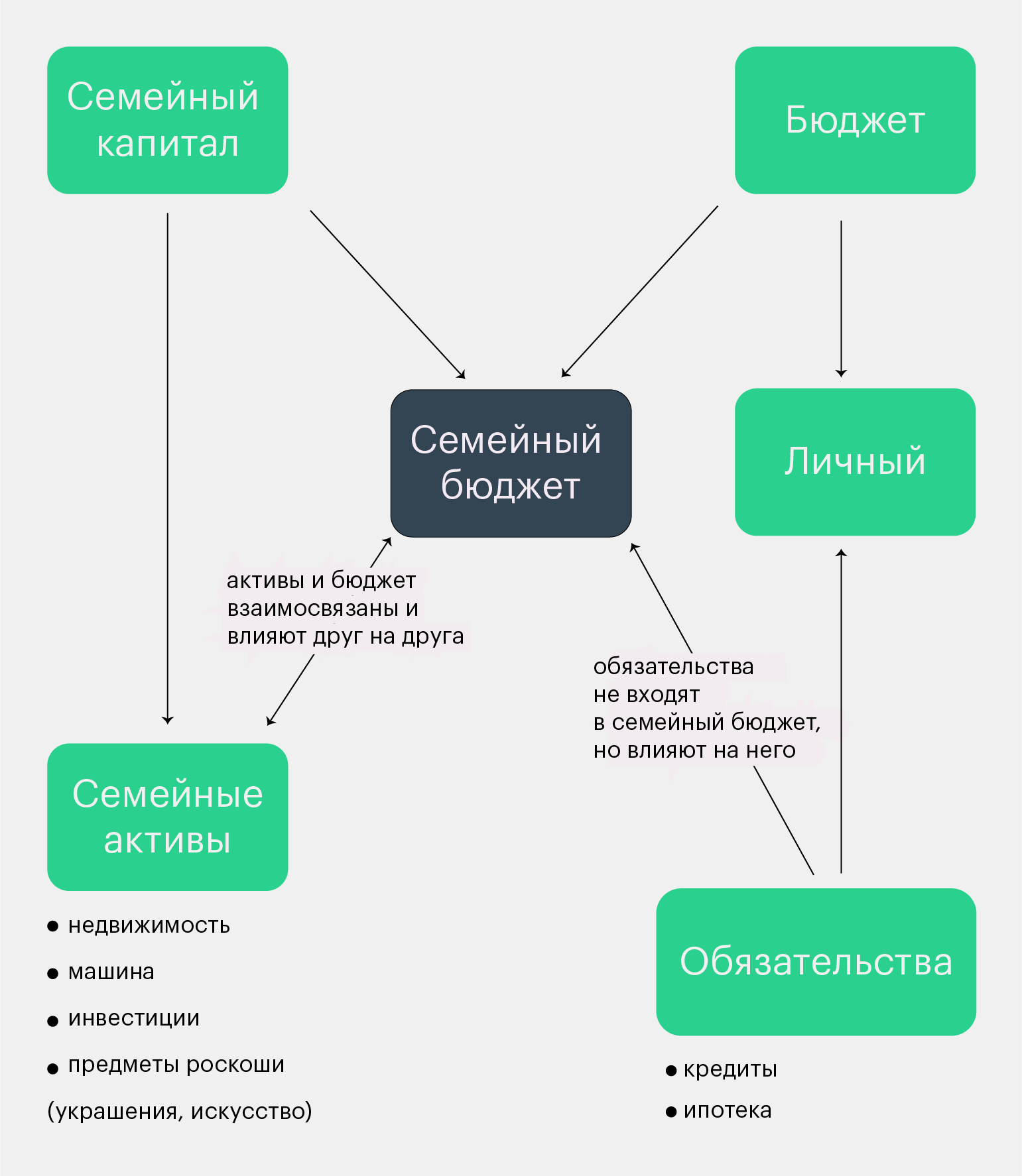

Чтобы лучше понять, как составить семейный бюджет, важно знать, из чего он состоит и что на него влияет. Семейный бюджет — это часть семейного капитала. Кроме бюджета, в капитал входят ещё и активы — это то, что может принести доход. Например, недвижимость, автомобиль, инвестиции, ювелирные украшения, вклады под проценты.

Бюджет и активы взаимосвязаны и влияют друг на друга:

- Активы могут приносить существенную часть дохода: квартиру можно сдать в аренду, а на машине можно работать в такси или курьером.

- С помощью правильного планирования бюджета можно пополнять активы (покупать акции или копить на дом).

Внимательно стоит отнестись к недвижимости и машине, за которые вы выплачиваете кредит. Если выплата по кредиту равна или больше сумме дохода с них, то это нельзя считать активом.

Кроме того, на семейный бюджет влияют совместные обязательства (ипотека), личный бюджет каждого участника пары и личные обязательства (выплата кредита за смартфон или алименты).

Чтобы правильно проанализировать доходы и расходы и составить совместный бюджет, важно учитывать все элементы этой системы.

Люди по-разному выстраивают денежные отношения. И самый лучший — тот, о котором договорились участники пары. Но обычно эксперты всё же выделяют четыре типа финансовых сценариев.

«Кормилец» — ситуация, когда один партнёр обеспечивает основные (или все) финансовые нужды в паре (или семье). К этому типу можно отнести сценарии, когда работает только один партнёр или когда один участник пары зарабатывает значительно больше второго.

Эта модель имеет право на существование (особенно часто она возникает, когда женщина уходит в декрет). Главное здесь — чтобы всем было комфортно.

«Кормильцу» стоит помнить, что его положение не даёт ему права манипулировать партнёром. А тому участнику пары, который зарабатывает меньше или не работает, — что его голос и мнение имеют такой же вес, как и у финансово более успешного партнёра.

«В одну кормушку» — оба участника складывают все заработанные деньги на общий счёт и пользуются средствами независимо от пропорции вложений.

«Пополам» — ситуация, когда каждый сбрасывает в «общий котёл» половину своего дохода, а оставшимися деньгами распоряжается так, как считает нужным.

«Долевое участие» — сценарий, при котором пара решает, кто какую часть дохода вкладывает в семейный бюджет и за что отвечает в расходах. Например, муж оплачивает квартиру, кредиты, поездки, жена отвечает за покупку еды и кружки детей.

Ведение семейного бюджета начинается не с планирования, а с разговора. Перед тем как обсуждать эту тему, ответьте для себя на несколько вопросов (и попросите сделать то же самое партнёра).

- Какие у вашей пары денежные отношения сейчас?

- Устраивают ли они вас? Если нет, то почему?

- Есть ли у вас разногласия на почве денег? Если да, то в чём они проявляются?

- Обсуждали ли вы раньше вопрос денежных отношений? Если нет — что останавливало?

- Какое чувство вы испытываете при мысли об обсуждении финансового вопроса?

Когда каждый из вас по отдельности достиг ясности в своих представлениях о ведении семейного бюджета, попробуйте высказать и обсудить свои точки зрения.

- Проясните свою позицию и потребности. Поговорите с партнёром о том, чем для вас являются деньги и какое место они занимают в жизни, какой уровень достатка вы хотите иметь сейчас и в будущем.

- Поговорите о позиции партнёра. Внимательно выслушайте и уточните то, что непонятно. Подумайте, насколько совпадают ваши взгляды в финансовых вопросах.

- Обсудите комфортный сценарий денежных отношений. Причём важно обсудить модель, которую вы видите сейчас и к которой стремитесь. И помните, что финансовые отношения со временем могут меняться. Это нормально. Главное здесь — быть честным с партнёром.

- Тренируйте эмоциональный интеллект. В момент обсуждения могут всплыть обиды и разногласия. Это то, с чем можно и нужно работать, если вы нацелены строить отношения друг с другом и формировать общие планы. Следите за теми чувствами, которые испытываете. Разговоры про деньги требуют сдержанности и рациональности. Если вы понимаете, что вас или вашего партнёра захлёстывают эмоции, лучше поговорить позже и отрефлексировать возникшие ощущения. Воспользуйтесь Я-позицией и подумайте, с чем связаны ваши чувства.

- Работайте с тревожностью. В финансовых вопросах всегда есть вещи, которые волнуют. Обсуждайте триггеры с партнёром и вместе приходите к решению.

Не скрывайте доходы от партнёра. Обманывать и не договаривать в отношениях нельзя. Честность — залог успешных и доверительных отношений, и она должна быть во всём, в том числе и в финансовой сфере.

«Если вы скрываете деньги, а потом это обнаруживается, возможен скандал на тему того, что вы не доверяете партнёру и не цените его. Потому что деньги — это про безопасность. Если вы ведёте совместный быт и обнаруживается тайный источник расходов (или тайные доходы, которые не улучшают благосостояние пары/семьи), то совершенно естественно, что это создаст у партнёра ощущение тревоги и бесконтрольности ситуации.

Поэтому деньги — это только территория прозрачности. Схема может быть такой:

- Мы про деньги говорим открыто и ничего не скрываем. Все всё знают.

- У каждого из нас есть карманные деньги и никто за их траты не отчитывается. Каждый из нас знает про эти деньги у партнёра, но не интересуется ими.

- Каждый из нас кладёт одинаковый процент со своей зарплаты на общий счёт (лучше — именно процент, а не фиксированную сумму, потому что доход может варьироваться). Эти деньги общие. Партнёры берут оттуда столько, сколько нужно. Они подотчётные, мы говорим, на что их потратили».

Не уходите от обсуждения финансового вопроса. Всегда идите на диалог. Проблемы случаются и нужно уметь их решать — принимать конструктивную критику, аргументировать свою позицию, не переходить на личности.

Следуйте договорённостям. Если у вас общий бюджет и вы определили цели, устраивающие обоих, и наметили план, который поможет сэкономить и накопить, то придерживайтесь этого плана. Не стоит втайне от партнёра делать по своему.

Не манипулируйте. Если вы зарабатываете больше, это не значит, что вы можете упрекать и принижать партнёра, который зарабатывает меньше или на данный момент не работает. Он имеет полное право принимать участие в планировании семейного бюджета.

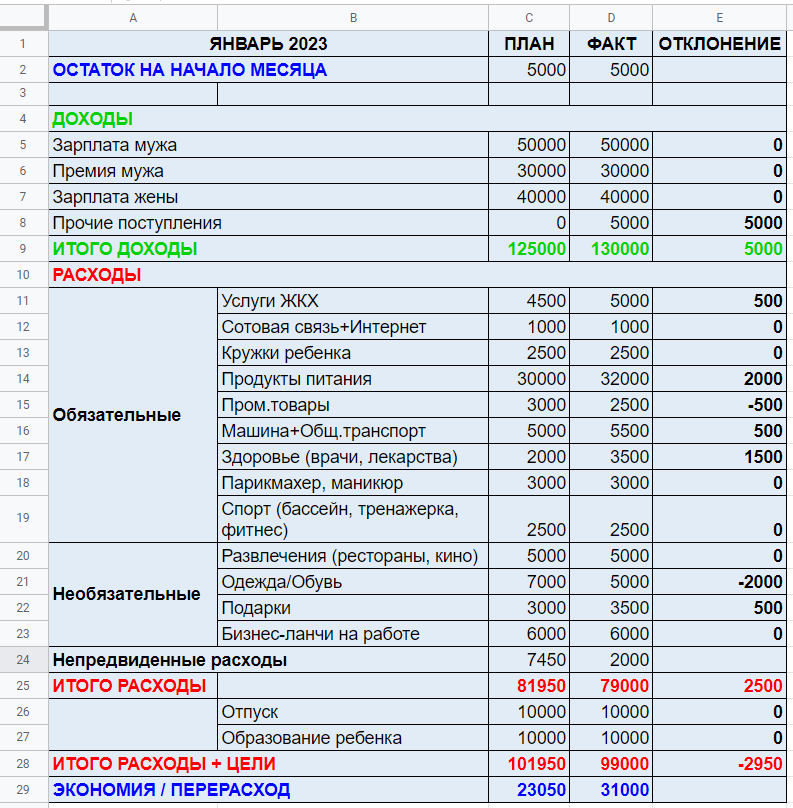

После того как вы обсудили взгляды на финансы и выбрали комфортную для обоих финансовую модель, можно приступать к расчётам.

- Поймите, какой у вас получился бюджет за вычетом совместных и личных обязательств и личных бюджетов каждого.

- Обсудите регулярные совместные траты — аренду квартиры, квартплату, покупку еды. Это всё ляжет на общий бюджет? Или вы разделите эти зоны ответственности и заберёте траты в личные бюджеты?

- Обсудите сверхтраты — походы в рестораны, на мероприятия, оплату лечения, ремонт. Удобнее всего это делать в таблице с расходами по основным категориям. Возможно, вам будет комфортнее завести два совместных бюджета: один — на регулярные траты, другой — на развлечения или что-то срочное.

«Помните о будущем. Если вы нацелены на серьёзные долгосрочные отношения, то думайте об общих целях и будьте к ним финансово готовы. Основная ошибка молодых пар заключается в том, что они не думают о накоплениях и планах на будущее. Обычно этап совместной жизни выпадает на период, когда партнёры строят карьеру и увеличивают доходы. С ростом доходов растут и расходы. Важно осознавать своё финансовое поведение и не уходить в чрезмерное потребление».

В курсе «Искусство быть вместе. Большой практический курс о партнёрских отношениях» финансист и психолог Наталья Степанова советует:

- Конкретизируйте свои цели. Если ваша цель звучит как «хотим, чтобы хватало на всё» — это неправильная постановка цели. Это слишком абстрактное понятие, которое ни к чему не приведёт.

- Подумайте, какой жизни вам хотелось бы через год, три, пять лет. Какие самые главные задачи вы хотели бы решить за этот период? Возможно, это будет покупка недвижимости или переезд в другую страну.

- Загляните в более долгосрочную перспективу. Например, вам понадобятся деньги на обучение ребёнка или себе на пенсию.

Все эти долгосрочные и краткосрочные цели нужно оцифровать, то есть выписать на бумагу или в электронный документ — так будет наглядно видно, куда движется ваша семья.

Источник: Skillbox

Из таблицы мы видим, что для достижения всех поставленных целей нам потребуется откладывать 149 171 рубль в месяц. Дальше ваша задача — определить, насколько эта сумма подъёмна для вашего бюджета и как увеличить доходы или оптимизировать расходы, чтобы прийти к этой цели.

Рассматривайте результаты с семьёй. О финансах важно говорить не только на этапе обсуждения уровня дохода и целей, а постоянно. Заведите традицию вместе с партнёром раз в месяц обсуждать финансовые планы на месяц и анализировать достижение целей. Помогайте друг другу, если возникают сложности. Денежные отношения на этом этапе не сильно отличаются от того периода, когда пара только съехалась. Возрастает лишь степень ответственности и обязательств друг перед другом.

Если вы на первом этапе сумели построить прозрачную систему учёта ваших общих финансов, то в планировании семейных целей серьёзных проблем не возникнет.

Научитесь: Искусство быть вместе. Большой практический курс о партнёрских отношениях

Узнать больше

Как вести семейный бюджет, чтобы хватало на всё: подробная инструкция

Счета, еда, развлечения, отпуск — на всё это нужны финансы. А ведь ещё есть непредвиденные траты, да и подушку безопасности никто не отменял. Вместе с Национальным проектом «Жильё и городская среда» разбираемся, как распределять семейный бюджет, чтобы не оставаться без денег к концу месяца.

Что такое семейный бюджет

Это не обязательно общий котёл, куда идут все финансы. Бюджет бывает разным, но в целом — это учёт заработанных членами семьи денег и планирование расходов.

Он поможет вам:

- рассчитывать средства на месяц, полгода, год;

- быть готовыми к непредвиденным трудностям (сломался холодильник или затопили соседи);

- планировать крупные покупки;

- не ругаться с домашними из‑за денег.

Из чего он состоит

Доходы

Это зарплата всех работающих членов семьи. Сюда же относятся проценты от вкладов, случайные подработки и фриланс, подарки на праздники, пенсия, социальные пособия и любые другие дополнительные вливания.

Расходы

Траты всех членов семьи. Эта часть бюджета состоит из нескольких категорий.

- Общие расходы. Питание, счета за квартиру, услуги связи, проезд на общественном транспорте, обслуживание автомобиля (если им пользуются все), семейный отдых, кредиты.

- Непредвиденные расходы. Поломка сантехники или гаджетов, получение медицинской помощи или другие траты, которые не спланировать заранее.

- Личные расходы. Прописываются для каждого отдельно. Сюда входят покупка одежды и обуви, развлечения с друзьями, плановые походы к врачу, получение образования, покупка подарков, оплата секций и кружков для ребёнка, траты на домашних питомцев.

Перед началом месяца пропишите примерные лимиты в каждой из категорий, чтобы случайно не потратить больше, чем получили.

Накопления

Средства, которые остаются после распределения денег на расходы. В накопления могут входить:

- Подушка безопасности. Она нужна всем! Это средства, которые спасут в любых финансовых трудностях: помогут покрыть дорогое лечение, пережить увольнение, отремонтировать заглохшую машину. Размер подушки безопасности должен быть не меньше трёх окладов: чтобы безболезненно накопить её, можно откладывать по 10% от доходов ежемесячно.

- Деньги на крупные покупки. Например, отпуск, машину или новое жильё.

- Активы и ценное имущество. Инвестиции, автомобиль, недвижимость — любые варианты ценностей. У таких накоплений есть бонусы — например, инвестиции могут расти за счёт процентов и становиться источниками пассивного дохода.

Собственное жильё даёт ощущение стабильности и сокращает ежемесячные расходы — платить арендодателю не нужно. Выгодно приобрести квартиру в новостройке в любом регионе России до 1 июля 2022 года можно с льготной программой ипотечного кредитования. Ставка на весь срок будет равна 7% или даже меньше. Программа позволяет выбрать квартиру и в строящемся, и в уже готовом жилье. Единственное условие — это должен быть первичный рынок недвижимости. Максимальная сумма кредита — 3 миллиона рублей, а сумма первоначального взноса — 15%.

Узнать подробнее

Каким бывает семейный бюджет

Раздельный

Каждый распоряжается своей зарплатой как хочет, а общие расходы оплачиваются по очереди. Такой вид бюджета даёт финансовую независимость и ограждает от ненужных согласований. Но не всегда.

Важно учитывать уровень доходов. Если оба партнёра имеют хорошую зарплату — раздельный семейный бюджет им прекрасно подойдёт. Если же доход неравноценный, особенно когда у одного партнёра он ниже уровня финансовой стабильности, — такой вид бюджета может привести к конфликтам.

Также во избежание ссор при раздельном бюджете важно заранее оговаривать очерёдность оплаты общих расходов, чтобы не оказаться в ситуации, когда оба партнёра потратили всё на себя или детей, а счета остались неоплаченными.

Совместный

Все заработанные деньги кладутся в общий бюджет. В совместном управлении финансами две роли — добытчик и распределитель. Партнёры могут совмещать их или разделить между собой. Есть и третий вариант — все финансовые вопросы берёт на себя один человек. Это тоже нормально, если такая ситуация всех устраивает.

У совместного семейного бюджета есть два плюса:

- Он максимально прозрачный — все понимают, сколько средств в семье и на что они уходят.

- С ним проще копить на крупные покупки: машину, квартиру, загородный дом.

Но есть и минус — трудности со справедливым распределением средств на личные расходы. Особенно сложно прийти к общему решению будет, если у супругов существенно разный заработок или один из партнёров не зарабатывает вообще.

Смешанный

Сочетание раздельного и совместного бюджетов. Часть зарплаты остаётся у члена семьи, заработавшего деньги, часть идёт в общий котёл. Первая покрывает личные расходы, вторая — общие.

Единственная возможная проблема в этом случае — споры по размеру взносов в общий котёл. Они должны быть соразмерны доходам и достаточны для оплаты всех необходимых статей расходов.

Как вести семейный бюджет

Первым делом нужно объективно оценить материальное положение. Для этого в течение месяца записывайте в электронную таблицу или блокнот доходы и каждый потраченный рубль: отмечайте точную сумму и на что она пошла.

Затем сложите расходы и сравните их с доходами. Так вы сможете проанализировать, насколько рационально тратится бюджет, отметить статьи, превышающие желаемые показатели, и увидите, на чём можно экономить.

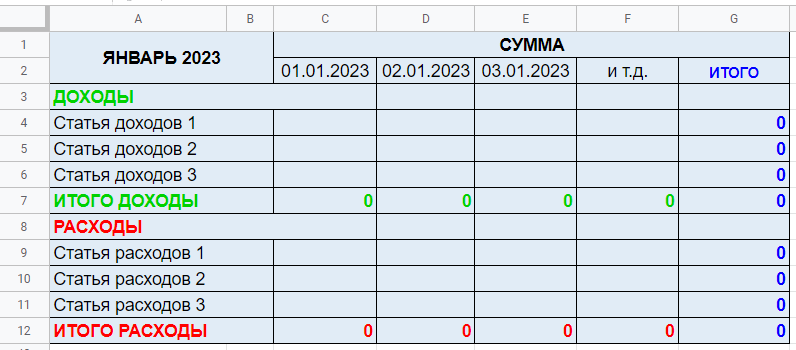

После приступайте к оформлению семейного бюджета. Для этого можно самостоятельно сделать сводную таблицу в Excel или пользоваться готовыми инструментами в любом мобильном приложении для контроля за финансами, например «Дзен‑мани», Toshl, «Домашняя бухгалтерия». Постарайтесь спрогнозировать необходимую сумму расходов на ближайший месяц и распишите лимиты. Затем регулярно вносите реальные данные. Первые пару месяцев цифры могут не сходиться — не переживайте, на притирку нужно время.

Вот несколько полезных правил, которые облегчат контроль за бюджетом.

- Назначьте главного. Даже если бюджет раздельный, строка общих расходов остаётся. Чтобы холодильник не пустовал и счета были оплачены вовремя, лучше, чтобы за этим следил самый ответственный член семьи.

- Заведите счёт для общих расходов. Так средства, необходимые для оплаты коммунальных услуг, не уйдут незаметно на поездки на такси, кино или что‑нибудь ещё.

- Составляйте бюджет на долгое время вперёд. На квартал, полгода или год. Это важно для крупных покупок: вы будете представлять, сколько денег нужно отложить, чтобы успеть накопить на запланированное.

Как экономить

Чтобы деньги не улетали в никуда и не тратились за месяц до последней копейки, можно пользоваться разными хитростями.

- Платить наличкой или картой с кешбэком. В первом случае удобнее контролировать остаток и сложнее незаметно потратить лишнее. Во втором — вернётся часть стоимости покупки (в рублях или бонусах).

- Отказаться от одноразовых пакетов. Заменить их шопером — он стоит дороже, но прослужит несколько лет. И в пересчёте окажется дешевле, чем 50 или 100 одноразовых пакетов.

- Вести список покупок. Составляйте его перед каждым походом в магазин, чтобы не соблазниться на ненужное.

- Готовить обед дома. Это выгоднее, чем постоянно ходить в кафе или заказывать доставку. Чтобы не стоять у плиты каждый день, можно сделать заготовки, заморозить их и доставать по необходимости.

- Искать скидки и акции. В том числе проверять журналы со спецпредложениями в супермаркетах, заранее покупать билеты для путешествий и следить за сезонными распродажами.

Чтобы приобрести квартиру в новостройке в ипотеку с льготными условиями, нужно лишь выбрать жильё и обратиться в один из банков, участвующих в программе льготной ипотеки. А их более 60. Заёмщик вправе выбрать любой удобный и подходящий по условиям. Купить недвижимость так может любой совершеннолетний житель России: требований к семейному положению и достатку в программе нет. Наличие другой квартиры в собственности также не имеет значения. Важно: дополнительные требования могут быть установлены кредиторами.

Взять льготную ипотеку

На чём экономить не стоит

Задача семейного бюджета — оптимизировать доходы и расходы, а не сохранить как можно больше денег нетронутыми. Поэтому не стоит отказывать себе во всём, в частности делать что‑то из этого списка:

- Жалеть деньги на здоровье. Недуг со временем может прогрессировать, а лечение — становиться только дороже.

- Не платить по счетам. Пропустить один месяц не страшно, но потом начнут капать проценты, а если совсем затянуть — воду или электричество могут отключить.

- Покупать дешёвую одежду и обувь только из‑за цены. Если вещь плохого качества, не вписывается в ваш гардероб или совсем вам не нравится — она быстро отправится на свалку или будет пылиться в шкафу. Лучше сразу доплатить за качество.

- Лишать себя всех развлечений. Экономия на отдыхе может привести к накопленной усталости. А в таком состоянии очень сложно сохранить ресурс. Кроме того, есть риск в какой‑то момент сорваться и спустить на развлечения все накопления.

Психологи утверждают, что финансовый вопрос – важный аспект семейной жизни. Многие супружеские пары даже разводятся, не достигнув единой концепции формирования бюджета. Сегодня расскажем, как бюджет формирует возможности каждой семьи и с чего начать, если в вашей семьи не привыкли вести учет деньгам.

Типы семейного бюджета

В семье могут зарабатывать все члены семьи но вот распоряжаться заработанными деньгами можно по-разному. Где-то предпочитают равноправно формировать бюджет и таким же образом его использовать. В некоторых семьях все члены семьи тратят свои доходы на свое усмотрение, не обговаривая личные расходы. Есть семьи, где один зарабатывает, а другой тратит. Важно понимать, что идеального варианта бюджетирования нет, в каждой семье может быть своя модель поведения. И у каждой из них есть свои недостатки и преимущества.

Всего выделяют три типа семейного бюджета:

- Общий или совместный бюджет.

- Раздельный бюджет.

- Смешанный (долевой) бюджет.

Совместный бюджет формируется всеми трудоспособными членами семьи. Все доходы супругов складываются в общий совместный котел, из которого потом выделяются средства на все потребности семьи. Еще лет 10-15 назад такая форма финансовых взаимоотношений в семье имела особую популярность. Муж и жена приносили деньги в бюджет, складывали в единый «конверт» и потом уже брали на еду, отдых и т.д. Актуален такой формат был для стран СНГ.

Такой бюджет может иметь несколько форм в зависимости от количества добытчиков и субъектов, которые распоряжаются деньгами. Например:

- Оба супруга работают и формируют бюджет, оба и распоряжаются бюджетом.

- Работает только один, а распоряжаются оба. Например, муж работает, а жена с ребенком находится в декрете, но при этом она распоряжается деньгами.

- Один член семьи формирует бюджет, а другой распоряжается. Например, муж зарабатывает деньги, а распоряжается ими жена.

Психологи отмечают, что наиболее приемлемая форма совместного бюджета – это первая, когда оба члена семьи работают и имеют равноправные права на использование сформированного бюджета. Наиболее сложный вариант – когда один член семьи формирует бюджет, а второй его тратит.

Пример №1. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Общий семейный бюджет составляет 75 000 рублей. Из них семья оплачивает коммунальные расходы, покупает еду, откладывает на путешествия – 10% в месяц от бюджета. При этом каждый член семьи может брать из бюджета на личные расходы в рамках 2 500 рублей без согласования.

Пример №2. Единственным кормильцем семьи является муж, его заработок составляет в месяц 60 000 рублей. Жена находится в декрете, поэтому ее доход – 0 рублей. Распоряжаются семейным бюджетом оба, поскольку деньги хранятся на общем расчетном счете.

Сейчас совместная форма ведения бюджета теряет свою актуальность. Молодые люди предпочитают самостоятельно зарабатывать средства, не отчитываясь перед второй половинкой. Эксперты отмечают, что в течение следующих 10-15 лет актуальность общего совместного бюджета утратит актуальность в обществе.

Преимущества и недостатки совместного бюджета

Преимущества:

- Равноправие. У обоих в паре равные права и возможности.

- Возможность сформировать подушку безопасности. Семья имеет возможность откладывать на черный день, дорогие покупки, отдых и т.д. Так формируются общие интересы.

- Прозрачность бюджета. Супруги знают, кто и сколько зарабатывает, куда были потрачены деньги.

Недостатки:

- Невозможность накопить деньги на собственные потребности или подарки второй половинке. Супруги не могут откладывать «для себя», поскольку все траты максимально прозрачны.

- При неравноценных заработках супруги могут упрекать друг в друга, ограничивать в правах использования семейных денег.

- Возникновение разногласий в случаях, когда один зарабатывает, а оба тратят.

Статистика говорит о том, что до 50% пар, ведущих семейный бюджет, испытывают периодические разногласия. Часто люди просто не могут прийти к единому мнению. Например, кто-то желает съездить в отпуск, кто-то – сделать ремонт, а кто-то – получить второе высшее образование. Реализовать одновременно все задачи невозможно.

Схожая проблема возникает в случае, если оба имеют разный уровень дохода. Часто супруг или супруга с более высоким заработком может ограничивать вторую половинку в использовании денег.

Совместный бюджет порождает ряд проблем. И связано это и с большим количеством благ, которые есть сейчас. Если раньше семья даже при наличии средств могла только купить телевизор один раз в месяц или поехать на Черное море, то сейчас выбор огромный, как и интересы супругов.

Раздельный бюджет

Раздельный бюджет сегодня становится все популярнее. Особенно он распространен в Европе и США.

Суть такого формата в том, что в семье нет «общего котла». Каждый зарабатывает столько, сколько может, и тратит соответственно. Каждый человек в паре покупает то, что считает нужным. Совместные решения могут приниматься только при крупных совместных приобретениях, например, покупки автомобиля, квартиры, мебели и т.д.

Модель удобна и показывает хорошие результаты, но только в семьях со средним и выше среднего доходом. Супруги зарабатывают достаточно для того, чтобы тратить деньги на свои нужды и удовлетворять потребности семьи. Если же семья имеет низкий уровень дохода, то ей сложно достичь единства. Каждый зарабатывает недостаточно средств, чтобы покрыть первостепенные расходы семьи и еще отложить деньги на свои нужды.

Пример. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Деньги каждый тратит на свое усмотрение и личные нужды, муж копит на личный автомобиль, жена – на дорогую шубу. Еду покупают по очереди, аналогично оплачивают коммунальные платежи. Никаких обязательств перед семьей нет ни одного из членов семьи.

Это единственно возможный вариант ведения раздельного бюджета. Никто не формирует совместный капитал, не планирует общие расходы и т.п.

Преимущества и недостатки раздельного бюджета

Преимущества:

- У каждого появляется возможность самореализации. Например, можно направить часть денег на образование, отдых, спорт и т.д.

- Финансовая независимость и удовлетворенность. Каждый из супругов финансово независим, самостоятельно принимает решение о тратах. Нет дополнительных обид.

Недостатки:

- Трудно накопить деньги на черный день. Каждый из членов семьи тратит деньги на собственные нужды, не откладывая на чрезвычайные события. Если оба любят транжирить деньги, то накопить определенный капитал вообще сложно.

- Разногласия по поводу того, кто будет покрывать первоочередные потребности семьи. Например, кто должен покупать еду, оплачивать коммунальные платежи, приобретать мебель и т.д.

Не все семьи «потянут» такой формат формирования бюджета. Он идеален для людей со стабильным заработком, которые имеют высокий доход, работу, достигли определенного уровня. У пар с нестабильным доходом или низкой зарплатой такой бюджет может вызвать ряд проблем.

Узнать больше: Все о подушке безопасности

Смешанный долевой бюджет

Смешанный бюджет – это симбиоз общего и раздельного бюджета. Формат заключается в следующем: у каждого из супругов есть свой бюджет для собственных потребностей, но при этом есть и общий котел.

Общий бюджет формируется для оплаты коммунальных платежей, отпуска, ремонта и других глобальных затрат. В некоторых семьях еда и одежда покупается каждым супругом отдельно. Кто-то предпочитает расходы на еду и другие базовые потребности покрывать из общего котла, а собственные потребности компенсируются из своих заработков.

Пример №1. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Каждый ежемесячно вкладывает в формирование общего котла по 30% от своего дохода. Жена – 7 500 рублей, муж – 15 000 рублей. Итого – 22 500 рублей. Из этих средств оплачивается коммуналка, приобретаются продукты, а также одежда для ребенка. Если деньги остаются, их направляют на формирование финансовой подушки. Остаток средств каждый тратит на свое усмотрение.

Пример №2. Муж зарабатывает 50 000 рублей, жена – 25 000 рублей. Общий котел составляет те же 22 500 рублей, но каждый вносит по 50% от данного бюджета, то есть и жена, и муж ежемесячно вкладывают по 11 250 рублей. Остаток средств каждый член семьи тратит на свое усмотрение.

Разница заключается в том, сколько каждый из супругов вносит в бюджет: в пропорциональном соотношении от уровня своего дохода или поровну с другим членом семьи.

Преимущества и недостатки смешанного бюджета

Преимущества:

- Есть возможность формирования и общего, и личного бюджета, когда никто не обделен, при этом вносит равноценный вклад в семейную жизнь.

- Психологически комфортное взаимодействие между супругами, когда нет взаимных упреков и недосказанности.

- Каждый супруг имеет возможность лично использовать свои средства без дополнительного урезания семьи.

Ключевой недостаток долевого бюджета – возникновение разногласий при разном уровне дохода, когда каждый из супругов может направить в общий котел разную сумму средств. Других явных недостатков нет.

Как посчитать свой семейный бюджет

Любой бюджет состоит из доходов и расходов .

Доходная часть

Теория семейного бюджетирования выделяет два типа доходов:

- Доходы мужа.

- Доходы жены.

Каждый из членов семьи может официально работать и получать заработную плату. Также может быть ситуация, когда в семье работает только один человек, и тогда доходная часть бюджета состоит из единственного источника дохода. При планировании бюджета рекомендуется так и указывать:

- Доход жены – 50 000 рублей;

- Доход мужа – 75 000 рублей;

- Итого = 125 000 рублей.

Но стоит помнить, что есть и общий доход семьи, который можно получать от владения бизнесом, сдачи в аренду общей квартиры, размещения средств на депозитах и т.д. Поэтому в некоторых семьях добавляется третий источник дохода – общий. И плюс в том, что такой доход позволяет каждому из супругов использовать личные финансы на свое усмотрение.

Помимо доходов, есть еще активы семьи. Активы – это те ресурсы, которыми обладает семья. Они могут быть:

- Материальными: денежные средства на расчетных счетах, депозиты, наличные средства, валюта.

- Нематериальными: недвижимость, ценные бумаги и т. п.

Такие активы могут быть общими или принадлежать одному из супругов, который будет использовать такой доход в личных нуждах. Может быть иная ситуация, когда квартира была приобретена совместно, тогда и деньги от сдачи ее в аренду будут считаться как общий доход.

Если брать во внимание законодательство, то существует несколько простых правил:

- Все личные активы, принадлежащие супругам до брака, считаются их личным имуществом, в том числе и деньги;

- Все активы, которые были получены в процессе брака, считаются совместно нажитым имуществом.

Хотя есть исключения из правил, например, квартира, перешедшая по наследству.

В целом, это достаточно индивидуальный вопрос, который в каждой семье решается лично.

Узнать больше: Как делить имущество при разводе

Расходная часть

Расходную часть можно условно поделить на категории:

- Общие расходы (коммунальные платежи, интернет, питание).

- Расходы на ребенка: оплата школы, кружков, одежда.

- Личные расходы мужа.

- Личные расходы жены.

Планирование расходной части бюджета – одна из самых сложных процедур. Важно соблюсти следующие правила:

- При любом бюджете нужно какой-то процент расходов направить на формирование «подушки безопасности». Пусть это будет 5-10%, но такая статья должна быть обязательно в бюджете. Иногда бывает сложно понять, какую сумму откладывать: начать можно с малого, последовательно увеличивая такую статью затрат.

- Муж и жена должны иметь личные деньги на удовлетворение собственных потребностей. В зависимости от типа семейного бюджета каждый из членов семьи изначально будет деньги для себя или брать их из общего бюджета. Но такая статья должна быть. О ней нужно договориться на старте.

- В перечень расходов стоит включать непредвиденные затраты. Может сломаться сантехника, кто-то заболеет и т.д. Если деньги не будут потрачены на непредвиденные направления, то их, например, можно отложить на отпуск.

Это три базовых статьи, которые должны быть обязательно в расходной части вашего бюджета. Вне зависимости от личных доходов, уровня жизни и базовых потребностей.

Далее возможны варианты. Например, кто-то предпочитает оставшуюся часть денег делить по конвертам: на лечение, отдых, проезд, питание и т.д. Таких конвертов может быть неограниченное количество.. Главное – учитывать интересы всех членов семьи, а также ее базовые потребности. Не стоит ограничиваться первостепенными потребностями, например, питанием и одеждой. Должны быть деньги и на развлечение, и на отдых, и на подарки близким и друзьям. Если направлять все деньги только на питание и одежду, то жить будет скучно.

Узнать больше : 50 способов сэкономить в повседневной жизни

Планирование семейного бюджета

Планирование семейного бюджета осуществляется на один календарный месяц (кратковременное планирование). Если в течение года запланированы крупные траты, например, ремонт или отдых, то может осуществляться и долгосрочное бюджетирование.

Составить бюджет можно только по факту конкретных цифр. Невозможно построить таблицу доходов и расходов, не зная примерно их размер. У каждой семьи бюджет индивидуален, поэтому нет золотого стандарта, как это должно выглядеть.

Конечно, сейчас есть множество программных продуктов, которые возможно использовать для планирования семейного бюджета (о них ниже), но можно использовать простые таблицы Excel. Например:

Это произвольный формат составления таблицы. Включите в свою тот перечень расходов и доходов, который свойственен вашей семье. В конце месяца в составленный шаблон можно добавлять строчки, расширяя список доходов и расходов.

При расчете расходной части дополнительно можно не просто указывать величину, но еще рассчитывать процентное соотношение каждой статьи расходов. Особенно это рекомендуется семьям с низким и средним доходом, когда необходимо выявить источники «утечки» денег. Это может выглядеть так:

В данном случае семья тратит больше всего на еду – почти 30,5%, а также откладывает на черный день – 25%. Наименьшие расходы составляют коммунальные платежи –3,7%.

Некоторые рекомендации по очередности формирования бюджета:

- определить совокупный размер доходов. Лучше занизить их размер, чем завысить. В ином случае может возникнуть дефицит денег.

- определить обязательные расходы, которые семья должна выполнить . К ним относят расходы на еду, коммунальные платежи, оплату школы, садика, мобильную связь, обслуживание семейного автомобиля или общественный транспорт;

- выделить небольшой размер затрат для себя. Не нужно пренебрегать личными тратами. Пусть это будут 500-1000 рублей, но такая статья затрат обязательно должна быть;

- определить отчисления на подушку безопасности. Семья должна установить минимальный порог, который она ежемесячно будет направлять на пополнение семейного капитала. Например, 5%.

Особенности планирования смешанного и раздельного бюджета

Рекомендуется очертить хотя бы примерный перечень затрат, которые семья должна выполнить на 100%, закрепив каждую задачу за кем-то из супругов.

При таком планировании никто не вторгается в личное пространство друг друга. У каждого есть свои деньги, он тратит их так, как считает нужными. Но при этом у каждого есть какие-то материальные обязательства перед семьей. При таком планировании минимизируется риск ссоры.

Можно использовать единое приложение. В него вносится информация о расчетных счетах каждого супруга и по окончанию месяца видно, на что потрачены деньги.

Бюджет смешанного типа подлежит планированию. Это тоже может быть табличный формат построения доходов и расходов. Разница только в очередности формирования конкретных расходов и доходов.

Например, доходная часть остается в том же формате, как и в общем бюджете.

А вот расходная часть принципиально отличается:

- сначала каждый из супругов включает в список обязательные личные расходы;

- потом включаются расходы на формирование общей части семейного бюджета.

Так рекомендуют делать эксперты. Но возникает вопрос: как определить, какую часть вы должны оставить себе, а какую отдать на благо семьи? Лучший выход – сформировать перечень общеобязательных расходов, определить процент, который каждый готов отдать на формирование подушки безопасности, а остаток уже оставить себе.

Но и здесь возникает вопрос: как должна формироваться подушка безопасности и наполняться доходная часть на семью: муж и жена разделяют их 50 на 50%, то есть равнозначно. Или каждый вносит на покрытие расходов некий процент, в зависимости от уровня своего дохода?

Например, расходная часть бюджета семьи составляет по примеру 101 500 (плановый показатель), из них 51 500 – это обязательные расходы, 15300 – подушка безопасности.

Получается, что за месяц семья расходует 61500 рублей. Плюс 15400 – это формирование семейного капитала. Итого – 76900. Из них общий доход семьи по аренде квартиры и процентам – 28000+1000 = 29000. Нехватка – 76900-29000 = 47900 рублей. Здесь может быть два варианта.

Первый вариант:

- муж и жена внесут равноценные доли на покрытие данных расходов – по 23950 рублей;

- тогда у мужа на личные расходы останется 73000 – 23950 = 49050 рублей;

- у жены останется на личные расходы 52000-23950 = 280850 рублей.

Второй вариант:

- определяется доля, которую каждый из супругов вкладывает в семейный бюджет. Например, у мужа 73 000, у жены – 52 000. Следовательно, доля мужа – 58,4%, доля жены – 41,6%;

- пропорционально каждый покрывает расходную часть бюджета: муж – 27974 рублей, а жена – 19927 рублей;

- остаток личных средств остается в распоряжении супругов: у мужа – 45026 рубля, а у жены – 32073 рубля.

Семьям, где у мужа и жены разный уровень дохода, стоит использовать долевой формат наполнения бюджета. При равноценных уровнях дохода пара может наполнять бюджет и покрывать расходы 50/50.

Дефицит и профицит семейного бюджета

Если в вашей семье хватает денег на все статьи расхода, и после распределения доходов и расходов у вас остаются деньги, это называется профицит бюджета. Профицит бюджета позволяет парам направлять деньги на депозит, на формирование капитала или просто осуществлять незапланированные траты.

Дефицит бюджета возникает при нехватке денежных средств. Как правило, ситуация свойственна парам с нестабильным уровнем дохода или с низким уровнем заработной платы. При высоких доходах и стабильном заработке дефицит может возникнуть только при неправильном планировании или полном его отсутствии.

Главные ошибки при ведении семейного бюджета

№1. Семья не определилась с типом семейного бюджета

Идеального семейного бюджета не существует: кому-то подходит общий, кому-то – исключительно раздельный. Но семья должна понимать, как она будет формировать свои расходы и доходы. И определить это нужно на старте своих взаимоотношений.

Когда супруги не понимают, какой тип бюджета они используют, они и не могут определиться с ключевыми вопросами: кто покупает продукты, откуда взять деньги на ремонт и отдых, как решать непредвиденные финансовые трудности и т.п.

Лучшее решение проблемы – обсудить вопрос и прийти к единому знаменателю. Всегда можно пересмотреть свой подход и изменить модель. Например, семейная жизнь может начаться с совместного бюджета, а потом перейти на смешанный тип.

№2. Деньгами в семье распоряжается только один член семьи

Частая ошибка многих пар, особенно после рождения ребенка. Когда женщина находится в декрете и не имеет собственного дохода, муж считает должным распоряжаться бюджетом самостоятельно. И если он выделяет деньги на собственные расходы жены, то отлично. Но часто жена остается без личных средств.

Аналогичная проблема может возникать, если один из членов семьи теряет работу и остается без денег. Особенно остро вопрос встает в семьях с раздельным бюджетом, где каждый привык иметь личный доход. В таком случае проблему нужно обсудить и найти компромисс. Это важно.

№3. Пара не обсуждает финансовые вопросы

Проблемы с деньгами есть у каждой семьи. Разница между семьями в том, как такие вопросы решаются. Их можно спокойно обсудить и найти точки соприкосновения. Если же проблему постоянно игнорировать и не решать, то со временем она только усугубится. Постоянные скандалы из-за денег могут привлечь к финансовым трудностям и даже разводу.

№4. Отсутствуют лимиты на личные нужды или спонтанные покупки

Часто она возникает при общем или смешанном формате ведения бюджета. Например, каждый из супругов вносит вклад в общий котел, но иногда кто-то один делает неоправданные дорогие покупки или направляет все деньги на личные нужды.

Жена и муж могут ежемесячно направлять в общий бюджет по 20 000 рублей, но кто-то может один раз в квартал взять из общего котла 18 000 рублей и купить что-то для себя. Поэтому рекомендуется для каждой статьи расходов определить лимит в рамках общего бюджета: на одежду – до 10 000 рублей, на личные нужды – до 5 000 рублей и т.д.

Главное – регулировать такие лимиты, особенно, когда деньги хранятся на общем расчетном счете или карте.

№5. Расходы больше доходов

Сегодня даже человек с плохой кредитной историей может получить заём или кредит в банке. Увлекаться этим и брать несколько необязательных кредитов все же не стоит.

Сначала нужно расширять источники дохода, а потом уже и свои расходы, а не наоборот. Планируйте жизнь и траты, исходя из своих доходов. Если их не хватает даже на базовые потребности, то тогда нужно искать новую работу или дополнительные источники дохода.

Мобильные приложения для семейного бюджета

Можно скачать мобильное приложение, подключить к нему свои банковские карты и легко планировать бюджет в рамках установленных лимитов. Плюс такого метода в том, что можно не только планировать, но и легко анализировать и находить «критические точки» своего семейного бюджета. Например, какие расходы в этом месяце были самыми крупными, где получилось сэкономить и т.д. Вот наш выбор приложений для ведения семейного бюджета:

Дребеденьги

Позволяет подключать к профилю нескольких пользователей. Каждый из них может комментировать свои затраты, отмечать важные покупки и расходы. Плюс в том, что все банковские карты и онлайн-банкинг можно интегрировать в систему: каждая транзакция будет автоматически подтянута в расходы бюджета. при оплате картой такой платеж автоматически будет

Это удобное и простое приложение с понятным интерфейсом. Минус – в ограниченности некоторых функций в бесплатном режиме. Но годовой тариф составляет всего 600 рублей или 50 рублей в месяц.

KeepFinance

Многопрофильная программа профессионального уровня. Можно подключать банковские карты, расчетные и кредитные счета, депозиты и т.п. Все смс-сообщения от банков автоматически подтягиваются в систему.

Система позволяет разделять бюджет на множество категорий, по каждой устанавливать свой лимит, о превышении которого система будет предупреждать пользователя. Есть функция построения сводных отчетов, промежуточных и т.д. Можно пользоваться как платной, так и бесплатной версией.

Дзен-мани

Отличие этой программы от конкурентов в том, что к ней можно подключить электронные кошельки. Аналитическая панель позволяет строить отчеты по категориям.

Есть функция построения личного и семейного бюджета.

Стандартный формат использования программы бесплатный. Платная версия стоит 1300 рублей в год.

1Money

Удобная программа с понятным интерфейсом. Минус – достаточно ограниченная бесплатная версия. Чтобы подключить больше, чем две карты, нужно купить доступ.

Каждый пользователь, имеющий доступ, может самостоятельно добавить платеж в систему. Сумма будет подтянута в соответствующую категорию.

Узнать больше: 9 бесплатных приложений для ведения бюджета

Семейное планирование бюджета – сложный и важный вопрос, который обязательно нужно решить еще на старте. Никто не обязует выбирает определенный тип бюджетирования. Каждый имеет свои недостатки и преимущества, поэтому стоит учитывать уровень доходов, количество работающих членов семьи, базовые потребности семьи и т.д.

Бюджетное планирование позволяет защитить семью и повысить уровень жизни. При любом уровне дохода важно откладывать какую-то часть денег на непредвиденные расходы и семейный капитал, а уже оставшуюся часть планировать на другие направления расходов.

Узнать больше: Что полезного сделать для своих финансов в этом году?

Подписывайтесь на наш канал в Телеграме! Публикуем там информацию о выгодных акциях и рассказываем про новые предложения от банков и МФО.

Содействие в подборе финансовых услуг/организаций.

Что это? Бюджет семьи – это финансовый документ (да, всё должно быть серьезно, по-взрослому), где учитываются доходы, расходы, планируемые траты. Это ключ к финансовому благополучию, решению конфликтов на почве заработка и достижению больших целей.

Как вести? Чтобы правильно вести бюджет семьи, необходимо сначала собрать статистику: откуда приходят и куда уходят деньги. Затем распланировать доходы, обозначить цели, определиться со способами и инструментами ведения бюджета.

В статье рассказывается:

- Что такое бюджет семьи и зачем его вести

- Виды семейного бюджета

- Преимущества и недостатки совместного бюджета семьи

- Кому подходит раздельный бюджет семьи

- Смешанный долевой бюджет семьи

- Планирование бюджета семьи на месяц: как это сделать правильно

- Этапы ведения семейного бюджета

- 3 простых правила ведения семейного бюджета

- Способы ведения бюджета семьи

- 5 популярных приложений для ведения бюджета семьи

- Способы экономии бюджета семьи

-

Пройди тест и узнай, какая сфера тебе подходит:

айти, дизайн или маркетинг.Бесплатно от Geekbrains

Что такое бюджет семьи и зачем его вести

Семейным бюджетом называют доходы и расходы семьи, запланированные на некий конкретный отрезок времени, например, на месяц или год.

И тут резонно возникает вопрос, для чего вообще необходимо планирование бюджета семьи. Причин можно выделить несколько, и самые значимые из них описаны ниже.

- Ведение учета имеющихся доходов

Составление бюджета поможет иметь ясное представление о доходах семьи, источниках денежных поступлений, благодаря чему вы будете адекватно планировать расходы и цели на перспективу.

- Контролирование своих трат

Ведя контроль расходов, вы увидите, на что уходят ваши средства. В семейном бюджете значительную часть расходов зачастую составляют незначительные траты на всякие вкусности и прочие мелочи, которые, в принципе, можно было бы и не покупать.

- Планирование расходов в бюджете семьи

После того как контроль установлен, можно приступать к планированию. Основную часть трат, как правило, составляют постоянные расходы. К примеру, заправка машины, расчет за поездки в общественном транспорте, оплата фитнес-клуба, детских кружков, покупка продуктов и т.д. и т.п. Когда вы знаете наперед, на что предстоит потратиться, то можете всё четко подсчитать и запланировать более крупные покупки.

Скачать

файл

- Откладывание и накопление средств

Когда получается что-то скопить – это круто и для многих особенно важно, к примеру, для любителей ездить по миру (удовольствие не из дешевых). И тут конечно важно понимать, какую сумму можно откладывать так, чтобы при этом не ущемлять семью.

- Подготовка «подушки безопасности»

Некая сумма на «черный день» есть далеко не у всех, а между тем, очень важно, чтобы она всё-таки была. Мало ли что может случиться, вы окажетесь без работы, или потребуются неожиданные крупные расходы. Вот тут «подушка безопасности» и спасет ситуацию.

- Спокойная атмосфера в семье

Вряд ли женщине приятно слышать от супруга постоянные упреки в тратах на косметику, наряды, кафе. Да и мужу ни к чему бояться лишний раз выпить пива с друзьями или сходить на рок-концерт, например. Правильный бюджет семьи исключает такие ситуации, вы грамотно сопоставите свои доходы и расходы, научитесь тратить экономно и притом не отказывать себе в «маленьких радостях» вроде крутой удочки или новых модных ботинок.

Виды семейного бюджета

В разных семьях деньги зарабатываются и тратятся очень по-своему. Одни люди все доходы объединяют и потом вместе ими распоряжаются, а другие решают, что каждый тратит своё и по своему усмотрению. Бывает и такое, что один человек имеет заработок, а другой – нет, и он лишь расходует то, что приносит в дом первый. Тут нет идеальных правил для всех. В разных семьях свои устои, имеющие и положительные, и отрицательные стороны.

Если говорить о типах семейного бюджета, то их можно выделить три:

- Совместный (общий) бюджет.

- Раздельный.

- Смешанный бюджет (его еще называют долевым).

Преимущества и недостатки совместного бюджета семьи

Какой бюджет семьи называют совместным? Он формируется из заработка всех трудоспособных её членов. То есть, сначала все доходы собираются «в кучу», а затем распределяются по тем или иным нуждам. Это был самый популярный вариант ведения финансов буквально лет 10-15 назад, по крайней мере, на территории СНГ. Супруги складывали воедино свои зарплаты, а расходы оплачивали из этих общих денег.

С учетом того, сколько в семье имеется добытчиков и «растратчиков», совместный бюджет может принимать различные формы:

- Супруги вместе участвуют в формировании бюджета и распоряжаются им тоже на равных.

- Один зарабатывает, и оба тратят. К примеру, мужчина имеет доход, а его супруга находится в отпуске по уходу за ребенком, однако решения о расходах они принимают совместно.

- Зарабатывает один, а тратит другой. К примеру, когда деньги в дом приносит муж, а жена решает, как ими лучше распорядиться.

По мнению психологов оптимальным является первый вариант, когда в формировании бюджета семьи супруги участвуют на равных, то есть, оба приносят доходы и планируют расходы. Самый сложный в реализации – последний вариант, когда один супруг приносит деньги, а распоряжается ими другой.

Пример первый: зарплата мужа – 50 000 руб., а жены – 25 000 руб. Получается, бюджет семьи равен 75 000 рублям. 10 % от этих денег уходит на оплату коммунальных услуг, продукты, часть откладывается на поездку в отпуск. И еще каждый может, не советуясь с другим, взять из общего бюджета лично для себя в пределах 2500 рублей.

Пример второй: в семье зарабатывает только супруг, и это 60 000 рублей в месяц. Жена дохода не имеет, потому что она в декретном отпуске. Все деньги отправляются на совместный расчетный счет, и супруги вместе решают, сколько и на что потратить.

На сегодняшний день ведение совместного бюджета уже не так актуально, как прежде. В молодых семьях чаще каждый сам и зарабатывает свои деньги, и тратит их. По мнению экспертов лет через 10-15 в обществе и вовсе перестанет существовать форма общего семейного бюджета.

Топ-30 самых востребованных и высокооплачиваемых профессий 2023

Поможет разобраться в актуальной ситуации на рынке труда

Подборка 50+ ресурсов об IT-сфере

Только лучшие телеграм-каналы, каналы Youtube, подкасты, форумы и многое другое для того, чтобы узнавать новое про IT

ТОП 50+ сервисов и приложений от Geekbrains

Безопасные и надежные программы для работы в наши дни

Уже скачали 20831

Плюсы совместного бюджета:

- Одинаковые права и возможности в зарабатывании и расходовании денег.

- Возможность откладывать на «подушку безопасности». Когда в семье зарабатывают все вместе, получается что-то отложить и потом сделать крупную покупку, куда-то съездить и т.п., что очень полезно для формирования общих интересов.

- Все деньги на виду, доходы и расходы прозрачны, все знают, кто сколько привнес и на что потратил.

Отрицательные моменты:

- Скопить что-то лично для себя или на подарки для супруга (супруги) не получается, потому что все расходы на виду.

- Если один из супругов зарабатывает значительно больше другого, то в семье нередки упреки, попытки ограничить траты того, кто привносит в бюджет меньше, и т.п.

- Когда формирует бюджет один, а расходуют оба, могут возникнуть противоречия по поводу распределения денег.

Согласно статистическим данным, половина семей с совместной формой ведения бюджета рано или поздно сталкиваются с разногласиями. К примеру один хочет попутешествовать, другой – потратить деньги на учебу или купить авто и т.п. Но охватить сразу всё не получается.

Примерно то же самое происходит, когда супруги зарабатывают неодинаково. Тот, у кого доход больше, может начать диктовать условия своей второй половинке по поводу того, что покупать, а что нет.

С совместным бюджетом тоже не всё гладко. Причина в том, что сейчас перед людьми открывается куча возможностей и соблазнов, которых раньше не было. Когда-то почти каждая семья могла планировать лишь покупку телевизора и поездку к морю раз в год. Теперь же всё совсем по-другому.

Кому подходит раздельный бюджет семьи

На сегодняшний день всё большую популярность находит раздельный бюджет, особенно в Америке и странах Европы.

Имеется в виду, когда части бюджета семьи не складываются воедино, каждый расходует то, что заработал, и на своё усмотрение. Но все собираются для принятия совместных решений в случае предстоящих крупных покупок вроде машины, дома, мебели и т.п.

Это неплохая и притом эффективная (как показывает практика) модель, однако лишь тогда, когда в семье все неплохо зарабатывают. То есть, доходов супругов хватает и на себя, и на всю семью. Однако единства мнений не будет, если достаток у людей небольшой. Им придется разрываться между интересами семьи и своими собственными нуждами.

Простой пример: зарплата мужа – 50 000 рублей, жены – 25 000 рублей. Каждый расходует своё, муж собирает деньги на покупку авто для себя, а жена – на хорошую шубу. Расходы на продукты и коммуналку делят поровну. В семье никто никому ничего не должен.

Подобная схема идеальна в качестве варианта планирования и ведения раздельного бюджета семьи. Общего «котла» нет, планированием общих расходов никто не занимается и т.д.

Положительные моменты:

- Каждый может спокойно тратить деньги на себя, самореализовываться, получать дополнительное образование, заниматься спортом, путешествовать и т.п.

- Супруги чувствуют себя спокойно, финансово независимо, получают чувство удовлетворенности от того, что можно самому решать, сколько и на что потратить. В итоге меньше обижаются друг на друга.

Минусы:

- Не так просто что-то отложить. Оба тратят каждый на себя, и «подушка безопасности» не накапливается. А если еще и муж, и жена — транжиры, то о каком-то отложенном капитале и вовсе речь не идет.

- Могут возникать споры о том, на чьи плечи должны лечь первоочередные общие семейные расходы. К примеру, покупка продуктов, оплата коммунальных услуг, приобретение каких-то предметов для быта и т.п.

Поэтому подобный формат «по силам» далеко не каждой семье. Всё это подходит для тех, кто стабильно хорошо зарабатывает, имеет постоянную работу, некое положение. Если же доход небольшой, да еще и нестабильный, данная схема ведения бюджета семьи будет сопряжена с кучей проблем.

Смешанный долевой бюджет семьи

Под смешанным бюджетом понимают совмещение общей и раздельной формы ведения бюджета. Суть здесь в том, что каждый из супругов имеет деньги на себя лично, но оба кладут и в общую «кассу».

Из неё оплачиваются коммунальные услуги, поездки в отпуск, ремонт и прочие семейные нужды. Есть семьи, в которых муж и жена покупают продукты и одежду каждый для себя. А кто-то решает из общей «кассы» брать на основные расходы, а на личные нужды тратить уже лишь собственные деньги.

Пример первый: зарплата супруга – 50 000 рублей, а супруги – 25 000 рублей. Оба ежемесячно кладут в общий котел по 30 % от этих денег. Получается по 15 000 и 7 500 рублей, соответственно. Вместе это 22 500 рублей. Отсюда берут на еду, коммунальные платежи, вещи для детей. То, что остается, откладывается на «черный день». А то, что не ушло в «котел», муж и жена тратят сами, как захотят.

Пример второй: зарплата мужа – 50 000 рублей, жены – 25 000 рублей. В общую кассу кладут, опять же, 22 500 рублей, но вносят поровну, каждый по 11 250 рублей. Оставшиеся на руках деньги каждый тратит по-своему.

Данные примеры отличаются тем, что супруги вносят в бюджет какой-то процент от своего заработка, либо одинаковые суммы.

Положительные моменты:

- Есть и общий бюджет, и собственные деньги. Оба чувствуют себя в финансовом плане равными, и оба заботятся о семье.

- Психологическая атмосфера в доме тоже складывается спокойная, комфортная для обоих. Никто друг друга не упрекает, не пытается что-то утаить.

- И муж, и жена могут спокойно тратить свои деньги на себя, не обделяя при этом семью.

Если говорить о минусах долевого бюджета, то главный из них – это недопонимание и разногласия в случаях, когда супруги зарабатывают неодинаково и не могут поровну положить в котел, без ущерба для себя. В остальном можно сказать, что у данной формы ведения бюджета семьи недостатков не имеется.

Планирование бюджета семьи на месяц: как это сделать правильно

Для того чтобы правильно составить семейный бюджет, нужно иметь четкое представление об источниках доходов семьи и о том, на что они тратятся. То есть, всю эту информацию необходимо представить в структурированном виде.

Читайте также

Доходы – это денежные поступления в семью за конкретный отрезок времени. Выделяют несколько категорий доходов в зависимости от их источников:

- Доходы, полученные в результате трудовой деятельности: зарплата, начисляемая на основной работе; деньги, зарабатываемые на дополнительной работе, полученные за подработку, премиальные выплаты и т.п. Как правило, большая часть расходов идет за счет именно этих поступлений.

- Государственные пособия, стипендии, пенсии, льготы, вычеты по налогам и т.п.

- Пассивный доход в виде алиментов, подарков, наследства, материальной помощи от родственников, заработок на продаже вещей либо хобби и т.д.

Расходы – это, собственно, траты семьи на какие-то свои нужды за конкретный промежуток времени. Основные критерии классификации расходов – это их важность и периодичность. В свою очередь по важности их можно разбить на следующие группы:

Целевые расходы

Имеются в виду крупные финансовые цели вроде покупки авто, путешествия за границу, формирования «финансовой подушки» и т.п. Откладывать деньги на такие вещи следует сразу, как только получили некий доход, и еще ничего не потрачено, то есть, по правилу «заплати сначала себе».

Можно оформить автоматическое отчисление определенной суммы на счет либо вклад, чтобы в день зарплаты сразу шло пополнение «заначки».

Сколько именно туда бросать? Смотря какая у вас зарплата, и на что именно вы собираете. Как минимум это должно быть 10 % от суммы доходов. Если сразу откладывать столько затруднительно, то для начала хватит 1-3 %, а затем постепенно увеличивайте цифру.

Обязательные расходы

Они требуются любой семье для обеспечения нормального существования. Сюда входят обязательные платежи за жильё, кредиты, транспорт, расходы на еду, налоги, оплата телефонов, детсада.

Необязательные (но желаемые) расходы

Это траты, которых может и не быть, но они дают людям приятные эмоции, чувство радости, счастья. Имеются в виду расходы на хобби, развлечения, поездки и т.п.

Кроме того, расходы могут отличаться по периодичности и бывают:

- Регулярными – те, что повторяются по истечении конкретного отрезка времени. К примеру, это ежемесячные траты на еду, транспорт, телефоны, коммуналку. Или выплаты, которые делаются раз в год и идут на налоги, учебу, страховку, отпускные накопления и т.п.

- Переменными – возникающими по необходимости или спланированными заранее. Это, например, платные посещения врачей, приобретение каких-то предметов одежды и т.п.

- Непредвиденными, то есть, неожиданными. К примеру, вышла из строя какая-то бытовая техника, и её нужно заменить. Либо вы не собирались ничего покупать, но спонтанно потратили какую-то сумму и т.п.

Только до 18.05

Скачай подборку тестов, чтобы определить свои самые конкурентные скиллы

Список документов:

Тест на определение компетенций

Тест на определение компетенций

Чек-лист «Как избежать обмана при трудоустройстве»

Чек-лист «Как избежать обмана при трудоустройстве»

Инструкция по выходу из выгорания

Инструкция по выходу из выгорания

Чтобы получить файл, укажите e-mail:

Подтвердите, что вы не робот,

указав номер телефона:

Уже скачали 7503

Таким образом, понятно, из каких составляющих, то есть, доходов и расходов складывается бюджет семьи. Теперь можно разобраться с тем, как составить план бюджета семьи на месяц. Для начала выполните следующие простые действия:

- Распишите по категориям/статьям доходы, которые вам предстоит получить. Подойдите к этому максимально реалистично, учитывайте поступления, которые стопроцентно у вас будут.

- Напишите, на что нужно будет потратиться.

- Теперь посчитайте, на сколько отличаются доходы и расходы.

Бюджет может получиться сбалансированным, дефицитным либо профицитным. Если расходы превышают сумму доходов, то придется меньше тратить (подумайте, как вы можете это сделать) либо больше зарабатывать.

Подготовьте собственный список поступлений и трат, расставив в нем приоритеты на своё усмотрение. Главное – сделайте его как можно более понятным и информативным, удобным для использования. Выделите в нем нужные категории, по которым в конце месяца будет ясно, что и как у вас обстоит с финансами.

Этапы ведения семейного бюджета

Следующий вопрос, на который предстоит получить ответ – как правильно составить и вести бюджет семьи.

Данный процесс можно представить в виде шести основных этапов:

Этап 1: подготовка

Прежде чем начинать что-то планировать и копить, несколько месяцев понаблюдайте за тем, какие у вас имеются доходы и расходы. Выпишите их на простой листок бумаги либо в экселевскую таблицу или воспользуйтесь любой из существующих для этого программ. Тут важно вот что соблюдать:

- обязательно ведите записи каждый день;

- расходы делите по категориям и подкатегориям;

- в конце месяца всё подсчитывайте, чтобы видеть, на что вы тратите больше всего;

- доходы тоже сведите в таблицу и обязательно укажите все их источники.

Далее следует сопоставить доходы с расходами. Для расходов категории можно выделить такие: коммуналка, транспорт, образование, еда, промтовары, отдых, здоровье, крупные приобретения и т.п. В этих категориях появятся и подкатегории.

Для доходов категории будут следующие: зарплата, подработки, проценты с вкладов, денежные вливания от родителей и проч.

Этап 2: анализ накопленной информации

Два-три месяца собирайте данные, а затем посмотрите, что у вас получается. Какие есть обязательные расходы, а каких может не быть совсем (курение, например) или хоть какое-то время (без нового платья каждый месяц вполне можно обойтись).

Анализ выйдет точным, если вы всё записывали максимально детально. Тогда получится найти некие резервные точки опоры, от которых можно будет «плясать» дальше.

Этап 3: обозначение целей

Итак, вы проанализировали доходы и расходы, нашли резервы – далее можно строить планы на ближайшую и долгосрочную перспективу. Цели тут у всех разные, к примеру, можно наметить такие:

- собрать деньги на путешествие;

- купить новую мебель;

- накопить на пенсию и проч.

Этап 4: выбор стратегии и тактики ведения бюджета семьи

Это самый сложный шаг, и можно сказать, что самый важный. Тут нужно разработать стратегию и тактику, которые приведут вас к намеченным целям.

Все свои действия вам следует расписать как можно детальнее. К примеру, надо собрать 70 000 на поездку во время отпуска. Он у вас через 7 месяцев. Тогда получается, что ежемесячно 10 000 рублей нужно отложить.

И ставьте реальные, достижимые цели. С зарплатой в 50 000 рублей вряд ли вы купите себе собственный остров, но поездку туда вполне можно позволить.

Этап 5: планирование месячного бюджета семьи

Это, опять же, удобно делать в таблице, только она уже получится более сложной. Для доходов и расходов нужно сделать ещё графы «План» и «Факт». К примеру, по цели в 70 000 на путешествие записывайте в графу план ваши взносы по 10 000 рублей, затем проставляйте, сколько внесли по факту, и смотрите, на сколько отклоняетесь от намеченного.

Этап 6: анализ итогов

Итоги подводите в конце месяца. Сравните запланированные и фактические цифры, посмотрите, где потратили лишнее, а на чем получилась экономия.

Если удалось сэкономить, подумайте, куда потратить «свободные» деньги. Кто-то кладет их на счет под проценты, другие что-то покупают (важное или не особо), а третьи захотят прогулять их в ночном клубе. Тут вы решаете сами, что-то советовать нет смысла.

Далее создаёте новую таблицу для следующего месяца. Этапы в ней – те же, что и были, только исключаются 1-й и 2-й. Можно убрать и 3-й, если речь идет о цели на длительный (превышающий один месяц) отрезок времени.

3 простых правила ведения семейного бюджета

При планировании бюджета семьи можно ориентироваться на приведенные ниже простые правила. Понятно, что у всех свои обстоятельства, они могут изменяться, но зная несколько основных принципов, проще будет понять, от чего вообще изначально отталкиваться.

Принцип 50/20/30

Очень простой, но притом хорошо работающий подход к составлению семейного бюджета описали Элизабет и Амелия Уоррен в своей книге «Все ваше благосостояние: главный денежный план на всю жизнь».

Для расходов семьи в они предлагают всего три категории, которые следует (по мнению авторов) считать первостепенными:

- на основные расходы (жильё, налоги, еду) должно хватать 50 % дохода;

- на необязательные траты (хобби, рестораны и кафе, проведение досуга) выделяется 30 % имеющегося дохода;

- 20 % нужно откладывать, плюс расходовать на кредитные или долговые выплаты.

Принцип 80/20

По сути, это разновидность предыдущего принципа, называемая Правилом Паретто. Оно гласит, что 20 % дохода следует выделять на оплату долгов и откладывать в «кубышку», а на всё прочее тратить оставшиеся 80 %.

Конечно, эти правила можно и даже нужно подстраивать конкретно под себя и свою ситуацию в семье.

Принцип 3-6 месяцев

Он гласит, что следует иметь на счете или в виде наличных столько денег, сколько требуется для жизни вашей семьи на срок от трёх до шести месяцев. Если вдруг вы останетесь без работы, заболеете, окажетесь в чрезвычайной ситуации, то имеющаяся сумма вас подстрахует и поможет не принимать в панике ошибочных решений. Вы спокойно всё обдумаете и справитесь со своими проблемами.

Способы ведения бюджета семьи

Выше упоминались именно табличные варианты ведения бюджета семьи. Далее – о том, как именно и в каком виде формировать такие таблицы.

Семейный бюджет на бумажных носителях

Это может быть любой блокнот или тетрадь, которую ручкой либо карандашом нужно расчертить на графы, только и всего. Также нужен будет калькулятор, чтобы всё подсчитать.

Положительные моменты:

- Потребуются лишь бумага и карандаш, больше ни на что тратиться не придется.

- Не нужно разбираться в компьютере, такую бухгалтерию сможет вести и ребенок, и пенсионер, внося ежедневно в таблицу свои расходы.

- Таблицу вы заполняете в любой удобный момент, в авто, поезде, самолете, где-то вне дома на природе и т.п. (сеть и компьютер не понадобятся).

Читайте также

Отрицательные стороны:

- Итоги подводятся вручную, а это получается довольно долго.

- Вы можете ошибиться, нажать неверную цифру, и выявить это потом будет очень трудно. Придется пересчитывать всё заново, возможно и не один раз.

Экселевские таблицы

Хочется вам или нет, но вы в какой-то момент всё-таки начнете вести бюджет семьи в Excel.

Положительные моменты:

- Таблицы выглядят красиво. Есть возможность оформить разными цветами источники бюджета семьи и расходы, использовать заливку для строк, столбцов, ячеек.

- Итоги подводятся в автоматическом режиме по «вбитым» заранее формулам. Все суммы пересчитываются каждый раз, когда вы вносите в таблицу новые цифры.

- Графические возможности ведения аналитики в Excel. Тут есть инструменты для создания круговых, столбчатых диаграмм, по которым наглядно видно, на что вы тратите больше всего (чтобы при необходимости подкорректировать свои расходы).

- Всё это делается без выхода в сеть.

Отрицательные моменты:

- Нужно уметь пользоваться компьютером и самой программой Excel. Старики с этим могут не справиться, как и люди, которые компьютером никогда не пользовались и учиться этому не имеют желания.

- Бюджет семьи вы сможете вести лишь тогда, когда компьютер под рукой. Чтобы не забывать все свои траты, придется в течение дня делать пометки в телефоне или блокноте, чтобы потом всё это вносить в таблицу.

Google Таблицы

Тоже отличный способ ведения бюджета семьи. Если вы знаете, как работает Excel, то и с Google таблицами у вас проблем не будет. Там схожий и интерфейс, и функционал. Впрочем, Google таблицы отличаются несколькими явными преимуществами:

- сохранять вновь внесенные данные не нужно, это происходит на автомате, потому что программа работает онлайн;

- если вдруг компьютер вышел из строя, ваши данные не потеряются и останутся доступными для вас с любого устройства;

- вносить информацию в таблицу могут все члены семьи, когда им удобно, и каждый – со своего гаджета;

Программы и приложения, специально разработанные для ведения семейного бюджета

Таких существует громадное множество. Вот несколько рекомендаций, на что обращать внимание, чтобы выбрать подходящую программу именно для себя:

- Нужна адаптация и под ПК, и под мобильник, чтобы вести бухгалтерию так, как вам удобно.

- Компьютерная и мобильная версии должны быть синхронизированы.

- Ищите бесплатный или почти бесплатный вариант, где будут только необходимые вам функции (чтобы не платить за то, чем вы пользоваться не станете).

- Интерфейс должен быть интуитивно понятен.

5 популярных приложений для ведения бюджета семьи

Тем, кому таблица кажется неудобным вариантом, можно скачать приложение. Ниже описаны несколько наиболее популярных.

- Alzex Finance: семейный бюджет

Здесь доходы и траты делятся на категории и подкатегории. Есть возможность совместной работы с данными, что позволяет яснее видеть ситуацию. Приложение бесплатное, но за синхронизацию под нескольких пользователей придется заплатить.

- Дребеденьги

Тут можно сформировать сколько угодно счетов и категорий расходов, которые в приложении будут мгновенно видны. Из ценных опций – список покупок.

Есть платная возможность синхронизации под нескольких членов семьи, но само приложение бесплатное.

- CoinKeeper

Тут можно вносить доходы, затраты, планировать бюджет семьи, формировать отчеты. Весь функционал бесплатный, кроме совместного использования CoinKeeper.

- EasyFinance

Тоже хорошее приложение, в котором предусмотрено внесение доходов и расходов, деление их на категории и подкатегории.

Тут есть возможность создания собственных шаблонов, «напоминалок» о перерасходах денег. Доступ к приложению свободный, но для семейного использования пакет платный.

- Toshl финансы

Позволяет намечать цели, вести контроль поступлений и трат, формировать отчетность. Это, кстати, самый нескучный из уже описанных вариантов.

Поэтому если ведение финансов кажется вам нудным занятием, то выбирайте именно Toshl финансы. За базовую версию платить не нужно.

Способы экономии бюджета семьи

Итак, с ведением бюджета многие моменты уже понятны. Следующий вопрос – как научиться экономить. Способов есть не один десяток, и далее – о некоторых из них.

- Модель «Пять конвертов». Обдумайте, какие вам предстоят расходы, и разложите деньги по пяти конвертам. На каждую неделю – по одному, а пятый в конце месяца положите в «заначку» или купите что-то «для себя любимого». Из плюсов такого подхода – приучение к дисциплине. Метод годится для семей, имеющих стабильный и прогнозируемый заработок. Минус состоит в том, что на крупные покупки средства выделить тяжело.

- Распределите свои денежные поступления на обязательные траты. Это коммуналка, транспорт, кредит (ипотека), учеба и проч. Можно прямо в онлайн-банке сделать для этих категорий отдельные копилки. То, что остается, расходуйте на что угодно. При таком подходе меньше уходит на продукты, потому что денег остается не так много, и вы учитесь экономнее их тратить.

- Стремление к определенной цели. Например, цену запланированной крупной покупки разделите на 12 (число месяцев в году) и ежемесячно откладывайте столько, столько нужно. А то, что остается, тратьте с учетом применяемого вами способа ведения бюджета семьи.

Несколько советов о способах экономии:

- Еду на неделю покупайте по заранее составленному списку. Частые хождения в магазин приводят к покупке лишних, особо не нужных продуктов.

- Делайте заказы в интернет-магазинах. Так вы быстрее найдете то, что нужно, и получите отличные кэшбеки (в интернет-магазинах они есть почти всегда).

- Займитесь «расхламлением». Так вы обнаружите кучу вещей, про которые забыли, и будете ими пользоваться, а не бежать в магазин за новыми такими же. Можно продать то, что вам не нужно (и получить небольшой плюс к бюджету). Кроме того, почему бы не отдать что-то из вещей тем, кто в них остро нуждается? Прочие лишние «ненужности» выбрасывайте, решительно избавляйтесь от хлама.

- Меньше покупайте лекарств. Не гонитесь за дорогостоящими, разрекламированными препаратами, ведь существуют аналоги по гораздо более низким ценам. Разумеется, тут не обойтись без консультации врача.

- Старайтесь приобретать одежду на распродажах (не в сезон). А вещи, которые «вне моды», вообще дешевле покупать заранее.

- Боритесь с вредными привычками. Прикиньте, сколько у вас уходит на сигареты, конфеты, ежевечерний бокал пива и т.п. А потом подсчитайте, какая сумма выйдет за год.

- Путевки и билеты для отпусков и путешествий покупайте заранее, это очень выгодно.

Читайте также

Намечайте цели, выделяйте среди них основные и второстепенные, старайтесь заботиться и о себе, и обо всех членах семьи. Если в финансовом плане у вас всё будет в порядке, то и атмосфера в доме, и взаимопонимание между близкими непременно станут лучше.

Что такое семейный бюджет и зачем он нужен

Личный бюджет— это финансовый документ, где доходы и расходы расписываются по статьям. Он помогает учитывать и контролировать личные финансы, планировать и достигать поставленных финансовых целей.

В моем окружении есть люди с разным достатком. Одни зарабатывают 30 000 ₽ в месяц, другие — от 100 000 ₽. Объединяет их одно — у них никогда нет денег на крупные покупки и отпуск, но несколько кредитов у каждого.

В моей семье все иначе. При ежемесячном доходе значительно меньше 50 000 ₽ на человека мы путешествуем по два раза в год и активно инвестируем излишки. А все благодаря учету личных финансов.

Если человек регулярно перехватывает в долг до зарплаты пару тысяч рублей, не может ответить на вопрос, сколько он тратит в месяц, а на крупную покупку берет кредит, возможно, он не умеет управлять своими финансами. И деньги начинают управлять им. Переломить ситуацию поможет семейный бюджет.

Виды личного бюджета

Мы будем говорить о ведении бюджета в семье, поэтому логично использовать термин «Семейный бюджет».

Совместный. До эпохи банковских карт в нашей семье был именно такой вариант. Муж приносил зарплату, складывал в специальное место для хранения денег. Я складывала зарплату туда же. Бюджет мы не вели, но главным по финансам была я — распоряжалась, куда и сколько мы потратим, следила, чтобы не вышли за пределы семейного дохода. Нам удавалось каждый месяц откладывать на дорогостоящие покупки и отпуск.

Условно-совместный. Когда все доходы стали поступать на банковские карты, я почувствовала дискомфорт. Перестала контролировать доходы и расходы. Муж предложил снимать и по-прежнему складывать наличные деньги в заветное место. Но с картами удобно и безопасно. Выход мы нашли именно в ведении семейного бюджета.

Теперь все деньги на банковских картах, но я в курсе ежедневных, ежемесячных и годовых доходов и расходов нашей семьи. Я собрала семейный совет, на котором мы обсудили этот вопрос. К счастью, противоречий не возникло. Мы с мужем вместе 22 года и все делаем сообща. Дети тоже воспитывались так, чтобы понимали, откуда приходят деньги и куда уходят. Всегда с сочувствием наблюдала в магазинах, когда ребенок устраивает истерику по поводу покупки новой игрушки.

На протяжении последних лет все члены семьи ежедневно сообщают мне свои поступления и затраты, я дисциплинированно заношу суммы в таблицу. В конце месяца мы вместе подводим итоги и планируем следующий период. В результате, каждый видит, сколько мы тратим и получаем, может запланировать покупку чего-то нового и оценить, хватит ли на это денег.

Раздельный. Знаю по опыту своих знакомых, что такой вариант бюджета распространен. Он означает, что у мужа — свои деньги, у жены — свои. Супруги договариваются, кто из них и какие расходы оплачивает. При таком порядке учет, контроль, планирование возможны только в рамках личного бюджета.

Единоличный. Возможен в семьях, где зарабатывает один из супругов и полностью контролирует другого. Или семья состоит из одного взрослого человека, например, мама-одиночка или папа-одиночка. В этом случае, кто зарабатывает, тот и главный по финансам.

Год назад моя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет своей единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, что еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Юлия Чистякова

автор статьи

Четыре года назадмоя старшая дочка закончила школу и поступила в московский университет. Живет в общежитии и ведет свой единоличный бюджет. Оставшиеся деньги в конце месяца откладывает на крупные покупки. Уверена, еще не раз в жизни она поблагодарит своих родителей за такую привычку.

Три способа вести бюджет

Способ 1 — бумажный вариант. Самый доступный способ, но и самый неудобный. Я начинала с него, и меня хватило на 1 месяц. Может, именно поэтому многие семьи забрасывают вести бюджет едва начав. Каждый день я записывала расходы в столбик, а в конце месяца на калькуляторе считала итоги. Времени уходило очень много. Не советую.