Экономическая сущность метода оценки акций основывается на правиле «единой стоимости» которое гласит: идентичные активы должны продаваться по одинаковой цене. Это значит, что покупатель не заплатит за объект больше той суммы, за которую он может приобрести на открытом рынке объект, обладающий аналогичными характеристиками.

ЧИТАЙТЕ ТАКЖЕ: Преимущества и недостатки популярных моделей оценки стоимости

Эта модель также носит название сравнительный подход или мультипликативный метод оценки. Используемые в этом подходе рыночные мультипликаторы помогают сравнить разные компании на единой шкале. Критерием для сравнительного анализа является выбранного мультипликатора, рассчитанного как среднее или медианное значение для компаний-аналогов, представляющих конкретный рынок или отрасль.

Базой для расчета числителя мультипликаторов служит либо текущая рыночная цена акции, либо стоимость компании (англ. EV, Enterprise Value = рыночная капитализация + рыночная стоимость долга и привилегированных акций – деньги и денежные эквиваленты).

Преимуществом мультипликативной модели является то, что она применима для оценки компаний с отрицательным свободным денежным потоком или не выплачивающих дивиденды. Важным преимуществом является также и возможность провести сравнение с текущими и историческими оценками рыночных аналогов, что особенно актуально при оценке молодых компаний или компаний, впервые выходящих на публичный рынок.

К недостаткам можно отнести тот факт, что результаты оценки сильно зависят от степени эффективности фондового рынка и могут быть искажены из-за ошибочной оценки фондовых активов на конкретном рынке или в рамках определённой группы активов.

Например, зная текущее или прогнозное значение соотношения текущей рыночной цены акции и чистой прибыли (P/E) для оцениваемой компании и среднее значение этого же коэффициента для ее аналогов на рынке, можно рассчитать, насколько текущая цена акций компании занижена или завышена по отношению к отрасли и рынку в целом (т.е. определить, торгуется она с премией или дисконтом к внутренней справедливой стоимости).

Например:

Текущее значение прибыли на акцию (EPS) — 100.

Средний P/E для отрасли – 15.

Текущая рыночная стоимость акции – 2000.

Определить справедливую стоимость акции методом оценки по мультипликаторам.

Решение:

Текущий P/E акции = 2000 / 100 = 20.

Справедливая стоимость акции = среднее P/E * EPS = 15 * 100 = 1500.

Таким образом, рыночная оценка акции на 33% (=20/15 — 1) выше ее справедливой стоимости, равной 1500.

Читайте также: Что такое банковская гарантия и как ее использовать?

Среди наибольших сложностей, присущих данной модели, следует выделить неоднозначность критериев подбора аналогов (не существует общепринятых правил) и выбора мультипликаторов для сравнительного анализа. Несмотря на то, что некоторые мультипликаторы используются довольно широко, выбор каждого из них все равно сопряжен с поиском компромисса между их преимуществами и недостатками. Поэтому не существует универсального мультипликатора, подходящего для оценки любых компаний и в любых ситуациях.

В следующих статьях подробнее рассмотрим особенности расчета и применения наиболее распространенных рыночных мультипликаторов: P/E, P/B, P/S, P/CF и EV/EBITDA.

Кратко их можно охарактеризовать следующим образом:

- P/E – самый популярный, но крайне неустойчив из-за волатильности чистой прибыли,

- P/B – самый стабильный, но наименее информативен,

- P/S – самый простой, но не отражает эффективность работы компании,

- P/CF — наиболее соответствующий интересам инвестора, но представляет сложность в определении денежного потока,

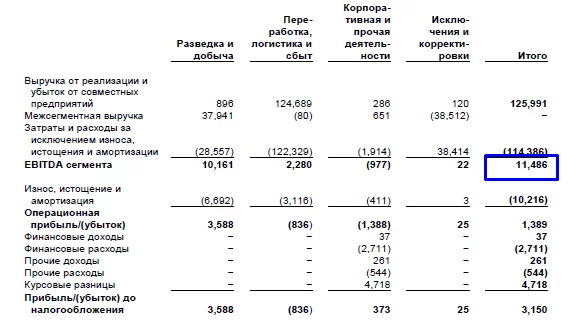

- EV/EBITDA – отражает срок окупаемости затрат на приобретение компании, но расчет требует существенных трудозатрат.

Читайте также: Что нужно знать о валютном риске?

Выбор мультипликаторов, безусловно, не ограничивается этим перечнем. Популярные коэффициенты могут использоваться в совокупности с менее распространенными. Так, например, вместе с показателем P/E, может также использоваться его скорректированный вариант — PEG, который отражает отношение P/E к долгосрочному темпу роста чистой прибыли на акцию.

Однако следует иметь в виду, что на большинство рыночных цен акций влияют оценки именно по этим популярным мультипликаторам, которые используют не только профессиональные аналитики, но и частные инвесторы при принятии решений о покупке или продаже тех или иных активов. Это значит, что игнорировать результаты, полученные с их помощью, при принятии инвестиционных решений недопустимо.

ЧИТАЙТЕ ТАКЖЕ:

Что такое справедливая стоимость и как ее рассчитать

Чтобы не купить переоцененную рынком ценную бумагу, нужно разобраться в трех методах расчета справедливой стоимости акции. Как это сделать — в статье.

Чтобы выгодно купить или продать акции, инвесторы часто прибегают к стратегии стоимостного инвестирования. Ее основоположниками считаются Бенджамин Грэм и Девид Додд, а один из самых успешных инвесторов, исповедующих принципы этого метода, — Уоррен Баффет.

- Что такое справедливая стоимость акций компании

- Сравнение финансовых мультипликаторов компании

- Модели дисконтированных денежных потоков: как рассчитать доходность бизнеса

- Модели дисконтированных денежных потоков: как рассчитать доходность акций

- Дивидендный метод расчета стоимости акций

- Кратко

Что такое справедливая стоимость акций компании

Целью такого подхода является поиск недооцененных ценных бумаг с помощью фундаментального анализа — исследования экономических, финансовых и производственных показателей компании.

При этом под справедливой стоимостью акций понимается совокупность реальной стоимости чистых активов предприятия и способности бизнеса генерировать доход. При таком подходе инвесторы сравнивают текущую рыночную цену акции с рассчитанной ими на основе фундаментального анализа. Если реальная стоимость ниже текущей рыночной цены, значит, акции переоценены и приобретать их не стоит. И наоборот: если справедливая стоимость выше рыночной, то бумага недооценена и ее можно купить.

Цена акций определяется спросом и предложением. Главное отличие целевой стоимости от рыночной цены акции заключается в том, что последняя подвержена существенным колебаниям, на которые влияют новостной фон в течение дня, политическая повестка и многие другие факторы. Истинная стоимость актива, рассчитанная на основе фундаментального анализа, зависит от перспектив развития компании, ее потенциальных доходов и убытков.

Выделяют три основных способа определения справедливой стоимости акций:

- оценка компаний путем сравнения финансовых мультипликаторов;

- метод дисконтирования денежных потоков;

- дивидендный метод.

Сравнение финансовых мультипликаторов компании

Мультипликаторы — финансовые коэффициенты, которые вычисляются на основе данных бухгалтерской отчетности. Их применяют для сравнения компаний с разным масштабом бизнеса.

Доходные мультипликаторы позволяют соотнести доходы компании с другими финансовыми показателями. К этой группе относят такие коэффициенты, как P/E, P/S, P/B, EV/EBITDA, EPS и другие. Данные для их расчета есть в отчете о финансовом положении и о прибылях и убытках.

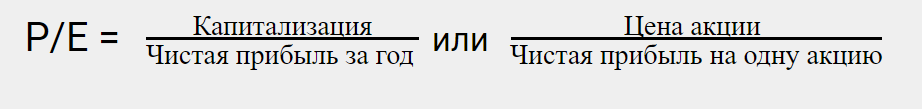

Одним из самых распространенных мультипликаторов является P/E (price to earnings) — отношение цены акции к годовой прибыли. Он показывает, за сколько лет бизнес окупается при заработке аналогичной прибыли. Чем меньше данный показатель, тем лучше.

P/E ПАО «Газпром». В приложении Газпромбанк Инвестиции представлены все базовые показатели, позволяющие инвесторам рассчитать справедливую стоимость акций. Источник данных: приложение Газпромбанк Инвестиции

Важно помнить, что P/E не учитывает рост бизнеса и его инвестиции в развитие. Поэтому он будет эффективен при сравнении компаний из одной отрасли, находящихся на одинаковой стадии жизненного цикла.

Каждая отрасль имеет свой средний диапазон коэффициента P/E, который считается нормальным для данной отраслевой группы. Например, фармацевтические компании могут иметь средний P/E, равный 34, тогда как для энергетического сектора P/E — 12.

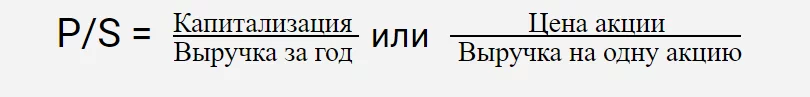

Второй по известности мультипликатор в доходной группе — P/S (price to sales). Он рассчитывается путем деления рыночной цены акции на годовую выручку в расчете на одну акцию или капитализации на годовую выручку. Чем меньше данный коэффициент, тем лучше. Для российского рынка акций хорошо, когда P/S меньше двух, для американского — P/S меньше четырех.

P/S ПАО «Газпром». В приложении Газпромбанк Инвестиции представлены все базовые показатели, позволяющие инвесторам рассчитать справедливую стоимость акций. Источник данных: приложение Газпромбанк Инвестиции

Преимущество P/S перед P/E в том, что P/S можно рассчитать для всех компаний, ведь, в отличие от прибыли, выручка не может быть отрицательной. Однако данный показатель не учитывает эффективность работы бизнеса (его прибыльность/убыточность).

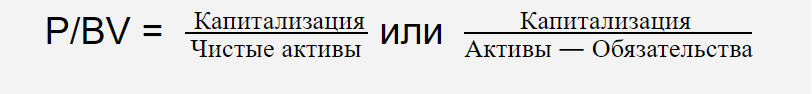

Другой доходный мультипликатор — P/B (price to book value) — иногда называют балансовым, поскольку он показывает отношение рыночной цены акции к ее балансовой стоимости (или стоимости активов в расчете на одну акцию), то есть сколько имущества компании приходится на одну акцию. Этот коэффициент помогает оценить компании из финансовой сферы и сектора недвижимости и дает представление о переплате за акцию в случае внезапного банкротства компании.

P/B ПАО «Газпром». В приложении Газпромбанк Инвестиции представлены все базовые показатели, позволяющие инвесторам рассчитать справедливую стоимость акций. Источник данных: приложение Газпромбанк Инвестиции

Таким образом, если P/B меньше единицы, то на один рубль рыночной капитализации приходится более одного рубля реальной стоимости активов и компания недооценена. Среднее рыночное значение P/B около трех, для банков — 1,3.

Мультипликаторы рентабельности характеризуют общую экономическую эффективность предприятия и его способность генерировать прибыль. К ним относятся ROE, ROA, ROI и ROS. Чем выше показатели рентабельности, тем лучше, однако сравнивать их стоит только со значениями других компаний из той же отрасли.

ROE (return on equity) — отношение прибыли к капиталу компании. Коэффициент показывает рентабельность капитала, то есть то, насколько эффективно компания управляет собственным капиталом.

Если взять в качестве примера две компании с одинаковой прибылью, но разной стоимостью активов, то эффективнее окажется та, у которой капитал меньше. Ее ROE же, наоборот, будет выше и укажет инвестору, что маленькая компания оказалась эффективнее и ее оборудование окупается быстрее.

ROE ПАО «Газпром». В приложении Газпромбанк Инвестиции представлены все базовые показатели, позволяющие инвесторам рассчитать справедливую стоимость акций. Источник данных: приложение Газпромбанк Инвестиции

Рентабельность активов (return on assets, ROA), или отношение чистой прибыли к активам компании, отражает, насколько эффективно предприятие управляет всеми активами, в том числе заемными, для получения прибыли.

Коэффициент рентабельности продаж (return on sales, ROS) показывает отношение чистой прибыли компании к ее выручке. Он позволяет инвесторам оценить долю прибыли в каждом заработанном рубле.

ROA и ROS ПАО «Газпром». В приложении Газпромбанк Инвестиции представлены все базовые показатели, позволяющие инвесторам рассчитать справедливую стоимость акций. Источник данных: приложение Газпромбанк Инвестиции

Мультипликаторы финансовой устойчивости и платежеспособности определяют степень закредитованности компании и ее способность платить по своим долгам — как за счет имеющихся у нее денежных средств, так и путем продажи своих активов.

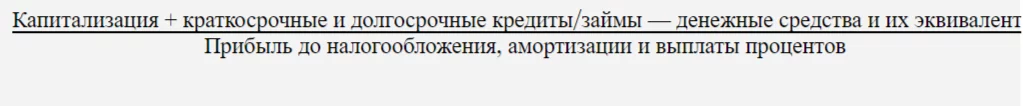

Наиболее эффективным показателем для сравнения долговой нагрузки предприятий является коэффициент Debt/EBITDA. Он демонстрирует способность организации выплатить свои долги, то есть сколько лет ей понадобится, чтобы при текущей прибыли погасить все имеющиеся долговые обязательства. Для его расчета необходимо сумму всех долгов компании разделить на EBITDA (прибыль до выплаты процентов, налогов и амортизации). Показатель EBITDA более надежен, чем чистая прибыль, так как им сложнее манипулировать. По нему можно сопоставлять компании одной отрасли из разных стран или с разными учетными политиками.

Debt/EBITDA ПАО «Газпром». В приложении Газпромбанк Инвестиции представлены все базовые показатели, позволяющие инвесторам рассчитать справедливую стоимость акций. Источник данных: приложение Газпромбанк Инвестиции

Чем меньше мультипликатор Debt/EBITDA, тем лучше. Его значение до трех считается нормальным по рынку, однако по отраслям показатель может сильно отличаться.

Коэффициент финансового рычага/левериджа, или D/E (debt to equity), рассчитывается как отношение долга компании к собственному капиталу и показывает долю заемных средств в структуре капитала организации.

Debt/Equity ПАО «Газпром». В приложении Газпромбанк Инвестиции представлены все базовые показатели, позволяющие инвесторам рассчитать справедливую стоимость акций. Источник данных: приложение Газпромбанк Инвестиции

В норме данный показатель составляет от одного до двух. Если он выше, это указывает на закредитованность компании. Значение меньше единицы может говорить об упущенных возможностях: компания не привлекает дополнительное финансирование и, следовательно, производит меньше продукции, чем могла бы.

В качестве примера можно рассмотреть мультипликаторы публичных продуктовых ритейлеров за девять месяцев 2021 года.

Источник: финансовая отчетность компаний за девять месяцев 2021 года

Как видно из таблицы, среди анализируемых компаний по мультипликаторам лучше всего выглядит Лента. Однако перед принятием решения о приобретении акций стоит оценить также динамику мультипликаторов по годам, проанализировать перспективы развития отрасли в целом и этой компании в частности, сравнить дивидендную политику компаний.

Главное преимущество метода сравнения с помощью мультипликаторов состоит в его простоте. Почти все показатели можно или легко рассчитать самостоятельно, или посмотреть на специализированных сайтах, или увидеть в приложениях брокера. Мультипликаторы применяют для сравнения компаний одной отрасли. Если рассматривается единственная компания, то ее показатели сравниваются со среднеотраслевыми значениями.

Модели дисконтированных денежных потоков: как рассчитать доходность бизнеса

Метод дисконтирования денежных потоков (Discounted Cash Flow Method, DCF) принято считать универсальным способом оценки стоимости бизнеса. Он позволяет понять стоимость будущих доходов компании в настоящий момент.

Основной принцип, лежащий в основе дисконтированной стоимости, заключается в суждении о том, что сегодняшний доллар или рубль стоит дороже, чем завтрашний. То есть стоимость денег уменьшается со временем.

Это объясняется инфляцией: при прочих равных на 100 рублей сегодня удастся приобрести больше товаров, чем на те же деньги через год и тем более через десять лет. Кроме того, 100 рублей сегодня можно положить на вклад под 10% и получить через год 110 рублей.

Таким образом, отсроченный доход можно рассчитать следующим образом:

По этой формуле можно рассчитать, в какое из предприятий выгоднее вложить 50 тысяч рублей. Допустим, первое из них принесет в следующие три года по 40 тыс. рублей, а второе в первый год — 30 тыс., во второй — 40 тыс. и в третий — 50 тыс. рублей. При ставке дисконтирования в 10% они составят:

- для первого предприятия:

40 / (1 + 0,1) + 40 / (1 + 0,1)2 + 40 / (1 + 0,1)3 = 40 / 1,1 + 40 / 1,21 + 40 / 1,331 = 99 474 079 рублей; - для второго предприятия:

30 / (1 + 0,1) + 40 / (1 + 0,1)2 + 50 / (1 + 0,1)3 = 30 / 1,1 + 40 / 1,21 + 50 / 1,331 = 97 896 318 рублей.

Следовательно, инвестору при прочих равных лучше выбрать инвестиции в первый проект, поскольку его доходность выше. Если же ему надо было бы вложить не 50, а 100 тыс. рублей, оба варианта для него оказались бы убыточными.

Модели дисконтированных денежных потоков: как рассчитать доходность акций

При оценке справедливой стоимости акции суть метода не изменится. Алгоритм действий в этом случае будет следующий:

- выбор ставки дисконтирования;

- прогноз величин будущих денежных потоков бизнеса и темпов их роста на пять или десять лет;

- приведение с помощью ставки дисконтирования всех будущих потоков к настоящему времени;

- определение внутренней стоимости одной акции;

- сравнение внутренней стоимости акции с ее рыночной ценой и определение выгодности инвестиций.

Для простоты расчета можно использовать показатель прибыли на акцию и его темпы роста. Допустим, инвестора интересует возможность приобретения акций китайской компании Alibaba (BABA):

- текущая рыночная цена акции — $120;

- прибыль на одну акцию (EPS) — $6,97;

- средний темп роста EPS за последние пять лет — 14,42%.

Если такой же темп роста сохранится на протяжении следующих пяти лет, то прогнозные значения прибыли на акцию составят:

Для приведения будущих денежных потоков к текущему периоду необходимо знать ставку дисконтирования или внутреннюю норму доходности акции. Для расчета можно поставить ту доходность, которую инвестор готов принять, учитывая риск этой акции. Например, она будет равна 10%.

Тогда чистая приведенная стоимость акции в прогнозный период вычисляется следующим образом:

7,98 / (1 + 0,1) + 9,13 / (1 + 0,1)2 + 10,44 / (1 + 0,1)3 + 11,95 / (1 + 0,1)4 + 13,67 / (1 + 0,1)5 = $39,28

Обычно компании не могут в течение бесконечного периода времени расти столь высокими темпами в 14,5% ежегодно. Поэтому постоянный рост по истечении прогнозного периода принимается равным инфляции или темпу роста ВВП. Средний диапазон темпов роста в постпрогнозный период для таких моделей составляет от 2 до 5%. Допустим, при консервативном прогнозе прибыль на одну акцию с шестого года будет расти на 3% ежегодно.

В таком случае рассчитываются денежные потоки постпрогнозного периода, которые также называются терминальной стоимостью.

В случае акции Alibaba терминальная стоимость рассчитывается:

13,67 * (1 + 0,03) / (0,1 – 0,03) = $201,13

Таким образом, внутренняя стоимость одной акции Alibaba согласно расчету представляет собой сумму чистой приведенной стоимости в прогнозный период и терминальной стоимости: 39,28 + 201,13 = $240,42.

Поскольку текущая рыночная цена акции этой компании ниже получившейся справедливой стоимости, можно сделать вывод, что акции компании Alibaba недооценены рынком. Возможно, инвесторы закладывают более высокие страновые риски, связанные с возможным делистингом компании с американской биржи, что отражается в цене акций.

К преимуществам подхода дисконтированных денежных потоков относится подробный анализ компании, отсутствие необходимости сопоставления с другими предприятиями отрасли, оценка внутренней стороны бизнеса, связанной с денежными потоками, и гибкость модели.

Основным ограничением модели DCF выступает необходимость введения множества допущений для проведения расчетов. Инвестору важно корректно оценить ставку дисконтирования и будущие денежные потоки компании, которые, в свою очередь, зависят от рыночного спроса, экономических условий, применяемых технологий, конкурентного окружения с учетом рисков.

Для приблизительного анализа можно использовать готовые калькуляторы в интернете, куда надо лишь подставить входные параметры модели, что позволяет упростить анализ.

Дивидендный метод расчета стоимости акций

Одним из наиболее распространенных методов оценки акций является модель дисконтированных дивидендов, или Discount Dividend Model, DDM. Она применяется, когда инвесторы оценивают стабильно растущую компанию с регулярными дивидендами.

Дивиденды — часть прибыли, распределяемая между акционерами пропорционально их доле в бизнесе. Дивиденды могут платиться не только из прибыли, но и из свободного денежного потока. В отличие от прибыли, он не учитывает бухгалтерские списания и переоценки и показывает, сколько в действительности денег осталось у бизнеса после всех расходов.

Основная идея метода в том, что инвестор, покупая акцию, по сути приобретает бесконечный поток дивидендов. Для простоты расчета можно предположить, что дивиденды будущих периодов будут расти всегда с одним и тем же темпом. Тогда формула будет выглядеть следующим образом:

В этой формуле дивиденд на акцию — это сумма денег, которую акционер получает за владение акцией компании, требуемая норма доходности — минимальная сумма дохода, необходимая инвестору, чтобы иметь возможность владеть акциями, также называемая стоимостью собственного капитала. Скорость роста дивидендов — постоянный темп роста дивидендов в течение неограниченного периода времени.

Предположим, что годовой дивиденд на акцию Coca-Cola прогнозируется в размере $1,72. Компания увеличивает свои дивиденды в среднем на 3% в год. Допустим, что инвестор хочет иметь доходность в 8% годовых. Тогда подходящая цена акции, рассчитанная по формуле, будет следующей:

$1,72 / (0,08 – 0,03) = $34,4

На момент написания статьи рыночная цена акции Coca-Cola составляет около $60. Таким образом, инвестор решает, имеет ли смысл подождать, пока цена акций Coca-Cola упадет до рассчитанного уровня, чтобы получить желаемую прибыль, или же заплатить больше за более низкую доходность.

К преимуществам данной модели относятся ее логичность и простота. Однако подход не работает, если компания не выплачивает дивиденды или они нерегулярные. К недостаткам модели можно отнести высокую чувствительность полученной стоимости к предпосылкам. Так, по мере приближения темпов роста к требуемой норме доходности стоимость акции стремится к бесконечности.

Оценка справедливой стоимости акций — непростая задача, однако инвестору полезно знать алгоритм расчета для понимания логики построения прогнозов аналитиков и самостоятельного определения целесообразности инвестиций. Финансовые мультипликаторы помогают определить общую стоимость акций в сравнении с другими компаниями на рынке. Для определения абсолютной стоимости акций компании подходит финансовое моделирование. В случае доходных акций компаний, стабильно выплачивающих дивиденды, применяется модель дисконтированных дивидендов. Во всех остальных случаях — более универсальная модель дисконтированных денежных потоков.

Кратко

- Суть стоимостного подхода состоит в поиске недооцененных рынком акций в сравнении с их справедливой стоимостью.

- Оценку стоимости акции можно проводить методами сравнительного и доходного анализа. В первом случае акция компании будет сравниваться с другими компаниями из той же отрасли с помощью мультипликаторов, во втором — будущие денежные потоки будут приводиться к текущему моменту.

- В прогнозах аналитиков инвестиционных домов по целевой цене акций учитываются все три подхода, проводится глубокий анализ компаний с выставлением весов ключевым факторам, однако их итоговые оценки могут существенно различаться.

- Проведение расчета истинной стоимости акций целесообразно для долгосрочного и среднесрочного инвестирования и не подходит для трейдинга внутри дня, спекуляций или короткого инвестиционного горизонта.

- Критика стоимостного подхода заключается том, что расчет справедливой стоимости акции производится на основе известных всем данных, что должно быть уже учтено рынком в цене акции.

Данный справочный и аналитический материал подготовлен компанией ООО «Ньютон Инвестиции» исключительно в информационных целях. Оценки, прогнозы в отношении финансовых инструментов, изменении их стоимости являются выражением мнения, сформированного в результате аналитических исследований сотрудников ООО «Ньютон Инвестиции», не являются и не могут толковаться в качестве гарантий или обещаний получения дохода от инвестирования в упомянутые финансовые инструменты. Не является рекламой ценных бумаг. Не является индивидуальной инвестиционной рекомендацией и предложением финансовых инструментов. Несмотря на всю тщательность подготовки информационных материалов, ООО «Ньютон Инвестиции» не гарантирует и не несет ответственности за их точность, полноту и достоверность.

Читайте также

Начинающему инвестору сложно разобраться в многообразии компаний, представленных на бирже. Как понять, куда вкладывать свои деньги? Как оценить ту или иную компанию?

Чаще всего новичкам советуют читать аналитику и принимать инвестиционные решения на основе мнения экспертов. Я категорически против такого подхода. Моё мнение: чем меньше у инвестора опыта, тем больше он должен учиться делать выводы самостоятельно, на практике.

Я искренне считаю, что разумно инвестировать в целях накопления личного капитала под силу каждому. Я помогаю это делать с помощью Telegram-канала «Инвестиции на диване», а избранные материалы публикую на vc.ru.

Итак, как инвестору оценить состояние той или иной компании и сравнить её с конкурентами? Проще всего это сделать с помощью рыночных мультипликаторов. В этом материале я расскажу про самые важные из них, а также на примерах покажу, как ими пользоваться.

Для чего нужны мультипликаторы

Процесс выбора бумаги для покупки, как правило, состоит из трёх этапов:

- Макроанализ — изучение трендов глобальной экономики и выбор конкретной отрасли для инвестирования.

- Микроанализ — изучение компаний внутри конкретной отрасли и региона.

- Теханализ — изучение биржевых показателей и индикаторов по конкретной бумаге для выбора оптимальной точки входа.

Мультипликаторы используются на втором этапе, когда нам необходимо сравнить несколько компаний из одной отрасли и выбрать из них наиболее инвестиционно привлекательную.

С помощью мультипликаторов инвестор может определить переоценённость или недооценённость той или иной бумаги и в конце концов выбрать наиболее доходные с своей точки зрения акции.

P/E, Price to Earnings

Это, пожалуй, самый распространённый мультипликатор. Он отражает отношение рыночной капитализации всей компании к чистой годовой прибыли. Так как капитализация равна стоимости одной акции, помноженной на количество акций, можно сказать, что P/E равен отношению стоимости акции к прибыли на одну акцию.

Практический смысл данного мультипликатора: он отражает количество времени, необходимое для окупаемости вложений в компанию. Например, если P/E = 5, значит, компания за пять лет зарабатывает сумму чистой прибыли, равную её стоимости. Конечно же, при условии, что в течение этого срока показатели не будут меняться.

Данный показатель невозможно применять для оценки убыточных компаний. Также он не учитывает разницу в налогообложении.

P/S, Price to Sales

Этот мультипликатор отражает отношение рыночной стоимости компании к её объёму продаж (выручке). Меньше подвержен колебаниям, так как объём продаж служит более стабильным показателем, чем чистая прибыль. Показатель можно рассчитать для любой компании, так как выручка всегда больше нуля.

Данный мультипликатор также никак не учитывает разницу в налогообложении.

P/BV, Price to Book Value

Этот показатель отражает отношение рыночной стоимости компании к её балансовой стоимости (активы минус обязательства). Он помогает оценить, сколько имущества компании приходится на одну акцию. Если данный показатель меньше единицы, в общем случае можно сказать, что компания недооценена, так как за компанию на бирже дают меньше совокупной стоимости всех активов.

EV/EBITDA, Enterprise Value to EBITDA

Данный мультипликатор отражает отношение справедливой стоимости компании к её прибыли до вычета налогов, процентов и затрат на амортизацию. При этом за справедливую стоимость принято считать следующее значение:

EV = Рыночная стоимость + Денежные средства – Обязательства

Этот показатель удобно использовать для сравнения компаний из разных отраслей, так как он не подвержен влиянию налоговой нагрузки. Более того, мы можем использовать его даже для сравнения компаний из разных стран.

EV/EBIT, Enterprise Value to EBIT

Этот мультипликатор практически полностью аналогичен предыдущему. Но он учитывает расходы на амортизацию. Это может быть оправдано для ряда отраслей, где есть высокие расходы на оборудование.

EV/CFO, Enterprise Value to Сash Flow Operations

Соотношение стоимости компании к её операционному денежному потоку.

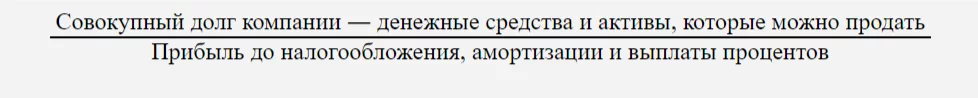

D/EBITDA, Debt to EBITDA

Отличный показатель для оценки закредитованности компании и её способности гасить собственные долги. Показывает, сколько лет понадобится компании, чтобы рассчитаться по обязательствам из прибыли без привлечения дополнительных средств.

ROE, Return on Equity

Этот показатель демонстрирует доходность на капитал. По сути, он отражает эффективность использования в компании ваших денег как инвестора.

Если ROE составляет 25%, можно сказать, что вы инвестировали деньги в бизнес с доходностью 25% годовых. Конечно, это будет верно только в том случае, если вся чистая прибыль будет направлена на выплату дивидендов, чего обычно не бывает. Тем не менее данный показатель достаточно полно отражает эффективность работы бизнеса.

Как пользоваться мультипликаторами?

Сами по себе все эти показатели представляют немного ценности, кроме, пожалуй, ROE. Все остальные мультипликаторы могут быть нам полезны при сравнении нескольких компаний. Давайте попробуем на примере разобрать использование мультипликаторов для выбора конкретных акций.

Для получения данных по мультипликаторам я пользуюсь двумя бесплатными ресурсами: Smartlab и TradingView.

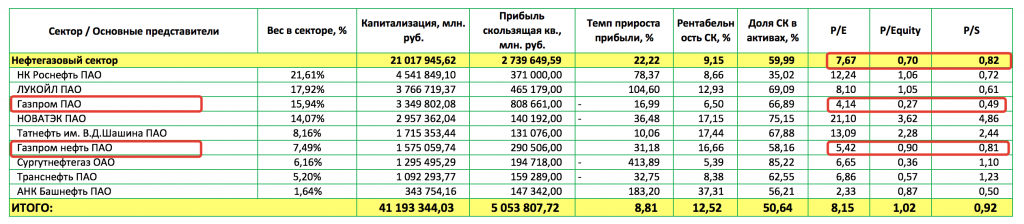

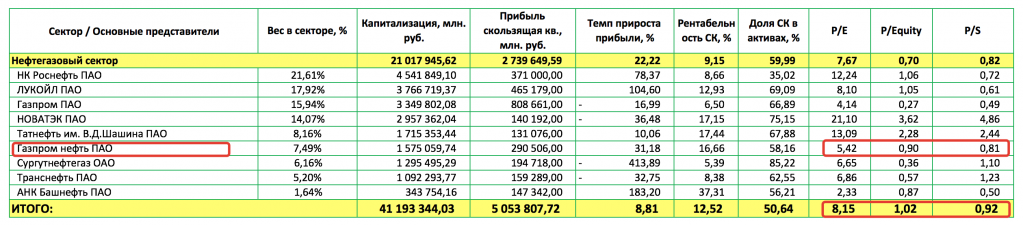

Представим, что мы уже провели макроанализ и решили инвестировать в российские компании из нефтегазовой отрасли. Кстати, это на самом деле не такое плохое решение: сейчас российские нефтяники оценены существенно ниже своих западных аналогов, сказываются страновые риски.

К тому же в случае ослабления рубля экспортёры выигрывают, а в четвёртом квартале наша валюта традиционно слабеет.

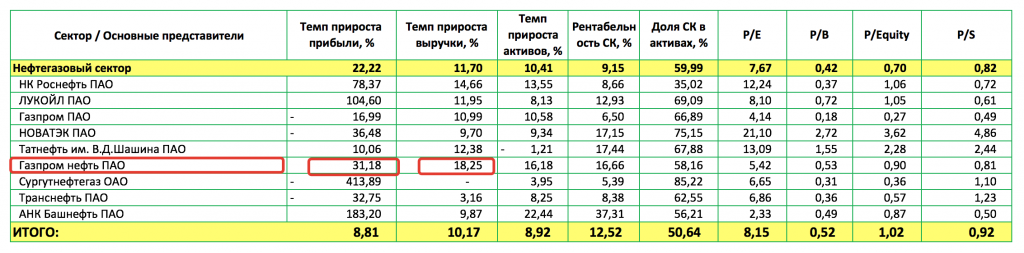

Итак, мы сформировали шорт-лист из компаний максимальной капитализации. Теперь нам нужно решить, какие конкретно акции добавить в портфель. Давайте проанализируем их мультипликаторы так, как это делает реальный инвестор (для расчёта мультипликаторов использованы данные из годового отчёта по МФСО за 2018 год).

Глядя на таблицу, сразу же можно сделать вывод об излишней переоценённости компании «Новатэк». По своим мультипликаторам она оценена существенно выше конкурентов. Также под вопросом «Газпром» и «Сургутнефтегаз»: их рентабельность оставляет желать лучшего. «Роснефть» не берём по причине слишком высокой закредитованности, хотя она и оценена не слишком высоко.

Для сравнения компаний из одной отрасли часто строят bubble-график в осях D/EBITDA и EV/EBITDA, размер пузырька в этом случае отображает капитализацию компании.

Привлекательными для покупки по мультипликаторам выглядят «Башнефть» и «Лукойл»: у них неплохая рентабельность, мало долгов, а их акции не переоценены. Можно взять в портфель обе акции равными долями, скажем, на 5% от брокерского депозита каждую. А можно провести чуть более глубокую оценку и постараться изучить компании с точки зрения следующих параметров:

- Размер выплачиваемых дивидендов на одну акцию в процентах от стоимости акции

- Планы по проведению программы buyback (обратный выкуп собственных акций, положительно влияет на цену акций).

Напишите в комментариях своё мнение: какую из этих акций вы бы купили и почему. Если есть сомнения, просто напишите ход своих мыслей, а я постараюсь подсказать, в какую сторону думать.

Рекомендую сохранить статью в закладки: она наверняка вам пригодится, когда вы решите открыть брокерский счет (кстати, статью о выборе брокера я уже написал) и подобрать первые бумаги в свой портфель.

Также рекомендую мой Telegram-канал «Инвестиции на диване», в котором я делюсь своим опытом в сфере инвестиций и управления личными финансами.

Мультипликаторы: как они помогут выбрать акции для инвестирования

24.03.21

Один из основных подходов инвестирования в акции — поиск недооцененных компаний. Его придерживаются знаменитые инвесторы Уоррен Баффет и Питер Линч.

Чтобы найти перспективный актив, нельзя просто выбрать акции компании, которая зарабатывает больше других. Одна фирма получает 1 млрд рублей прибыли при стоимости 10 млрд рублей, а другая компания зарабатывает столько же, но ее оценка — 100 млрд рублей. Прибыль одинаковая, но не равноценная из-за разного масштаба. Для оценки эффективности в отрыве от размера компании инвесторы рассчитывают мультипликаторы.

Что такое мультипликаторы

В этой статье много финансовых формул и терминов — без них не получится разобраться в мультипликаторах. Мы постарались доступно и на примерах объяснить принцип оценки компании с помощью мультипликаторов. Но если только начинаете инвестировать, некоторые моменты могут показаться сложным. Чтобы разобраться в нюансах, лучше начать с основ, например, прочитать наши статьи об акциях и инвестиционном портфеле, а потом вернуться к мультипликаторам.

Мультипликаторами называют финансовые коэффициенты, которые помогают оценить справедливую стоимость акций. С помощью мультипликаторов инвестор находит недооцененные бумаги, которые потенциально могут принести большую доходность. Можно сравнивать мультипликаторы одной компании в разное время, мультипликаторы нескольких компаний внутри одной отрасли или отраслевые мультипликаторы разных стран.

ВАЖНО: Мультипликаторы — это поверхностная оценка. Она не учитывает жизненный цикл бизнеса и не помогает оценить компанию, у которой нет аналогов. Но мультипликаторы подойдут для быстрого первичного отбора перспективных акций. Для более точного анализа используют модель дисконтирования денежных потоков, но это тема для отдельной статьи.

Доходные мультипликаторы

Доходные мультипликаторы помогают оценить доходы компании относительно других финансовых результатов.

P/E или Price / Earnings — один из самых известных мультипликаторов. Если P/E применить к одной компании, он показывает, за сколько лет инвестор окупит вложения при условии, что прибыль эмитента не будет меняться. А если P/E применить для сравнения разных компаний, он помогает понять, насколько дороже инвесторы оценивают рубль чистой прибыли одной компании, чем рубль чистой прибыли другой.

Как оценивать: чем меньше P/E, тем лучше. Обычно считают, что если P/E получился от 0 до 5, то рынок недооценил компанию, если больше 5 — наоборот. Но все отрасли разные, поэтому такая градация условна. Если нашли недооцененную компанию — к ней стоит присмотреться. Такие акции могут принести хорошую прибыль в будущем, когда другие инвесторы тоже обратят внимание на эту компанию.

Полезно сравнивать P/E и другие мультипликаторы разных компаний внутри отрасли. Например, если средний P/E в секторе 10, а у компании — 5, ее акции могут подорожать, инвестор на них заработает.

ПРИМЕР: Посчитаем Р/Е для компаний электроэнергетического сектора — «Россети» и «МРСК Центра». Возьмем последние известные годовые показатели — это период с третьего квартала 2019 года по третий квартал 2020 года. Здесь и ниже мы будем рассчитывать мультипликаторы за это время. Чистую прибыль берем из отчетности. Рыночная капитализация меняется каждый день, найти ее можно на сайте биржи — мы взяли значения на 2 января 2021 года. Делим прибыль на капитализацию и получаем P/E.

«Россети»

Чистая прибыль – 61,8 млрд/руб

Капитализация – 352 млрд/руб

Р/Е – 5,7

«МРСК Центра»

Чистая прибыль – 4,89 млрд/руб

Капитализация – 16,97 млрд/руб

Р/Е – 3,5

Средний показатель P/E по отрасли — 7,8. Получается, что по отношению цены к прибыли, обе компании недооценены, и «МРСК Центра» — сильнее. При прочих равных лучше инвестировать в нее.

Мультипликатор Р/Е нельзя использовать, если компания не генерирует прибыль. Также коэффициент не подходит для сравнения компаний из разных секторов и стран. У каждого сектора показатель чистой прибыли может рассчитываться по-разному, поэтому мультипликатор не даст объективной оценки. Допустим, компания А заработала 1 500 000 ₽, из них 500 000 ₽ ушли на налоги. Компания В заработала 1 300 000 ₽ и уплатила 300 000 ₽ налогов. Получается, что чистая прибыль обеих компаний — 1 000 000 ₽. Но фактически выручка компании А больше, но мультипликатор этого не отразит.

P/S или Price / Sales — это отношение капитализации компании к ее выручке за год. Капитализацией называют рыночную стоимость компании, то есть совокупную цену всех ее акций. Мультипликатор P/S позволяет оценить, насколько продукт или услуга компании востребованы на рынке. P/S показывает, сколько вы платите за каждый рубль выручки компании. В отличие от P/E, его можно использовать при отрицательной прибыли.

Как оценивать: низкое значение P/S означает, что компания недооценена, высокое — переоценена. Если мультипликатор получился меньше 2 — показатель в пределах нормы, меньше 1 — бумага торгуется со скидкой. Если бизнес перспективный, а компания эффективная, скидка — отличная возможность дешево купить акции с расчетом на их рост.

Если бизнес не зависит от сезонности, лучше оценивать P/S в динамике. Если мультипликатор снижается, а выручка растет, то компания развивается, и ее акции вскоре могут подорожать.

ПРИМЕР: Посчитаем P/S для «Башнефти» и «Газпром нефти» за последний год. У «Башнефти» учтем и обыкновенные, и привилегированные акции.

«Башнефть»

Выручка – 280,1 млрд/руб

Капитализация – 197,3 млрд/руб

Р/S – 0,45

«Газпром нефть»

Выручка – 2063 млрд/руб

Капитализация – 1503 млрд/руб

Р/S – 0,73

Мультипликаторы обеих компаний показывают, что компании торгуются с дисконтом. При этом P/S «Башнефти» ниже, чем у «Газпром нефти» — значит, выгоднее вкладываться именно в «Башнефть». К тому же P/S «Башнефти» за последние четыре квартала выросла с 0,33 до 0,55, но остается в пределах нормы. Это тоже позитивный сигнал для инвестора.

После оформления сделки на руки выдают кассовый чек и сертификат подлинности. Документы лучше не выбрасывать, чтобы потом не было проблем с продажей.

Например, Башнефть рассчитывает показатель EBITDA самостоятельно и публикует в квартальных отчетах на официальном сайте

EV / EBITDA похож на мультипликаторы P/S и P/E, но в отличие от них учитывает долговую нагрузку. Также EV / EBITDA позволяет не обращать внимания на особенности налогообложения при сравнении компании. Это важно — покупая ценную бумагу, инвестор приобретает долю в компании вместе с ее долгами.

Формула для расчета EV/EBITDA

Как оценивать: чем меньше значение EV / EBITDA, тем быстрее компания окупит свою стоимость и тем привлекательнее вложения в ее ценные бумаги. Если EV / EBITDA равен 3, и эффективность бизнеса сохраняется — вложения в эту компанию окупятся через три года. Этот мультипликатор также помогает найти недооцененные компании в отрасли.

ПРИМЕР: Найдем EV, EBITDA и EV / EBITDA для «Газпром нефти» и «Башнефти».

«Газпром нефть»

Капитализация – 1 503 млрд/руб

Чистый долг – 650,1 млрд/руб

EV – 2153

EBITDA – 433,1

EV / EBITDA – 4,97

«Башнефть»

Капитализация – 280,1 млрд/руб

Чистый долг – 136,6 млрд/руб

EV – 416.7

EBITDA – 44,4

EV / EBITDA – 9,38

При прочих равных, вложения в «Газпром нефть» окупятся инвестору через 5 лет, а в «Башнефть» — через 10 лет. Поэтому с точки зрения EV/EBITDA, акции «Газпром нефти» выглядят более перспективными, хотя P/S говорит об обратном. Так получилось из-за того, что у «Башнефти» долговая нагрузка выше, чем у «Газпром нефти», хотя реальная стоимость «Газпром нефти» ниже.

Средний EV/EBITDA по нефтегазовой отрасли — 6, значит «Башнефть» переоценена также по сравнению с другими компаниями.

Расчет EBITDA не стандартизирован и не обязателен для публикации, поэтому инвесторам часто приходится самостоятельно считать EV/EBITDA. Мультипликатор не подходит для оценки компаний финансового сектора, потому что банки учитывают долговые обязательства иначе.

Кроме того, мультипликатор может быть завышен, если компания платит большие дивиденды акционерам. Спрос на акции растет, если инвесторы стремятся получить дивидендную доходность. Из-за этого растет капитализация и EV, что отражается на EV/EBITDA.

Балансовые мультипликаторы

Позволяют сравнить рыночную и балансовую стоимость компании.

Р/BV или Price to Book Value показывает отношение рыночной цены акций компании к ее балансовой стоимости. Под балансовой стоимостью понимают оценку активов за вычетом всех обязательств, то есть капитал. Иными словами, это средства, которые разделят между собой акционеры после погашения долгов, если компания прекратит работу. Поэтому мультипликатор P/BV позволяет понять, не переплачивает ли инвестор за активы компании.

Как оценивать: в идеале P/BV должен быть меньше 1, но больше 0. Мультипликатор больше 1 может говорить о завышенной стоимости акций — инвесторы возлагают на компанию слишком большие надежды. Если она их не оправдает, акции сильно упадут в цене.

Если P/BV не превышает 1, на каждый рубль рыночной стоимости приходится меньше рубля чистых активов. Это хорошо, потому что компания недооценена и у нее есть потенциал для роста. Если P/BV меньше 0, долги компании превышают ее активы — есть риск банкротства. Такие акции лучше не покупать.

ПРИМЕР: Посчитаем P/BV для Банка «Санкт-Петербург» и ВТБ.

Банк «Санкт-Петербург»

Капитализация – 24,9 млрд/руб

Чистые активы (капитал) – 86,5 млрд/руб

P/BV – 0,29

ВТБ

Капитализация – 1018 млрд/руб

Чистые активы (капитал) – 1 724 млрд/руб

P/BV – 0,59

Если делать вывод только по мультипликатору P/BV, то Банк «Санкт-Петербург» сильнее недооценен инвесторами.

Мультипликатор P/BV применяют для сравнения компаний одной отрасли, например, банковской. При этом мультипликатор не годится для выбора акций медиакомпаний и высокотехнологичного бизнеса, вроде Яндекса или Mail.ru Group. Основную ценность медиакомпаний составляют технологии и разработки, которые не относятся к материальным активам. Поэтому P/BV не отражает реальной стоимости чистых активов IT-компаний.

Debt / EBITDA или Долг / EBITDA отражает долговую нагрузку предприятия. Этот мультипликатор показывает, сколько лет нужно компании, чтобы погасить долговые обязательства за счет прибыли.

Формула для расчета Debt / EBITDA

Как оценивать: чем меньше лет компании нужно на выплату долгов, тем лучше. Низкий показатель Debt / EBITDA говорит о надежности инвестиции, особенно в кризис.

Как правило, если Debt / EBITDA меньше 2, то у компании небольшая долговая нагрузка. Мультипликатор Debt / EBITDA больше 4 считается слишком высоким — компании понадобится как минимум четыре года, чтобы рассчитаться по долгам. Уровень долговой нагрузки зависит от отрасли и требований к капиталу, например, у банков он больше.

Когда показатель растет на протяжении нескольких периодов — долг компании увеличивается быстрее, чем ее прибыль. Это плохой знак — компания может обанкротиться, и инвестор — потеряет деньги.

ПРИМЕР: Найдем Debt / EBITDA для «Газпром нефти» и «Башнефти».

«Газпром нефть»

Долговые обязательства – 793,6 млрд/руб

EBITDA – 433,1

Debt/EBITDA – 1,5

«Башнефть»

Долговые обязательства – 137,5 млрд/руб

EBITDA – 44,4

Debt/EBITDA – 3,07

Долговая нагрузка «Башнефти» высокая, о чем нам говорит не только EV / EBITDA, но и Debt / EBITDA. Кроме того, большой долг в долгосрочной перспективе может сказаться на дивидендах «Башнефти». Чем больше у компании долгов, тем больше денег ей придется отдавать в виде процентов. Поэтому чистая прибыль будет ниже, а вместе с ней ниже и дивидендные выплаты. Если ищете хорошую дивидендную доходность, стоит оценить, не слишком ли высокий Debt / EBITDA эмитента.

Памятка

Как оценивать акции компании с помощью мультипликаторов

1. Мультипликаторами называют производные финансовые показатели

Они помогают найти недооцененные компании и принять решение об инвестировании.

2. Сами по себе мультипликаторы мало о чем говорят

Их нужно оценивать относительно предыдущих результатов компании и в разрезе рынка.

3. Чтобы понять, справедлива ли цена акций, посчитайте P/E, P/S и EV / EBITDA

О балансовой стоимости расскажет P/BV, о долговой нагрузке — Debt / EBITDA.

4. А если не хотите разбираться самостоятельно, всегда можно доверить свои инвестиции профессиональным управляющим

Для этого достаточно купить долю в инвестиционном фонде — ETF или ПИФ.

Первый вопрос, с которым сталкивается любой инвестор при знакомстве с компанией, это то насколько справедлива в текущий момент она оценена. Является ли компания недооцененной инвестиционной идеей или же наоборот, её стоимость уже сильно переоценена, и компания представляет из себя финансовый пузырь, который может лопнуть в любой момент времени.

Для правильной оценки и правильного принятия решения нам необходима какая-то точка отсчета, относительно которой мы могли бы ориентироваться по стоимости акции и судить насколько она интересна для инвестирования на текущий момент. Иными словами, нам необходимо знать, сколько компания должна стоить «по-настоящему», какова её справедливая стоимость.

И тут мы зачастую сталкиваемся с одним из главных заблуждений на фондовом рынке среди начинающих инвесторов, это оценка стоимости акций, руководствуясь непосредственно только графиком цены акций компании. При этом, зачастую выводы такие, если акции компании продолжительное время или просто достаточно сильно растут, то это «дорогая» компания и наоборот, если акции компании падают, то значит, что она оценена «дешево», намного ниже её справедливой стоимости.

На само деле это наиболее частое заблуждение и ошибка, на практике получается скорее даже наоборот, что компании, которые растут, это дешевые компании, которые не достигли своей справедливой стоимости. И соответственно, те компании, акции которых падают, это компании справедливая стоимость которых находится еще ниже.

Как рассчитать справедливую стоимость акции

В этой статье мы рассмотрим, какие могут быть методы определения справедливой стоимости акций. Какие есть плюсы и методы у каждого метода и постараемся определиться, каком образом действовать инвестору при определении справедливой стоимости акций.

Итак, существует три основных метода, как мы можем определить справедливую стоимость акции, это:

-

Сравнительный метод на основе инвестиционных мультипликаторов.

-

Простой и продвинутый метод расчета стоимости с помощью модели дисконтированных денежных потоков.

-

Метод комбинированного анализа и определения справедливой стоимости.

Рассмотрим данные методы по порядку.

Инвестиционные мультипликаторы

Для того, чтобы определить насколько оценена акция той или иной компании существует ряд инвестиционных коэффициентов (мультипликаторов). Большинство этих коэффициентов построены по принципу соотношения одного из операционных показателей компании и её стоимости. Под операционными показателями подразумеваются такие показатели, как чистая прибыль компании, выручка компании, EBITDA. Подробнее об инвестиционных коэффициентах мы писали в нашей предыдущей статье «Недооцененные акции».

Одним из самых популярных и распространенных коэффициентов сравнительного инвестиционного анализа является коэффициент Р/Е (Price to Earnings) или соотношение прибыли компании к её капитализации. Сам по себе данный коэффициент показывает, за сколько годовых прибылей компании, то есть, по сути, за сколько лет, окупится стоимость покупки всей компании целиком. Более подробно про коэффициент Р/Е и то, как его правильно использовать и интерпретировать мы писали в этой статье «Коэффициент P/E».

Отдельно взятое значение какого-либо инвестиционного коэффициента само по себе не несет большой аналитической ценности, в том числе и значение показателя Р/Е. Для того чтобы понять, как компания смотрится относительно её справедливой стоимости, нужно видеть объективную рыночную картину целиком. То есть иметь информацию по всему рынку и отраслям.

Суть данного метода анализа предполагает, что в качестве ориентира по справедливой стоимости компании мы определяем среднеотраслевое и среднерыночное значение показателя Р/Е или же других инвестиционных коэффициентов. Это и будет отражением средней справедливой стоимости компаний данного сектора, к которой и должна стремиться стоимость выбранной нами компании.

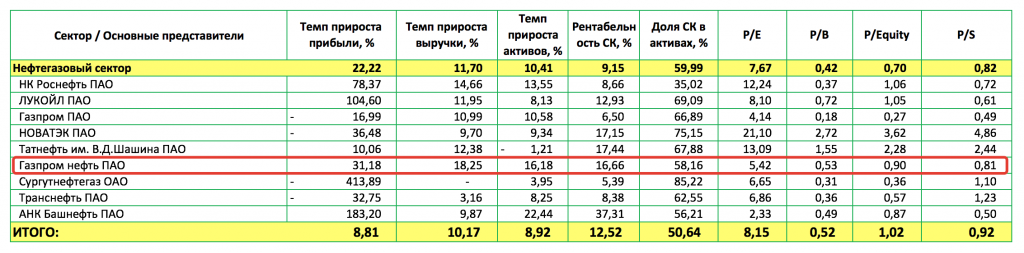

Так в качестве примера мы проанализируем нефтегазовый сектор российского рынка.

Из сводной таблицы финансовых и инвестиционных показателей компаний сразу же можно выделить те компании, которые оценены ниже среднего по сектору по показателю Р/Е.

Так же стоит обратить внимание и на дополнительные инвестиционные коэффициенты этих компаний, где мы так же можем заметить, что они являются одними из самых «дешевых» компаний сектора.

На последнем этапе мы смотрим и сравниваем инвестиционные коэффициенты компании со среднерыночными значениями, в целом по всему российскому фондовому рынку.

На данном этапе анализа мы видим подтверждение того, что выбранная нами компания по своим инвестиционным коэффициентам дешевле не только внутри своего сектора, но и всего рынка в целом.

Все это позволяет сделать нам вывод, что такая компания на текущий момент стоит меньше, чем её справедливая стоимость, исходя из рыночной оценки остальных компаний.

Особенности применения инвестиционных мультипликаторов

Поскольку компания оценена ниже справедливой стоимости на основе оценки других компаний, то инвестору обязательно необходимо убедиться в том, что данная оценка не вызвана негативными факторами фундаментального характера. Для этого необходимо обязательно провести дополнительный финансовый анализ компании и обратить внимание на ключевые коэффициенты эффективности работы компании.

В данном случае динамика всех операционных показателей и показателей эффективности работы компании так же очень хорошие и превышают, как среднеотраслевые, так и среднерыночные показатели.

Плюсы и минусы инвестиционных мультипликаторов

Плюсы данного метода:

-

При наличии необходимой информации по всему рынку, проанализировать и определить справедливую стоимость акций компании практически не составляет труда.

Минусы данного метода:

-

Большая трудоемкость сбора среднерыночных и среднеотраслевых показателей;

-

Данный метод имеет заметную границу применения, так в поле анализа не попадут компании, которые с точки зрения инвестиционных коэффициентов уже слишком дорогие, но при этом имеют огромные перспективы роста в дальнейшем.

-

Бывают ситуации, когда весь рынок или какой-то сектор рынка переоценен или недооценен. Например, средний P/E по всем компаниям равен 2, тогда с помощью только данного метода весьма трудно будет найти лучшие идеи на фоне других.

Метод дисконтированных денежных потоков

Суть данного метода строится на основном финансовом и экономическом принципе, что деньги в настоящий момент времени стоят всегда дороже, чем будущем. Это исходит из того, что за определенный период времени денежные средства обязательно подвергаются тем или иным определенным рискам и процессам обесценения.

Задача данного метода, это привести все будущие денежные потоки компании к справедливой оценке, с точки зрения всех рисков, в настоящий момент времени.

Метод дисконтированных денежных потоков, это один из самых продвинутых методов определения справедливой стоимости компании. В данном случае стоимость компании определяется как сумма всех будущих денежных потоков компании. При этом будущие денежные потоки компании должны быть приведены к стоимости денег на текущий момент времени. С экономической точки зрения – это наиболее объективная оценка стоимости конкретной компании.

Модели дисконтированных денежных потоков по компаниям лежат в основе практически всех аналитических рекомендаций, которые публикуют инвестиционные компании. Каждый аналитик строит по отдельной компании модель дисконтированных денежных потоков и определяет её справедливую стоимость.

Мы подробно рассматриваем данный методы работы в рамках курса повышения квалификации инвесторов «Секреты фундаментального анализа». А также именно на основе модели дисконтированных денежных потоков построен блок инвестиционного анализа в сервисе Fin-plan Radar.

Рассмотрим более подробно модель построения дисконтированных денежных потоков.

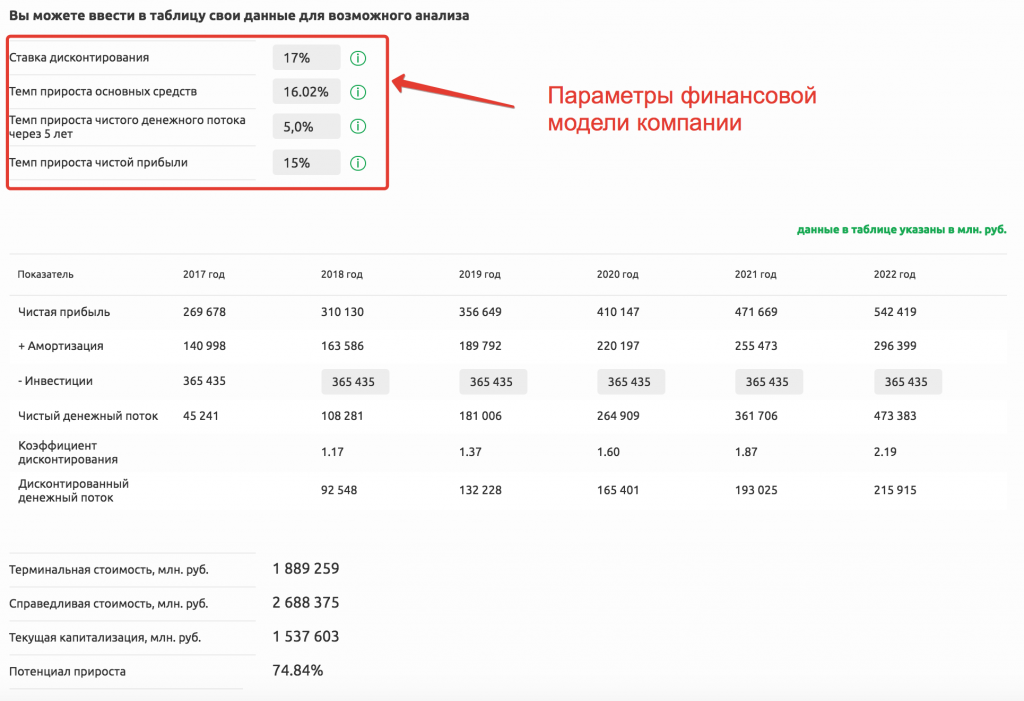

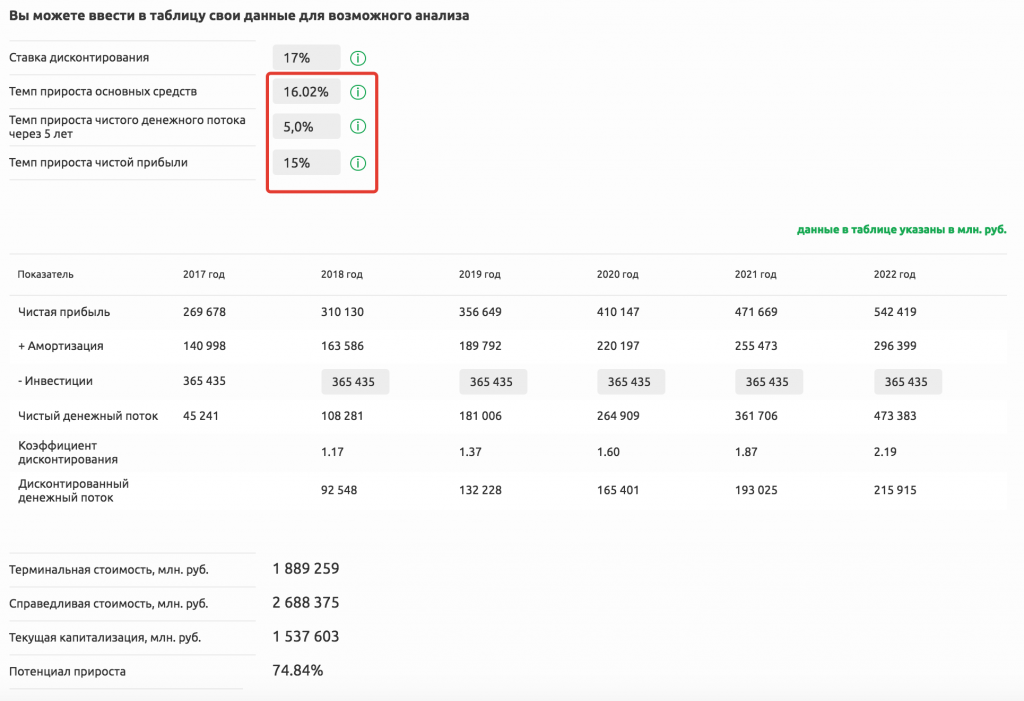

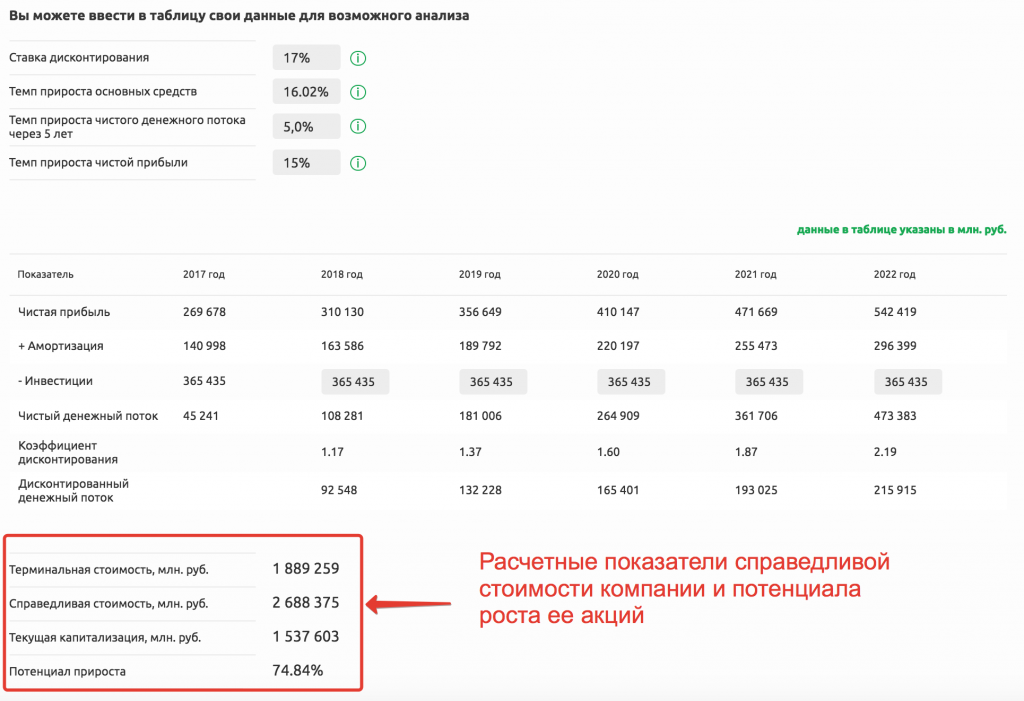

Для построения данной модели используются изначальные параметры будущих темпов роста компании и рисков, с которыми компания может столкнуться на протяжении своей деятельности.

Уровень рисков в данной финансовой модели регулируется с помощью коэффициента дисконтирования. В статье «Коэффициент дисконтирования» мы подробно рассмотрели, как определяется данный показатель.

С помощью коэффициента дисконтирования мы учитываем все будущие риски финансовой модели компании, это возможные сезонные колебания финансовых результатов, и инфляционные процессы, которые безусловно обесценивают будущие денежные потоки, это и различные риски техногенного плана, которые могут негативно повлиять на бизнес компании. При этом в данном случае лучше придерживаться более консервативного принципа и ставить перед моделью компании максимально жесткие условия, применяя к ней коэффициент дисконтирования чуть выше средних значений. Так же при определении коэффициента дисконтирования мы учитываем возможность альтернативных вложений со ставкой равной коэффициенту дисконтирования. То есть, если наша модель по результатам расчетов дает определенный потенциал роста, то значит вложения именно в эту инвестиционную идею предпочтительнее инвестиций в других направлениях с доходностью равной ставке дисконтирования.

То есть, в расчетном примере выше мы сознательно уменьшаем будущий денежный поток компании на 17% каждый последующий год. Это очень серьезные испытания для темпов роста бизнеса компании. В данном случае в нашей модели, мы применяем достаточно жесткий коэффициент дисконтирования на уровне 17%. При этом стоит понимать, что альтернативных вложений, с высоким уровнем надежности и фиксированной ставкой доходности на уровне 17% на текущий момент на самом деле нет. Это искусственное преувеличение – своеобразный стресс-тест для компании.

Параметры роста и развития бизнеса компании закладываются через среднегодовые темпы роста прибыли, основных средств компании и темпа прироста чистого денежного потока компании.

Для корректного установления данных параметров, от инвесторов требуется провести всесторонний анализ финансовой отчетности компании, провести анализ её бизнес-среды, инвест-программы и анализ действий и планов руководства.

Так же в данном случае есть более простой метод, это взять средние темпы роста компании за последние несколько лет и заложить в модель именно их, но при этом немного уменьшив это значение, чтобы сделать финансовую модель более устойчивой.

В нашем примере мы поступаем именно так, используя темп роста в 15%. При этом мы понимаем, что этот темп роста на текущий момент значительно ниже того роста, что компания демонстрирует в последнее время.

После этого, мы можем оценить результативность данной модели, какова должна быть её справедливая стоимость при работе компании в таких внешних и внутренних условиях и такой среднегодовой результативностью.

В данном случае мы видим, что справедливая стоимость компании при таких условиях оказывается существенно выше, чем её текущая рыночная капитализация, что определяет на текущий момент существенный инвестиционный потенциал её роста в 97,67%.

Модель, которую мы рассмотрели, является сокращенной моделью построения дисконтированных денежных потоков компании.

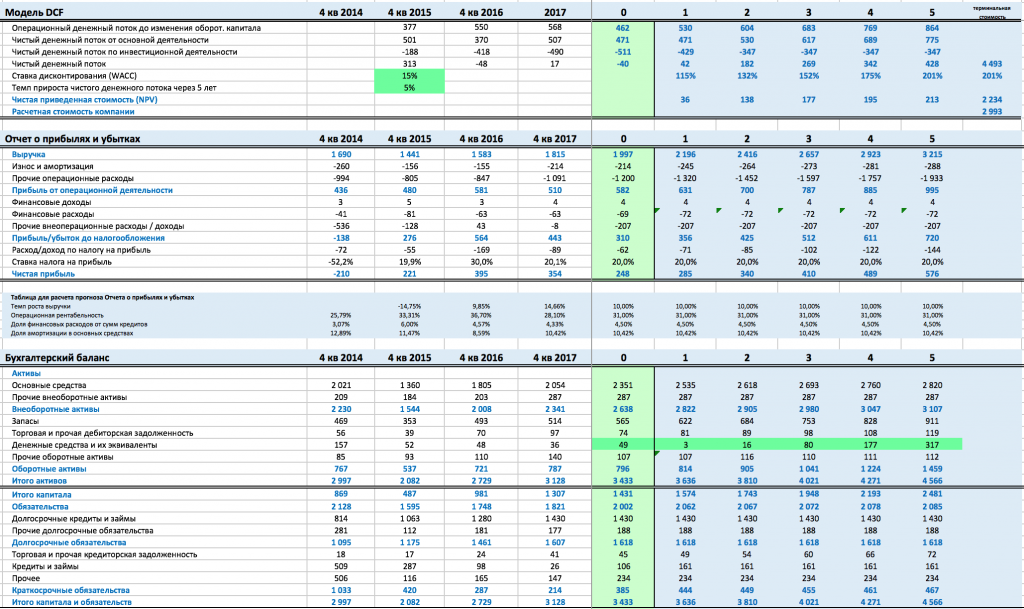

Так же в инвестиционной практике мы используем построение полной максимально развернутой модели дисконтированных денежных потоков компании.

Отличие развернутой модели заключаются в том, что в ней полностью моделируется прогнозный баланс компании, прогнозный отчет о прибылях и убытках компании и развернутый будущий денежный поток компании.

Это позволяет максимально точно и корректно спрогнозировать будущие результаты компании и её денежные потоки.

Построение данной развернутой модели дисконтированных денежных потоков компании детально изучается в нашем курсе повышения квалификации для профессиональных инвесторов «Секреты фундаментального анализа».

Плюсы и минусы модели дисконтированных денежных потоков

-

Безусловным плюсом метода является то, что данные расчеты полагаются на реальные финансовые результаты компании и позволяют максимально корректно оценить справедливую стоимость компании.

-

Очевидным минусом является то, что построение таких моделей требует наличия определенного уровня экспертности, для того чтобы правильно спрогнозировать будущие темпы роста бизнеса и заложить соответствующие риски. И без использования средств автоматизации (например, Fin-plan Radar) процесс подобной аналитики занимает существенное время.

Комбинированный инвестиционный анализ компании

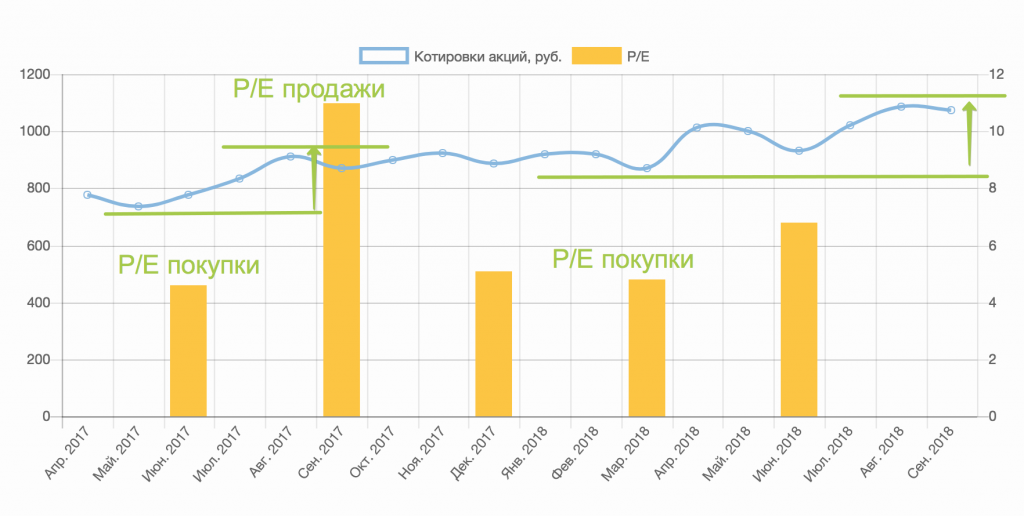

Данная методология представляет из себя наиболее объективный и разносторонний подход к определению справедливой стоимости компании, так как он сочетает в себе оценку с помощью сравнительных коэффициентов, финансовую оценку компании и экспертный анализ внешней и внутренней среды компании.

Главным преимуществом данного метода является то, что он позволяет инвестору выходить на уровень активного инвестирования, так как с помощью данной методологии можно определить те фундаментальные границы инвестиционной оценки компании, по достижении которых у нас формируются точки входа и точки выхода. В данной методологии такие точки обозначают как «P/E покупки» и «P/E продажи».

На графике ниже представлена реализация активной стратегии на акциях Северстали с помощью оценки P/E покупки и P/E продажи.

Плюсы и минусы у данного подхода практически те же, что и у построения модели дисконтированных денежных потоков.

-

Это максимально точная и разносторонняя модель оценки справедливой стоимости компании, которая позволяет учесть разные факторы, которые определяют справедливую стоимость копании.

-

Как минус стоит отметить, что данный подход, требует более глубоких знаний и более сложных методик расчета показателей, с которыми мы знакомим инвесторов на наших курсах повышения квалификации.

Выводы

Нахождение справедливой стоимости компании нельзя назвать простым процессом, однако в качестве вознаграждения за этот труд инвестор получает очень многое. Начиная от того, что детальное изучение компании позволяет проникнуться её бизнесом, лучше понять приоритеты и ориентиры по компании. И, несомненно, это дает максимальное четкое понимание положения компании. Позволяет понять потенциал роста бизнеса, а также определить наиболее интересные с фундаментальной точки зрения точки входа в акции компании.

Начать процесс изучения продвинутых методик аналитики можно с наших бесплатных вебинаров, ориентированных на практикующих инвесторов. Записаться по ссылке – https://finplan.expert/zakupki?utm_source=site&utm_medium=blog&utm_campaign=veb/

Удачных вам инвестиций!