Ошибки в учете не редкость, в т.ч. при регистрации первичных документов и счета-фактуры. Давайте разберем как внести исправления в бухгалтерском и налоговом учете, если ошибка привела к завышению суммы расходов прошлого года. А также как отразить исправления в целях учета НДС.

Содержание

- Пошаговая инструкция

- Исправление ошибки

- Отражение в учете услуг по аренде

- Регистрация СФ поставщика

- Исправление суммы приобретенных услуг за IV квартал в периоде обнаружения ошибки (во II квартале)

- Регистрация Исправительного СФ поставщика

- Принятие НДС к вычету по Исправительному СФ

- Реформация баланса по НУ

- Представление уточненной Декларации по НДС за IV кв. в ФНС

- Доначисление налога на прибыль

- Представление уточненной Декларации по налогу на прибыль за IV кв. в ФНС

Пошаговая инструкция

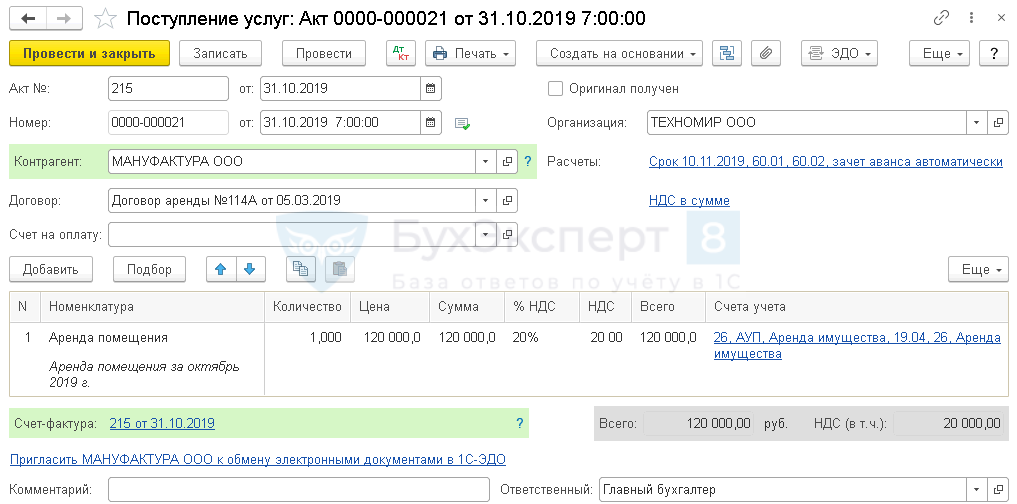

31 октября 2019 (IV квартал) Организацией были учтены расходы по оказанным услугам на сумму 120 000 руб. (в т. ч. НДС 20%). Поставщик выставил акт и счет-фактуру, НДС был принят Организацией к вычету.

22 апреля 2020 (II квартал) оказалось, что при выписке первичных документов и счета-фактуры бухгалтер поставщика допустил ошибку и завысил сумму оказанных услуг на 18 000 руб.

Первичные документы и счет-фактура были исправлены поставщиком. Бухгалтерская отчетность на момент обнаружения ошибки подписана.

Рассмотрим пошаговую инструкцию оформления примера. ![]() PDF

PDF

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Отражение в учете услуг по аренде | |||||||

| 31 октября | 26 | 60.01 | 100 000 | 100 000 | 100 000 | Учет затрат на услуги |

Поступление (акт, накладная)- Услуги (акт) |

| 19.04 | 60.01 | 20 000 | 20 000 | Принятие к учету НДС | |||

| Регистрация СФ поставщика | |||||||

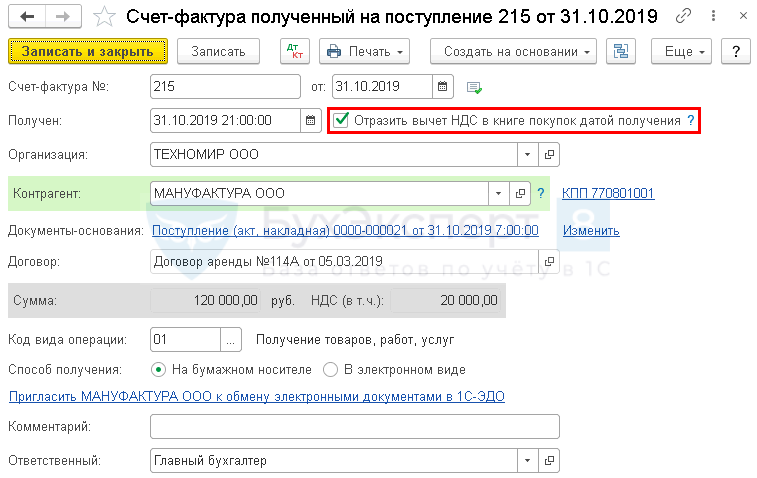

| 31 октября | — | — | 120 000 | Регистрация СФ поставщика |

Счет-фактура полученный на поступление |

||

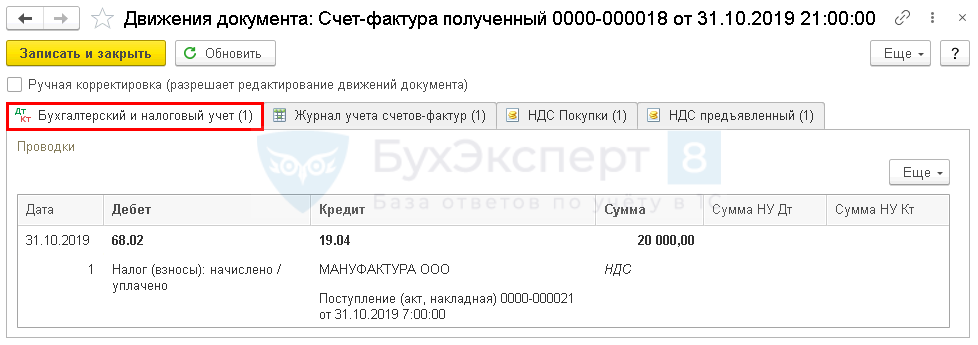

| 68.02 | 19.04 | 20 000 | Принятие НДС к вычету |

||||

| — | — | 20 000 | Отражение вычета НДС в Книге покупок | Отчет Книга покупок |

|||

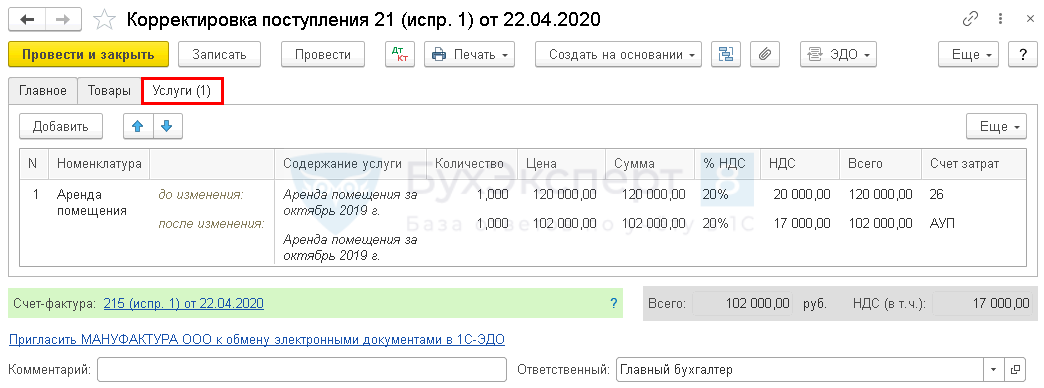

| Исправление суммы приобретенных услуг за IV квартал в периоде обнаружения ошибки (в II квартале) | |||||||

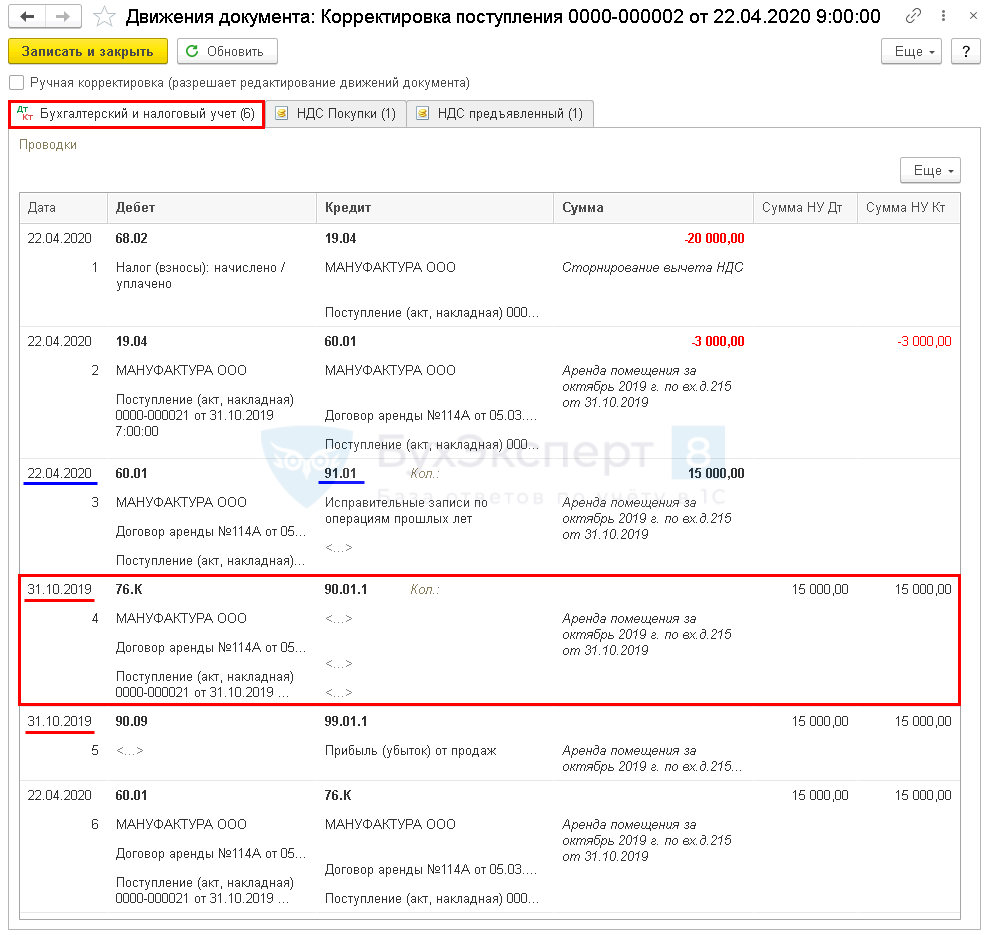

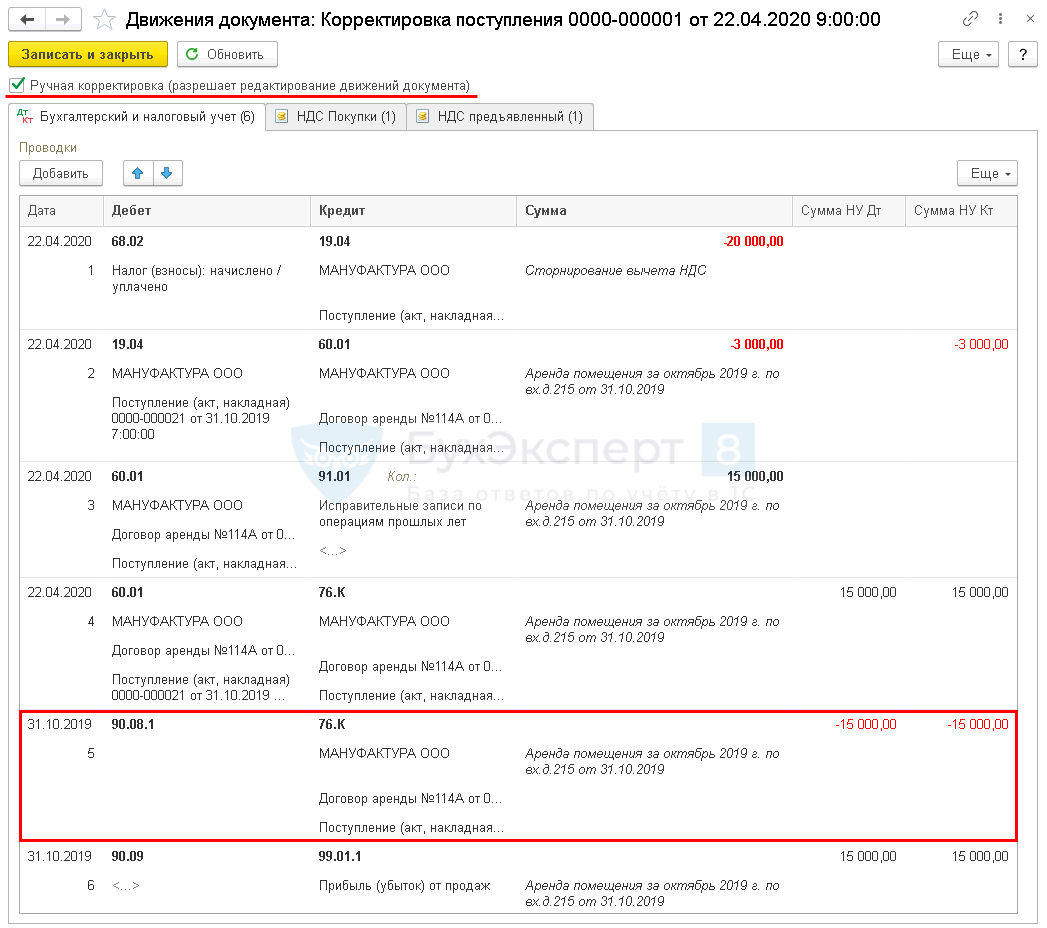

| 22 апреля | 60.01 | 76.К | 15 000 | 15 000 | Корректировка расчетов прошлого периода | Корректировка поступления — Исправление в первичных документах |

|

| 60.01 | 91.01 | 15 000 | Исправление суммы расходов в БУ | ||||

| 31 октября | 90.08.1 | 76.К | -15 000 | -15 000 | Исправление суммы расходов в НУ. Ручная корректировка | ||

| 90.09 | 99.01.1 | 15 000 | 15 000 | Корректировка финансового результата в НУ | |||

| 22 апреля | 19.04 | 60.01 | -3 000 | -3 000 | Исправление суммы предъявленного НДС | ||

| 68.04 | 19.04 | -20 000 | Сторнирование суммы НДС, ранее принятого к вычету | ||||

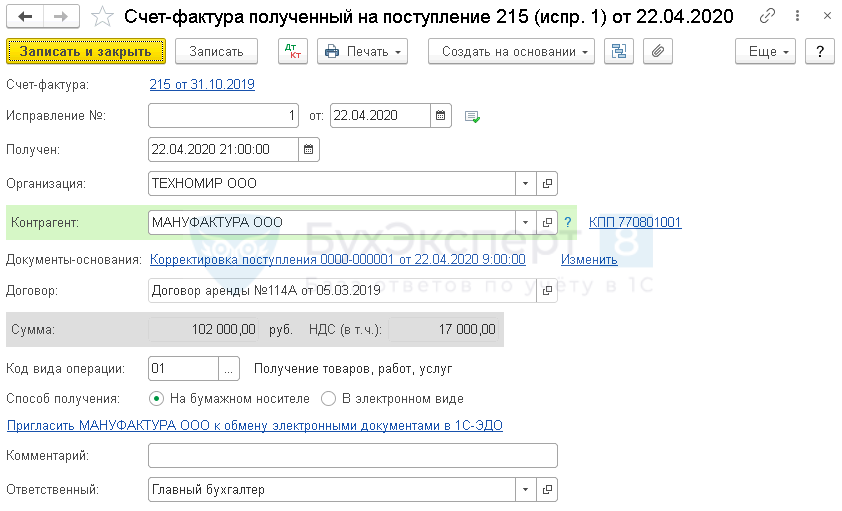

| Регистрация Исправительного СФ поставщика | |||||||

| 22 апреля | — | — | 102 000 | Регистрация Исправительного СФ поставщика | Счет-фактура полученный на поступление (испр. 1) |

||

| 22 апреля | — | — | -20 000 | Аннулирование ошибочного СФ в Доп.листе книги покупок | Отчет Книга покупок — Дополнительный лист за IV квартал |

||

| Принятие НДС к вычету по Исправительного СФ | |||||||

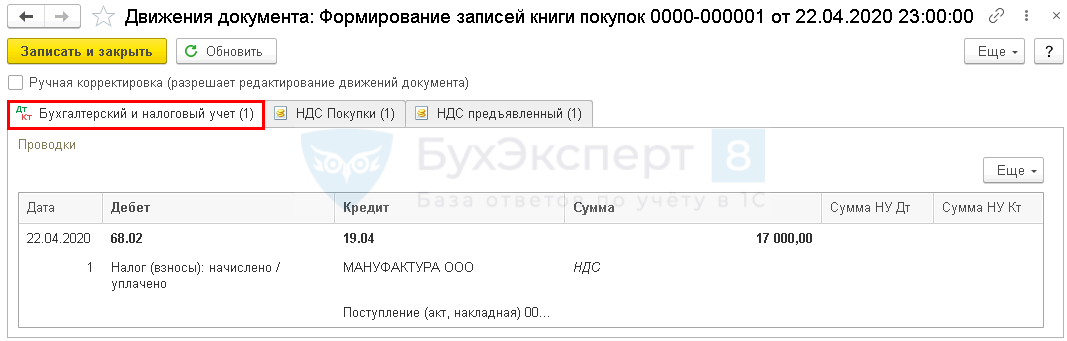

| 22 апреля | 68.02 | 19.04 | 17 000 | Принятие НДС к вычету по Исправительному СФ |

Формирование записей книги покупок — флажок Запись доп. листа и корр. период IV квартал |

||

| 22 апреля | — | — | 17 000 | Отражение вычета НДС в Доп.листе книги покупок |

Отчет Книга покупок — Дополнительный лист за IV квартал |

||

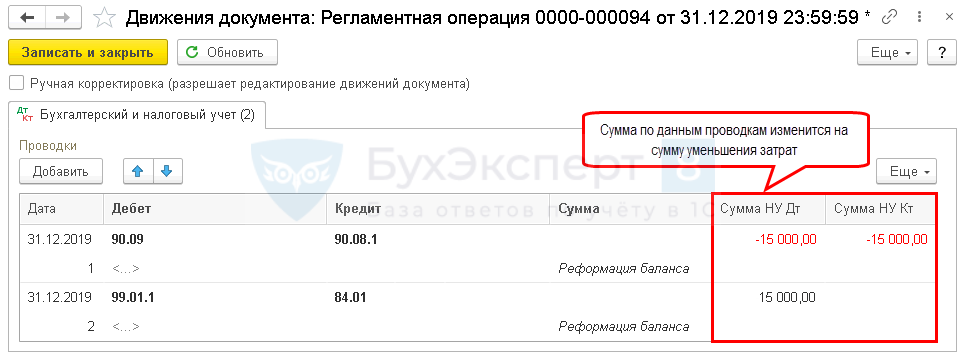

| Реформация баланса по НУ | |||||||

| 31 декабря | 90.08.1 | 90.09 | 15 000 | 15 000 | Закрытие субсчета 90.08.1 | Закрытие месяца — Реформация баланса |

|

| 31 декабря | 99.01.1 | 84.01 | 15 000 | Закрытие счета 99.01.1 |

|||

| Доплата НДС и пеней в бюджет | |||||||

| 22 апреля | 68.02 | 51 | 3 000 | Уплата НДС в бюджет за IV квартал по сроку платежа 27 января, 25 февраля, 25 марта |

Списание с расчетного счета — Уплата налога |

||

| 91.02 | 68.02 | 50,91 | Начисление пеней по НДС | Операция, введенная вручную — Операция |

|||

| 68.02 | 51 | 50,91 | Уплата в бюджет пеней по НДС |

Списание с расчетного счета — Уплата налога |

|||

| Представление уточненной Декларации по НДС за IV кв. в ФНС | |||||||

| 22 апреля | — | — | 17 000 | Отражение суммы НДС к вычету | Регламенти — рованный отчет Декларация по НДС — Раздел 3 стр. 120 |

||

| — | — | -20 000 | Аннулирование суммы НДС к вычету по первичному счету-фактуре |

Регламенти — рованный отчет Декларация по НДС — Раздел 8 Прил. 1 |

|||

| — | — | 17 000 | Отражение суммы НДС к вычету по исправительному счету-фактуре |

||||

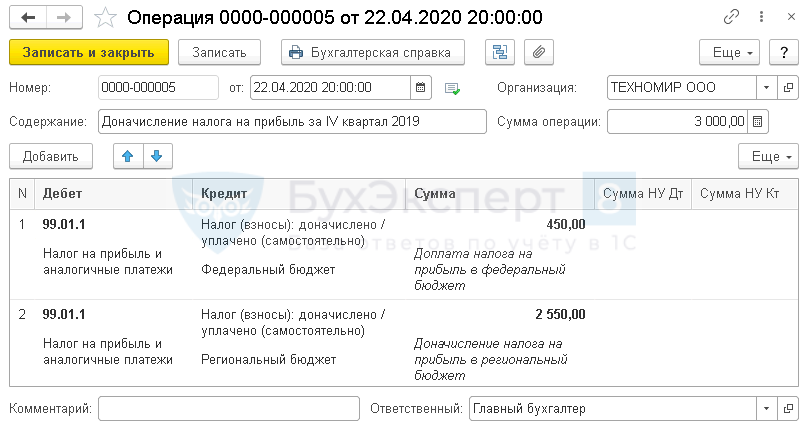

| Доначисление налога на прибыль | |||||||

| 22 апреля | 99.01.1 | 68.04.1 | 450 | Доначисление налога на прибыль в федеральный бюджет | Операция, введенная вручную — Операция |

||

| 99.01.1 | 68.04.1 | 2 550 | Доначисление налога на прибыль в региональный бюджет | ||||

| Доплата налога на прибыль в бюджет | |||||||

| 22 апреля | 68.04.1 | 51 | 450 | Доплата налога на прибыль в федеральный бюджет | Списание с расчетного счета — Уплата налога |

||

| 68.04.1 | 51 | 2 550 | Доплата налога на прибыль в региональный бюджет | Списание с расчетного счета — Уплата налога |

|||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 22 апреля | 99.01.1 | 68.04.1 | 2,07 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную — Операция |

||

| 99.01.1 | 68.04.1 | 11,73 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 2,07 | Уплата в федеральный бюджет пеней по налогу на прибыль |

Списание с расчетного счета — Уплата налога |

|||

| 68.04.1 | 51 | 11,73 | Уплата в региональный бюджет пеней по налогу на прибыль |

Списание с расчетного счета — Уплата налога |

|||

| Представление уточненной Декларации по налогу на прибыль за IV кв. в ФНС | |||||||

| 22 апреля | — | — | -15 000 | Отражение исправленной суммы косвенных расходов | Регламенти — рованный отчет Декларация по налогу на прибыль Лист 02 Прил. 2 стр. 040 |

Исправление ошибки

БУ

Несущественная ошибка отчетного года, выявленная после подписания БФО исправляется в периоде выявления (II квартал 2020) в корреспонденции со счетом 91 (п. 14 ПБУ 22/2010).

НУ

При занижении налоговой базы ошибка исправляется в периоде возникновения (IV квартал 2019) и сдается уточненная декларация за этот период (абз. 2 п. 1 ст. 54 НК РФ).

НДС

При занижении суммы исчисленного НДС к уплате необходимо:

- в доп. листе Книги покупок, в периоде принятия НДС к вычету по первичному счету-фактуре (IV квартал):

- аннулировать первичный СФ;

- зарегистрировать ИСФ;

- подать уточненную декларацию за IV квартал.

Отражение в учете услуг по аренде

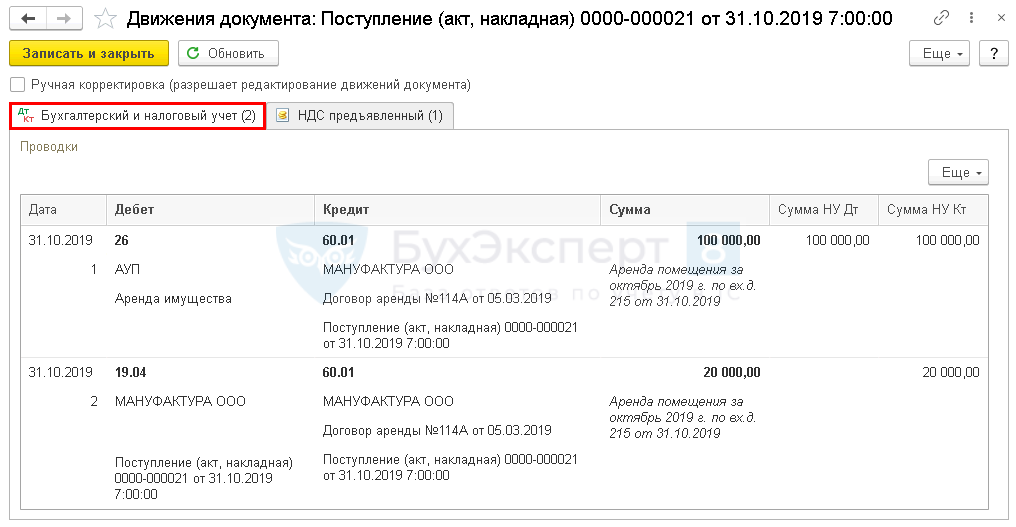

Проводки

Регистрация СФ поставщика

Проводки

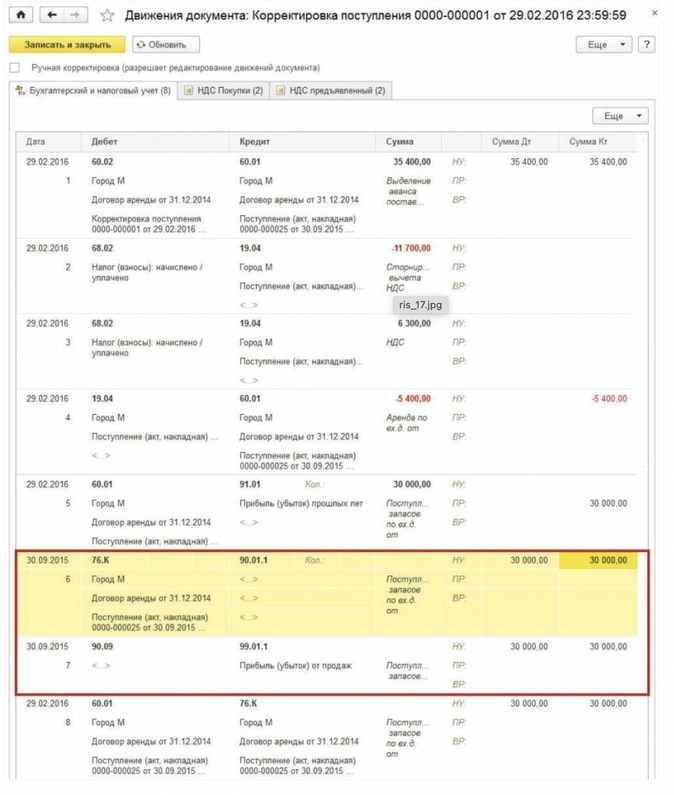

Исправление суммы приобретенных услуг за IV квартал в периоде обнаружения ошибки (во II квартале)

Если бухгалтерская отчетность не подписана или база по НУ занижена, то для корректировки «закрытого» прошлого периода сначала откройте его.

Проводки

По умолчанию при исправлении ошибки в первичных документах, программа классифицирует ошибку, как не существенную. Дата в проводках:

- БУ – 22.04.2020 (дата обнаружения ошибки): бухгалтерская отчетность подписана всегда, не зависимо от введенных данных;

- НУ – 31.10.2019 (дата возникновения ошибки): база занижена:

- увеличение налогооблагаемой базы за счет снижения расходов – Дт 76.К Кт 90.01.1;

- расчеты с контрагентом отражаются на текущую дату.

Но в таком случае уточенную Декларацию по налогу на прибыль за IV квартал придется формировать вручную!

Не смотря на то что, дата проводок относится к прошлому периоду, граница последовательности в закрытии месяца не нарушается.

Подробнее Нарушается ли граница последовательности при корректировках поступления и реализации

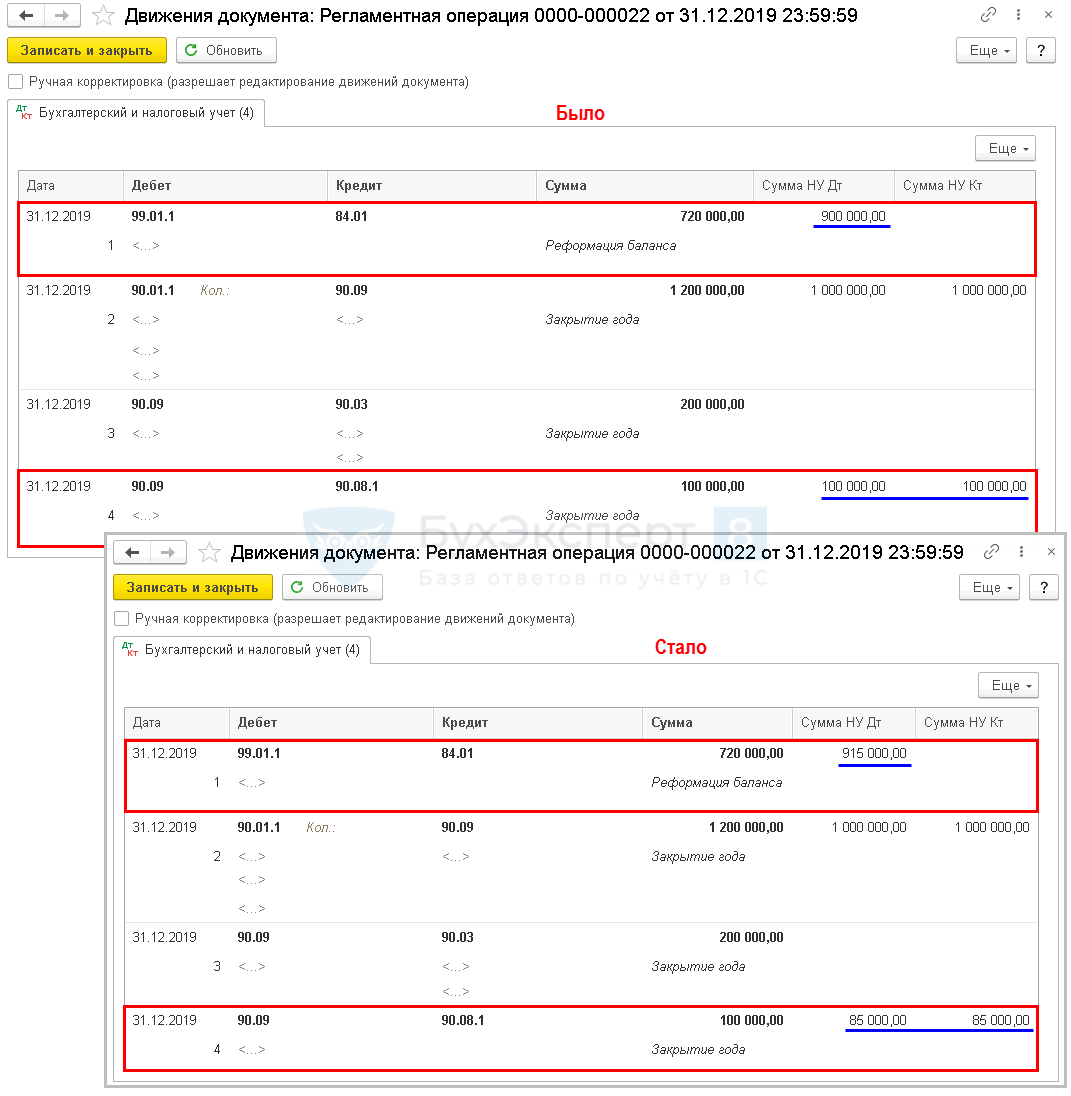

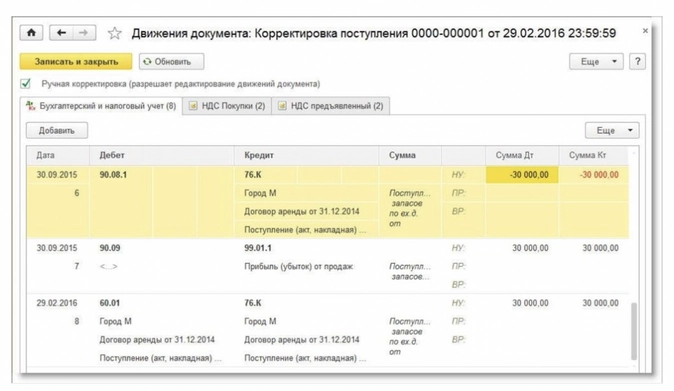

Для автоматического формирования уточненной декларации:

- установите флажок Ручная корректировка;

- на вкладке Бухгалтерский и налоговый учет:

- изменить счет 90.01.1 в проводке Дт 76.К Кт 90.01.1 на счет учета затрат, в нашем случае укажите Дт 90.08.1 Кт 76.К и укажите сумму со знаком «-».

Для целей учета НДС исправления вносятся автоматически:

Вычет НДС по исправительному счету-фактуре в 1С возможен только через документ Формирование записей книги покупок.

Регистрация Исправительного СФ поставщика

Принятие НДС к вычету по Исправительному СФ

Вкладка Приобретенные ценности заполняется автоматически по кнопке Заполнить. Для того чтобы исправительный счет-фактура попал в дополнительный лист Книги покупок на вкладке вручную указывается:

- флажок Запись доп. листа;

- Корректируемый период – период первичного счета-фактуры.

ИСФ может быть зарегистрирован в книге покупок в течение трех лет с даты принятия на учет товаров, (работ, услуг), но не ранее даты получения ИСФ (п. 1.1. ст. 172 НК РФ).

Если Организация решила воспользоваться правом переноса вычета на следующие периоды, то флажок Запись доп. листа не устанавливается. Тогда бухгалтер вручную регулирует период отражения ИСФ в книге покупок.

В нашем примере ИСФ может быть зарегистрирован в книге покупок в период:

- с 22.04.2020, т. е. не ранее даты ИСФ;

- по 31.10.2022, т. е. в течение трех лет с даты принятия к учету услуг.

Проводки

Реформация баланса по НУ

Перепроведите только регламентную операцию Реформация баланса. Другие операции не трогайте!

Например

Представление уточненной Декларации по НДС за IV кв. в ФНС

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

- Уплата НДС в бюджет

- Шпаргалка по расчету и учету пеней

- Расчет и уплата пеней по НДС

При исправлении суммовой ошибки по НДС предоставьте уточненную декларацию за период возникновения ошибки:

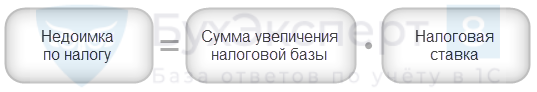

Доначисление налога на прибыль

Сумма затрат уменьшена на 15 000 руб., следовательно, ранее налоговая база была занижена на 15 000 руб.

Рассчитаем недоимку по налогу на прибыль по следующей формуле:

Недоимка по налогу на прибыль за I кв. составила:

- Федеральный бюджет — 15 000*3% = 450 руб.

- Региональный бюджет — 15 000*17% = 2 550 руб.

Представление уточненной Декларации по налогу на прибыль за IV кв. в ФНС

В случае подачи уточненной декларации после срока уплаты налога, то налогоплательщик может избежать штрафа 20% от суммы неуплаченного налога, если (п. 4 ст. 81 НК РФ, ст. 122 НК РФ):

- уплатит недоимку по налогу и соответствующие ей пени до представления уточненной декларации.

Изучить подробнее:

- Уплата налога на прибыль в региональный бюджет

- Уплата налога на прибыль в федеральный бюджет

- Шпаргалка по расчету и учету пеней

- Расчет и уплата пеней по налогу на прибыль

При исправлении суммовой ошибки по налогу на прибыль предоставьте уточненную декларацию за период возникновения ошибки:

См. также:

- Ошибка: Занижена сумма выручки прошлого года

- Ошибка: завышена сумма затрат при приобретении услуг. Общая схема исправлений

- Ошибка: завышена сумма затрат при приобретении услуг. Исправления по НДС

- Ошибка: завышена сумма затрат при приобретении услуг. Исправления по налогу на прибыль: автоматическое заполнение уточненной декларации

- Ошибка: завышена сумма затрат при приобретении услуг. Исправления по налогу на прибыль: ручное заполнение уточненной декларации

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

- Главная

- Правовые ресурсы

- Подборки материалов

- Как исправить завышенные расходы прошлых периодов

Как исправить завышенные расходы прошлых периодов

Подборка наиболее важных документов по запросу Как исправить завышенные расходы прошлых периодов (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Судебная практика

Подборка судебных решений за 2021 год: Статья 78 “Зачет или возврат сумм излишне уплаченных налога, сбора, страховых взносов, пеней, штрафа” НК РФ

(Юридическая компания “TAXOLOGY”)Общество в 2018 году подало уточненную декларацию, где были отражены расходы в виде процентов, понесенные в 2010 – 2014 годах. Уточнение было связано с судебным решением по делу о банкротстве. Налоговый орган в возврате отказал, ссылаясь на пропуск трехлетнего срока, и привлек налогоплательщика к ответственности за завышение расходов в 2018 году. Налогоплательщик обжаловал решение, ссылаясь на то, что налоговая база была скорректирована на основании абз. 3 п. 1 ст. 54 НК РФ. Эта норма позволяет налогоплательщику провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам. Суд признал доначисление правомерным, указав, что право налогоплательщика произвести перерасчет налоговой базы за период, в котором ошибки (искажения) были выявлены, предполагает, что к моменту исправления ошибки (подачи налоговой декларации) не истек установленный ст. 78 НК РФ трехлетний срок возврата (зачета) переплаты.

Статьи, комментарии, ответы на вопросы

Нормативные акты

<Письмо> ФНС России от 16.04.2019 N СА-4-7/7164

<О направлении обзора правовых позиций, отраженных в судебных актах Конституционного Суда Российской Федерации и Верховного Суда Российской Федерации, принятых в первом квартале 2019 года по вопросам налогообложения>По мнению Судебной коллегии, сама по себе ситуация, при которой соответствующие расходы не были учтены в периоде их возникновения, свидетельствует об ошибке, допущенной при исчислении налога на прибыль организаций, так как имело место неправильное отражение фактов хозяйственной деятельности в целях налогообложения – занижение величины расходов за 2010 – 2012 годы, что не могло не привести к завышению налоговой базы (излишней уплате налога). В свою очередь учет расходов, относящихся к прошлым периодам, при исчислении налога за текущие налоговые периоды в 2013 – 2014 годов объективно свидетельствует об исправлении обществом ранее допущенной ошибки (искажения).

Как пользователю исправить собственные ошибки прошлых лет, допущенные в бухгалтерском и налоговом учете по налогу на прибыль, рассказывают эксперты 1С.

Для упрощения учета по налогу на прибыль в программе «1С:Бухгалтерия 8» редакции 3.0 реализован следующий механизм исправления ошибок прошлых лет, связанных с отражением поступления товаров (работ, услуг). Если ошибки (искажения):

- привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся за прошлый налоговый период;

- не привели к занижению суммы налога, подлежащей уплате, то изменения в данные налогового учета вносятся в текущем налоговом периоде.

Если налогоплательщик все-таки захочет воспользоваться своим правом и представить в налоговый орган уточненную налоговую декларацию по налогу на прибыль за прошлый период (в случае, когда ошибки (искажения) не привели к занижению суммы налога), то пользователю придется скорректировать данные налогового учета вручную.

Пример 1

Техническая ошибка, допущенная в учете ООО «Новый интерьер» и описанная в Примере 1, обнаружена после представления налоговой декларации по налогу на прибыль за 2015 год и после подписания бухгалтерской отчетности за 2015 год. Организация вносит необходимые изменения в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненные налоговые декларации: по НДС – за III квартал 2015 года;

Для исправления ошибок по завышению затрат прошлого налогового периода также используется документ Корректировка поступления с видом операции Исправление в первичных документах. Отличие заключается в том, что дата документа основания и дата корректировочного документа относятся к разным годам: в поле от документаКорректировка поступления укажем дату: 29.02.2016. После этого форма документа Корректировка поступления на закладке Главное видоизменяется: в области реквизитов Отражение доходов и расходов вместо переключателей появляется поле Статья прочих доходов и расходов:. В этом поле нужно указать нужную статью – Прибыль (убыток прошлых лет), выбрав ее из справочника Прочие доходы и расходы.

Обращаем внимание, если в учетной системе для организации ООО «Новый интерьер» установлена дата запрета изменения данных «закрытого» периода (т. е. периода, по которому представлена отчетность в контролирующие органы – например, 31.12.2015), при попытке провести документ на экран будет выведено сообщение о невозможности изменения данных в запрещенном периоде. Это происходит потому, что документ Корректировка поступления в описываемой ситуации вносит изменения в данные налогового учета (по налогу на прибыль) за прошлый налоговый период (за сентябрь 2015 года). Чтобы провести документ Корректировка поступления дату запрета изменения данных придется временно снять.

После проведения документа Корректировка поступления сформируются бухгалтерские проводки и записи в специальных ресурсах для целей налогового учета по налогу на прибыль (рис. 1).

Рис. 1. Результат проведения документа «Корректировка поступления»

Помимо записей в регистр бухгалтерии вводятся корректирующие записи в регистры накопления НДС предъявленный и НДС покупки. Все записи, относящиеся к корректировке НДС за III квартал, не отличаются от записей в Примере 1 в статье “Исправление ошибки отчетного года в 1С:Бухгалтерии 8”, так как в части НДС в данном примере порядок исправления не отличается. Рассмотрим подробнее, как исправляются ошибки прошлых лет в бухгалтерском учете и налоговом учете по налогу на прибыль.

Согласно пункту 14 ПБУ 22/2010 прибыль, возникшая в результате уменьшения завышенной стоимости аренды в сумме 30 000 руб., в бухгалтерском учете отражается в составе прочих доходов текущего периода (исправляется записью по кредиту счета 91.01 «Прочие доходы» в феврале 2016 года).

В налоговом учете в соответствии с пунктом 1 статьи 54 НК РФ завышенная стоимость аренды должна увеличить налоговую базу за период, в котором была совершена указанная ошибка (искажение). Поэтому сумма 30 000 руб. отражается в составе доходов от реализации и формирует финансовый результат записями, датированными сентябрем 2015 года.

Для учета результата корректировки расчетов с контрагентами (если такая корректировка выполняется после завершения отчетного периода) в программе служит счет 76.К «Корректировка расчетов прошлого периода». На счете 76.К отражается задолженность по расчетам с контрагентами, начиная с даты операции, которая подлежит корректировке, по дату корректирующей операции (в нашем примере с сентября 2015 года по февраль 2016 года).

Обращаем внимание, что запись Сумма НУ ДТ 76.К Сумма НУ КТ 90.01.1 – это условная проводка, которая служит лишь для корректировки налоговой базы в сторону увеличения и правильного исчисления налога на прибыль.

В нашем примере налоговая база увеличилась не за счет увеличения доходов от реализации, а за счет уменьшения косвенных расходов. Доходы и расходы в уточненной декларации должны быть отражены корректно, поэтому пользователь может выбрать один из следующих вариантов:

- вручную скорректировать показатели в Приложении № 1 и Приложении № 2 к Листу 02 уточненной декларации по прибыли за 9 месяцев и за 2015 год (уменьшить доходы от реализации и одновременно уменьшить косвенные расходы на 30 000 руб.);

- вручную скорректировать корреспонденцию счетов для целей налогового учета как показано на рисунке 2.

Рис. 2. Корректировка проводки

Поскольку после внесенных изменений финансовый результат за 2015 год в налоговом учете изменился, в декабре 2015 года нужно повторно выполнить регламентную операцию Реформация баланса, входящую в состав обработки Закрытие месяца.

Теперь при автоматическом заполнении отчетности скорректированные данные налогового учета попадут, как в уточненную декларацию по прибыли за 9 месяцев 2015 года, так и в уточненную декларацию по налогу на прибыль организаций за 2015 год.

При этом у пользователя неизбежно возникают вопросы, которые непосредственно связаны с бухгалтерским учетом:

- как скорректировать сальдо расчетов с бюджетом по налогу на прибыль, которое изменится после доплаты суммы налога?

- почему после корректировки прошлого периода не выполняется ключевое соотношение БУ = НУ + ПР + ВР?

Для дополнительного начисления налога на прибыль с увеличения налоговой базы, которое произошло в результате внесенных в налоговый учет исправлений, в периоде обнаружения ошибки (в феврале 2016 года) в программу нужно ввести бухгалтерскую запись с помощью Операции, введенной вручную:

Дебет 99.02.1 Кредит 68.04.2

- на сумму 6 000 руб.

Одновременно с этим нужно распределить налог к уплате по уровням бюджета:

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Федеральный бюджет

- на сумму 600 руб.;

Дебет 68.04.2 Кредит 68.04.1 со вторым субконто Региональный бюджет

- на сумму 5 400 руб.

Что касается равенства БУ = НУ + ПР + ВР, действительно, после корректировки прошлого периода оно не выполняется. Отчет Анализ состояния налогового учета по налогу на прибыль (раздел Отчеты) за 2015 год также будет иллюстрировать, что правило Оценка стоимости по данным бухгалтерского учета = Оценка стоимости по данным налогового учета + Постоянные и временные разницы не выполняется для разделов Налог и Доходы. Такая ситуация возникает в связи с разночтением в законодательстве по бухгалтерскому и налоговому учету и в данном случае не является ошибкой.

Согласно пункту 1 статьи 81 НК РФ исправление ошибки, которая привела к занижению налоговой базы, должно быть отражено в периоде отражения исходной операции, а в бухгалтерском учете исправление ошибки прошлых лет вносится текущим периодом. Постоянные и временные разницы – это понятия, относящиеся к бухгалтерскому учету («Положение по бухгалтерскому учету “Учет расчетов по налогу на прибыль организаций” ПБУ 18/02», утв. приказом Минфина России от 19.11.2002 № 114н). Нет оснований для признания разниц в прошлом периоде, до внесения исправительной записи в бухгалтерском учете.

После отражения в бухгалтерском учете исправления ошибки в периоде обнаружения, финансовый результат за 2016 год, рассчитанный по данным бухгалтерского и налогового учета, будет отличаться на сумму исправления ошибки – в бухгалтерском учете прибыль будет больше. Поэтому в результате проведения документа Корректировка поступленияформируется постоянная разница на сумму исправленной ошибки (см. рис. 3). После выполнения регламентной операции Расчет налога на прибыль в феврале 2016 года будет признан постоянный налоговый актив (ПНА).

Источник: http://www.buh.ru

Что такое существенная ошибка в бухгалтерском учете?

Основной нормативный акт, регулирующий порядок исправления ошибок в учете — ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» (утверждено приказом Минфина от 28.10.2010 № 63н). Согласно ПБУ ошибкой не может быть неточность в учете или отчетности, возникшая из-за появления сведений уже после внесения в учет факта хозяйственной деятельности.

ПБУ 22/2010 делит ошибки в учете на существенные и несущественные. Существенная ошибка — та, которая сама по себе или в совокупности с другими ошибками за отчетный период способна повлиять на экономические решения пользователей, принимаемых на основе бухотчетности за этот отчетный период.

Законодательство не устанавливает фиксированный размер существенной ошибки — налогоплательщик должен выявить его самостоятельно в абсолютном или процентном выражении. Уровень существенности, свыше которого ошибка считается существенной, должен быть указан в учетной политике.

Чиновники в некоторых нормативных актах рекомендовали установить уровень существенности равным 5% от показателя статьи отчетности или суммарного размера актива или обязательства (п. 1 приказа Минфина от 11.05.2010 № 41н, п. 88 приказа Минфина от 28.12.2001 № 119н, в настоящее время эти приказы утратили силу). Мы предлагаем установить одновременно и абсолютный, и относительный показатель определения существенной ошибки. Абсолютный показатель фирма может установить в произвольном размере.

Пример формулировки для учетной политики:

Ошибка признается существенной, если сумма искажений превышает … тыс. руб. или величина ошибки составляет 5% от общего размера актива (обязательства), значения показателя бухгалтерской отчетности.

О том, чем нужно руководствоваться при составлении бухгалтерской учетной политики, читайте в материале «ПБУ 1/2008 «Учетная политика организации» (нюансы)».

Если отдельная ошибка не является существенной, согласно установленному критерию, но в отчетном периоде аналогичных ошибок много — например, бухгалтер неправильно принимает к учету средства индивидуальной защиты, — то рассматривать эти ошибки нужно в совокупности, поскольку суммарно они могут быть признаны существенными.

Для существенных ошибок в бухгалтерском учете установлены отдельные правила исправления.

Исправление ошибок в бухгалтерской документации

Алгоритм исправления неточностей в бухучете зависит от того, где была совершена ошибка — в первичке и регистрах или в самой отчетности, сроков выявления ошибки и от того, является ли она существенной.

Существуют следующие способы исправления в первичке и регистрах:

- Корректурный — используется в бумажных документах; неправильные сведения зачеркивают так, чтобы можно было прочесть первоначальную информацию, и рядом делают верную запись. Исправление должно быть заверено Ф. И. О. и подписью ответственного лица, датой и печатью компании (п. 7 ст. 9 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ).

ВНИМАНИЕ! Есть ряд документов, исправления в которых недопустимы. К ним относятся кассовые и банковские документы.

- «Красное сторно» — применяется в случае неправильной проводки счетов. При рукописном вводе ошибочная проводка повторяется красными чернилами, при этом выделенные красным суммы при подсчете итогов нужно вычитать. В итоге неверная запись аннулируется, а вместо нее нужно сделать новую проводку с верными счетами и суммой. Если учет ведется в типовой компьютерной программе, то обычно достаточно сделать проводку с той же корреспонденцией, но сумму указать со знаком минус. Запись в регистрах будет вычитаться и нивелировать неверную проводку. Далее следует сделать верную.

- Дополнительная проводка — используется если первоначальная корреспонденция счетов была правильной, но с неверной суммой, либо если операция не была зафиксирована вовремя. Компания на недостающую сумму составляет дополнительную проводку, а если первоначальная сумма была завышена, то делает проводку на необходимую разницу с применением красного сторно. Также бухгалтер обязан составить справку-пояснение о причине исправления.

О том, как составить такую справку, читайте в статье «Бухгалтерская справка об исправлении ошибки – образец».

Способы исправления ошибок в бухгалтерском учете за 2022 год

Порядок исправлений зависит от существенности ошибки и периода выявления:

- Ошибки 2022 года, выявленные до конца 2022 года, исправляем в том месяце, в котором они были выявлены.

- Несущественную ошибку, допущенную в 2021 году, но выявленную в 2022-м, уже после утверждения отчетности за 2021 год, исправляем записями по соответствующим счетам бухучета в том месяце 2022 года, в котором ошибку выявили; прибыль или убыток, полученные в результате исправления ошибки, относим на счет 91.

- Ошибка 2022 года, которую обнаружили в 2023 году, но до даты подписания бухотчетности за 2022 год, исправляем путем внесения записи в операции бухучета за декабрь 2022 года. Аналогично исправляются и существенные ошибки в учете, которые были обнаружены после подписания отчетности за 2022 год, но до даты ее предоставления госоргану или собственникам (акционерам).

- Если ошибка 2022 года существенная, а отчетность за 2022 год уже подписана и предоставлена собственникам (акционерам) и госорганам, но не утверждена, исправляем ее учетными записями, которые будут датированы декабрем 2022 года. При этом в новом варианте бухотчетности нужно указать, что эта отчетность заменяет первоначально предоставленную и указать основания для замены.

ВНИМАНИЕ! Новую отчетность нужно обязательно представить всем адресатам, кому представлялась предыдущая неисправленная отчетность.

- Существенная ошибка за 2022 год выявлена после утверждения бухотчетности за 2022 год — исправляем записями по счетам бухучета уже в 2023 году. В проводках будет задействован счет 84.

Пример:

Бухгалтер ООО «Перспектива» в мае 2023 года обнаружил, что не отразил в операциях за 2022 год арендную плату в размере 100 000 руб. Это существенная ошибка согласно учетной политике ООО «Перспектива», к тому же она выявлена после утверждения отчетности за 2022 год. Бухгалтер сделает проводку:

Дт 84 Кт 76 на сумму 100 000 руб. — выявлен ошибочно не отраженный расход за 2022 год.

Кроме того, ООО «Перспектива» должно сдать уточненку по налогу на прибыль за 2022 год.

Также при исправлении существенной ошибки, обнаруженной после утверждения годовой отчетности, нужно произвести ретроспективный перерасчет показателей бухгалтерской отчетности — это процедура приведения показателей отчетности в соответствующий вид так, как будто ошибка не была допущена. Например, если после ретроспективного пересчета данных показатель прибыли за 2022 год уменьшился с 200 000 руб. до 100 000 руб., то в отчетах 2023 года в графах сравнительных данных за 2022 год следует указывать уже не 200 000 руб. (по утвержденному отчету), а 100 000 руб. (по исправлению). Эту процедуру разрешено не делать компаниям, применяющим упрощенные способы ведения бухучета.

О том, какую отчетность сдают компании, ведущие учет упрощенным способом, читайте в материале «Упрощенная бухгалтерская финансовая отчетность – КНД 0710096».

Информацию о выявленных существенных ошибках прошлых лет, которые были исправлены в отчетном периоде, нужно обязательно указывать в пояснительной записке к годовой бухотчетности. Юрлицо должно указать характер ошибки, сумму корректировки по каждой статье отчетности и корректировку вступительного сальдо. Если организация указывает информацию о прибыли, приходящейся на 1 акцию, то в пояснительной записке также указывается сумма корректировки по данным о базовой и разводненной прибыли на 1 акцию.

Какие еще сведения нужно указывать в пояснительной записке, рассказывается в статье «Составляем пояснительную записку к бухгалтерскому балансу (образец)».

В соответствии с письмом Минфина от 22.01.2016 № 07-01-09/2235 организация имеет право самостоятельно разработать алгоритм исправления ошибок в учете и отчетности на основании действующего законодательства. Выбранный порядок рекомендуем закрепить в учетной политике.

Исправление ошибок в налоговом учете

Если положения ПБУ 22/2010 являются актуальными для юрлиц, поскольку самозанятое население не обязано вести бухучет, то порядок исправления ошибок в налоговом учете касается и предпринимателей, и организации.

Согласно ст. 314 НК РФ исправлять ошибки в налоговых регистрах нужно корректурным способом: должна быть подпись лица, исправившего регистр, дата и обоснование исправления.

Порядок исправления ошибок в налоговом учете подробно расписан в ст. 54 НК РФ.

Если ошибка в расчете налоговой базы за прошлые годы была обнаружена в текущем отчетном периоде, то нужно провести перерасчет налоговой базы и суммы налога за период совершения ошибки.

Если определить период совершения ошибки нельзя, то перерасчет производится в том отчетном периоде, в котором найдена ошибка.

Ошибки в налоговом учете, в результате чего налоговая база была занижена, а значит, и недоплачен налог в бюджет, нужно не только исправить, но и предоставить в ИФНС уточненку за период совершения ошибки (ст. 81 НК РФ). Однако если ошибка обнаружена в ходе налоговой проверки, то подавать уточненку не нужно. При этом сумма недоимки или переплаты будет зафиксирована в материалах проверки, и налоговики внесут эти данные в карточку лицевого счета компании. Если же фирма передаст в налоговый орган уточненку, то данные в карточке задвоятся.

Если на конец года имеет место спор с ИФНС и велика вероятность доначислений налогов (штрафных санкций), то в бухотчетности надо признать оценочное обязательство. Подробнее об этом – в материале «Налоговый спор = оценочное обязательство».

В том случае, когда компания переплатила налог из-за собственной ошибки, она может подать уточненку или же не исправлять ошибку (например, сумма переплаты незначительная). Еще один вариант, которым может воспользоваться фирма, — уменьшить налоговую базу в периоде обнаружения ошибки на величину завышения налоговой базы в предыдущем периоде. Так можно сделать при расчете транспортного налога, НДПИ, УСН и налога на прибыль.

ВНИМАНИЕ! Таким способом нельзя воспользоваться при выявлении ошибок по расчету НДС, поскольку исправлять завышенный НДС можно только путем сдачи уточненки за период совершения ошибки.

Если фирма работала в убыток и выявила ошибку в прошлом периоде, которая увеличит убыток, то эти расходы включать в расчет налога за нынешний период нельзя. Компании следует подать уточненку с новыми суммами расходов и убытка (письмо Минфина от 23.04.2010 № 03-02-07/1-188).

Что делать, если выявлены ошибки в первичных документах, детально разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в Путеводитель по налогам.

Штрафы за ошибки в учете

Ошибки в бухгалтерском учете и при составлении отчетности чреваты для компании штрафом. Причем с 10.04.2016 размеры штрафов за неправильное ведение учета выросли — со вступлением в силу закона от 30.03.2016 № 77-ФЗ.

Ст. 15.11 КоАП в новой редакции содержит следующий перечень нарушений и наказаний за них:

|

Новая редакция ст. 15.11 КоАП |

Старая редакция (действует по нарушениям, совершенным до 10.04.2016) |

|

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

Искажения в учете, которые привели к занижению налогов и сборов на 10% и больше |

|

Искажения любой статьи бухотчетности на 10% и больше |

Искажения любой статьи бухотчетности на 10% и больше |

|

Фиксация мнимого, притворного объекта бухучета или не совершившегося события |

– |

|

Ведение счетов бухучета вне регистров |

– |

|

Составление бухотчетности не на основе сведений из регистров бухучета |

– |

|

Отсутствие первички, регистров учета или аудиторского заключения |

– |

|

Штраф за нарушение, выявленное впервые: от 5 000 до 10 000 руб. |

Штраф за нарушение, выявленное впервые: от 2 000 до 3 000 руб. |

|

Штраф за повторное нарушение: от 10 000 до 20 000 руб. или дисквалификация ответственного должностного лица на срок до 2 лет |

– |

|

Оштрафовать могут в течение 2 лет с момента нарушения |

Оштрафовать могут в течение 1 года с момента нарушения |

Таким образом, чиновники расширили перечень нарушений в бухучете и отчетности, за которые будут отныне штрафовать, и увеличили санкции, а также срок, в течение которого компанию могут наказать.

Итоги

Ошибки в бухгалтерском и налоговом учете — головная боль бухгалтера, поскольку это означает перерасчет статей бухотчетности и сумм уплаченных налогов. А если ошибку выявили налоговики на проверке, то компания еще и заплатит штраф, а должностное лицо будет дисквалифицировано (в случае если нарушения выявлялись неоднократно).

Мы собрали ответы экспертов 1С на частые вопросы по исправлению ошибок, допущенных в учете и отчетности по НДС, а также в бухгалтерском и налоговом учете для целей налогообложения прибыли. Рассказываем, как исправить ошибки и отразить исправления в «1С:Бухгалтерии 8» ред.3.0.

Как исправить ошибки в номерах, датах и суммах полученных счетов-фактур, зарегистрированных в прошлых налоговых периодах?

Если покупатель вручную регистрирует в учетной системе первичные документы и счета-фактуры, поступившие от продавцов, то ситуация, когда возникают технические ошибки (неправильно введен номер или дата счета-фактуры и пр.), не такая уж и редкая. Как следствие, появляются ошибки в регистрационных записях книги покупок, которые приводят к отражению недостоверных сведений в Разделе 8 декларации по НДС. Ошибки ввода можно минимизировать, если использовать обмен электронными документами (ЭДО).

Об обмене электронными документами из «1С:Бухгалтерии 8» (ред. 3.0), применении УПД и УКД эксперты 1С рассказывали на лекции от 14.12.2017 в 1С:Лектории.

Допущенные при регистрации счетов-фактур ошибки может обнаружить сам налогоплательщик, а может выявить налоговый орган при проведении камерального контроля (п. 3 ст. 88 НК РФ).

В первом случае налогоплательщику придется представить в налоговый орган уточненную налоговую декларацию с корректными сведениями. Несмотря на то, что обязанность по представлению уточненной декларации возникает только в случае, если допущенные ошибки привели к занижению суммы налога, подлежащей уплате в бюджет (п. 1 ст. 81 НК РФ), исправление сведений, ранее представленных в Разделе 8 декларации по НДС, возможно только путем представления уточненной налоговой декларации.

Во втором случае налогоплательщик получит от налогового органа сообщение с требованием представления пояснений (п. 2.7 Рекомендаций по проведению камеральных налоговых проверок, направленных письмом ФНС России от 16.07.2013 № АС-4-2/12705). В ответ на полученное сообщение налогоплательщик должен направить в налоговый орган пояснение с указанием корректных данных. При этом необходимость в последующем представлении уточненной декларации у налогоплательщика отсутствует, хотя ФНС России рекомендует это сделать (письмо от 06.11.2015 № ЕД-4-15/19395).

И в том, и в другом случае налогоплательщику придется уточнять данные, ошибочно введенные в учетную систему, и вносить исправления в книгу покупок.

Ошибки, допущенные в прошлых налоговых периодах, исправляются путем аннулирования ошибочных регистрационных записей и внесения новых регистрационных записей в дополнительном листе книги покупок (п.п. 4, 9 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137), письмо ФНС России от 30.04.2015 № БС-18-6/499@). Данные таких дополнительных листов используются для внесения изменений в налоговую декларацию по НДС (п. 6 Правил заполнения дополнительного листа книги покупок, утв. Постановлением № 1137).

Для исправления технических ошибок, допущенных при регистрации полученного счета-фактуры, в программе «1С:Бухгалтерия 8» редакции 3.0 используется документ Корректировка поступления (раздел Покупки) с видом операции Исправление собственной ошибки.

Документ можно создавать на основании документа Поступление (акт, накладная), в этом случае основные поля на закладке Главное и табличная часть на закладках Товары или Услуги будут заполнены сразу при открытии документа.

Операция Исправление собственной ошибки позволяет исправить ошибочно введенные реквизиты счета-фактуры:

- номер и дату;

- ИНН и КПП контрагента;

- код вида операции;

- суммовые и количественные показатели.

Если технические ошибки не затрагивают суммовые или количественные показатели, то на закладке Главное в поле Отражать корректировку целесообразно установить значение Только в учете НДС, поскольку исправление технических ошибок ввода реквизитов счета-фактуры не влияет на отражение операций на счетах бухгалтерского учета и не требует внесения записей в регистр бухгалтерии.

В блоке Исправление ошибок в реквизитах счета-фактуры:

- в строке Что исправляем автоматически проставляется гиперссылка на исправляемый документ Счет-фактура полученный;

- для реквизитов: Входящий номер, Дата, ИНН контрагента, КПП контрагента, Код вида операции формируются две колонки с показателями Старое значение и Новое значение, куда изначально автоматически переносятся соответствующие сведения из документа Счет-фактура полученный.

Для исправления реквизита, содержащего ошибки (например, ошибочного номера счета-фактуры), соответствующий показатель в колонке Новое значение необходимо заменить на правильный (рис. 1).

Рис. 1. Исправление технической ошибки, допущенной при регистрации полученного счета-фактуры

Технические ошибки могут возникать при переносе в документы учетной системы информации из первичных документов о цене и количестве приобретенных товаров (работ, услуг, имущественных прав), а также о ставке и сумме предъявленного НДС.

В этом случае в поле Отражать корректировку следует установить значение Во всех разделах учета, если необходимо одновременно скорректировать данные бухгалтерского и налогового учета по налогу на прибыль и НДС.

Устранение ошибок, затрагивающих количественно-суммовые показатели, выполняется на закладках Товары или Услуги. Табличная часть Товары (Услуги) заполняется автоматически по документу-основанию.

Каждой строке исходного документа соответствуют две строки в документе корректировки: до изменения и после изменения. В строке после изменения нужно указать исправленные суммовые (количественные) показатели.

В результате проведения документа Корректировка поступления с видом операции Исправление собственной ошибки:

- в строке Счет-фактура внизу документа появляется гиперссылка на новый автоматически созданный документ Счет-фактура полученный, который является, по сути, «техническим дубликатом» ранее введенного ошибочного документа по операции приобретения товаров. Все поля нового документа Счет-фактура полученный будут заполнены автоматически на основании сведений, указанных в документе Корректировка поступления;

- вносятся записи в специальные регистры для целей учета НДС.

В дополнительном листе книги покупок будут отражены две записи:

- аннулирование записи по полученному счету-фактуре, содержащему ошибки в реквизитах;

- регистрационная запись по тому же самому счету-фактуре с исправленными реквизитами.

1С:ИТС

Подробнее о порядке исправления ошибок ввода реквизитов полученного счета-фактуры в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

После утверждения годовой бухгалтерской отчетности организация, применяющая общую систему налогообложения (ОСНО), выявила ошибку прошлого года: завышена сумма прямых расходов в бухгалтерском учете и для целей налогообложения прибыли. При этом за прошлый год получен убыток, а в текущем году получена прибыль. Можно ли корректировку по налогу на прибыль отразить в текущем году?

В бухгалтерском учете ошибка предшествующего отчетного года, выявленная после утверждения бухгалтерской отчетности за этот год, исправляется в текущем отчетном периоде (п.п. 9, 14 Положения по бухгалтерскому учету «Исправление ошибок в бухгалтерском учете и отчетности» (ПБУ 22/2010), утв. приказом Минфина России от 28.06.2010 № 63н, далее – ПБУ 22/2010).

В налоговом учете, в том числе и для целей налогообложения прибыли, по общему правилу, в соответствии с пунктом 1 статьи 54 НК РФ, ошибки (искажения) исправляются в том периоде, в котором они были совершены. В то же время налогоплательщик вправе провести пересчет налоговой базы и суммы налога в том налоговом (отчетном) периоде, в котором выявлены ошибки (искажения), если:

- невозможно определить период совершения этих ошибок (искажений);

- такие ошибки (искажения) привели к излишней уплате налога.

Очевидно, что завышение суммы прямых расходов не могло привести к излишней уплате налога на прибыль за прошлый год. Налог за прошлый период не был излишне уплачен еще и потому, что у организации в прошлом году образовался убыток, следовательно, такие ошибки учитываются относительно налогового периода, в котором они были совершены (письмо Минфина России от 07.05.2010 № 03-02-07/1-225). Поэтому организация должна выполнить перерасчет налоговой базы и суммы налога за период совершения ошибки, а также представить в налоговый орган уточненную налоговую декларацию за прошлый год (абз. 1 п. 1 ст. 81 НК РФ).

В «1С:Бухгалтерии 8» редакции 3.0 ошибку прошлых лет, связанную с завышением расходов, можно исправить либо документом Корректировка поступления, либо документом Операция.

Отметим, что внутренним регламентом организации корректировка данных прошлого года (в том числе и данных налогового учета) в программе может быть запрещена: установлена дата запрета изменения данных прошлого года, и «открывать» закрытый период недопустимо.

Если изменения в данные налогового учета (НУ) за прошлый год все же вносятся, то меняется финансовый результат в НУ, поэтому возникает необходимость заново сформировать операцию Реформация баланса, причем без перепроведения всех остальных документов, чтобы не затронуть данные бухгалтерского учета.

Избежать указанных трудностей можно, если выполнить следующие действия:

- в текущем периоде исправить ошибку только в бухгалтерском учете – записями по соответствующим счетам в корреспонденции со счетом 84 «Нераспределенная прибыль (непокрытый убыток)» или со счетом 91 «Прочие доходы и расходы» в зависимости от существенности ошибки (п.п. 9, 14 ПБУ 22/2010);

- для организаций, применяющих Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утв. приказом Минфина России от 19.11.2002 № 114н (далее – ПБУ 18/02), отразить постоянную разницу (ПР). В данном случае под ПР понимаются доходы, формирующие бухгалтерскую прибыль отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов;

- вручную составить регистр налогового учета за прошлый год, где отразить уменьшение прямых расходов;

- заполнить и представить в ФНС уточненную декларацию по налогу на прибыль за прошлый год;

- доначислить и доплатить налог на прибыль за прошлый период;

- рассчитать, начислить и уплатить пени по налогу на прибыль.

Организация (на ОСНО, плательщик НДС, положения ПБУ18/02 не применяет) обнаружила ошибки: в прошлых отчетных периодах текущего года не все расходы были отражены в учете. Как и в каком периоде нужно зарегистрировать в программе соответствующие документы?

Как следует из вопроса, неотраженные вовремя расходы и момент обнаружения данного факта относятся к одному и тому же налоговому периоду.

В этом случае документы, учитывающие расходы (Поступление (акт, накладная), Поступление доп. расходов, Требование-накладная, Операция и т. д.) и относящиеся к прошлым отчетным периодам текущего года, можно зарегистрировать в момент их получения или обнаружения, то есть до окончания текущего года.

Таким образом, указанные расходы автоматически будут учтены при определении налоговой базы (прибыли) текущего отчетного (налогового) периода, которая в соответствии с пунктом 7 статьи 274 НК РФ определяется нарастающим итогом с начала года.

Поскольку в данной ситуации ошибки, допущенные в декларациях по налогу на прибыль за прошлые отчетные периоды текущего года, не привели к занижению суммы налога, подлежащей уплате, то организация не обязана представлять в ИФНС уточненные декларации за эти периоды (абз. 2 п. 1 ст. 81 НК РФ).

А как быть, если организация выявила в текущем отчетном (налоговом) периоде расходы, относящиеся к прошлым налоговым периодам (например, в связи с тем, что первичные документы были получены не вовремя)?

По мнению Минфина России (письмо от 24.03.2017 № 03-03-06/1/17177), такое неотражение является искажением налоговой базы предыдущего налогового периода, поэтому действовать надо в соответствии с положениями статьи 54 НК РФ. При этом, если в текущем отчетном (налоговом) периоде организация понесла убыток, то в этом периоде перерасчет налоговой базы невозможен, так как налоговая база признается равной нулю.

Таким образом, документы прошлого года также можно регистрировать в текущем периоде, при условии, что получена прибыль и в прошлом году, и в периоде внесения исправлений.

Если хотя бы одно из этих условий не выполняется, то исправлять ошибки (искажения) в бухгалтерском и налоговом учете придется в разных периодах. Для этого можно воспользоваться последовательностью действий, описанной в ответе на предыдущий вопрос: с помощью документа Операция отразить расходы прошлых лет в бухгалтерском учете, затем вручную составить регистр налогового учета, где отразить корректировки налоговой базы прошлого года.

При этом уплачивать недоимку по налогу на прибыль и пени за прошлый год не потребуется. В интересах налогоплательщика представить уточненную декларацию по налогу на прибыль за прошлый год, чтобы в дальнейшем учесть либо переплаченный налог, либо возросший убыток прошлых лет.

Что касается налога на добавленную стоимость, то налогоплательщики-покупатели имеют право заявлять налоговый вычет в пределах 3-х лет после принятия на учет приобретенных на территории РФ товаров, работ, услуг, имущественных прав (абз. 1 п. 1.1 ст. 172 НК РФ). Поэтому организация не обязана представлять уточненную декларацию по НДС.

Организация (применяет ОСНО и ПБУ 18/02) ошибочно не отразила в прошлом отчетном периоде текущего года принятие к учету основных средств (ОС) с применением амортизационной премии. Можно ли в программе автоматически исправить эту ошибку в периоде ее обнаружения (предыдущий отчетный период для корректировок закрыт)?

Поскольку в программе установлена дата запрета изменения данных (например, 30 июня), то зарегистрировать принятие к учету основного средства следует в периоде обнаружения ошибки (например, в июле) с помощью документа Принятие к учету ОС (раздел ОС и НМА).

В документе нужно указать параметры начисления амортизации для целей бухгалтерского и налогового учета, в том числе срок полезного использования (СПИ), как если бы ошибка не была допущена.

На закладке Амортизационная премия следует установить флаг Включить амортизационную премию в состав расходов.

При этом, если в действительности ОС было принято к учету в предыдущем отчетном периоде (например, в мае), данный факт хозяйственной жизни необходимо подтвердить первичными документами (приказом руководителя, актом о приеме-передаче объекта ОС, инвентарной карточкой объекта ОС), где зафиксированы соответствующие даты. Амортизация в программе начнет начисляться с августа. В этом же месяце в состав косвенных расходов будут включены расходы на капитальные вложения в размере не более 10 % (не более 30 % – в отношении ОС, относящихся к 3-7 амортизационным группам) первоначальной стоимости ОС (п. 9 ст. 258, п. 3 ст. 272 НК РФ).

В программе не предусмотрено автоматическое начисление амортизации за пропущенные месяцы (за июнь и июль), поэтому следует составить бухгалтерскую справку и использовать документ Операция (рис. 2). Поскольку ошибка не затрагивает параметры начисления амортизации, корректировка регистров подсистемы учета ОС не потребуется.

Рис. 2. Корректировка начисленной амортизации ОС

В данной ситуации можно не уточнять налог на прибыль за полугодие. Но, если в организации зарегистрированы обособленные подразделения (ОП), допущенная во II квартале ошибка могла повлиять на расчет долей прибыли за указанный период. Если указанное ОС является объектом налогообложения налога на имущество организаций, и законодательным органом субъекта РФ установлены отчетные периоды, то организация обязана представить уточненную декларацию по налогу на имущество за полугодие.

Организация (ОСНО) в апреле приняла к учету ОС (движимое имущество), а в августе обнаружила арифметическую ошибку, в результате которой стоимость ОС была завышена. Как уменьшить первоначальную стоимость ОС и пересчитать амортизацию?

Из вопроса не ясно, каким способом движимое имущество поступило в организацию. Допустим, указанное ОС было приобретено у поставщика за плату. Для корректировки стоимости приобретенного основного средства в августе текущего года в программе необходимо создать документ Операция, где указать следующую корреспонденцию счетов:

-

СТОРНО Дебет 08.04.1 Кредит 60.01– на сумму корректировки стоимости ОС;

-

СТОРНО Дебет 01.01 Кредит 08.04.1– на сумму корректировки стоимости ОС;

-

СТОРНО Дебет 20.01 (26, 44) Кредит 02.01– на сумму корректировки амортизации за май, июнь, июль текущего года;

-

Дебет 20.01 (26, 44) Кредит 02.01– на сумму амортизации за август текущего года с учетом скорректированной первоначальной стоимости ОС.

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт. Чтобы в дальнейшем амортизация в бухгалтерском и налоговом учете начислялась с учетом внесенных корректировок, параметры амортизации нужно уточнить с помощью документа Изменение параметров амортизации ОС (раздел ОС и НМА – Параметры амортизации ОС). Документ следует также создать в августе (рис. 3). При вводе документа Изменение параметров амортизации ОС в шапке нужно указать следующие реквизиты:

- наименование события в «жизни» основного средства, которое отражается данным документом;

- установить флаги Отражать в бухгалтерском учете и Отражать в налоговом учете.

Рис. 3. Изменение параметров амортизации ОС

В табличном поле нужно указать:

- основное средство, у которого изменяются параметры начисления амортизации из-за обнаруженной ошибки;

- в поле Срок использ. (БУ) – срок полезного использования основного средства в бухучете в месяцах, первоначально установленный организацией при принятии к учету, например 62 месяца;

- в поле Срок для аморт. (БУ) – оставшийся срок полезного использования для начисления амортизации в бухгалтерском учете. Данный СПИ рассчитывается как первоначально установленный СПИ за вычетом количества месяцев начисления амортизации за май-август (62 мес. – 4 мес. = 58 мес.);

- в поле Стоимость для вычисления аморт. (БУ) – оставшаяся стоимость ОС для начисления амортизации в бухгалтерском учете. Данная стоимость рассчитывается как скорректированная первоначальная стоимость ОС за вычетом начисленной амортизации за май-август;

- в поле Срок использ. (НУ) – срок полезного использования в месяцах для начисления амортизации в налоговом учете. В указанной ситуации этот срок не меняется.

Начиная с сентября при выполнении регламентной операции Амортизация и износ основных средств программа будет рассчитывать амортизацию согласно уточненным параметрам.

Данная ошибка привела к недоплате налога на прибыль, поэтому организация обязана представить уточненную декларацию за полугодие.

Завышенная стоимость ОС также могла повлиять на расчет долей прибыли, если в организации зарегистрированы ОП.

В июле текущего года организация (ОСНО, плательщик НДС) подписала с поставщиком дополнительное соглашение на уменьшение цены товарно-материальных ценностей (ТМЦ), приобретенных в прошлых налоговых периодах. В этом же месяце получены корректировочные счета-фактуры. Данные ТМЦ были включены в состав расходов в периоде поступления. В каком налоговом периоде необходимо отразить доходы, связанные с уменьшением покупной цены: можно ли их учесть в текущем периоде или следует подать уточненные декларации за прошлые годы? В прошлых годах у организации была прибыль для целей налогообложения.

Сначала разберемся, можно ли признать ошибкой учет ТМЦ по ценам, указанным в первоначальных первичных документах. В соответствии с пунктом 2 ПБУ 22/2010, не являются ошибками неточности или пропуски в отражении фактов хозяйственной деятельности, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов. На момент получения ТМЦ и списания их в производство в предыдущих налоговых периодах организация корректно отражала все доходы и расходы. Подписанное с поставщиком соглашение об изменении цены товара является независимым событием, которое не является ошибкой в бухгалтерском учете. Таким образом, при отражении в бухгалтерском учете изменения цены ТМЦ правила ПБУ 22/2010 не применяются.

В бухгалтерском учете прибыль прошлых лет, выявленная в отчетном году, включается в состав прочих доходов (прочих поступлений). Прочие поступления признаются по мере их выявления и подлежат зачислению на счет прибылей и убытков организации (п.п. 7, 11, 16 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утв. приказом Минфина России от 06.05.1999 № 32н, далее – ПБУ 9/99). А как быть с налогом на прибыль? НК РФ не раскрывает понятия «ошибки (искажения)», поэтому данное понятие следует использовать в том значении, в каком оно используется в законодательстве о бухгалтерском учете (п. 1 ст. 11 НК РФ), и Минфин России с этим соглашается (письмо от 30.01.2012 № 03-03-06/1/40). Несмотря на это, контролирующие органы настаивают на корректировке налоговой базы по налогу на прибыль в прошлых периодах при уменьшении цены на проданный товар:

- при отражении в налоговой базе покупателя скидки, предоставленной ему путем пересмотра цены товара, у данного налогоплательщика налогооблагаемого дохода не возникает (пп. 19.1 п. 1 ст. 265 НК РФ не применяется). Необходимо пересчитать стоимость сырья и материалов в налоговом учете с учетом изменения цены, в том числе путем пересчета средней стоимости соответствующих ТМЦ начиная с периода оприходования до момента списания (письмо Минфина России от 20.03.2012 № 03-03-06/1/137);

- изменения показателей доходов или расходов, возникшие в связи с изменением цены договора, в том числе в связи с предоставлением скидок, учитываются в порядке, предусмотренном статьей 54 НК РФ, т. е. как при обнаружении ошибки (письмо Минфина России от 22.05.2015 № 03-03-06/1/29540).

Следуя данным рекомендациям Минфина России, налогоплательщик должен не только представить уточненные декларации за прошлые налоговые периоды, но и доплатить недоимку по налогу на прибыль, а также пени.

Поскольку в рассматриваемой ситуации корректировка налогового учета затрагивает несколько прошлых налоговых периодов, в программе целесообразно воспользоваться последовательностью действий, описанных ранее: с помощью документа Операция отразить доходы прошлых лет в бухгалтерском учете, в специальных ресурсах для целей налогового учета отразить ПР (если организация применяет положения ПБУ18/02), затем вручную составить регистры налогового учета, куда приложить расчеты корректировок налоговой базы по каждому налоговому периоду.

В отношении НДС – ситуация намного проще. При получении от поставщика корректировочного счета-фактуры на уменьшение стоимости ТМЦ, покупатель должен:

- восстановить часть входного НДС, принятого к вычету при оприходовании ТМЦ. Восстановление НДС нужно выполнить в том налоговом периоде, на который приходится наиболее ранняя из следующих дат: дата получения дополнительного соглашения на уменьшение стоимости ТМЦ либо дата получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ). В нашей ситуации – это III квартал;

- отразить в книге продаж документ, полученный первым (п. 14 Правил ведения книги продаж, утв. Постановлением № 1137).

Данные операции автоматически выполняются с помощью документа Корректировка поступления с видом операции Корректировка по согласованию сторон.

Чтобы не затрагивать бухгалтерский и налоговый учет, на закладке Главное в поле Отражать корректировку следует установить значение Только в учете НДС.

1С:ИТС

Подробнее о корректировке входного НДС у покупателя (при уменьшении цены товара в прошлом налоговом периоде) в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

В документе реализации за прошлый год обнаружены ошибки, одна из которых привела к переплате налога на прибыль, а другая – к недоплате, причем сумма переплаты больше недоплаты. Как исправить данные ошибки? Как сформировать проводки по данной корректировке?

По мнению контролирующих органов, при обнаружении нескольких ошибок (искажений), повлекших как занижение, так и завышение налоговой базы и суммы налога, относящихся к прошлым налоговым (отчетным) периодам, налоговая база и сумма налога уточняются в разрезе каждой обнаруженной ошибки (письмо Минфина России от 15.11.2010 № 03-02-07/1-528).

Перерасчет налоговой базы и суммы налога производится в соответствии с абзацами 2 и 3 пункта 1 статьи 54 НК РФ.

Это означает, что допущенные в документе реализации прошлого года ошибки, повлекшие занижение налоговой базы и суммы налога, следует исправлять в прошлом году, а не повлекшие занижения – можно исправить и в текущем периоде.

Именно так работает документ учетной системы Корректировка реализации (раздел Продажи) с видом операции Исправление в первичных документах (если корректировка выполняется во всех разделах учета).

Изменения в данные налогового учета вносятся:

- в прошлом налоговом периоде – если ошибки (искажения) привели к занижению суммы налога, подлежащей уплате. При этом для внесения изменений корректируемый период должен быть открыт, иначе документ не будет проведен;

- в текущем отчетном (налоговом) периоде – если ошибки (искажения) не привели к занижению суммы налога, подлежащей уплате. При этом программа не проверяет наличие убытков в прошлом или текущем периодах.

Если годовая бухгалтерская отчетность утверждена, то в документе Корректировка реализации на закладке Расчеты необходимо установить флаг Бухгалтерский учет прошлого года закрыт для корректировки (отчетность подписана). В этом случае ошибки прошлых лет в бухгалтерском учете исправляются в текущем периоде как прибыли и убытки прошлых лет в разрезе каждой ошибки.

Данный документ автоматически исправляет все ошибки прошлых лет в упрощенном порядке, который установлен для несущественных ошибок согласно пунктам 9 и 14 ПБУ 22/2010.

Для исправления НДС необходимо зарегистрировать новый (исправленный) экземпляр счета-фактуры (п. 7 Правил заполнения счетов-фактур, утв. Постановлением № 1137). В дополнительном листе книги продаж автоматически будут отражены две записи (п. 3 Правил заполнения дополнительного листа книги продаж, утв. Постановлением № 1137):

- аннулирование записи по выставленному счету-фактуре, содержащему ошибки;

- регистрационная запись по исправленному счету-фактуре.

Порядок исправления ошибок в налоговом учете (по налогу на прибыль) в разных налоговых периодах в данной ситуации приведет к тому, что наряду с обязанностью представить уточненную декларацию за прошлый налоговый период организации придется еще и доплатить недоимку по налогу на прибыль, а также пени.

Данной неприятности можно избежать, если все ошибки исправить в прошлом налоговом периоде, поскольку сумма переплаты налога больше суммы недоплаты. Для этого в программе целесообразно воспользоваться последовательностью действий, описанной ранее: в текущем периоде с помощью документа Операция отразить доходы и расходы прошлых лет в бухгалтерском учете (в корреспонденции с 91 или 84 счетом), при необходимости отразить постоянные разницы, затем вручную составить регистр налогового учета за прошлый налоговый период. А документ Корректировка реализации – использовать только для корректировки НДС.

1С:ИТС

Подробнее об исправлении реализации в следующем налоговом периоде в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» раздела «Бухгалтерский и налоговый учет».

Надоело искать новости на множестве бухгалтерских сайтов? Боитесь пропустить действительно важные изменения в законодательстве? Подписывайтесь на крупнейший бухгалтерский канал БУХ.1С в Telegram https://t.me/buhru (или набрать @buhru в строке поиска в Telegram) и мы оперативно пришлем важные новости прямо в ваш телефон!

P.S. А еще у нас весело 🙂