Добавить в «Нужное»

Коэффициенты внеоборотных активов

Важной составляющей имущества хозяйствующих субъектов являются внеоборотные активы. Руководство предприятия заинтересовано в увеличении эффективности использованиях этих активов. В связи с этим определенный интерес вызывают вопросы, как осуществлять расчет, анализ, оценку и как интерпретировать коэффициенты внеоборотных активов.

Оборачиваемость внеоборотных активов

Коэффициент, характеризующий оборачиваемость внеоборотных активов, рассчитывается как отношение выручки от реализации к средней величине валюты баланса по формуле:

K = Выручка от реализации продукции (работ, услуг) / Показатель средней величины валюты баланса.

По бухгалтерской отчетности коэффициент рассчитывается по формуле:

k = стр. 2100 / [(стр. 1600 нач. года + стр. 1600 кон. года) / 2]

Полученный коэффициент характеризует отдачу от использования 1 рубля, вложенного в данные активы.

Приведем пример расчета этого коэффициента на основании исходных данных ООО «СтройМастер» на 31.12.2016 (таблица 1).

Таблица 1. Исходные данные для проведения расчетов коэффициентов

| Показатель | Строка в бухгалтерском балансе / отчет о финансовых результатах | на 31.12.2014 | на 31.12.2015 | на 31.12.2016 |

| Выручка от реализации | 2100 | 8902345 | 7235167 | 7122156 |

| Внеоборотные активы | 1100 | 149072 | 109672 | 102086 |

| Оборотные активы | 1200 | 313792 | 382141 | 223664 |

| Валюта баланса | 1600 | 462864 | 491813 | 327750 |

| Капитал и резервы | 1300 | 190758 | 155072 | 141466 |

| Долгосрочные обязательства | 1500 | 45678 | 40761 | 413566 |

| Долгосрочные займы | 1510 | 23085 | 21785 | 13452 |

Производится расчет коэффициента оборачиваемости внеоборотных активов по исходным данным:

- на 31.12.2014: 8902345 / [(462864 + 462864) / 2] = 8902345 / 462864 = 19,23;

- на 31.12.2015: 7235167 / [(462864 + 491813) / 2] = 7235167 / 477338,5 = 15,15;

- на 31.12.2016: 7122156 / [(491813 + 327750) / 2] = 7122156 / 409781,5 = 17,38.

Как видно из проведенных расчетов, наибольший коэффициент наблюдается на 31.12.2014 – 19,23; наименьший — на 31.12.2015 – 15,15.

Коэффициент покрытия внеоборотных активов собственным капиталом

Коэффициент рассчитывается как частное от деления, где в числителе — сумма долгосрочных займов и собственного капитала, а в знаменателе – показатель внеоборотных активов. Сумма долгосрочных займов и собственного капитала составляет перманентный капитал, т. е. коэффициент рассчитывается как отношение перманентного капитала к внеоборотным активам.

Расчет производится по формуле:

k = (СК + ЗД) / ВНА,

где СК – собственный капитал;

ЗД – займы долгосрочные;

ВНА – внеоборотные активы.

Получение значения коэффициента более 1 означает, что перманентный капитал (сумма собственного капитала и долгосрочных займов) больше, чем показатель внеоборотных активов, и предприятие является в долгосрочной перспективе платежеспособным.

При оценке финансового положения полученный коэффициент интерпретируют следующим образом:

- полученный коэффициент более 1 – финансовое положение хозяйствующего субъекта устойчивое;

- полученный коэффициент менее 0,8 – финансовое положение хозяйствующего субъекта кризисное.

Производится расчет коэффициента покрытия внеоборотных активов собственным капиталом по исходным данным:

- на 31.12.2014: (190758 + 23085) / 149072 = 1,43;

- на 31.12.2015: (155072 + 21785) / 109672 = 1,61;

- на 31.12.2016: (141466 + 13452) / 102086 = 1,51.

Из представленных расчетов видно, что за весь анализируемый период коэффициент более единицы, следовательно, исследуемое предприятие обладает устойчивым финансовым положением.

Коэффициент постоянного внеоборотного актива

Коэффициент рассчитывается как частное от деления, где в числителе отражен показатель внеоборотных активов, а в знаменателе – собственный капитал предприятия. Нормальным считается значение коэффициента от 0,5 до 0,8, но его значение зависит от отраслевой принадлежности. Коэффициент используется при оценке финансового положения предприятия, свидетельствует об обеспеченности внеоборотных активов собственными средствами.

Коэффициент можно рассчитать по показателям бухгалтерского баланса по формуле:

K = стр. 1100 / стр. 1300.

Рассчитывается коэффициент постоянного внеоборотного актива по исходным данным:

- на 31.12.2014: 149072 / 190758 = 0,78;

- на 31.12.2015: 109672 / 155072 = 0,70;

- на 31.12.2016: 102086 / 141466 = 0,72.

Из представленных расчетов видно, что за весь анализируемый период коэффициент находится в пределах нормативного значения (от 0,5 до 0,8), следовательно, внеоборотные активы обеспечены собственными средствами.

Что составляет внеоборотные активы предприятия?

Внеоборотные активы предприятия – это средства производства, в течение длительного времени (больше года) используемые в его деятельности. Их отличает:

- прямая связь состава с направлением деятельности;

- неоднократность применения в процессе работы;

- постепенность переноса стоимости на затраты;

- инерционность в отношении перемен;

- затрудненность ликвидации.

Факт наличия, состав, состояние, характер владения внеоборотными активами характеризуют имущественное положение юрлица, уровень организации и устойчивость его бизнеса. А грамотное управление этими активами приводит к увеличению доходности предприятия.

Основу внеоборотных активов составляют ОС и НМА, причем определяющее значение среди них в силу потребности в больших объемах и по причине более высокой стоимости имеют ОС. Поэтому анализ внеоборотных активов, без которого становится невозможным управление ими, представляет собой прежде всего анализ состояния ОС.

Цели анализа внеоборотных активов предприятия

Конкретные цели анализа внеоборотных активов определяются задачами, поставленными перед ним лицами, принимающими управленческие решения, и в немалой степени зависят от специфики ведения бизнеса. Обычно анализ является многосторонним, позволяющим оценить:

- текущие структуру и состояние активов;

- имеющийся уровень эффективности их использования;

- динамику имеющих место изменений;

- тенденции перемен в прогнозируемых условиях.

Результатом анализа должен стать выбор оптимальной модели использования внеоборотных активов, отвечающей имеющейся управленческой задаче.

В процессе анализа осуществляют оценку:

- обеспеченности внеоборотных активов собственным капиталом;

- влияния изменения стоимости внеоборотных активов на структуру бухбаланса;

- показателей текущего состояния ОС (уровня износа и эффективности применения);

- характера изменения во времени основных показателей, характеризующих использование внеоборотных активов;

- динамики затрат на поддержание ОС в должном работоспособном состоянии и отражения их на себестоимости продукции;

- влияния осуществленных капвложений на структуру внеоборотных активов и эффективность бизнеса;

- разумности привлечения в капвложения заемных средств.

В качестве расчетных показателей используют как абсолютные, так и относительные величины, дающие информацию и для текущей оценки, и для прогноза динамики изменений с выявлением основных причин, от которых они зависят.

Анализ проводят с необходимой глубиной детализации внеоборотных активов в следующей последовательности:

- Сбор данных, систематизация их в таблицах.

- Расчет характерных показателей, выявление тенденций.

- Определение оптимальных показателей для дальнейшей работы.

Источники данных для анализа

Источником данных, на которых проводят анализ внеоборотных активов, является прежде всего бухотчетность:

- Баланс, содержащий необходимую для анализа разбивку на статьи.

- Отчет о прибылях и убытках, дающий информацию о величинах, по отношению к которым рассчитывают ряд коэффициентов.

- Приложения к балансу, расшифровывающие информацию о внеоборотных активах по их видам и группам.

- Отчет о движении денежных средств, позволяющий судить об источниках финансирования.

- Пояснительная записка, отражающая какие-либо особенности учета.

Как оценить платежеспособность организации на основании бухгалтерского баланса? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Кроме того, используют данные:

- статотчетности, касающейся расшифровки состава и движения внеоборотных активов и прежде всего ОС;

- бухгалтерских учетных регистров;

- нормативно-справочной литературы.

На данные, относящиеся к ОС, существенное влияние могут оказывать:

- Применяемые способы амортизации, из-за чего более информативными могут оказаться некоторые расчеты, сделанные по отношению к их первоначальной стоимости, а не остаточной, которая отражается в бухотчетности.

- Изменение объемов производства, которое вызвало значительное сокращение или рост количества ОС. Для проведения корректных сопоставлений имеющийся на момент проведения анализа объем ОС возможно скорректировать на коэффициент, отражающий изменение объемов производства.

- Результаты проведенной переоценки, заметно изменяющие величину ряда расчетных показателей. Поэтому при приведении анализа переоценку рекомендуется не учитывать.

- Достоверность учетных данных и правильность классификации по группам.

- Наличие полной информации о загрузке и производительности.

Расчетные показатели определяют по данным на начало и конец рассматриваемого года, при необходимости рассчитывают несколько коэффициентов применительно к каждому году из нескольких лет подряд.

Примеры вариантов анализа данных бухбаланса смотрите в материале «Методика анализа бухгалтерского баланса предприятия».

Показатели оценки состояния ОС

Определение показателей, характеризующих состояние и динамику изменения состава ОС, делают применительно к общему списку ОС, по группам и отдельным их видам, выделяемым в группе. Относят к ним следующие показатели:

- Коэффициент износа, показывающий, насколько изношенными являются ОС:

Кизн = А / ОСперв,

где:

Кизн – коэффициент износа;

А – величина начисленной амортизации;

ОСперв – первоначальная стоимость ОС.

- Коэффициент годности, применяемый при оценке морального износа:

Кгодн = ОСост / ОСперв,

где:

Кгодн – коэффициент годности;

ОСост – остаточная стоимость ОС;

ОСперв – первоначальная стоимость ОС.

- Коэффициент выбытия, определяющий долю ОС, выбывших из эксплуатации:

Квыб = ОСвыб / ОСнач,

где:

Квыб – коэффициент выбытия;

ОСвыб – стоимость выбывших за год ОС;

ОСнач – стоимость ОС на начало года.

- Коэффициент обновления, показывающий долю поступивших ОС на конец года:

Кобн = ОСввед / ОСкон,

где:

Кобн – коэффициент обновления;

ОСввед – стоимость введенных за год ОС;

ОСкон – стоимость ОС на конец года.

- Коэффициент масштаба обновления, дающий представление о доле поступивших ОС в сравнении с началом года:

Кмасш = ОСввед / ОСнач,

где:

Кмасш – коэффициент масштаба обновления;

ОСввед – стоимость введенных за год ОС;

ОСнач – стоимость ОС на начало года.

- Коэффициент прироста, характеризующий долю увеличения объема ОС:

Кприр = (ОСввед – ОСвыб) / ОСнач,

где:

Кприр – коэффициент прироста;

ОСввед – стоимость введенных за год ОС;

ОСвыб – стоимость выбывших за год ОС;

ОСнач – стоимость ОС на начало года.

- Индекс роста, показывающий темп прироста ОС:

Ироста = ОСкон / ОСнач,

где:

Ироста – индекс роста;

ОСкон – стоимость ОС на конец года;

ОСнач – стоимость ОС на начало года.

- Индекс обновления, отражающий соотношение сумм введенных и выбывших ОС:

Иобн = ОСввед / ОСвыб,

где:

Иобн – индекс обновления;

ОСввед – стоимость введенных за год ОС;

ОСвыб – стоимость выбывших за год ОС.

- Коэффициент интенсивности обновления, обратный величине индекса обновления:

Кинт = ОСвыб / ОСввед,

где:

Кинт – коэффициент интенсивности обновления;

ОСвыб – стоимость выбывших за год ОС;

ОСввед – стоимость введенных за год ОС.

- Коэффициент стабильности, характеризующий долю сохраняемых в эксплуатации ОС:

Кстаб = (ОСнач – ОСвыб) / ОСнач,

где:

Кстаб – коэффициент стабильности;

ОСнач – стоимость ОС на начало года;

ОСвыб – стоимость выбывших за год ОС.

- Период обновления ОС:

Собн = ОСнач / ОСввед,

где:

Собн – срок обновления;

ОСнач – стоимость ОС на начало года;

ОСввед – стоимость введенных за год ОС.

- Фактический срок службы ОС:

Сфакт = ОСкон / ОСвыб,

где:

Сфакт – фактический срок службы;

ОСкон – стоимость ОС на конец года;

ОСвыб – стоимость выбывших за год ОС.

Показатели эффективности ОС

Эффективность ОС характеризуется уровнем их взаимосвязи с объемами выручки и прибыли. Отражается это в следующих показателях:

- Фондоотдача (коэффициент оборачиваемости), увеличение которой говорит о росте эффективности ОС:

ФО = Вреал / ОСсред,

где:

ФО – фондоотдача (коэффициент оборачиваемости);

Вреал – объем выручки от реализации;

ОСсред – среднегодовая стоимость ОС.

- Фондоемкость (период оборота), снижение которой свидетельствует об увеличении доли механизированного труда:

ФЕ = ОСсред / Вреал,

где:

ФЕ – фондоемкость (период оборота);

ОСсред – среднегодовая стоимость ОС;

Вреал – объем выручки от реализации.

- Рентабельность, рост которой указывает на увеличение эффективности применения ОС:

РЕ = Преал / ОСсред,

где:

РЕ – рентабельность ОС;

Преал – прибыль от реализации;

ОСсред – среднегодовая стоимость ОС.

- Фондовооруженность, показывающая количество ОС, приходящихся на одного работника:

ФВ = ОСсред / ССЧ,

где:

ФВ – фондовооруженность;

ОСсред – среднегодовая стоимость ОС;

ССЧ – среднесписочная численность.

- Коэффициент инвестиционной активности:

КИ = (НЗС + ОСдох) / ОСсред,

где:

КИ – коэффициент инвестиционной активности;

НЗС – незавершенное строительство;

ОСдох – доходные вложения в матценности;

ОСсред – среднегодовая стоимость ОС.

Оценка влияния ОС на увеличение прибыли

Влияние ОС на прибыль возможно выразить через формулу

где:

Преал – прибыль от реализации;

Вреал – выручка от реализации;

ЗТР – затраты на производство и реализацию;

ФО – фондоотдача (коэффициент оборачиваемости);

ОСсред – среднегодовая стоимость ОС.

Влияние изменения стоимости ОС на прибыль за рассматриваемый период определится из формулы

Преал = (ОСкон × ФОнач – ЗТРнач) – (ОСнач × ФОнач – ЗТРнач) = (ОСкон – ОСнач) × ФОнач,

где:

Преал – прибыль от реализации;

ОСкон – стоимость ОС на конец периода;

ФОнач – фондоотдача на начало периода;

ЗТРнач – затраты на производство и реализацию на начало периода;

ОСнач – стоимость ОС на начало периода.

То есть при одной и той же фондоотдаче увеличение стоимости ОС вызовет увеличение прибыли.

Аналогичным образом рассматривается влияние изменения фондоотдачи на прибыль:

Преал = (ОСкон × ФОкон – ЗТРнач) – (ОСкон × ФОнач – ЗТРнач) = ОСкон × (ФОкон – ФОнач),

где:

Преал – прибыль от реализации;

ОСкон – стоимость ОС на конец периода;

ФОкон – фондоотдача на конец периода;

ЗТРнач – затраты на производство и реализацию на начало периода;

ФОнач – фондоотдача на начало периода.

То есть при сохранении стоимости ОС увеличение фондоотдачи вызовет увеличение прибыли.

В таком же порядке можно проанализировать обратное влияние (изменения прибыли, выручки и фондоотдачи на величину рентабельности ОС), исходя из последовательных преобразований формулы

РЕ = Преал / ОСсред = Преал / (Вреал / ФО) = (Преал / Вреал) × ФО,

где:

РЕ – рентабельность ОС;

Преал – прибыль от реализации;

ОСсред – среднегодовая стоимость ОС;

Вреал – выручка от реализации;

ФО – фондоотдача ОС.

Этот порядок выявления влияния отдельных факторов (а в итоге – их совокупности) на определенные показатели носит название факторного анализа и является логическим завершением всего процесса анализа внеоборотных активов.

О других экономических показателях, дающих представление о финансовом состоянии юрлица, читайте в материале «Основные финансовые коэффициенты и формулы их расчета».

Изменение макроэкономических условий требует от руководства предприятий своевременных корректировок и в имущественном положении компаний. Сложившаяся непростая ситуация диктует необходимость оптимизации величины и структуры имущества. Найти проблемы в имущественном положении и разработать пути их решения можно по результатам комплексного и детального анализа. Рассмотрим алгоритм его проведения.

Виды имущества предприятия

Имущество предприятия — это основные и оборотные активы, которыми владеет предприятие, отраженные в бухгалтерском балансе в денежной форме.

Оценка состояния имущества компании строится по двум аспектам: бухгалтерскому и управленческому:

При проведении оценки имущество может группироваться по различным его видам в зависимости от применяемой классификации и подразделяться на:

1. Материальные и нематериальные активы. Материальное имущество имеет вещественную форму, нематериальное ее не имеет (например, лицензии, патенты и др.).

2. Внеоборотные и оборотные активы. Внеоборотные активы используются в течение длительного периода времени и переносит свою стоимость на производимую продукцию постепенно в течение нескольких производственных циклов, оборотные активы переносят свою стоимость полностью в течение одного производственного цикла.

3. Активы производственного и непроизводственного назначения группируются по роли своего участия в производственном процессе.

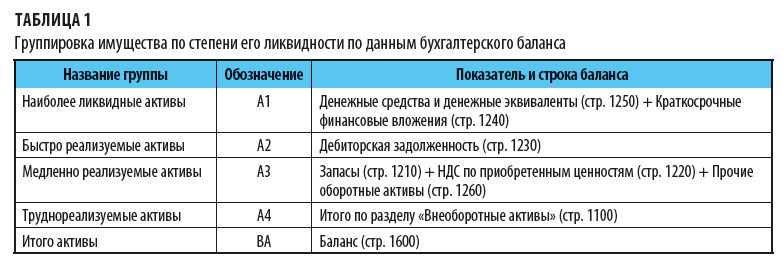

Для оценки имущественного положения компании с точки зрения его платежеспособности имущество группируется по степени ликвидности, под которой понимается срок преобразования активов в денежные средства. Сгруппированное имущество предприятия по степени ликвидности можно представить в следующем виде (табл. 1).

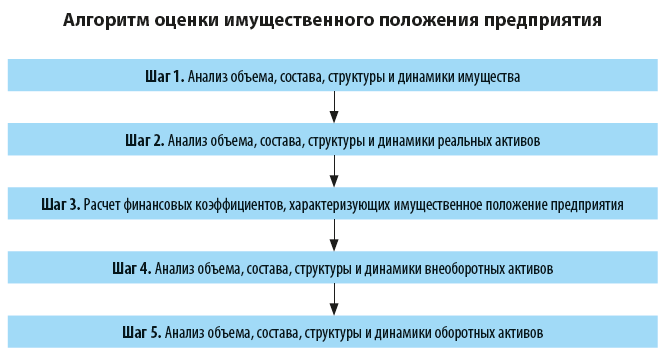

Алгоритм анализа имущественного положения предприятия

Имущественное положение предприятия оценивается по данным бухгалтерской (финансовой) или управленческой отчетности.

Рассмотрим их подробно.

Шаг 1. Анализ объема, состава, структуры и динамики имущества

Анализ имущественного положения предприятия начинается с оценки объема, состава, структуры и динамики имущества в разрезе двух его основных составляющих: внеоборотных и оборотных активов.

По результатам оценки делается вывод о том, как изменение размеров внеоборотных и оборотных активов влияет на динамику общей стоимости имущества предприятия. При этом темпы роста внеоборотных и оборотных активов сравниваются между собой.

Позитивным фактом является соотношение, когда темп роста оборотных активов (ТРОА) больше темпов роста внеоборотных активов (ТРВА), т. е. выполняется следующее условие:

ТРОА > ТРВА.

Если темпы роста оборотных активов выше, чем темпы роста внеоборотных активов, это говорит об ускорении оборачиваемости оборотных активов. В результате из оборота высвобождаются финансовые средства, что повышает эффективность деятельности предприятия в целом.

На этом шаге также анализируется состояние собственных оборотных средств (СОС) предприятия, которые рассчитываются по формуле:

СОС = СК + ДО – ВА, (1)

где СК — собственный капитал (стр. 1300 «Капитал и резервы» бухгалтерского баланса);

ДО — долгосрочные обязательства (стр. 1400 бухгалтерского баланса);

ВА — внеоборотные активы (стр. 1100 бухгалтерского баланса).

Собственные оборотные средства характеризуют имущественное положение предприятия и определяют степень его финансовой устойчивости. Чем больше величина собственных оборотных средств, тем лучше структура имущества предприятия и тем устойчивее его финансовое состояние.

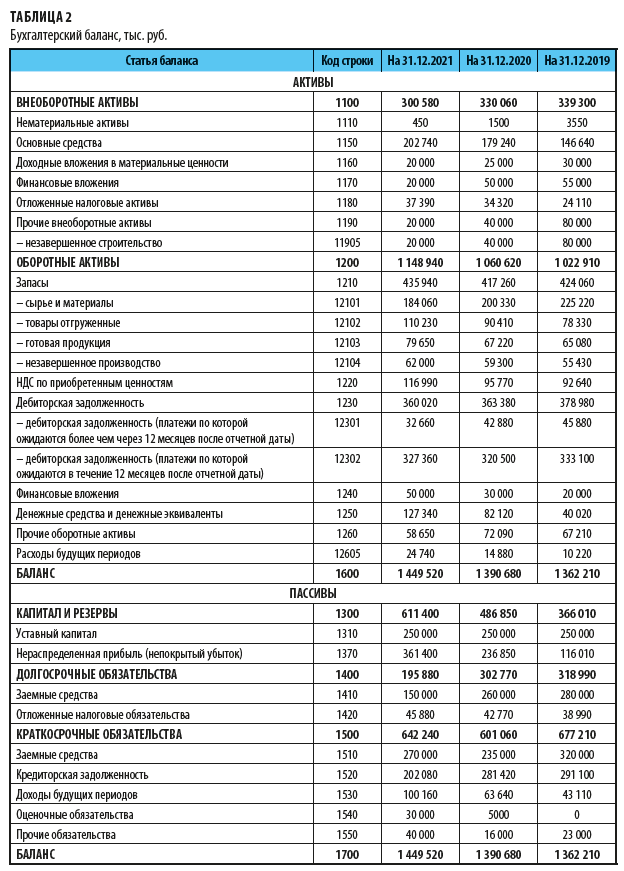

Мы будем рассматривать порядок оценки имущественное положение предприятия на примере ООО «Термопласт». Информационная база для анализа — бухгалтерский (управленческий) баланс (табл. 2).

Показатели внеоборотных и оборотных активов баланса предприятия, а также рассчитанный по формуле 1 показатель собственных оборотных средств представлены в табл. 3.

Как показывают данные табл. 3, имущественное положение предприятия за рассматриваемый период характеризуется положительной динамикой: общая стоимость имущества в 2021 г. увеличилась с 1 390 680 тыс. руб. до 1 449 520 тыс. руб., или на 4,2 %.

Кроме этого, произошли позитивные изменения в структуре имущества: доля внеоборотных активов сократилась с 23,7 % до 20,7 %, или на 3,0 %, а доля оборотных активов, соответственно, увеличилась с 76,3 % до 79,3 %, или на 3,0 %.

В результате темп роста оборотных активов (108,3 %) больше темпа роста внеоборотных активов (91,1 %). Это свидетельствует об ускорении оборачиваемости активов и высвобождении финансовых средств из оборота, следовательно, о повышении эффективности деятельности предприятия в целом.

Еще один положительный факт — рост значения показателя собственных оборотных средств в рассматриваемом периоде с 459 560 тыс. руб. до 506 700 тыс. руб., или на 10,3 %. Это говорит о том, что структура имущества предприятия улучшилась, увеличилась его финансовая устойчивость.

Проведенный анализ дает первичную оценку имущественного положения предприятия и свидетельствует о позитивных изменениях в объеме, структуре и динамике имущества компании.

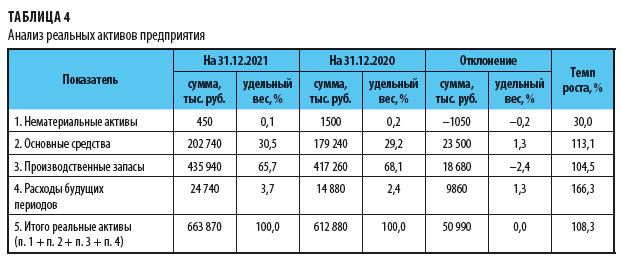

Шаг 2. Анализ объема, состава, структура и динамики реальных активов

Реальные активы — активы, поддающиеся идентификации, такие как здания, оборудование, патенты, торговые марки, в отличие от финансовых обязательств. Реальные активы отражают производственный потенциал промышленного предприятия и оцениваются по следующему составу:

• нематериальные активы (по остаточной стоимости);

• основные средства (по остаточной стоимости);

• производственные запасы (сырье, материалы, готовая продукция, товары отгруженные и другие аналогичные ценности);

• расходы будущих периодов.

По результатам анализа оценивается динамика общей величины реальных активов компании, а также влияние изменения отдельных видов реальных активов на их общую величину.

Чтобы оценить состояние реальных активов предприятия, рассчитаем объем, состав, структуру и динамику этого показателя (табл. 4).

Как видим, реальные активы предприятия за рассматриваемый период увеличились с 612 880 тыс. руб. до 663 870 тыс. руб., или на 50 990 тыс. руб. (8,3 %). Это важный положительный факт, так как свидетельствует о росте в 2021 г. производственного потенциала компании.

Рост реальных активов обусловлен, в первую очередь, увеличением:

• основных средств предприятия с 179 240 тыс. руб. до 202 740 тыс. руб., или на 23 500 тыс. руб. (13,1 %);

• производственных запасов с 417 260 тыс. руб. до 435 940 тыс. руб., или на 18 680 тыс. руб. (4,5 %), что является позитивным фактом производственной деятельности предприятия.

Вместе с этим в 2021 г. значительно увеличились расходы будущих периодов — с 14 880 тыс. руб. до 24 740 тыс. руб., или на 9860 тыс. руб. (66,3 %). Это отрицательный факт, так как свидетельствует о замедлении оборачиваемости оборотных средств компании.

Шаг 3. Расчет финансовых коэффициентов, характеризующих имущественное положение предприятия

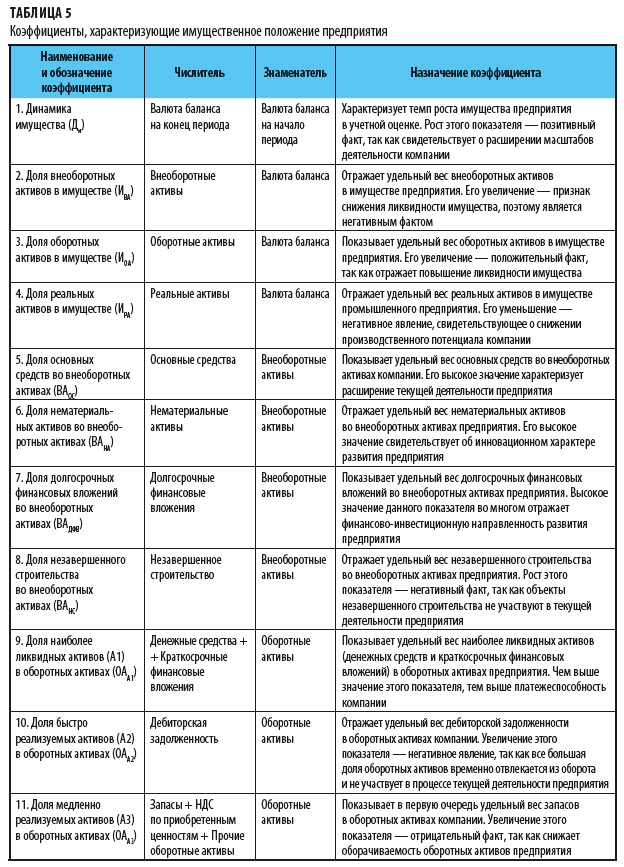

На этом этапе рассчитываются и оцениваются коэффициенты, отражающие имущественное положение предприятия в динамике за ряд отчетных периодов (табл. 5).

Обратите внимание!

Рассмотренные коэффициенты не имеют нормативных (рекомендуемых) значений, так как полностью зависят от отраслевой принадлежности и специфики деятельности предприятия. Компаниям необходимо самим разрабатывать собственные значения указанных коэффициентов на основе статистических данных по предприятиям своей отрасли.

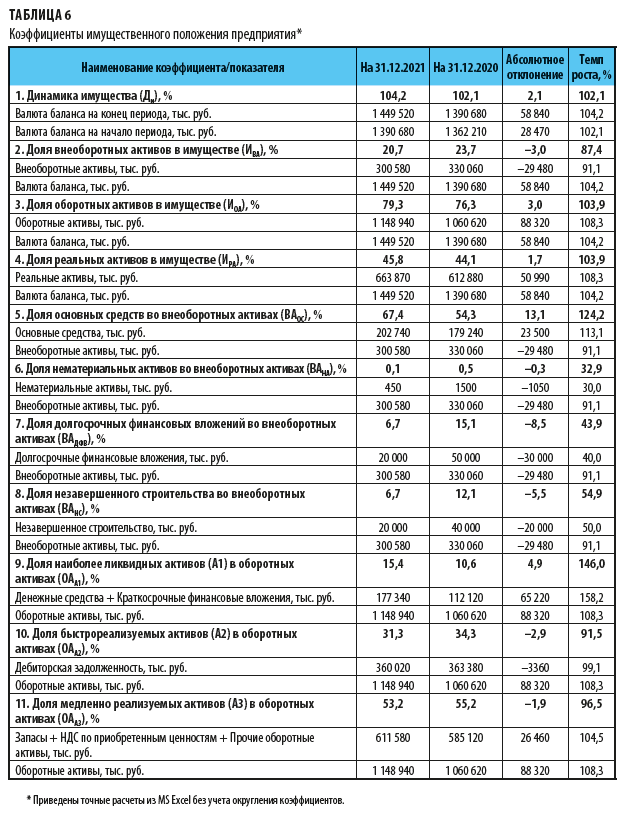

Используя данные бухгалтерского баланса, для углубленного анализа состояния имущества предприятия рассчитаем финансовые коэффициенты (табл. 6).

Согласно данным табл. 6:

1. Коэффициент динамики имущества за анализируемый период показывает стабильный рост стоимости имущества предприятия. Так, стоимость имущества в 2020 г. увеличилась на 2,1 %, или на 28 470 тыс. руб., в 2021 г. — на 4,2 %, или на 58 840 тыс. руб. Это позитивный факт, так как свидетельствует о стабильности и росте имущественного потенциала предприятия.

2. Доля внеоборотных активов в имуществе снизилась с 23,7 % до 20,7 %, или на 3,0 %. Это обусловлено, во-первых, снижением величины внеоборотных активов на 29 480 тыс. руб., во-вторых — ростом валюты баланса на 58 840 тыс. руб.

3. Доля оборотных активов в имуществе, наоборот, увеличилась на 3,0 % — с 76,3 % до 79,3 % в результате значительного роста оборотных активов предприятия на 88 320 тыс. руб.

Снижение доли внеоборотных и рост доли оборотных активов — положительный факт, который говорит об ускорении оборачиваемости активов и повышении деловой активности предприятия.

4. Доля реальных активов предприятия увеличилась с 44,1 % до 45,8 %, или на 1,7%, что тоже является положительным фактом — значит, увеличился производственный потенциал компании.

5. Доля основных средств во внеоборотных активах за рассматриваемый период увеличилась с 54,3 % до 67,4 %, или на 13,1 %. Это способствует увеличению производственного потенциала предприятия и является позитивным фактом.

6. Доля нематериальных активов во внеоборотных активах компании за рассматриваемый период была на крайне низком уровне (0,1 %). Отрицательный факт, так как не подтверждает высокий инновационный уровень компании, связанный с наличием нематериальных активов. Этот вопрос требует дополнительного анализа.

7. Доля долгосрочных финансовых вложений во внеоборотных активах за рассматриваемый период снизилась с 15,1 % до 6,7 %, т. е. на 8,5 %, в первую очередь, в результате сокращения размера долгосрочных финансовых вложений компании в 2021 г. с 50 000 тыс. руб. до 20 000 тыс. руб. Это положительный факт, так как снизились финансовые риски компании в долгосрочной перспективе.

8. Доля незавершенного строительства во внеоборотных активах за рассматриваемый период снизилась с 12,1 % до 6,7 %, или на 5,5 %, из-за уменьшения величины незавершенного строительства в 2021 г. с 40 000 тыс. руб. до 20 000 тыс. руб. Это позитивным для предприятия факт, так как сократилась величина средств, отвлеченных из хозяйственного оборота.

9. Доля наиболее ликвидных активов (А1) в оборотных активах предприятия увеличилась примерно в 1,5 раза — с 10,6 % до 15,4 %. Это вызвано значительным увеличением размера ликвидных активов А1 предприятия (денежные средства и краткосрочные финансовые вложения) — с 112 120 тыс. руб. до 177 340 тыс. руб., или на 65 220 тыс. руб. (58,2 %). В результате увеличивается ликвидность активов и платежеспособность компании.

Однако резкое увеличение активов А1 может снизить доходность бизнеса в целом, так как высоколиквидные активы (денежные средства на счетах) имеют низкий уровень доходности. Вопрос целесообразности роста активов А1 предприятия требует дополнительного анализа.

10. Доля быстро реализуемых активов (А2) в оборотных активах предприятия за анализируемый период остается примерно на одном уровне (31–34 %). Незначительное ее изменение (на 2,9 %) не имеет существенного значения.

11. Доля медленно реализуемых активов (А3) в оборотных активах компании за анализируемый период также остается примерно на одном уровне (53–55 %), ее динамика не имеет существенного значения.

Анализ финансовых коэффициентов, характеризующих имущественное положение ООО «Термопласт», подтверждает рациональность структуры имущества компании. При этом динамика изменения финансовых коэффициентов в 2021 г. заслуживает позитивной оценки.

В то же время компании следует обратить внимание на следующие отрицательные факты:

• крайне низкий уровень нематериальных активов (менее 0,1 %), что ставит под сомнение инновационный потенциал дальнейшего развития предприятия;

• резкое увеличение высоколиквидных активов А1, в первую очередь денежных средств на счетах в банках (прирост составляет 58,2 %). Повышая уровня платежеспособности предприятия, это одновременно снижает доходность и оборачиваемость оборотных средств компании.

Шаг 4. Анализ объема, состава, структуры и динамики внеоборотных активов

Внеоборотные активы предприятия оцениваются по следующему составу:

• нематериальные активы (по остаточной стоимости);

• основные средства (по остаточной стоимости);

• незавершенное производство;

• долгосрочные вложения в материальные ценности;

• долгосрочные финансовые вложения;

• отложенные налоговые активы;

• прочие внеоборотные активы.

По результатам анализа оценивается динамика общей величины внеоборотных активов предприятия, а также влияние изменения отдельных их видов на общую величину.

Особое внимание в ходе анализа необходимо обратить на динамику показателей удельного веса долгосрочных финансовых вложений, незавершенного строительства и отложенных налоговых активов во внеоборотных активах предприятия.

В связи с тем что долгосрочные финансовые вложения отвлекают денежные средства предприятия из хозяйственного оборота на длительный срок и могут быть связаны с высоким финансовым риском, увеличение их удельного веса во внеоборотных активах рассматривается как отрицательный факт, свидетельствующий об ухудшении качества внеоборотных активов.

Позитивный факт — соотношение, когда темп роста внеоборотных активов (ТРВА) выше, чем темп роста долгосрочных финансовых вложений (ТРДФВ), т. е. выполняется следующее условие:

ТРВА > ТРДФВ.

Подобным образом негативной оценке заслуживает рост удельного веса незавершенного строительства во внеоборотных активах, так как этот факт свидетельствует об отвлечении средств из хозяйственного оборота. В связи с этим положительным фактом является ситуация, когда темп роста внеоборотных активов (ТРВА) больше темпов роста незавершенного строительства (ТРНС), то есть выполняется следующее условие: ТРВА > ТРНС.

Аналогично оценивается динамика удельного веса отложенных налоговых обязательств во внеоборотных активах компании. Отложенные налоговые обязательства являются специфическим видом долгосрочной дебиторской задолженности, поэтому увеличение их удельного веса в активах предприятия является нежелательным фактом, так как свидетельствует об отвлечении средств из хозяйственного оборота компании.

Позитивным фактом является ситуация, когда темп роста внеоборотных активов (ТРВА) больше темпов роста отложенных налоговых активов (ТРОНА), то есть выполняется следующее условие: ТРВА > ТРОНА.

Оценка выполнения трех указанных условий свидетельствует об улучшении или ухудшении качества внеоборотных активов предприятия в течение анализируемого периода.

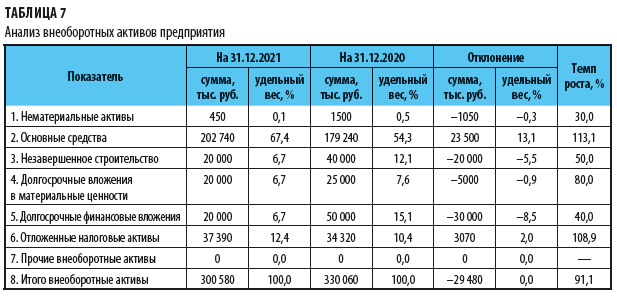

Проведем детальный анализ состояния внеоборотных активов предприятия. На основе данных бухгалтерского баланса рассчитаем показатели состава, структуры и динамики внеоборотных активов компании (табл. 7).

Согласно данным табл. 7 общий размер внеоборотных активов в 2021 г. снизился на 29 480 тыс. руб., или на 8,9 %, что при общем росте стоимости имущества на 58 840 тыс. руб. (см. п. 1 табл. 6) является позитивным фактом.

Положительные факты динамики структуры внеоборотных активов:

• рост объема основных средств с 179 240 тыс. руб. до 202 740 тыс. руб., или на 23 500 тыс. руб. (13,1 %), что говорит об обновлении основных производственных фондов и повышает производственный потенциал компании;

• снижение объема незавершенного строительства на 20 000 тыс. руб., или на 50 %, что свидетельствует о ходе процесса капитальных вложений и сокращении средств, отвлеченных из хозяйственного оборота предприятия;

• снижение объема долгосрочных финансовых вложений на 30 000 тыс. руб., или на 60 %, что уменьшает финансовые риски компании в долгосрочной перспективе;

• стабильный уровень размера отложенных налоговых активов (10,4–12,4 %), что характеризует производственную и коммерческую деятельность компании как стабильную.

Вместе с этим вызывает опасение резкое сокращение объема нематериальных активов предприятия (примерно в 3 раза) и крайне низкий их объем. Данная ситуация требует от руководства предприятия особого внимания.

Шаг 5. Анализ объема, состава, структуры и динамики оборотных активов

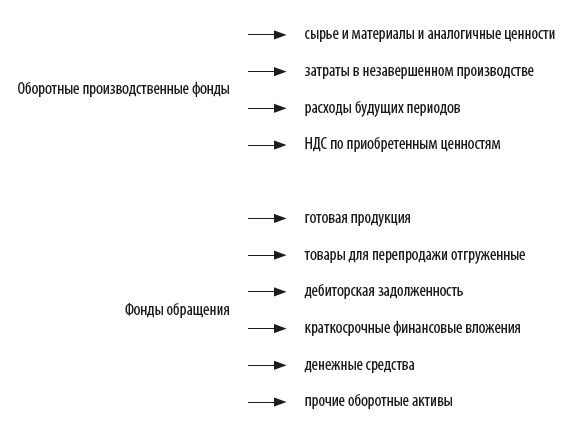

Оборотные активы предприятия оцениваются в следующих разрезах:

По результатам анализа оценивается динамика общей величины оборотных активов предприятия, а также влияние изменения отдельных их видов на общую величину. Особое внимание в ходе анализа обратите на динамику показателей удельного веса незавершенного производства и дебиторской задолженности в оборотных активах предприятия.

Увеличение удельного веса незавершенного производства в оборотных активах компании свидетельствует о неритмичности производственных процессов, поэтому является отрицательным фактом.

Негативно оценивается и увеличение дебиторской задолженности, так как этот факт свидетельствует об отвлечении средств из оборота и замедлении оборачиваемости оборотных активов компании.

По результатам комплексного анализа имущественного положения предприятия оценивается рациональность структуры имущества компании и делается вывод:

• о полной рациональности структуры имущества предприятия;

• о рациональности структуры имущества компании в целом с отдельными отрицательными фактами;

• о нерациональности структуры имущества предприятия.

В заключение динамика и структура имущественного положения оценивается во взаимосвязи с инвестиционной, инновационной и производственной политикой предприятия. По результатам анализа и с учетом сделанных выводов разрабатываются предложения по их оптимизации в краткосрочной и долгосрочной перспективе.

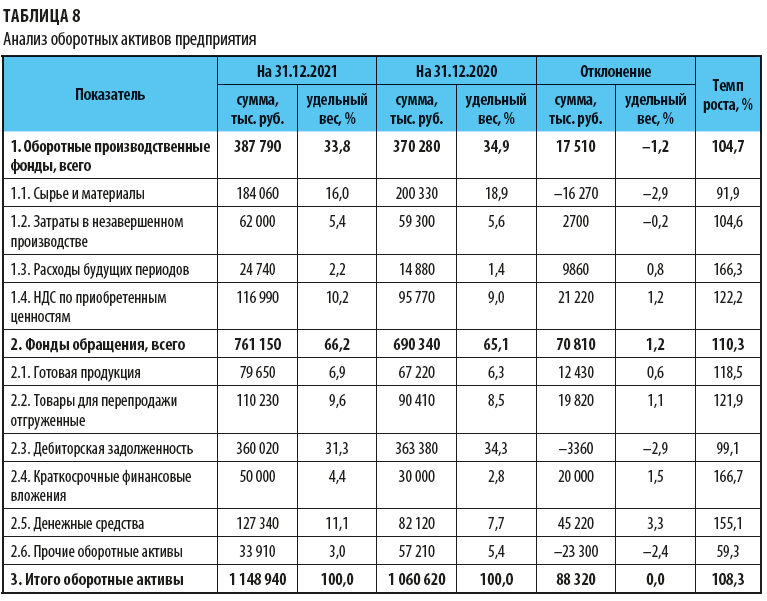

Проведем детальный анализ состояния оборотных активов предприятия. На основе данных бухгалтерского баланса рассчитаем показатели состава, структуры и динамики оборотных активов компании (табл. 8).

Согласно данным табл. 8 общий размер оборотных активов за 2021 г. увеличился на 88 320 тыс. руб., или на 8,3 %. При общем росте стоимости имущества на 58 840 тыс. руб. (см. п. 1 табл. 6) это позитивный факт.

Положительные факты динамики структуры оборотных активов:

• снижение объема сырья и материалов на 16 270 тыс. руб., или на 8,1 %, что повышает оборачиваемость оборотных фондов и увеличивает деловую активность предприятия;

• стабильный уровень затрат в незавершенном производстве (5,4–5,6 %) свидетельствует о ритмичности производственных процессов;

• рост объема отгруженных товаров на 19 820 тыс. руб., или на 21,9 %, отражает улучшение коммерческой деятельности компании в части реализации товаров для перепродажи;

Вместе с этим структура оборотных активов характеризуется и рядом отрицательных фактов, требующих дополнительного внимания:

• рост расходов будущих периодов более чем в 1,5 раза (на 9860 тыс. руб., или на 66,3 %), что увеличивает продолжительность производственного цикла и снижает оборачиваемость оборотных активов;

• рост объемов готовой продукции на складе на 12 430 тыс. руб., или на 18,5 %, что отражает снижение объемов реализации продукции собственного производства и затоваривание готовой продукцией на складе.

Таким образом, в 2021 г. объемы реализации товаров для перепродажи увеличились (на 21,9 %), а продукции собственного производства, наоборот, сократились (на 18,5 %). Этот факт требует дополнительного анализа и разработки мероприятий по стимулированию сбыта собственной продукции;

• значительный рост объемов денежных средств на счетах в банках с 82 120 тыс. руб. до 127 340 тыс. руб., или на 45 220 тыс. руб. (прирост 55,1 %), повышает платежеспособность предприятия, но одновременно отвлекает финансовые ресурсы из оборота, что замедляет оборачиваемость оборотных средств. Эта ситуация требует дополнительного анализа и оптимизации объема денежных средств на счетах в банках.

Анализ состояния оборотных активов ООО «Термопласт» показал в целом рациональную их структуру и отдельные отрицательные факты динамики некоторых показателей.

Чтобы улучшить состояние оборотных активов, компании необходимо:

• сократить расходы будущих периодов;

• повысить объемы реализации продукции собственного производства;

• оптимизировать размер денежных средств на счетах в банках.

Резюме

• Сложившаяся непростая экономическая ситуация требует максимальной эффективности в размещении и использовании имущественных ресурсов предприятия. Но компаний с идеальной структурой имущества нет.

• Чтобы выяснить, где именно есть проблемы, необходимо провести комплексный анализ состояния, структуры и динамики имущественного положения, который позволит найти проблемные зоны, связанные с отвлечением ресурсов из операционного цикла или низкой их отдачей. На основе этой информации можно будет разработать пути решения выявленных проблем и внести изменения в инвестиционную, инновационную, и производственную политику компании.

Статья опубликована в журнале «Справочник экономиста» № 5, 2022.

На чтение 10 мин Просмотров 22.2к.

Привет, на связи Василий Жданов в статье рассмотрим внеоборотные активы предприятия. Бухгалтерский баланс, оформленный в виде двусторонней таблицы “Актив-Пассив”, разрабатывается Министерством финансов России. Под Активами понимается все то, чем владеет и пользуется компания. Имущество, в свою очередь, подразделяется на 2 группы в зависимости от функций и состава: основной капитал (внеоборотные активы) и оборотный капитал (оборотные активы). Разберемся, какое место занимают внеоборотные активы предприятия в балансе предприятия, какими они бывают, как их увеличить.

Содержание

- Что такое внеоборотные активы предприятия

- Отложенные налоговые активы (внеоборотные активы предприятия)

- Финансовые вложения (внеоборотные активы предприятия)

- Доходные вложения в материальные ценности (внеоборотные активы предприятия)

- Основные средства (внеоборотные активы предприятия)

- Нематериальные и материальные поисковые активы (внеоборотные активы предприятия)

- Результаты исследований и разработок (внеоборотные активы предприятия)

- Нематериальные активы (внеоборотные активы предприятия)

- Внеоборотные активы предприятия в балансе (строки)

- Прочие внеоборотные активы (строка 1190)

- Как увеличить внеоборотные активы предприятия

- Нормативные и законодательные акты по теме

- Ответы на часто задаваемые вопросы по теме “Внеоборотные активы предприятия”

Что такое внеоборотные активы предприятия

В любых предприятиях на бухгалтерском балансе числятся оборотные и внеоборотные активы (имущество), которые участвуют в производственном процессе, и без которых коммерческая деятельность неосуществима.

Под внеоборотными активами понимаются такие объекты имущества, для которых справедливы следующие утверждения:

- они применяются в ходе осуществления предпринимательской деятельности компании на протяжении более чем 12 месяцев;

- их стоимость переносится на цену готового товара (услуги, работы);

- они полезны коммерческой организации, приносят доход.

Группы вне- и оборотных активов Баланса включают в себя статьи бухгалтерского баланса (отдельные его строки). Статьи внеоборотных активов следующие:

- нематериальные активы (в нашей статье будет использовано сокращение — НМА);

- отложенные налоговые активы (ОНА);

- результаты исследований и разработок;

- финансовые вложения;

- не- и материальные поисковые активы (НПА, МПА — 2 отдельные статьи Баланса);

- доходные вложения в материальные ценности (сокр. МЦ);

- основные средства (ОС).

Рассмотрим каждую из статей внеоборотных активов в отдельности.

Отложенные налоговые активы (внеоборотные активы предприятия)

К отложенным налоговым активам относится часть отложенного налога на прибыль, которая способствует снижению суммы налога на прибыль, запланированного к перечислению в бюджет в следующем за отчетным периоде (либо в будущих периодах).

Финансовые вложения (внеоборотные активы предприятия)

Важно! Статья “Финансовые вложения” участвует в обоих разделах баланса (в оборотных и внеоборотных активах). Ранее, в старой форме бухгалтерского баланса, финансовые вложения в оборотных активах назывались долгосрочными (со сроком обращения (погашения) более 1 года), а во внеоборотных — краткосрочными.

Доходные вложения в материальные ценности (внеоборотные активы предприятия)

Многие компании получают дополнительный доход благодаря предоставлению во временное пользование (или владение) другим организациям каких-либо вещественных ценностей. Нередко компания уже успела вложить средства в такие материальные ценности, а значит, эти вложения считаются доходными (ведь передача имущества приносит фирме прибыль). Соответственно, такие инвестиции и становятся доходными вложениями в материальные ценности — внеоборотными активами.

Основные средства (внеоборотные активы предприятия)

Перечислим виды долго эксплуатируемого имущества компании, которые можно отнести к категории основных средств:

- здания, постройки, сооружения;

- недра земли, водные комплексы и иные объекты природопользования;

- оборудование, силовые и рабочие машины;

- участки земли;

- регулирующие и измерительные устройства и приборы;

- капитальные вложения в объекты, которые были взяты в аренду;

- вычислительная техника;

- капитальные вложения в коренные улучшения земельных участков (мелиоративные работы наподобие осушения и орошения);

- транспорт;

- внутрихозяйственные дороги;

- хозяйственный и производственный инвентарь, инструмент, принадлежности;

- многолетние насаждения;

- племенной, продуктивный, рабочий скот.

Нематериальные и материальные поисковые активы (внеоборотные активы предприятия)

Материальные и нематериальные поисковые активы предприятия хоть взаимосвязаны, отображаются в двух разных статьях бухгалтерского баланса:

| Нематериальные поисковые активы | Материальные поисковые активы |

| К таковым относятся:

● результаты оценки целесообразности добычи ископаемых с коммерческой точки зрения; ● право (с лицензией) на поиск, оценку месторождений, на разведку полезных ископаемых; ● итоги отбора образцов и разведочного бурения; ● сведения, полученные в ходе проведения геофизических, геологических, топографических исследований; ● прочие сведения о недрах. |

К таковым относятся активы, применяемые при поиске, оценке и разведке полезных ископаемых:

● транспорт; ● оборудование (резервуары, насосы, буры); ● сооружения, такие как система трубопроводов. |

Результаты исследований и разработок (внеоборотные активы предприятия)

Статья “Результаты исследований и разработок” призвана отражать затраты компании на технологические работы, опытно-конструкторские и научно-исследовательские работы, которые еще не были завершены. К этой статье будут отнесены в том числе:

- работы завершенные, но по закону не подлежащие правовой охране;

- оконченные работы, результат которых подлежит правовой охране со стороны государства, но которые должным образом документально не оформлены.

Нематериальные активы (внеоборотные активы предприятия)

Какое-либо имущество компании может называться нематериальным активом и числится в бухгалтерском балансе, если одновременно выполняются следующие условия:

- рассматриваемый объект не обладает материально-вещественной формой;

- это объект, который будет использоваться предприятием на протяжении более чем 1 года (в том числе, если он применяется в рамках одного операционного цикла длительностью от 1 года);

- фактическая стоимость объекта определена;

- у фирмы имеются права на данный объект, что подтверждается документально;

- использование данного объекта положительно сказывается на доходах компании.

К нематериальным активам могут быть отнесены следующие объекты владения предприятий:

- деловая репутация, перешедшая новому собственнику вместе с купленной компанией (как целого имущественного комплекса или только его части);

- произведения искусства, научные исследования, литературные произведения;

- секреты производства (“ноу-хау”);

- программы для вычислительных и электронных машин;

- товарные знаки, знаки обслуживания;

- достижения в селекционировании;

- изобретения;

- полезные модели.

Внеоборотные активы предприятия в балансе (строки)

В бухгалтерском балансе коммерческой организации внеоборотные активы отражаются как основные средства, в числе которых:

- НМА (нематериальные активы),

- отложенные налоговые активы,

- доходные вложения в материальные ценности,

- финансовые вложения,

- транспортные средства,

- здания и сооружения,

- оборудование, машины и инструменты.

На приобретение внеоборотных активов расходуются значительные финансовые средства, которые признаются вложениями в производство. Такие инвестиции во внеоборотное имущество отражаются в активе бухгалтерского баланса , где аккумулируются все сведения о том, что имеется в собственности предприятия. Рассмотрим содержимое строк баланса, в которых отражаются данные о внеоборотных активах:

| Внеоборотные активы | Строка баланса | Имущество, стоимость которого отражена в строке |

| Нематериальные активы | 1110 | По стр.: Разница между дебетовым сальдо по сч.04 “НМА” (без принятия во внимание затрат на НИОКР) и кредитовым сальдо по сч.05 “Амортизация НМА”.

В стр.: Остаточная стоимость (= первоначальная цена — величина амортизации) активов, на которые у фирмы имеются исключительные права (компьютерных программ, инноваций, товарных знаков…). |

| Результаты исследований и разработок | 1120 | По стр.: Дебетовое сальдо сч.04 “НМА” с/сч. “Расходы на НИОКР”.

В стр.: Сведения о затратах на завершенные НИОКР. |

| Нематериальные поисковые активы (НПА) | 1130 | По стр.: Дебетовое сальдо сч.08, с/сч. “НПА” за вычетом кредитового сальдо сч.05, с/сч. “Амортизация и обесценение НПА”.

В стр.: Затраты на геологическую информацию о недрах (итоги отбора образцов и разведочного бурения, геофизические и геологические исследования, топографические исследования и т.д.). |

| Материальные поисковые активы (МПА) | 1140 | По стр.: Дебетовое сальдо сч.08, с/сч. “МПА” за вычетом кредитового сальдо сч.02, с/сч. “Амортизация и обесценение материальных поисковых активов”.

В стр.: Стоимость транспорта, оборудования, сооружений, применяемых при разведке полезных ископаемых и оценке месторождений. |

| Основные средства | 1150 | По стр.: Дебетовое сальдо по сч.01 “ОС” за вычетом кредитового сальдо сч.02 “Амортизация ОС” (без принятия во внимание амортизации доходных вложений и МПА). |

| Доходные вложения в материальные ценности | 1160 | По стр.: Дебетовое сальдо сч.03 “Доходные вложения в МЦ” за вычетом кредитового сальдо сч.02, с/сч. “Амортизация доходных вложений в МЦ”.

В стр.: Остаточная стоимость имущества, предоставляемого предприятием напрокат или сдаваемого в аренду или лизинг. |

| Финансовые вложения | 1170 | Прим.: Когда компания предусматривает резерв под уменьшение стоимости финансовых вложений, то в стр.1170 нужно снизить стоимость вложений на сумму отчислений в резервный фонд (в плане длительных вложений).

По стр.: Сведения о процентных займах со сроком погашения более 12 месяцев, купленных акциях, вкладах в уставные капиталы. В стр.: Дебетовое сальдо сч.58 “ФВ”, сч. 55, с/сч. “Депозитные счета”, сч. 73, с/сч. “Расчеты по предоставленным займам”. |

| Отложенные налоговые активы | 1180 | По стр.: Условные активы, появившиеся вследствие разницы между налоговым учетом и бухгалтерским учетом. Пример — в налоговом учете стоимость имущества учитывается разово, в бухучете — постепенно.

— Отложенные налоговые активы — часть отложенного налога на прибыль, снижающая налог на прибыль для уплаты в будущих налоговых периодах. — Если предприятие учитывает отложенные активы свернуто, по стр.1180 прописывается положительная разница между сальдо по дебету сч.09 и кредиту сч.77 “Отложенные налоговые обязательства”. В стр.1420 “ОНО” должен стоять “-”. — Если фирма развернуто отражает сумму налоговых активов, в стр.1180 прописывается дебетовое сальдо сч.09 “Отложенные налоговые активы”. — Когда показатель по кредиту сч.77 > сальдо дебета сч.09, в стр.1180 стоит “-”, заполняется только стр.1420. |

| Прочие внеоборотные активы | 1190 | По стр.1190 отражаются прочие ВНА, не вошедшие в иные строки бухгалтерского баланса. |

Прочие внеоборотные активы (строка 1190)

Стоимость всех внеоборотных активов, которые не нашли отражения в других строках бухгалтерского баланса, отражается по строке 1190. К таковым относятся:

- Затраты последующих периодов, имеющие сроки списания, превышающие 1 год, например:

- паушальный взнос за средства индивидуализации, за право пользования итогами интеллектуальной работы;

- затраты на освоение природных ресурсов и т.д.

- Предоплата, аванс за оказанные услуги и выполненные работы, оплаченные с целью возведения объектов ОС.

- Затраты на незавершенные НИОКР, расходы на объекты, которые в будущем будут вписаны в бухгалтерскую отчетность как НМА и ОС (это вложения во внеоборотные активы).

- Требующее монтажа оборудование:

- оборудование, которое будет введено в эксплуатацию только после того, как будут собраны его части, и когда его прикрепят к несущим конструкциям здания/сооружения;

- запасные части к такому оборудованию.

- Многолетние насаждения, не достигшие возраста эксплуатации.

В следующей таблице продемонстрировано, на основании каких счетов бухучета заполняется стр. 1190 бухгалтерского баланса:

| Внеоборотный актив | Счет бухучета*

*ДС — дебетовое сальдо |

| Затраты будущих периодов, срок списания которых составляет не менее 1 года | ДС сч.97 “Расходы будущих периодов” |

| Предоплата и авансы за оказанные услуги и выполненные работы по возведению ОС | ДС сч.60 “Расчеты с поставщиками и подрядчиками” соответствующего с/сч. |

| Расходы компании в объекты, которые в дальнейшем принимаются к бухучету как НМА и ОС, и затраты в отношении незавершенных НИОКР | ДС соответствующих с/сч. к сч.08 “Вложения во внеоборотные активы” |

| Требующее монтажа оборудование | ДС сч.07 “Оборудование к установке”.

ДС сч.15 “Заготовление и приобретение МЦ” в части оборудования, требующего монтажа. Сальдо сч.16 “Отклонение в стоимости МЦ” по части еще не установленного оборудования. |

| Многолетние насаждения, не достигшие возраста эксплуатации | ДС сч.01 “ОС”, с/сч. “Молодые насаждения”. |

Как увеличить внеоборотные активы предприятия

Существует три пути увеличения внеоборотных активов предприятия:

- Приобрести дополнительные нематериальные активы и основные средства (сооружения, здания, оборудование, машины и т.д.).

- Инвестировать средства в возведение новых объектов основных средств.

- Осуществить долгосрочные финансовые вложения.

Нормативные и законодательные акты по теме

| Приказ Минфина РФ от 31 октября 2000 № 94н

Приказ Минфина РФ от 02 июля 2010 № 66н п. 20 ПБУ 4/99 |

Порядок отражения сведений о внеоборотных активах в строках бухгалтерского баланса |

| Приказ Минфина РФ от 31 октября 2000 № 94 | О формировании строки 1190 |

| ПБУ 19/02 | Об отражении в балансе финансовых вложений |

| ПБУ 14/2007 | Отражение с втроках баланса нематериальных активов |

| ПБУ 6/01 | Об отражении в балансе транспорта и прочих основных средств, а также доходных вложений в материальные ценности |

| ПБУ 14/2007 | Регламентация нематериальных активов |

| ПБУ 17/02 | Регламентация результатов исследований и разработок |

| ПБУ 24/2011 | Регламентация нематериальных поисковых активов |

| ПБУ 24/2011 | Регламентация материальных поисковых активов |

| ПБУ 19/02 | Регламентация финансовых вложений |

| ПБУ 18/02 | Регламентация отложенных налоговых активов |

Ответы на часто задаваемые вопросы по теме “Внеоборотные активы предприятия”

Вопрос: Нематериальный актив не признается таковым в балансе, если предприятие не может документально подтвердить наличие прав на его использование. Какими документами подтверждается право владения и применения НМА?

Ответ: В зависимости от того, о каком именно нематериальном активе идет речь, право на него может быть доказано путем предоставления оформленного патента, свидетельства, какого-то иного охранного документа, а также документов, которые подтверждают переход исключительного права на средство индивидуализации или результат интеллектуальной деятельности без договора, либо такой договор.

Коэффициенты рентабельности — финансовый инструмент, который помогает отследить владельцу или руководителю прибыльность бизнеса. Однако в наши дни эти цифры интересуют не только экономистов, но и налоговых работников. Для них такие сведения — один из критериев оценки деятельности компании на предмет включения ее в план проверок.

Рассказываем, как контролировать показатели рентабельности организации, чтобы не оказаться на крючке у инспекторов.

Что относится к внеоборотным активам

Напомним, внеоборотные активы — это имущество компании, которое используется в производственной деятельности более одного года. Оно поэтапно участвует в процессе извлечения прибыли, а свою стоимость на стоимость готовых изделий переносит по частям.

Представим в виде таблицы имущество, которое входит в группировку.

|

Вид актива |

Описание |

|---|---|

|

Основные средства |

Здания, сооружения, оборудование, транспортные средства. |

|

Вложения в материальные ценности |

Имущество, которое компания передает во временное владение и пользование с целью получения дохода |

|

Финансовые вложения |

Ценные бумаги, вклады в уставные капиталы других компаний, займы под проценты. |

|

Нематериальные активы |

Товарные знаки, ноу-хау, программное обеспечение и иное имущество, на которое у организации есть исключительные права. |

|

Нематериальные и материальные поисковые активы |

Затраты на геологические и прочие исследовательские разработки, сооружения и оборудование, которые используют для поиска и оценки месторождений. |

|

Прочие внеоборотные активы |

Отложенные налоговые обязательства, многолетние насаждения, авансы и предоплаты за работы, связанные со строительством основных средств, расходы будущих периодов со сроком списания более 12 месяцев. |

Что показывает рентабельность внеоборотных активов

Коэффициент рентабельности активов — характеристика результативности использования основных средств компании. С его помощью определяют, сколько прибыли приносят вложенные в активы инвестиции. Для каждой отрасли установлены свои нормативы. ФНС активно использует их с целью вычисления агрессивной налоговой оптимизации.

Наши эксперты советуют производить расчет показателей рентабельности перед каждой сдачей отчетности. Это важно. В случае необходимости компания может скорректировать налоговую нагрузку и уменьшить риск привлечения к ответственности за несоблюдение требований ФНС.

Важно!

Отклонение показателей рентабельности от отраслевой нормы на 10% означает, что компания находится в зоне налогового риска.

Рентабельность оборотных активов

Как рассчитать рентабельность внеоборотных активов: формула по балансу

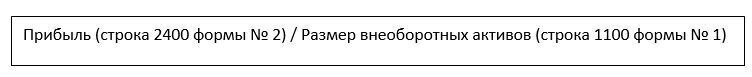

От цели расчета коэффициента зависит вид прибыли, который следует использовать. В некоторых случаях берется операционная или маржинальная прибыль. А для определения рентабельности внеоборотных активов специалисты 1С-WiseAdvice рекомендуют брать чистую прибыль.

В финансовой отчетности компании для этого есть все необходимые данные. Финансовое значение внеоборотных активов отражается в строке 1100 баланса. Чистая прибыль указывается в строке 2400 отчета о финансовых результатах.

Формула расчета рентабельности на основе баланса компании

Чтобы получить процентное значение показателя, полученное число необходимо умножить на 100%.

Коэффициент, рассчитанный в определенный момент времени, показывает эффективность использования активов здесь и сейчас. Однако гораздо больший интерес представляет динамика изменения показателя во времени. Если расчеты показывают, что норматив увеличивается, значит, основные средства компании используются эффективно.

Уменьшение значения, напротив, свидетельствует, что прибыльность снижается. Для этого должны быть причины. Это может быть выпуск нового ассортимента, внедрение инноваций или разработка современных технологических процессов. Безосновательное снижение рентабельности всегда привлекает внимание контролирующих органов.

Пример расчета рентабельности внеоборотных активов

Рассчитаем показатель для компании «А», которая занимается производством и продажей электронного оборудования. Допустим, что в 2017 году компания запустила новый сборочный цех.

|

2016 |

2017 |

2018 |

|

|---|---|---|---|

|

Прибыль (стр. 2400), тыс.руб. |

435 789,35 |

676 095,63 |

779 643,01 |

|

Активы (стр. 1100), тыс.руб. |

945 889,00 |

1 930 890,87 |

1 998 751,33 |

|

Коэффициент, % |

46,07 |

35,01 |

39,00 |

Из расчета видно, что внеоборотные активы компании за 2 года увеличились почти в два раза. Ввод в эксплуатацию нового цеха повлек снижение рентабельности по этому показателю на 11% в 2017 году. Однако комплекс мероприятий, направленный на снижение издержек и количества брака, позволил увеличить показатель в 2018 году.

Каким должно быть оптимальное нормативное значение коэффициента рентабельности

Вид деятельности компании предопределяет объем вложения в основные средства. Производство требует зданий и оборудования, а финансовым организациям достаточно использовать заемный стартовый капитал.

Поэтому коэффициент рентабельности внеоборотных активов является отраслевым и зависит от вида деятельности организации. Главное правило — он должен иметь положительное значение. Отрицательное число свидетельствует об убыточности компании.

В стандарт бухгалтерского обслуживания 1С-WiseAdvice входит ежеквартальный мониторинг уровня налоговой нагрузки. Мы знаем все требования и рекомендации налоговой службы. Накануне сдачи отчетности для каждой обслуживаемой организации производится расчет коэффициентов для определения фискальной нагрузки на бизнес.

В случае отклонений показателей от нижней границы нормы мы предлагаем способы безопасной корректировки отчетности. Наши клиенты могут не беспокоиться, что их компания выбьется из нормативов.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога