Почему показатель внутренней нормы доходности — ключевой

Как известно, любому инвестиционному проекту сопутствует масса математических вычислений: анализ данных прошлых периодов, статистики, аналогичных проектов, составление финансовых планов, моделей, прогнозных условий, сценариев развития и др.

О том, как выстраивать финансовое планирование, см. статью «Организация финансового планирования и бюджетирования».

Помимо общей цели максимально точно оценить перспективы проекта, просчитать необходимые для его реализации ресурсы и спрогнозировать основные возможные трудности, у таких детальных расчетов есть одна связующая цель — выяснить показатели эффективности проекта.

На выходе их 2: чистая дисконтированная стоимость (NPV — net present value) и внутренняя норма доходности (IRR — internal rate of return). При этом именно внутренняя норма доходности(рентабельности) используется наиболее часто в силу своей наглядности.

Но такие финансовые документы, модели и т. д. зачастую занимают не одну сотню страниц печатного текста. А инвесторы, как известно, люди очень занятые. И в бизнес-кругах придумали лифт-тест: человек (инициатор проекта) за время, пока едет с инвестором в лифте (около 30 секунд), должен убедить его вложить деньги в проект.

Как это сделать? Естественно, рассказать, что же получит инвестор на выходе, т. е. оценить вероятный доход от всего проекта и доход собственно инвестора. Для этой цели и существует показатель внутренней нормы доходности.

Итак, что же такое внутренняя норма доходности?

О чем говорит внутренняя норма доходности

Внутренняя норма доходности — это такая ставка процента, при которой чистый проектный доход, приведенный к ценам сегодняшнего дня, равен 0. Другими словами, при такой процентной ставке дисконтированные (приведенные к сегодняшнему дню) доходы от инвестиционного проекта полностью покрывают затраты инвесторов, но не более того. Прибыль при этом не образуется.

О том, как рассчитать чистую прибыль (в том числе прогнозную), см. в статье «Как рассчитать чистую прибыль (формула расчета)?».

Для инвестора это значит, что при такой ставке процента он сможет полностью компенсировать свои вложения, т. е. не потерять на проекте, но и ничего не заработать. Можно также сказать, что это порог прибыли — граница, после пересечения которой проект становится прибыльным.

На первый взгляд немного пространное определение внутренней нормы доходности обозначает показатель, имеющий решающей вес для инвестора на практике, поскольку позволяет быстро и, самое главное, наглядно получить представление о целесообразности вложений в конкретный проект.

Обратите внимание! Показатель внутренней нормы доходности — величина относительная. Это значит, что сам по себе он мало о чем говорит. К примеру, если известно, что внутренняя норма доходности проекта — 20%, то этих сведений для принятия инвестором решения недостаточно. Нужно обязательно знать иные вводные, речь о которых пойдет далее.

Для того чтобы понять, как пользоваться данным показателем, необходимо уметь его корректно рассчитывать.

Как рассчитать внутреннюю норму доходности

Главная особенность исчисления внутренней нормы рентабельности в том, что на практике по какой-либо формуле вручную ее обычно не рассчитывают. Вместо этого распространены следующие методы расчета показателя:

- графический метод;

- расчет с помощью EXCEL.

Чтобы лучше понять, почему так происходит, обратимся к математической сути внутренней нормы доходности. Допустим, у нас есть инвестиционный проект, который предполагает определенные стартовые инвестиции. Как было указано выше, внутренняя норма доходности — это ставка, при которой доходы от проекта (приведенные) становятся равны первоначальным инвестиционным затратам. Однако мы точно не знаем, когда установится такое равенство: в 1, 2, 3 или 10-й год жизни проекта.

Математически такое равенство можно представить в следующем виде:

ИЗ = Д1 / (1 + Ст)1 + Д2 / (1 + Ст)2 + Д3 / (1 + Ст)3 + … + Дn / (1 + Ст)n,

где: ИЗ — первоначальные инвестиционные вложения в проект;

Д1, Д2…Дn — дисконтированные денежные доходы от проекта в 1-й, 2-й и последующие годы;

Ст — ставка процента.

Как видно, вытащить из этой формулы значение ставки процента достаточно сложно. В то же время если перенести в этой формуле ИЗ вправо (с отрицательным знаком), то мы получим формулу чистой дисконтированной стоимости проекта (NPV — 2-го ключевого показателя оценки эффективности инвестиционного проекта):

NPV = –ИЗ + Д1 / (1 + Ст)1 + Д2 / (1 + Ст)2 + Д3 / (1 + Ст)3 + … + Дn / (1 + Ст)n,

где: NPV — чистая дисконтированная стоимость проекта.

Пример расчета дисконтированной стоимости см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о том, что нужно знать, чтобы корректно считать NPV, см. в статье «Как рассчитать чистый дисконтированный доход (формула)?».

Далее задача сводится к тому, чтобы подобрать такую ставку процента, при которой значение NPV будет равно 0.

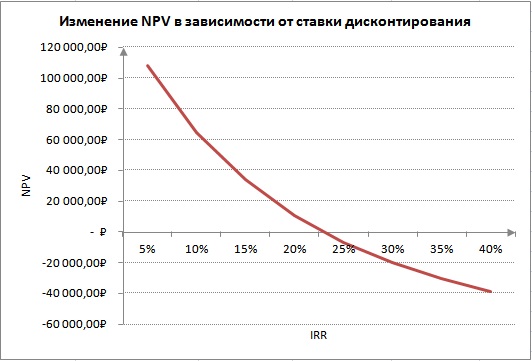

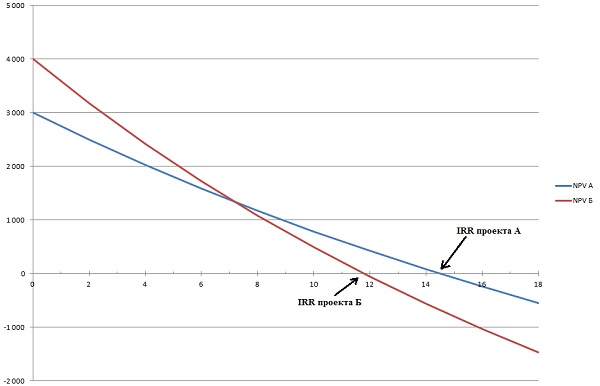

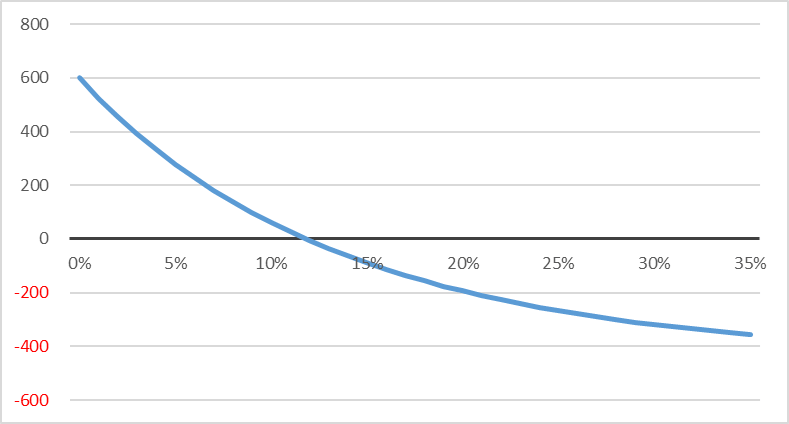

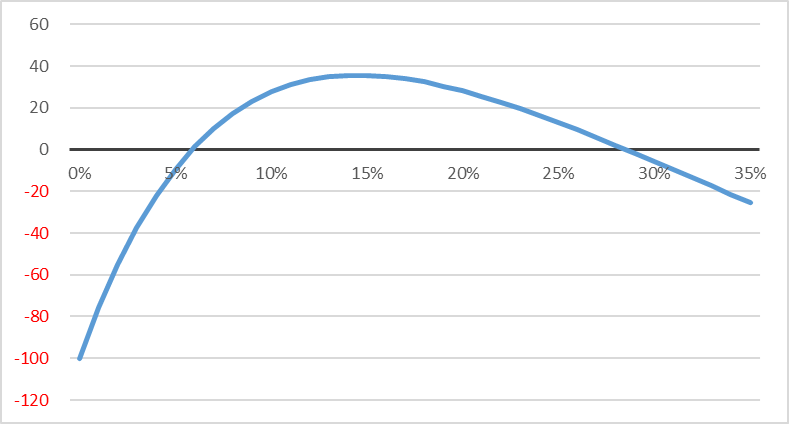

Самым наглядным в этом плане является графический метод подбора. Для этого строят график, где по оси Х откладывают возможные значения ставки процента, а по оси Y — значения NPV, и показывают на графике зависимость NPV от ставки процента. В той точке, где полученная изогнутая линия графика пересекает ось Х, находится нужное значение ставки процента, которое и является внутренней нормой доходности проекта.

Скачать график ВНД

Однако сегодня показатель внутренней нормы доходности обычно рассчитывается путем составления финансовой модели в EXCEL, поэтому любому инициатору стартапа важно представлять, как посчитать показатель без помощи графиков.

Как рассчитать норму доходности в EXCEL

Для расчета внутренней нормы доходности в EXCEL существуют 2 способа:

- с использованием встроенных функций;

- с использованием инструмента «Поиск решения».

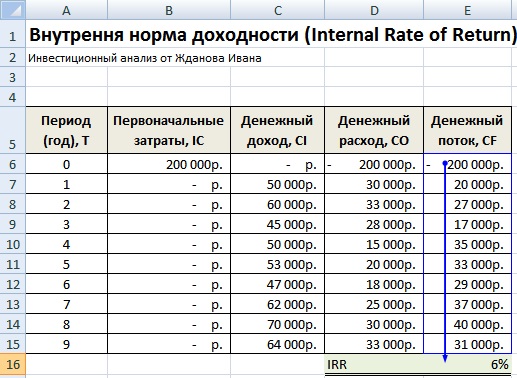

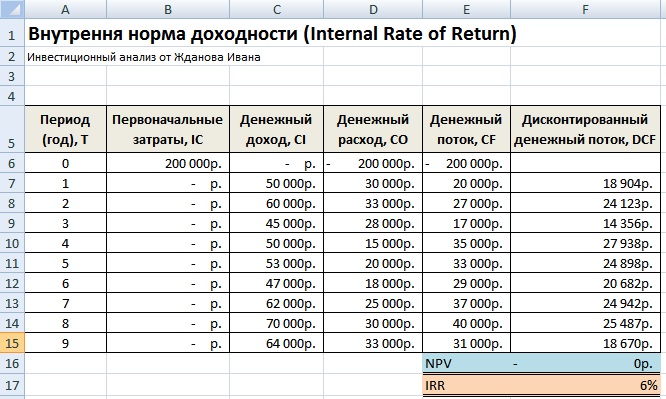

1. Начнем со встроенных функций. Чтобы посчитать внутреннюю норму доходности по проекту, нужно составить таблицу ежегодных планируемых показателей проекта, состоящую из нескольких столбцов. Обязательно следует отразить в ней такие цифровые значения, как первоначальные инвестиции и последующие ежегодные финансовые результаты проекта.

Важно! Ежегодные финансовые результаты проекта следует брать в недисконтированном виде, т. е. не приводить их к текущим ценам.

Для большей наглядности можно дать расшифровку ежегодных плановых доходов и расходов, из которых в итоге складывается финансовый результат проекта.

Пример 1

|

Год жизни проекта |

Первоначальные инвестиционные вложения, руб. |

Плановые доходы по проекту, руб. |

Плановые расходы по проекту, руб. |

Финансовые результаты проекта, руб. |

|

1-й |

100 000 |

0 |

100 000 |

–100 000 |

|

2-й |

0 |

40 000 |

30 000 |

10 000 |

|

3-й |

0 |

50 000 |

35 000 |

15 000 |

|

4-й |

0 |

45 000 |

30 000 |

15 000 |

После составления такой таблицы для расчета внутренней нормы доходности останется применить формулу ВСД.

Обратите внимание! В ячейке значения формулы ВСД следует указать диапазон сумм из колонки с финансовыми результатами проекта.

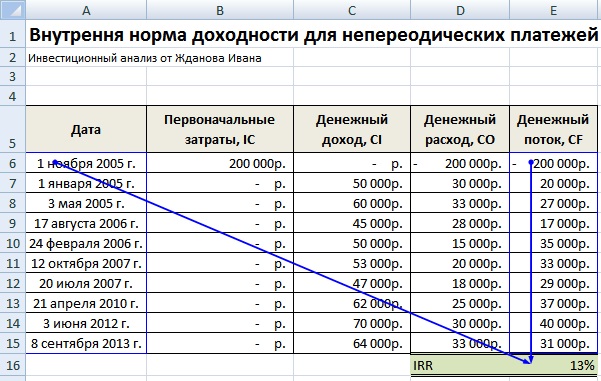

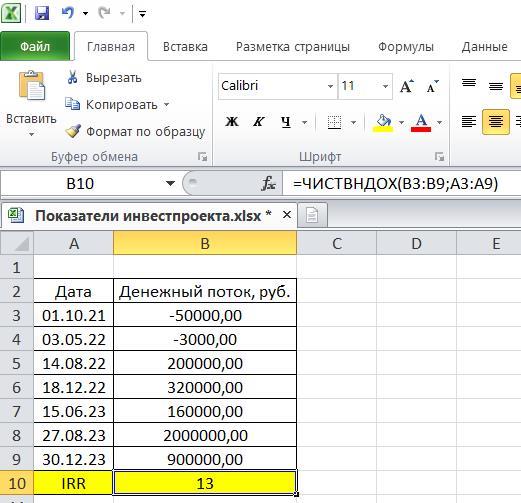

Однако на практике инвестиционные проекты не всегда сопровождаются регулярными денежными поступлениями. Всегда есть риск возникновения разрыва: заморозки проекта, его приостановки по иным причинам и пр. В таких условиях используют другую формулу, которая в русской версии EXCEL обозначается как ЧИСТВНДОХ. Ее отличие от предыдущей формулы в том, что помимо финансовых результатов проекта следует указать временные периоды (даты), на которые образуются конкретные финансовые результаты.

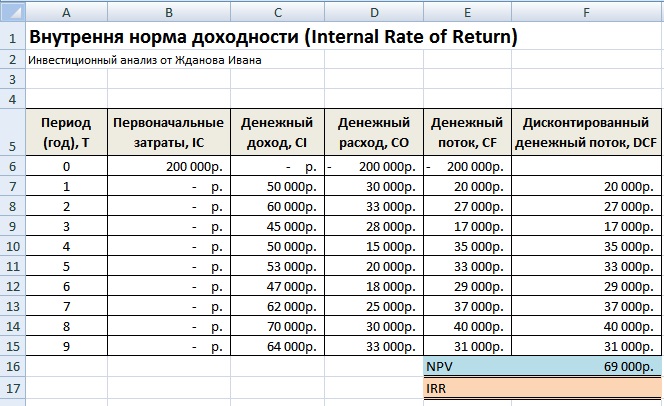

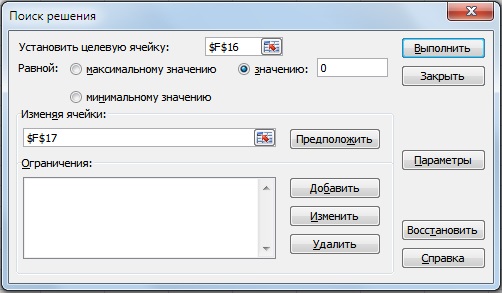

2. Для исчисления внутренней нормы доходности при помощи инструмента «Поиск решений» необходимо добавить к таблице плановых значений по проекту колонку со значениями ежегодного дисконтированного финансового результата. Далее нужно в отдельной ячейке обозначить, что здесь будет вычислено NPV, и прописать в ней формулу, содержащую ссылку на другую пустую ячейку, в которой будет рассчитана внутренняя норма доходности.

Важно! В строке «Установить целевую ячейку» нужно привести ссылку на ячейку с формулой NPV. Затем указать, что целевая ячейка должна равняться 0. В поле «Изменяя значение ячейки» необходимо сослаться на пустую ячейку, в которой и должен быть посчитан нужный нам показатель. Далее следует воспользоваться «Поиском решений» и вычислить такое значение ставки процента, при котором NPV обращается в 0.

После того как внутренняя доходность проекта найдена, встает основной вопрос: как эти сведения применить, чтобы верно оценить привлекательность вложений?

Внутренняя норма доходности при оценке инвестиционных проектов

Привлекательность любого инвестиционного проекта может быть определена путем сравнения внутренней нормы доходности по проекту с аналогичным показателем другого проекта либо базой для сравнения.

Если перед инвестором стоит вопрос, в какой проект вложить деньги, то выбор должен быть сделан в пользу того, внутренняя норма доходности которого больше.

Но что делать, если проект только 1? В таком случае инвестору следует сравнить внутреннюю норму доходности по проекту с некоей универсальной базой, которая может служить ориентиром для анализа.

Такой базой на практике выступает стоимость капитала. Если стоимость капитала ниже внутренней нормы доходности инвестиционного проекта, такой проект принято считать перспективным. Если же стоимость капитала, напротив, выше, то инвестору нет смысла вкладывать в проект деньги.

Вместо стоимости капитала можно использовать ставку процента по альтернативному безрисковому вложению средств. К примеру, по банковскому вкладу.

Пример 2

Безрисковый вклад в банк может принести 10% годовых. В этом случае инвестпроект с внутренней нормой доходности свыше 10% будет для инвестора привлекательным вариантом вложения средств.

Ограничения и недостатки внутренней нормы доходности

Несмотря на то, что расчет внутренней нормы доходности способен максимально помочь инвестору оценить перспективы вложений в тот или иной проект, все же есть ряд моментов, ограничивающих практическое применение показателя:

- Во-первых, при выборе из альтернативных проектов сравнения только внутренней нормы доходности по ним между собой недостаточно. Рассматриваемый показатель позволяет оценить доходность относительно первоначальных вложенных средств, а не иллюстрирует доход в его реальной оценке. Как следствие, проекты с одинаковым значением внутренней нормы доходности могут иметь разную чистую дисконтированную стоимость. И здесь уже выбор делать следует в пользу того проекта, чистая дисконтированная стоимость которого больше, т. е. который принесет инвестору больше прибыли в денежном выражении.

- Во-вторых, инвестиционный проект может иметь чистую дисконтированную стоимость больше 0 при всех значениях процентной ставки. Такой проект нельзя оценить с помощью внутренней нормы доходности, т. к. для него этот показатель просто не может быть рассчитан.

- В-третьих, на практике очень сложно точно спрогнозировать финансовые потоки в будущем. Особенно это применительно к будущим поступлениям (доходам).

Всегда существуют риски экономического, политического и иного характера, которые могут привести к тому, что контрагенты не будут платить в срок. Вследствие этого будет подвергаться корректировке финансовая модель проекта и, соответственно, значение внутренней нормы доходности. Так что максимально точно спрогнозировать будущие поступления — задача номер 1 при разработке финансовой модели.

Итоги

Внутренняя норма доходности — показатель, являющийся одним из важнейших при оценке финансового потенциала инвестиционного проекта. На него в первую очередь смотрят инвесторы.

Инициаторам проекта нужно помнить, что рассчитать показатель можно как с помощью графика, так и математически, в EXCEL (2 способами: с помощью встроенных функций и «Поиска решений»). Также не помешает сравнить значения по проекту с известной стоимостью капитала.

Кроме того, важно понимать, что показатель внутренней нормы доходности будет наглядно показывать перспективы проекта только в связке с чистой дисконтированной стоимостью, поэтому организации целесообразно представить инвестору расчет и NPV.

Внутренняя норма доходности – один из центральных показателей финансового анализа, позволяющий оценить эффективность вложений в проект. В материале расскажем, где он применяется и по какой формуле считается, выясним, как сделать расчет в Excel и проанализировать результаты. Рассмотрим соотношение с другими показателями, плюсы и ограничения использования.

Содержание статьи

- 1 Что такое внутренняя норма доходности (IRR)

- 2 Где и зачем используется ВНД

- 3 Как рассчитать внутреннюю норму доходности

- 3.1 Используемые для расчета показатели

- 3.2 Формула IRR

- 3.3 Примеры расчета

- 3.4 Расчет IRR в Excel и Google-таблицах

- 3.5 Расчет в случае несистематических поступлений

- 3.6 Графический способ определения IRR

- 3.7 Расчет модифицированной ВНД

- 4 Анализ полученных при расчете данных

- 4.1 Интерпретация результатов

- 4.2 Проведение анализа на примерах

- 5 Сравнение IRR с другими показателями

- 5.1 IRR и WACC

- 5.2 IRR и CAGR

- 5.3 IRR и ROI

- 6 Ограничения использования внутренней нормы доходности

- 7 Плюсы и минусы применения показателя

Внутренняя норма доходности – это параметр, дающий представление о процентной ставке, при которой финансовые вложения в бизнес-идею окупаются, но еще не приносят доход инвестору. При расчете значения денежных потоков корректируются по состоянию на текущий момент. При достижении показателя доходы, приведенные к значениям сегодняшнего дня, покрывают расходы инвесторов.

Показатель обозначается аббревиатурами ВНД или IRR (первые буквы от английского термина Internal Rate of Return). Другие его названия – внутренняя норма прибыли и внутренняя норма рентабельности.

Простыми словами, IRR – это уровень ставки дисконтирования, при котором прибыль равна нулю, но достижение этого порога свидетельствует о выходе проекта на окупаемость.

Зная IRR, инвестор может сделать вывод о ставке процента, при которой он не потеряет вложенные деньги, а заработок будет нулевым. Показатель является относительной величиной, потому что малоинформативен без учета других вводных данных.

Где и зачем используется ВНД

ВНД инвестиций показывает сумму денег в процентном соотношении к вложениям, которую нужно заработать для сравнивания входящих и исходящих денежных потоков, учитывая изменение стоимости денег с течением времени.

Расчет внутренней нормы доходности применяется, чтобы:

- определить срок окупаемости инвестиций;

- вычислить рентабельность бизнес-идеи;

- оценить прибыльность обратного выкупа акций у своих акционеров.

Расчет ВНД должен подтвердить, что вложения в анализируемый проект – это лучший вариант инвестирования по сравнению с инвестициями в другие проекты.

С помощью внутренней нормы доходности инвесторы оценивают:

- размер выручки, при которой инвестиции начинают окупаться и приносить прибыль;

- период, за который расходы сравняются с доходами;

- количество привлеченных денежных средств и процент по займу;

- рискованность кредитования – если ставка по кредиту выше ВНД, то вложения не будут прибыльными, а если процент по предполагаемому кредиту ниже, то на привлеченных средствах получится заработать;

- целесообразность вложений в тот или иной проект – при равенстве других показателей идея с наибольшей IRR будет выгоднее.

Как рассчитать внутреннюю норму доходности

Для расчета используется специальная формула, но ВНД сложно определить вручную, поэтому аналитики используют:

- возможности Microsoft Excel;

- расчет через построение графиков;

- таблицы Google;

- специальные онлайн-калькуляторы.

Используемые для расчета показатели

Внутренняя норма доходности тесно связана с рядом других показателей инвестиционного проекта. Поэтому, чтобы рассчитать ВНД по формуле, необходимо заранее знать следующие показатели:

- NPV (аббревиатура от Net Present Value, то есть чистая приведенная стоимость) – это разница между притоками и оттоками денег, скорректированная на текущий момент времени.

- CF (Cash Flows, то есть денежные потоки) – это все ожидаемые денежные средства компании, включая поступления и затраты, а также долгосрочные капиталовложения за определенный временной отрезок t, как правило, равный одному году.

- I0 – размер начальной инвестиции. Это первый денежный поток, сумма для расчетов берется со знаком «минус», так как является статьей затрат.

- r – это ставка дисконтирования. Ее применяют при пересчете прогнозируемых поступлений с учетом изменения покупательской способности денег во времени. В данном случае в формулу подставляются разные ставки дисконтирования, и одна из этих ставок и будет ВНД.

- WACC (Weighted Average Cost of Capital, то есть средневзвешенная стоимость капитала) – это усредненная процентная ставка по нескольким источникам инвестирования с учетом доли каждого в общей стоимости.

- N – это количество периодов.

Определить точный размер потоков денежных средств или стоимости капитала трудно. Для этого нужно учитывать размер инфляции, риски внешнего и внутреннего характера, ставку, не несущую рисков, например, ключевую ставку ЦБ или процент по вкладам.

Формула IRR

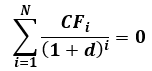

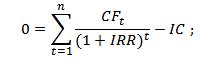

IRR – один из самых сложных в расчете финансовых показателей. Формула внутренней нормы доходности – это уравнение, при котором показатель NPV, рассчитанный с учетом нужной ставки дисконтирования, приравнивается к нулю:

Где:

- CF0, CF1, CF2…CFn – это денежные потоки по каждому году реализации проекта;

- 0, 1, 2…n – номера годов.

В данном случае нужно рассчитать именно IRR – найти то значение ставки дисконтирования, при котором проект не будет приносить прибыли, но и не причинит убытков.

Общий вид формулы для NPV будет таким:

Следовательно, формула расчета IRR будет выглядеть так:

Примеры расчета

Пример 1. Допустим, что стоимость капитала для инвестора равна 10%, а на рассмотрении имеется два проекта, данные по которым представлены в таблице:

ВНД рассчитаем по формуле, но с учетом первоначальных вложений со знаком минус:

- Проект 1:

Посчитав показатель, получим, что ВНД равна 16,61%.

- Проект 2:

Здесь ВНД будет равна 5,23%.

С учетом стоимости капитала компании, равной 10%, выгоднее будет первая программа, а вторая даже не окупит расходы на привлечение средств.

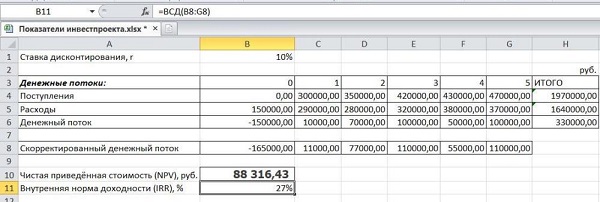

Пример 2. Предположим, что имеется инвестиционный проект продолжительностью пять лет. Дано: стартовый капитал в размере 150 тыс. руб. и ставка дисконта 10%.

Таблица в Excel будет выглядеть так:

Денежный поток за каждый год определяется как разница между поступлениями и расходами. Скорректированную величину получаем умножением разницы на 110%. Расчет ВНД делаем с помощью функции СВД, для расчета берется массив данных с дисконтированными денежными потоками. NPV рассчитываем с помощью функции ЧПС.

В результате ВНД равна 27%, что почти в три раза превышает ставку дисконта. Следовательно, вложения должны принести прибыль своему инвестору.

Пример 3. Объектом для вложений выступает коммерческая недвижимость стоимостью 1 500 000 руб. Ожидаемый доход от сдачи в аренду нарастающий: 620 000 руб., 632 000 руб., 790 000 руб. за первый, второй и третий год соответственно.

Здесь расчет минимального значения IRR произведем по формуле, полученной после преобразования формул, приведенных выше:

Подставим данные в формулу:

Внутренняя норма доходности равна 10,8%.

Расчет IRR в Excel и Google-таблицах

Как можно понять, вручную посчитать показатель очень сложно, потому что он находится в нескольких слагаемых в знаменателе дроби, причем будучи возведенным в степень. Поэтому расчет IRR по нескольким проектам удобнее делать с использованием электронной таблицы и встроенных функций Excel.

Для этого нужно:

- открыть программу и создать новую книгу;

- ввести значения денежных потоков и даты. Первая цифра в расчетах имеет отрицательное значение, потому что это затрата на инвестицию;

- в нижней строке прописать IRR и оставить ячейку пустой:

- поставить курсор мышки в пустую ячейку напротив IRR и выбрать из финансовых функций ВСД:

- выделить участок с данными для вычислений;

- в строке «Функция» и в ячейке для вычислений должна появиться формула:

- подтвердить применение формулы и ознакомиться с результатом.

Пример расчета IRR в Excel можно скачать здесь:

|

«Пример расчета внутренней нормы доходности в Excel» В файл можно подставить любые свои данные |

В Google-таблицах также имеется функция расчета IRR. Для этого нужно:

- создать новый проект и заполнить исходные данные;

- оставить внизу пустые ячейки для введения формул;

- поставив курсор в ячейку для расчета ВНД, выбрать опцию «Вставка»;

- из появившегося списка выбрать «Функции», а из финансовых кликнуть на IRR;

- выделить диапазон данных для вычислений;

- провести процедуры по каждой бизнес-идее.

Расчет в случае несистематических поступлений

В реальности денежные средства редко поступают с четкой периодичностью. В случае изменений ставки дисконта по каждому денежному потоку формула ВСД для использования не подходит.

По инвестиционным проектам с нерегулярными поступлениями используется формула ЧИСТВНДОХ (), охватывающая даты и потоки денег:

Графический способ определения IRR

Построение графика более наглядно, но также дает приблизительный результат. При помощи графического метода показатель ВНД определяется по точке пересечения линии графика и оси абсцисс (x). Именно в этой точке доходность проекта равна нулю.

Построить линии, показывающие зависимость приведенной стоимости от ставки дисконта, можно собственноручно или воспользоваться возможностями программы Excel. Графики строят по каждому сценарию инвестирования, а доходность оценивают по дальности нахождения точки пересечения от нуля.

Данный график показывает доходность двух проектов:

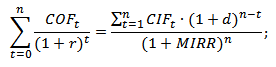

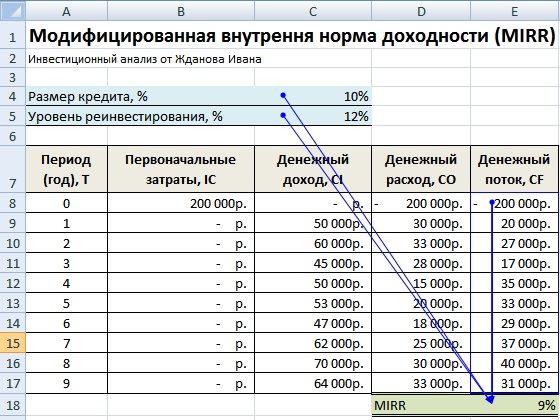

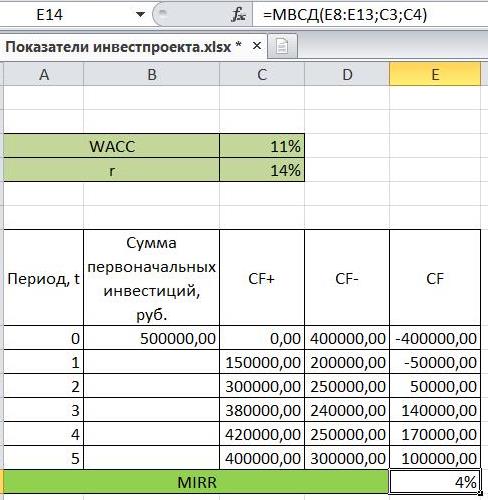

Расчет модифицированной ВНД

Модифицированная ВНД, или MIRR, – это внутренняя норма доходности, но с учетом повторного вложения прибыли, полученной от инвестирования.

Для ее расчета характерно:

- Приведение значений входящих денежных потоков в рамках проекта к значениям на момент его окончания. Для преобразований берется средневзвешенная стоимость капитала (WACC).

- Значения средств для инвестирования и реинвестирования приводятся к цифрам на момент начала реализации с применением ставки дисконтирования, учитывающей инфляцию и риски.

- MIRR – это такая норма дохода, при которой предполагаемый доход, скорректированный на момент окончания проекта, равен текущей стоимости всех необходимых затрат.

Для расчета модифицированной нормы доходности используют формулу:

Где:

- N – это длительность проекта в годах;

- n – порядковый номер периода;

- CF+n– денежные притоки каждого периода (с положительным значением);

- CF—n– денежные оттоки каждого периода (с отрицательным значением);

- WACC – средневзвешенная стоимость капитала;

- r – ставка дисконтирования.

Для определения MIRR в Excel используют функцию МВСД:

Расчет будет выглядеть так:

Данный инструмент более востребован на практике, он дает возможность выяснить выгодность и целесообразность инвестирования, оценить потенциал финансовой устойчивости организации.

Анализ полученных при расчете данных

Не существует «нормального» или «ненормального» значения внутренней нормы доходности. Анализ полученного результата имеет много нюансов, поэтому необходимо учитывать:

- отраслевую принадлежность предприятия: потенциальный доход от вложений в разработку компьютерных программ или производство тканей никогда не сравняется с ожидаемой прибылью от вложений в нефтяной бизнес;

- ставку по кредиту при привлечении средств;

- обстановку в стране и на мировом уровне.

Интерпретация результатов

Анализ IRR инвестиционного проекта проводится, чтобы оценить его привлекательность, а также перед выбором одного варианта вложения из нескольких альтернативных.

По сути, рассчитанный показатель соизмеряют со значением ставки дисконтирования, а на практике – с показателем WACC (средневзвешенной стоимостью капитала).

Какие могут быть результаты и их интерпретации, рассмотрим в таблице:

| IRR и WACC | Что означает |

|---|---|

| IRR < WACC | Ожидаемая доходность проекта ниже, чем размер вкладываемых средств. Рентабельность вложения низкая, поэтому инвестирование нецелесообразно. Окончательное решение зависит от дополнительных факторов. |

| IRR > WACC | ВНД инвестиционного проекта превышает затраты на вложения, в том числе заемные. Бизнес-идея заслуживает внимания и дальнейшего анализа. Значение имеет то, на сколько первый показатель превышает второй. |

| IRR = WACC | Ожидаемый доход и стоимость вкладываемого капитала равны. Бизнес-идея нуждается в доработке, так как параметры находятся на минимально возможном уровне. На прибыль в таком случае рассчитывать не стоит. Следует откорректировать движение потоков денег, увеличить объем поступлений. Инвестирование целесообразно при отсутствии альтернативы или высокой социальной значимости проекта. |

| IRR1 > IRR2 | Первый проект более рентабелен и предпочтителен для вложений при других одинаковых условиях. |

| IRR1 = IRR2 | У программ одинаковая ВНД, решение принимается с ориентацией на дополнительные обстоятельства. |

Вместо WACC допускается брать любую другую пороговую ставку, то есть процент минимальной прибыли. Это может быть ставка по депозиту. Например, при ВНД = 5% и ставке по вкладу в 10% вариант перевода денег на банковский вклад будет предпочтительнее.

Проведение анализа на примерах

Пример 1. За основу расчетов возьмем сведения из примера 2, приведенного ранее. Если длительность проекта сократить до трех лет, то ВНД будет 8%.

Что мы видим в результате:

- значение внутренней нормы доходности чуть-чуть больше ключевой ставки, установленной ЦБ РФ (7,5%) и ниже ставки дисконта;

- чистая приведенная стоимость ушла в минус;

- ВНД ниже усредненной процентной ставки по кредитам для юрлиц.

Вывод: три года – это недостаточный срок для окупаемости данного проекта, хотя с теми же вводными данными за пять лет он бы окупился полностью. Это означает, что ВНД зависит от продолжительности проекта.

Пример 2. Проанализируем третий пример, приведенный выше.

ВНД, равная 10,8%, свидетельствует о привлекательности инвестирования, но только при привлечении кредитных средств по меньшей ставке. Можно рассмотреть вариант вложения денег на счет в банке под процент или изменить условия сдачи недвижимости в аренду для увеличения входящих денежных потоков.

Пример 3. Рассмотрим, как можно использовать ВНД, чтобы выяснить целесообразность кредита на покупку недвижимости с целью получения последующего дохода от сдачи ее в аренду.

Дано:

- квартира стоимостью 10 000 000 руб.;

- процент по ипотечному кредиту равен 8%;

- сбережения – 5 000 000 руб.;

- прогнозируемое поступление платы за аренду – 900 000 руб. за три года;

- траты на ремонт и налоги – 350 000 руб. за три года;

- ставка дисконтирования (уровень инфляции) – 4,5%.

Предположим, что спустя три года инвестор продаст квартиру по той же цене, что и покупал. ВНД равна 4%. Результат означает, что ожидаемая рентабельность вложений не превышает уровень инфляции, ставку по кредиту и ключевую ставу ЦБ РФ. Вывод очевиден – трех лет недостаточно для окупаемости вложенных средств.

В этом случае гражданин может выбрать другой вариант инвестирования, например, положить деньги на депозит или купить акции. Если вложение сделано, то не стоит продавать объект до того момента, пока вложения себя оправдают.

Сравнение IRR с другими показателями

Внутренняя норма доходности дает нам представление о ставке, при которой проект достигает самоокупаемости. Однако делать выводы, опираясь только на значение ВНД, будет неправильным. При анализе необходимо учитывать NPV, срок окупаемости и рассчитывать другие показатели, характеризующие доходность вложений.

IRR и WACC

WACC – это средневзвешенная стоимость капитала (ССК). Отражает среднюю ставку процента по всем имеющимся источникам инвестирования с учетом удельного веса каждого в общем объеме. Показатель используют в финансовом анализе и при оценке проектов. Благодаря ССК устанавливается размер расходов, обеспечивающий каждое инвестиционное направление.

Для принятия решений о финансовых вложениях сравнивают WACC и IRR:

- если уровень внутренней нормы доходности выше или равен значению WACC, то инвестирование принесет выгоду и вложения целесообразны;

- если IRR ниже, чем WACC, то от вложений стоит отказаться.

IRR и CAGR

CAGR (аббревиатура от Compound Annual Growth Rate) – это индикатор совокупного среднегодового темпа роста. С его помощью определяют прибыльность инвестирования за конкретный временной отрезок. Сходства инструментов финансового анализа в том, что их используют для вычисления годовой нормы прибыли. Различия в следующем:

- для расчета CAGR используют базовое и итоговое значение, а для расчета IRR берут регулярные денежные потоки, более точно отражающие суть инвестирования;

- CAGR – показатель проще, и он легче рассчитывается.

Инструмент ВНД больше подходит для проектов с большим количеством денежных потоков, а для оценки одного актива с минимальными движениями по счету удобнее применять CAGR.

IRR и ROI

ROI (аббревиатура от Return on Investment) – это показатель, отражающий рентабельность инвестиций. Его также рассчитывают во время принятия решения о капвложениях.

По значению ROI инвестор делает вывод о росте инвестиций в конце года по сравнению с началом, то есть общем росте, выраженном в процентах. По IRR инвестор узнает годовой темп роста. Показатели совпадают на протяжении одного года, но в течение более продолжительных временных отрезков различаются.

Ограничения использования внутренней нормы доходности

Показатель ВНД имеет ряд ограничений в использовании при оценке инвестиционных вложений:

- Расчет невозможен при отсутствии периодов с отрицательным денежным потоком и при смене знаков денежных потоков с минуса на плюс несколько раз. Это означает, что показатель не подходит для расчетов инвестиционных программ со сложными денежными потоками.

- Зависимость результата расчета от компетентности аналитика, который мог ввести по ошибке неверные значения поступлений и расходов.

Брать ВНД за основу для выбора предпочтительного варианта инвестирования недостаточно, так как показатель помогает оценить прибыльность относительно изначальных капиталовложений, но не демонстрирует реально возможный доход. Следовательно, у проектов с равной ВНД чистая дисконтированная стоимость может быть разной. В этом случае в приоритете будет идея с большей приведенной стоимостью, от которой следует ждать больше прибыли.

Прогнозирование финансовых потоков на практике осложнено экономическими и политическими рисками, вносящими корректировки в финансовую модель и изменяющими IRR.

Плюсы и минусы применения показателя

Самый очевидный плюс показателя – это его простота. К примеру, ВНД равна 10% при ключевой ставке 6%, тогда 4% – это определенный резерв до момента убыточности инвестиций. При повышении ставки ЦБ до 7,5% он сократится до 2,5%. Это значит, что для удержания доходов на прежнем уровне придется принимать дополнительные решения.

Среди других плюсов, а также минусов, отметим такие особенности:

Частично перекрыть недостатки ВНД способен показатель модифицированной нормы доходности.

На чтение 8 мин Просмотров 140к.

Разберем такой показатель как внутренняя норма доходности инвестиционного проекта, определим экономический смысл и рассмотрим подробно пример его расчета с помощью Excel.

Содержание

- Внутренняя норма доходности инвестиционного проекта (IRR, Internal Rate of Return). Определение

- Внутренняя норма доходности формула расчета

- Применение внутренней нормы доходности

- Мастер-класс: «Как рассчитать внутреннюю норму доходности бизнес плана»

- Расчет внутренней нормы доходности (IRR) на примере в Excel

- Пример расчета IRR в Excel c помощью встроенной функции

- Пример расчета IRR через надстройку «Поиск решений»

- Расчет внутренней нормы доходности в Excel для несистематических поступлений

- Модифицированная внутренняя норма доходности (MIRR)

- Расчет модифицированной внутренней нормы доходности в Excel

- Преимущества и недостатки внутренней нормы доходности (IRR)

Внутренняя норма доходности инвестиционного проекта (IRR, Internal Rate of Return). Определение

Внутренняя норма доходности (англ. Internal Rate of Return, IRR, внутренняя норма прибыли, внутренняя норма, внутренняя норма рентабельности, внутренняя норма дисконта, внутренний коэффициент эффективности, внутренний коэффициент окупаемости) – коэффициент, показывающий максимально допустимый риск по инвестиционному проекту или минимальный приемлемый уровень доходности. Внутренняя норма доходности равна ставке дисконтирования, при которой чистый дисконтированный доход отсутствует, то есть равен нулю.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Внутренняя норма доходности формула расчета

CFt (Cash Flow) – денежный поток в период времени t;

IC (Invest Capital) – инвестиционные затраты на проект в первоначальном периоде (тоже являются денежным потоком CF0 = IC).

t – период времени.

Применение внутренней нормы доходности

Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Для этого IRR сравнивают с эффективной ставкой дисконтирования, то есть с требуемым уровнем доходности проекта (r). За такой уровень на практике зачастую используют средневзвешенную стоимость капитала (Weight Average Cost of Capital, WACC).

| Значение IRR | Комментарии |

| IRR>WACC | Инвестиционный проект имеет внутреннюю норму доходности выше чем затраты на собственный и заемный капитал. Данный проект следует принять для дальнейшего анализа |

| IRR<WACC | Инвестиционный проект имеет норму доходности ниже чем затраты на капитал, это свидетельствует о нецелесообразности вложения в него |

| IRR=WACC | Внутренняя доходность проекта равна стоимости капитала, проект находится на минимально допустимом уровне и следует произвести корректировки движения денежных средств и увеличить денежные потоки |

| IRR1>IRR2 | Инвестиционный проект (1) имеет больший потенциал для вложения чем (2) |

Следует заметить, что вместо критерия сравнения WACC может быть любой другой барьерный уровень инвестиционных затрат, который может быть рассчитан по методам оценки ставки дисконтирования. Данные методы подробно рассмотрены в статье «Ставка дисконтирования. 10 современных методов расчета». Простым практическим примером, может быть сравнение IRR с безрисковой процентной ставкой по банковскому вкладу. Так если инвестиционный проект имеет IRR=10%, а процент по вкладу=16%, то данный проект следует отклонить.

Внутренняя норма доходности (IRR) тесно связана с чистым дисконтированным доходном (NPV). На рисунке ниже показана взаимосвязь между размером IRR и NPV, увеличение нормы доходности приводит к уменьшению дохода от инвестиционного проекта.

Внутренняя норма доходности занимает второе место в инвестиционном анализе проектов, другие показатели оценки проектов более подробно рассмотрены в статье: «6 методов оценки эффективности инвестиций в Excel. Пример расчета NPV, PP, DPP, IRR, ARR, PI«.

Мастер-класс: «Как рассчитать внутреннюю норму доходности бизнес плана»

Расчет внутренней нормы доходности (IRR) на примере в Excel

Рассмотрим пример расчета внутренней нормы доходности на примере с помощью Excel, разберем два способа построения с помощью функции и с помощью надстройки «Поиск решений».

Пример расчета IRR в Excel c помощью встроенной функции

В программе есть встроенная финансовая функция, позволяющая быстро произвести расчет данного показателя – ВСД (внутренняя ставка дисконта). Следует заметить, что данная формула будет работать только тогда, когда есть хотя бы один положительный и один отрицательный денежный поток. Формула расчета в Excel будет иметь следующий вид:

Внутренняя норма доходности (E16) =ВСД(E6:E15)

В результате мы получили, что внутренняя норма доходности равняется 6%, далее для проведения инвестиционного анализа, полученное значение необходимо сопоставить со стоимостью капитала (WACC) данного проекта.

Пример расчета IRR через надстройку «Поиск решений»

Второй вариант расчета подразумевает использование надстройки «Поиск решений» для поиска оптимального значения ставки дисконтирования для NPV=0. Для этого необходимо рассчитать чистый дисконтированный доход (NPV).

На рисунке ниже показаны формулы расчета дисконтированного денежного потока по годам, сумма которых дает чистый дисконтированный доход. Формула расчета дисконтированного денежного потока (DCF) следующая:

Дисконтированный денежный поток (F) =E7/(1+$F$17)^A7

Чистый дисконтированный доход (NPV) =СУММ(F7:F15)-B6

На рисунке ниже показан первоначальный вид для расчета IRR. Можно заметить, что ставка дисконтирования, используемая для расчета NPV, ссылается на ячейку, в которой нет данных (она принимается равной 0).

Сейчас наша задача состоит в том, чтобы отыскать на основе оптимизации с помощью надстройки «Поиск решений», то значение ставки дисконтирования (IRR) при котором NPV проекта будет равен нулю. Для этого открываем в главном меню раздел «Данные» и в нем «Поиск решений».

При нажатии в появившемся окне заполняем строки «Установить целевую ячейку» – это формула расчета NPV, далее выбираем значение данной ячейки равной 0. Изменяемый параметр будет ячейка со значением внутренней нормы доходности (IRR). На рисунке ниже показан пример расчета с помощью надстройки «Поиск решений».

После оптимизации программа заполнит нашу пустую ячейку (F17) значением ставки дисконтирования, при которой чистый дисконтированный доход равен нулю. В нашем случае получилось 6%, результат полностью совпадает с расчетом по строенной формуле в Excel.

Расчет внутренней нормы доходности в Excel для несистематических поступлений

На практике часто случается, что денежные средства поступают не периодично. В результате ставка дисконтирования для каждого денежного потока будет меняться, это делает невозможным использовать формулу ВСД в Excel. Для решения данной задачи используется другая финансовая формула ЧИСТВНДОХ (). Данная формула включает в себя массив дат и денежные потоки. Формула расчета будет иметь следующий вид:

=ЧИСТВНДОХ(E6:E15;A6:A15;0)

Модифицированная внутренняя норма доходности (MIRR)

В инвестиционном анализе также используется модифицированная внутренняя норма доходности (Modified Internal Rate of Return, MIRR) – данный показатель отражает минимальный внутренний уровень доходности проекта при осуществлении реинвестиций в проект. Данный проект использует процентные ставки, полученные от реинвестирования капитала. Формула расчета модифицированной внутренней нормы доходности следующая:

где:

MIRR – внутренняя норма доходности инвестиционного проекта;

COFt – отток денежных средств в периоды времени t;

CIFt – приток денежных средств;

r – ставка дисконтирования, которая может рассчитываться как средневзвешенная стоимость капитала WACC;

d – процентная ставка реинвестирования капитала;

n – количество временных периодов.

Расчет модифицированной внутренней нормы доходности в Excel

Для расчета данной модификации внутренней нормы прибыльности можно воспользоваться встроенной функцией Excel, которая использует помимо денежных потоков еще размер ставки дисконтирования и уровень доходности при реинвестировании. Формула расчета показателя представлена ниже:

MIRR =МВСД(E8:E17;C4;C5)

Преимущества и недостатки внутренней нормы доходности (IRR)

Рассмотрим преимущества показателя внутренней нормы доходности для оценки проектов.

Во-первых, возможность сравнения различных инвестиционных проектов между собой по степени привлекательности и эффективности использования капитала. К примеру, сравнение с доходностью по безрисковым активам.

Во-вторых, возможность сравнения различных инвестиционных проектов с разным горизонтом инвестирования.

К недостаткам показателя относят:

Во-первых, недостатки в оценке внутренней нормы доходности заключаются в сложности прогнозирования будущих денежных платежей. На размер планируемых платежей влияет множество факторов риска, влияние которые сложно объективно оценить.

Во-вторых, показатель IRR не отражает размер реинвестирования в проект (данный недостаток решен в модифицированной внутренней норме доходности MIRR).

В-третьих, не способность отразить абсолютный размер полученных денежных средств от инвестиции.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Резюме

В данной статье мы рассмотрели формулу расчета внутренней нормы доходности (IRR), разобрали подробно два способа построения данного инвестиционного показателя с помощью Excel: на основе встроенных функций и надстройки «Поиск решений» для систематических и несистематических денежных потоков. Выделили, что внутренняя норма доходности является вторым по значимости показателем оценки инвестиционных проектов после чистого дисконтированного дохода (NPV). Вариацией IRR является ее модификация MIRR, которая учитывает также доходность от реинвестирования капитала.

Автор: к.э.н. Жданов Иван Юрьевич

Главная » Инвестиции » Внутренняя норма доходности – что это простыми словами, как найти

На чтение 11 мин Просмотров 2.9к.

Обновлено 15.12.2022

Содержание

- Что такое внутренняя норма доходности (ВНД)

- Для чего используется IRR

- Показатели для расчета IRR

- Как правильно рассчитать показатель IRR

- Формула расчета внутренней нормы рентабельности

- Способы вычисления ВНД

- Как рассчитать ВНД в Excel

- Графический метод определения IRR

- Расчет внутренней нормы доходности в Excel для несистематических поступлений

- Анализ полученных данных (нормы и правила IRR)

- Пример анализа IRR российских компаний (таблица)

- Как пользоваться показателем IRR для оценки инвестиционных проектов

- Достоинства и недостатки метода IRR

- Модифицированная внутренняя норма доходности (MIRR)

- Расчет модифицированной внутренней нормы доходности в Excel

- Отличие модифицированной внутренней нормы прибыли MIRR от IRR

- Пример расчета IRR

- Примеры применения ВНД

- Заключение

Внутренняя норма доходности (IRR) – это ставка, при которой достигается окупаемость инвестиционного проекта с учетом приведения будущих денежных потоков к стоимости на сегодняшний день. Иными словами, это доходность, обеспечивающая нулевой финансовый результат, после которого проект начнет приносить прибыль.

Внутренняя норма доходности, обозначаемая аббревиатурой IRR (англ. Internal Rate of Return), знакома нам по статьям «Оценка эффективности инвестиционных проектов» и «Дисконтирование денежных потоков». А сегодня мы разберем этот показатель более подробно. В частности, разберем разные способы его определения и применение на практике.

Что такое внутренняя норма доходности (ВНД)

Внутренняя норма доходности инвестиционного проекта рассчитывается в целях:

- определения периода окупаемости вложений;

- расчета рентабельности проекта;

- определения оптимальной ставки по кредитованию.

Итак, ВНД – это определенный процент, начисляемый на доход, при котором вложения полностью окупаются, но прибыли еще нет. Иными словами, это некий порог, после которого проект начинает себя оправдывать.

Внутренняя норма доходности инвестиций показывает, сколько денег нужно заработать (в процентах от вложений), чтобы входящие и исходящие денежные потоки были равны. Иными словами, при этой ставке обеспечивается равенство поступлений и расходов с учетом разницы стоимости денег во времени.

Расчет внутренней нормы доходности необходим в целях определения рентабельности инвестиций и оптимальной ставки по займу. Поскольку нередко инвесторы используют финансовый рычаг, плата за пользование кредитом должна находиться в разумных пределах.

Простыми словами, ВНД используется для того, чтобы понимать:

- какой объем выручки нужен, чтобы инвестиции начали приносить прибыль;

- через сколько лет доходы станут равны расходам;

- сколько денег нужно привлечь извне и под какой процент;

- имеет ли смысл инвестировать в этот проект вообще.

Вычисление ВНД производится с помощью математических функций и графиков, где задаются исходные параметры. Какие именно – разберемся далее.

Показатели для расчета IRR

Если брать формулу расчета внутренней нормы доходности, то необходимы только два показателя:

- стоимость денежных потоков за каждый год;

- чистая приведенная стоимость (NPV), которая для расчета ВНД приравнивается к нулю.

Но денежные потоки определяются с учетом дисконтирования. Мы знаем, что на 1000 руб. сегодня можно купить больше, чем через 3 года. Следовательно, для расчета денежного потока (CF) нужна еще ставка дисконтирования, или ожидаемая норма доходности.

Эта величина рассчитывается различными способами и для ее вычисления необходимо принимать во внимание:

- процент инфляции;

- внутренние и внешние риски;

- безрисковую ставку.

Последний показатель, в зависимости от цели и вида инвестиций, представляет собой значение, при котором обеспечивается минимальный доход при минимальном риске или его отсутствии. В качестве безрисковой ставки иногда используется процент по депозитным вкладам, ключевая ставка ЦБ, доходность по государственным облигациям и др.

Как видите, исходных данных для расчета понадобится довольно много. Но основная сложность не в этом. Ошибки чаще всего бывают именно в определении ставки дисконтирования, а точнее – в прогнозировании рисков. Как минимизировать погрешность и исключить подобные неточности?

Как правильно рассчитать показатель IRR

Прежде всего, следует учитывать специфику деятельности компании, в которую инвестируются средства. Не лишним будет анализ конкурентов, статистические данные по ставкам банков (кредиты и депозиты), процент инфляции. Для более глубокого анализа и для долгосрочных проектов рекомендуется принимать во внимание среднюю величину экономического цикла.

Многие подумают, что найти внутреннюю норму доходности самостоятельно, без помощи финансовых аналитиков невозможно. Однако это не так. Для лучшего понимания разделим процесс вычисления IRR на несколько этапов. Далее, в зависимости от срока вложений и исходных данных, выберем подходящий способ. А начнем с формулы.

Индекс рентабельности инвестиций

Формула расчета внутренней нормы рентабельности

Формула ВНД выражается через показатель NPV, который приравнивается к нулю:

[ NPV= frac{CF0}{(1+IRR)^0} + frac{CF1}{(1+IRR)^1} + frac{CF2}{(1+IRR)^2} + frac{CF3}{(1+IRR)^3} + … + frac{CFn}{(1+IRR)^n}, где: ]

( CF0-…CFn ) – денежный поток за каждый год существования проекта;

( 0-…n ) – номер года.

А теперь приведем эту формулу к общему виду:

[ displaystylesum_{t=0}^{n} frac{CFt}{(1+IRR)^t}=0 ]

Расчет IRR вручную довольно затруднителен, поскольку здесь используется метод подбора и функция возведения в степень. Как можно решить это уравнение? Есть три метода.

Что такое трудоемкость и как ее рассчитать

Способы вычисления ВНД

Рассчитать внутреннюю норму доходности можно любым удобным способом:

- с помощью редактора Excel или Google-таблиц;

- графическим методом;

- с помощью онлайн-калькулятора.

Последний метод, безусловно, является путем наименьшего сопротивления при отсутствии времени и навыков использования функций электронных таблиц и построения графиков. Достаточно лишь корректно указать исходные параметры. А мы остановимся на двух первых методах.

Как рассчитать ВНД в Excel

Для определения ВНД инвестиционного проекта в Excel используется функция ВСД (внутренняя ставка доходности).

С помощью этой функции величина денежного потока корректируется с учетом ставки дисконта.

Скорректированный денежный поток определяется так:

[ DACF=CF*(1+r), где: ]

( CF ) – денежный поток;

( r ) – ставка дисконтирования.

При этом обязательно должны быть соблюдены условия:

-

в диапазоне значений DACF должна быть хотя бы одна положительная и одна отрицательная величина;

- значения располагаются строго в хронологическом порядке;

- пустые ячейки в расчете не участвуют;

- при регулярных поступлениях денежных средств ВНД всегда имеет одно значение.

Ставка дисконтирования – 12%

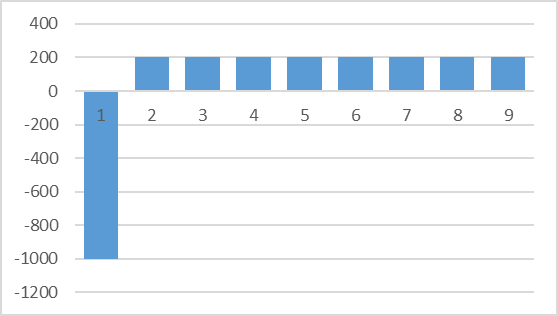

| Денежные потоки: | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | ИТОГО | |

|---|---|---|---|---|---|---|---|---|---|---|

| Поступления | 0,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 19208,00 | 26891,20 | 37647,68 | 52706,75 | 171973,63 |

| Расходы | 62500,00 | 0,00 | 0,00 | 0,00 | 0,00 | 3000,00 | 0,00 | 0,00 | 0,00 | 3000,00 |

| Денежный поток | -62500,00 | 5000,00 | 7000,00 | 9800,00 | 13720,00 | 16208,00 | 26891,20 | 37647,68 | 52706,75 | 168973,63 |

| Денежный поток нарастающим итогом | -62500,00 | -57500,00 | -50500,00 | -40700,00 | -26980,00 | -10772,00 | 16119,20 | 53766,88 | 106473,63 | X |

| Номер года | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | |

| Дисконтированный денежный поток | -62500,00 | 4464,29 | 5580,36 | 6975,45 | 8719,31 | 9196,85 | 13623,92 | 17029,90 | 21287,37 | 86877,44 |

| Скорректированный денежный поток | -70000,00 | 5600,00 | 7840,00 | 10976,00 | 15366,40 | 18152,96 | 30118,14 | 42165,40 | 59031,56 | |

| Маржа безопасности | -58035,71 | -52455,36 | -45479,91 | -36760,60 | -27563,75 | -13939,83 | 3090,07 | 24377,44 | ||

| Срок окупаемости, лет | 7 | |||||||||

| Чистая приведенная стоимость (NPV), USD | 24377.44 | |||||||||

| Внутренняя норма доходности (IRR), % | 19% |

Графический метод определения IRR

Если подставлять в формулу расчета NPV различные значения r, то мы получим график зависимости чистой приведенной стоимости от ставки дисконта. Пересечение кривой NPV с осью Х будет являться значением IRR.

На графике определена внутренняя норма доходности проектов А и Б:

Расчет внутренней нормы доходности в Excel для несистематических поступлений

При нерегулярных поступлениях денег функция ВСД не работает, поскольку ставка дисконта для каждого периода будет изменяться. Для несистематических поступлений расчет ВНД инвестиционного проекта выполняется с использованием функции ЧИСТВНДОХ:

Анализ полученных данных (нормы и правила IRR)

Нормативного значения показателя не существует. Но есть некоторые правила, на которые необходимо ориентироваться:

- ВНД показывает доходность инвестиций. Следовательно, чем выше значение этого индикатора, тем большую прибыль принесет проект.

- Кроме того, IRR показывает максимальную стоимость капитала, необходимую для того, чтобы вложения не принесли убытков.

Критическим значением ВНД является так называемая альтернативная стоимость капитала. Это доходность, которая может быть получена от инвестиций в альтернативные проекты.

Но, как вы понимаете, альтернативная стоимость капитала – величина довольно абстрактная. Поэтому для упрощения расчетов в российских компаниях в качестве критического значения IRR применяется ставка дисконтирования.

Таким образом, при значении IRR, равным ставке дисконтирования, показатель NPV равен нулю.

Пример анализа IRR российских компаний (таблица)

| Наименование компании (проекта) | Ставка дисконтирования, % | IRR, % | Выводы |

|---|---|---|---|

| Альфа | 11 | 11 | Инвестиции окупятся, но прибыли не принесут |

| Бета | 10 | 14 | Проект принесет прибыль |

| Гамма | 12 | 9 | Проект является убыточным |

Как пользоваться показателем IRR для оценки инвестиционных проектов

Внутренняя норма доходности используется не только для анализа инвестиций в бизнес. Рассмотрим примеры для частного инвестора, приобретающего активы на фондовом рынке:

- IRR денежных потоков держателя облигации показывает доходность инвестиций к моменту погашения ценной бумаги;

- IRR, рассчитанная исходя из доходов и издержек акционера, является показателем доходности акции в долгосрочном периоде.

Понятно, что по акциям невозможно предугадать размер дивидендов. Но можно использовать статистические данные за предыдущие периоды. Этот метод анализа не подходит для ценных бумаг с высокой волатильностью.

Показатель IRR можно сравнивать не только со ставкой дисконтирования. Если инвестор планирует использовать заемные средства, можно сопоставить значение IRR со ставками по банковским депозитам. Также следует сравнить внутреннюю и ожидаемую норму доходности – это позволит принять решение об использовании финансового рычага.

Достоинства и недостатки метода IRR

Преимущества использования метода:

- Позволяет рассчитать срок окупаемости инвестиций.

- Показывает максимальный размер издержек при вложениях.

- IRR можно использовать для сравнительного анализа различных проектов, даже если они отличаются по срокам и регулярности денежных поступлений.

- Внутренняя норма доходности нужна для определения маржи безопасности проекта при возможном повышении ключевой ставки ЦБ.

Например, IRR проекта, равная 9% при ставке рефинансирования 7,5%, оставляет некий запас в 1,5% до момента, когда инвестиции станут убыточными. Если Центробанк повысит ключевую ставку до 8%, этот запас сократится до 1%. Следовательно, нужно будет предпринимать определенные действия: бросить больше средств на погашение займов, искать новые рынки сбыта и т.д.

Недостатки метода:

- Метод неприменим к проектам, где нет отрицательных значений денежных потоков.

- Сложно спрогнозировать поступления денежных средств в долгосрочном периоде.

- Поскольку алгоритм вычисления IRR основан на методе подбора, результат может быть неточным.

Модифицированная внутренняя норма доходности (MIRR)

MIRR – это ВНД, скорректированная с учетом реинвестирования полученной прибыли. Например, дивиденды или купонный доход можно реинвестировать, а полученную прибыль использовать на развитие проекта.

Формула расчета MIRR достаточно сложна, поэтому мы разберем алгоритм расчета по шагам:

- Дисконтируем входящие денежные потоки на момент завершения проекта. В качестве ставки дисконтирования обычно используется WACC (средневзвешенная стоимость капитала).

- Дисконтируем оттоки денежных средств на начало проекта. Здесь применяется ставка дисконта, рассчитанная с учетом инфляции и процента риска.

- Рассчитываем MIRR. Формула выглядит так:

[ MIRR= sqrt[N-1]{frac{ displaystylesum_{n=1}^{N}CF+(1+WACC)^{N-n}}{ begin{vmatrix} displaystylesum_{n=1}^{N} frac{CF^-}{(1+r)^{n-1}} end{vmatrix}}-1},где ]

( N ) – количество периодов (лет) проекта.

Расчет модифицированной внутренней нормы доходности в Excel

В редакторе Excel для вычисления MIRR используется функция МВСД:

Отличие модифицированной внутренней нормы прибыли MIRR от IRR

Модифицированный метод минимизирует погрешности, возникающие по причине нерегулярных реинвестиций. А классический метод расчета ВНД предполагает регулярный приток и отток денежных средств.

MIRR учитывает две ставки: WACC для учета поступлений и r – для расходов. Это позволяет соотнести прирост стоимости капитала с издержками, скорректированными с учетом инфляции и рисков, присущих проекту.

Пример расчета IRR

Рассчитаем внутреннюю норму доходности для проекта на 5 лет.

Исходные данные:

- сумма первоначальных инвестиций – 150000,00 руб.;

- ставка дисконтирования – 10%.

IRR рассчитаем при помощи функции ВСД, взяв диапазон ячеек, содержащих данные о скорректированных денежных потоках. Эти значения получены путем умножения суммы чистого денежного потока на ставку дисконта, увеличенную на 1, или на 100%. Например:

- доходы за 1 год – 300000,00 руб.;

- расходы за 1 год – 290000,00 руб.;

- денежный поток – 10000,00 руб. (300000-290000);

- скорректированный денежный поток – 11000,00 (10000*110%).

А для расчета NPV используем функцию ЧПС:

[ B10=ЧПС(B1;B8:G8) ]

Как видите, ВНД почти в три раза превышает ставку дисконтирования. Следовательно, проект является прибыльным.

Примеры применения ВНД

Пример 1. Здесь мы используем данные из расчетов, приведенных выше, и сократим срок проекта до трех лет. Тогда ВНД будет равна 8%. Как можно интерпретировать полученный результат:

- ВНД меньше ставки дисконтирования. Показатель NPV имеет отрицательное значение;

- ВНД едва превышает ключевую ставку ЦБ;

- полученное значение ниже средней ставки по кредитам для юридических лиц, которая составляет 9,41% для займов свыше одного года (данные взяты из статистического бюллетеня Центробанка по состоянию на август 2021 г.).

Как нетрудно заметить, внутренняя норма доходности инвестиционного проекта зависит от его длительности. Из расчета выше мы видим, что через 5 лет проект полностью окупается, а 3 года – недостаточный срок.

ВНД также используется для понимания целесообразности использования заемных средств. Вот простой пример из жизни.

Пример 2. Исходные данные:

- стоимость объекта недвижимости – 10 млн руб.;

- ставка по ипотеке для физических лиц – 8%;

- свободные средства инвестора – 5 млн руб.;

- ожидаемая сумма арендной платы за 3 года – 900 тыс. руб.;

- расходы на текущий ремонт и уплату налогов за 3 года – 350 тыс. руб.;

- средний уровень инфляции, который принимается в качестве ставки дисконта, – 4,5%.

Если предположить, что через 3 года гражданин решит продать эту недвижимость и стоить она будет столько же – 5 млн руб., то внутренняя норма доходности составит 4%. Расчет выполнен с применением функции ВСД в Excel.

Таким образом, доходность инвестиций можно охарактеризовать так:

- ниже уровня инфляции;

- ниже ставок по займам;

- ниже ключевой ставки ЦБ.

Как мы помним, под ВНД следует понимать доходность на момент окупаемости вложений. Соответственно, за 3 года инвестиции в недвижимость себя не оправдают.

Следовательно, у инвестора есть два варианта:

- не продавать объект через 3 года, а подождать, когда вложения окупятся;

- не вкладывать свободные средства в недвижимость, а положить их на депозит или приобрести другие активы, например, ценные бумаги.

Заключение

Внутренняя норма доходности представляет собой процентную ставку, при которой чистая приведенная стоимость проекта равна нулю. Иными словами, ВНД (или IRR) – это доходность на тот момент, когда входящие денежные потоки покрывают расходы.

ВНД используется для расчета срока окупаемости различных видов инвестиций, а также в целях определения уровня рентабельности с учетом привлечения заемного капитала.

Метод IRR имеет свои особенности. В частности, при отсутствии отрицательных денежных потоков расчет невозможен. Кроме того, при нерегулярных поступлениях денег, а также при реинвестировании прибыли применяются модификации метода.

IRR должна превышать ставку дисконтирования и ставку по кредитам. В противном случае проект не является рентабельным.

Открыть эту статью в PDF

Внутренняя норма рентабельности (Internal Rate of Return, IRR) — один из наиболее популярных показателей в финансовом анализе. Его применяют в оценке инвестиционных проектов и других сферах. IRR используют, например, в анализе облигаций, где показатель доходности к погашению вычисляется как внутренняя норма рентабельности денежных потоков у покупателя облигации.

Определение показателя IRR

IRR денежного потока — ставка дисконтирования, при которой чистая приведенная стоимость этого денежного потока равна нулю. Таким образом, IRR находят как решение относительно переменной d следующего уравнения:

Экономический смысл IRR — максимальное значение стоимости капитала, при котором инвестиционный проект окупается. При оценке инвестиций IRR сравнивают с требуемой нормой доходности инвестированного капитала, и, если IRR выше требуемой доходности, то проект считают привлекательным.

Для простого варианта, когда в начале проекта — значительные инвестиции, а затем проект приносит доход:

Зависимость NPV от ставки дисконтирования обычно выглядит так:

Поскольку ставка дисконтирования сильнее всего влияет на будущие доходы, а начальные инвестиции либо совсем не зависят от нее, либо зависят очень слабо, то, чем выше ставка, тем меньше значение NPV, и в какой-то точке NPV достигает нуля — это и будет внутренняя норма рентабельности.

В приведенном выше уравнении ставка d присутствует в степени номера периода, поэтому, например, для десятилетнего денежного потока мы получаем уравнение 10 степени, решение которого нельзя записать в виде простой формулы. На практике значение IRR всегда находят подбором, чаще всего для этого используют встроенные функции MS Excel.

Расчет IRR в Excel

Для расчета IRR в Excel есть две функции: ВСД() и ЧИСТВНДОХ(). Работа этих функций построена на подборе значения IRR методом касательных. Подробнее об этом в видео

Функция ВСД рассчитана на денежный поток, построенный с шагом в год. Если в финансовой модели у денежного потока другой шаг, особенно если платежи распределяются неравномерно, и шаг меняется от периода к периоду, используют вторую функцию — ЧИСТВНДОХ. У нее есть еще один параметр — даты каждого платежа в денежном потоке, что позволяет оценить IRR для любого шага планирования.

Использование функции Excel решает задачу расчета IRR, но не избавляет аналитика от ряда проблем, присущих этому показателю.

Проблема 1: необычные инвестиции

Работа показателя IRR рассчитана на ситуацию, когда в денежном потоке есть крупные отрицательные значения (инвестиции) в начале и затем ряд положительных значений. В реальности мы видим немало проектов, где денежные потоки выглядят более сложно. В этом случае интерпретация рассчитанных значений IRR также становится непростой, а в ряде примеров может возникать ситуация, когда проект одновременно имеет несколько значений IRR.

Допустим, денежный поток выглядит таким образом:

График зависимости NPV от ставки дисконтирования для этого потока будет выглядеть так:

Здесь есть два значения в районе 5% и 30%, когда выполняется условие NPV=0, следовательно, это правильные решения для IRR. Функции вычисления IRR в Excel имеют дополнительный параметр — начальное предположение, от которого ведется подбор IRR. В данном случае, в зависимости от начального положения, Excel вычислит IRR как 5% или как 30%. Очевидно, что экономическая интерпретация этого расчета будет сильно затруднена, поэтому для подобных денежных потоков в процессе принятия решений IRR лучше не использовать вообще.

Проблема 2: реинвестирование

Вторая проблема использования IRR для принятия решений связана с тем, что в процессе расчета мы меняем ставку дисконтирования, а она отражает требуемый «нормальный» уровень доходности капитала. В процессе анализа считается, что инвестор мог бы получить такую доходность, вкладывая деньги в другие проекты с похожим уровнем риска, поэтому и от инвестиций в анализируемый проект он ждет такой же доходности.

Но если ставка дисконтирования проекта 15%, а IRR определен на уровне 25%, то надо принимать во внимание, что при расчете IRR было сделано предположение, что и любые полученные от проекта деньги могли бы дальше приносить инвестору доход 25%. Это не соответствует действительности. В результате выбор инвестиционных идей на основе IRR несколько искажен в сторону одобрения более коротких проектов с высокой оборачиваемостью, которые с точки зрения суммарного дохода могут быть не лучшим решением.

Альтернатива IRR — выбор проектов на основе анализа их NPV, который свободен от всех недостатков IRR. Кроме того, некоторое распространение получил показатель модифицированной внутренней нормы рентабельности (MIRR), в котором предусмотрено использование отдельной ставки для ожидаемых доходов от реинвестиций.

История создания показателя IRR

Подходы, связанные с использованием дисконтированных денежных потоков, разрабатывались разными авторами, начиная с конца 19 века. В частности, ряд важных публикаций на эту тему подготовили Ойген фон Бём-Баверк и Ирвинг Фишер. В книге «Теория процента» Фишер даже привел уравнение для расчета IRR, но не упоминал современного названия этого термина и применял его только в варианте сравнения двух инвестиционных возможностей.

Впервые термин «внутренняя норма рентабельности» и точное описание его формулы ввел Кеннет Боулдинг в статье «Теория единичной инвестиции» (Boulding, K. E. «The Theory of a Single Investment». The Quarterly Journal of Economics 49, вып. 3 (1 мая 1935 г.): 475–94).

В конце того же года показатель упомянул Джон Кейнс в «Общей теории занятости, процента и денег», он называл его «маржинальная эффективность капитала». Поскольку книга сыграла важную роль в развитии экономической науки, то часто именно ее упоминают как источник показателя IRR.

В следующие 20 лет показатель IRR постоянно использовали в оценке инвестиций, но термин не являлся стандартом, и в ряде книг вместо него применяли «доходность» (yield), которая сейчас сохранилась в оценке облигаций (известный термин «доходность к погашению», yield to maturity, YTM — это IRR, рассчитанный для облигации).

Примерно с середины 1960-х годов термин IRR окончательно вытеснил другие формулировки, и сложилось современное понимание этого показателя.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.