Для расчета внутренней ставки доходности (внутренней нормы доходности, IRR) в Excel используется функция ВСД. Ее особенности, синтаксис, примеры рассмотрим в статье.

Особенности и синтаксис функции ВСД

Один из методов оценки инвестиционных проектов – внутренняя норма доходности. Расчет в автоматическом режиме можно произвести с помощью функции ВСД в Excel. Она находит внутреннюю ставку доходности для ряда потоков денежных средств. Финансовые показатели должны быть представлены числовыми значениями.

Суммы внутри потоков могут колебаться. Но поступления регулярные (каждый месяц, квартал или год). Это обязательное условие для корректного расчета.

Внутренняя ставка доходности (IRR, внутренняя норма доходности) – процентная ставка инвестиционного проекта, при которой приведенная стоимость денежных потоков равняется нулю. При данной ставке инвестор вернет вложенные первоначально средства. Инвестиции состоят из платежей (суммы со знаком «–») и доходов (со знаком «+»), которые происходят в одинаковые по продолжительности временные промежутки.

Аргументы функции ВСД в Excel:

- Значения. Диапазон ячеек, в которых содержатся числовые выражения денежных средств. Для данных сумм нужно посчитать внутреннюю норму доходности.

- Предположение. Цифра, которая предположительно близка к результату. Аргумент необязательный.

Секреты работы функции ВСД (IRR):

- В диапазоне с денежными суммами должно содержаться хотя бы одно положительное и одно отрицательное значение.

- Для функции ВСД важен порядок выплат или поступлений. То есть денежные потоки должны вводится в таблицу в соответствии со временем их возникновения.

- Текстовые или логические значения, пустые ячейки при расчете игнорируются.

- В программе Excel для подсчета внутренней ставки доходности используется метод итераций (подбора). Формула производит циклические вычисления с того значения, которое указано в аргументе «Предположение». Если аргумент опущен, со значения 0,1 (10%).

При расчете ВСД в Excel может возникнуть ошибка #ЧИСЛО!. Почему? Используя метод итераций при расчете, функция находит результат с точностью 0,00001%. Если после 20 попыток не удается получить результат, ВСД вернет значение ошибки.

Когда функция показывает ошибку #ЧИСЛО!, повторите расчет с другим значением аргумента «Предположение».

Примеры функции ВСД в Excel

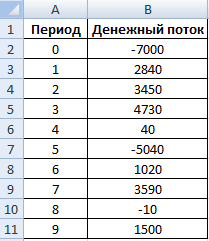

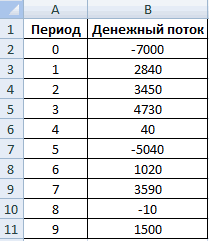

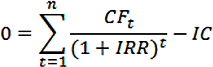

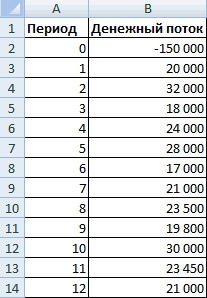

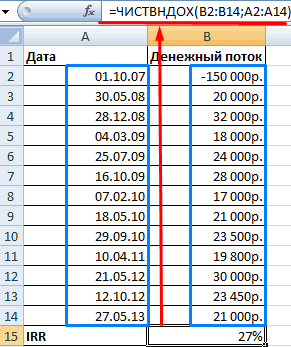

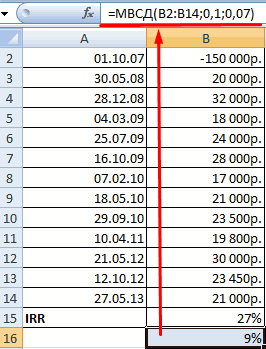

Расчет внутренней нормы рентабельности рассмотрим на элементарном примере. Имеются следующие входные данные:

Сумма первоначальной инвестиции – 7000. В течение анализируемого периода было еще две инвестиции – 5040 и 10.

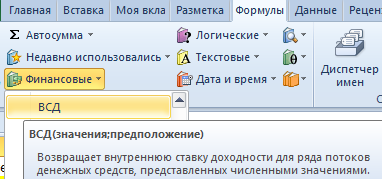

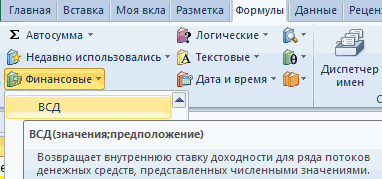

Заходим на вкладку «Формулы». В категории «Финансовые» находим функцию ВСД. Заполняем аргументы.

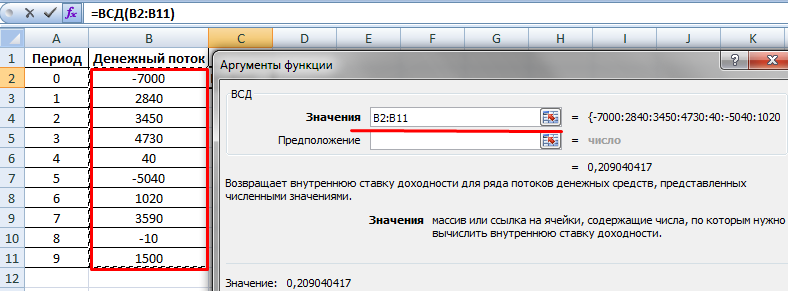

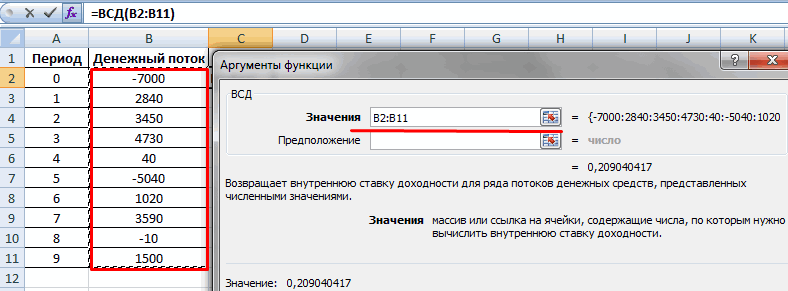

Значения – диапазон с суммами денежных потоков, по которым необходимо рассчитать внутреннюю норму рентабельности. Предположение – опустим.

Искомая IRR (внутренняя норма доходности) анализируемого проекта – значение 0,209040417. Если перевести десятичное выражение величины в проценты, то получим ставку 20,90%.

В нашем примере расчет ВСД произведен для ежегодных потоков. Если нужно найти IRR для ежемесячных потоков сразу за несколько лет, лучше ввести аргумент «Предположение». Программа может не справиться с расчетом за 20 попыток – появится ошибка #ЧИСЛО!.

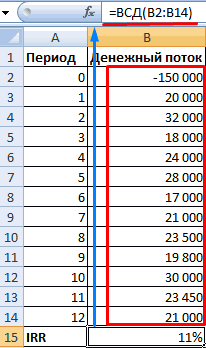

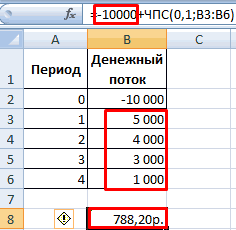

Еще один показатель эффективности инвестиционного проекта – NPV (чистый дисконтированный доход). NPV и IRR связаны: IRR определяет ставку дисконтирования, при которой NPV = 0 (то есть затраты на проект равны доходам).

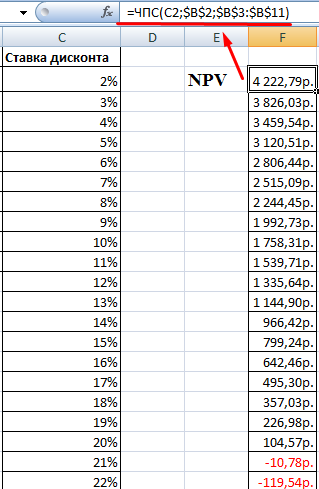

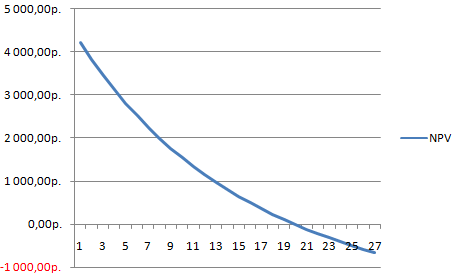

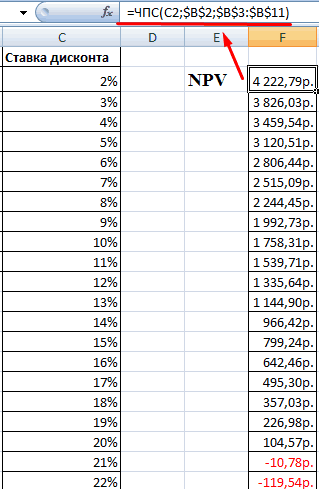

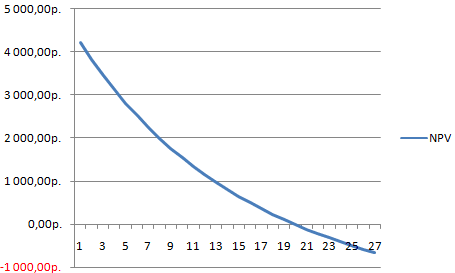

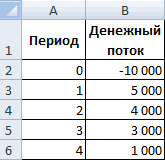

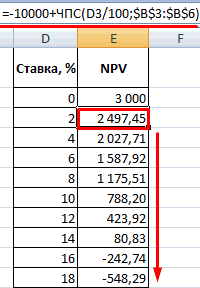

Для расчета NPV в Excel применяется функция ЧПС. Чтобы найти внутреннюю ставку доходности графическим методом, нужно построить график изменения NPV. Для этого в формулу расчета NPV будем подставлять разные значения ставок дисконта.

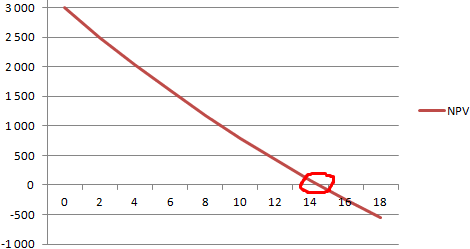

На основании полученных данных построим график изменения NPV.

Пересечение графика с осью Х (когда чистый дисконтированный доход проекта равняется нулю) дает показатель IRR для данного проекта. Графический метод показал результат ВСД, аналогичный найденному в Excel.

Как пользоваться показателем ВСД:

Если значение IRR проекта выше стоимости капитала для предприятия, то данный инвестиционный проект нужно принять.

То есть если ставка кредита меньше внутренней нормы рентабельности, то заемные средства принесут прибыль. Так как в при реализации проекта мы получим больший процент дохода, чем величина капитала.

Скачать пример функций ВСД IRR и ЧПС NPV в Excel.

Вернемся к нашему примеру. Допустим, для запуска проекта брался кредит в банке под 15% годовых. Расчет показал, что внутренняя норма доходности составила 20,9%. На таком проекте можно заработать.

Excel для Microsoft 365 Excel для Microsoft 365 для Mac Excel для Интернета Excel 2021 Excel 2021 для Mac Excel 2019 Excel 2019 для Mac Excel 2016 Excel 2016 для Mac Excel 2013 Excel 2010 Excel 2007 Excel для Mac 2011 Excel Starter 2010 Еще…Меньше

В этой статье описаны синтаксис формулы и использование функции ВСД в Microsoft Excel.

Описание

Возвращает внутреннюю ставку доходности для ряда потоков денежных средств, представленных их численными значениями. В отличие от аннуитета, денежные суммы в пределах этих потоков могут колебаться. Однако обязательным условием является регулярность поступлений (например, ежемесячно или ежегодно). Внутренняя ставка доходности — это процентная ставка, принимаемая для инвестиции, состоящей из платежей (отрицательные величины) и доходов (положительные величины), которые имеют место в следующие друг за другом и одинаковые по продолжительности периоды.

Синтаксис

ВСД(значения; [предположения])

Аргументы функции ВСД описаны ниже.

-

Значения — обязательный аргумент. Массив или ссылка на ячейки, содержащие числа, для которых требуется подсчитать внутреннюю ставку доходности.

-

Значения должны содержать по крайней мере одно положительное и одно отрицательное значение.

-

В функции ВСД для интерпретации порядка денежных выплат или поступлений используется порядок значений. Убедитесь, что значения выплат и поступлений введены в нужном порядке.

-

Если аргумент, который является массивом или ссылкой, содержит текст, логические значения или пустые ячейки, такие значения игнорируются.

-

-

Предположение — необязательный аргумент. Величина, предположительно близкая к результату ВСД.

-

Microsoft Excel вычисляет IRR методом итеративных методов. Начиная с предположения, IRR цикличен по вычислениям, пока не будет точным результат в пределах 0,00001 процента. Если IRR не может найти результат, который работает после 20 попыток, #NUM! возвращается значение ошибки.

-

В большинстве случаев для вычислений с помощью функции ВСД нет необходимости задавать аргумент “предположение”. Если он опущен, предполагается значение 0,1 (10%).

-

Если функция ВСД возвращает значение ошибки #ЧИСЛО! или результат далек от ожидаемого, попробуйте повторить вычисление с другим значением аргумента “предположение”.

-

Замечания

Функция ВСД тесно связана с функцией ЧПС. Ставка доходности, вычисляемая функцией ВСД, связана с нулевой чистой текущей стоимостью. Взаимосвязь функций ЧПС и ВСД отражена в следующей формуле:

ЧПС(ВСД(A2:A7),A2:A7) равняется 1.79E-09 [Учитывая точность расчета для функции ВСД, значение можно считать нулем).]

Пример

Скопируйте образец данных из следующей таблицы и вставьте их в ячейку A1 нового листа Excel. Чтобы отобразить результаты формул, выделите их и нажмите клавишу F2, а затем — клавишу ВВОД. При необходимости измените ширину столбцов, чтобы видеть все данные.

|

Данные |

Описание |

|

|

-70 000 ₽ |

Начальная стоимость бизнеса |

|

|

12 000 ₽ |

Чистый доход за первый год |

|

|

15 000 ₽ |

Чистый доход за второй год |

|

|

18 000 ₽ |

Чистый доход за третий год |

|

|

21 000 ₽ |

Чистый доход за четвертый год |

|

|

26 000 ₽ |

Чистый доход за пятый год |

|

|

Формула |

Описание |

Результат |

|

=ВСД(A2:A6) |

Внутренняя ставка доходности по инвестициям после четырех лет |

-2,1 % |

|

=ВСД(A2:A7) |

Внутренняя ставка доходности после пяти лет |

8,7 % |

|

=ВСД(A2:A4;-10%) |

Для подсчета внутренней ставки доходности после двух лет следует включить предположение (в данном примере — -10 %) |

-44,4 % |

Нужна дополнительная помощь?

Нужны дополнительные параметры?

Изучите преимущества подписки, просмотрите учебные курсы, узнайте, как защитить свое устройство и т. д.

В сообществах можно задавать вопросы и отвечать на них, отправлять отзывы и консультироваться с экспертами разных профилей.

Внутренняя норма доходности (рентабельности) является одним из основных показателей оценки эффективности инвестиционных проектов. По сути он представляет собой такую ставку дисконтирования, применение которой приводит проект к нейтральному состоянию, то есть NPV=0NPV=0 (вложения не прибыльные, но и не убыточные).

NPV=∑FV(1+IRR)n=0NPV= frac{sum FV}{left(1+IRR right)^n}=0,

где FVFV — приведенный денежный поток, д.е.

nn — номер года.

Полученное значение может сравниваться с банковским процентом по депозитам, и если оно меньше, то выгоднее деньги вложить в банк, а не инвестировать. Также его можно сравнить с требуемым уровнем рентабельности владельца бизнеса. При выборе оптимального вложения свободных средств, значения IRR сравниваются между собой.

Преимущество этого показателя в том, что он позволяет получить относительную оценку, то есть сравнивать между собой проекты с различными характеристиками. Недостатком является то, что показатель не обладает свойством аддитивности. Другими словами, если реализовать два проекта одновременно, то их совокупная внутренняя норма рентабельности не будет равна сумме IRR-проектов, реализованных по отдельности.

Формула расчета

Внутренняя норма доходности определяется методом подбора. В силу трудоемкости расчетов прибегают к приближенному вычислению. В нем используют две ставки дисконтирования, такие, что

i1<i2i_1<i2

NPV1(i1)>0,NPV2(i2)<0NPV_1(i_1)>0, NPV_2(i_2)<0

Чем меньше разница между ставками, тем точнее будет полученный результат, определяемый как

IRR=i1+NPV1NPV1−NPV2∗(i2−i1)IRR=i_1+ frac{NPV_1}{NPV_1-NPV_2}*(i_2-i_1)

Полученный результат будет приближенным, однако необходимой точности можно достичь, уменьшая диапазон между ставками.

Использование функции MS Excel

Для определения IRR можно воспользоваться функцией MS Excel ВСД. При использовании в расчетах функции ВСД следует учесть, что программа воспринимает первый денежный поток в период 1, тогда как в классической формуле определения чистой приведенной стоимости первый поток приходится на период 0, то есть можно получить только примерное значение.

Примеры решения задач

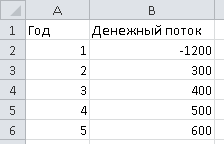

Пусть инвестиции предполагают следующие доходы и расходы: (-1200;300;400;500;600). Рассчитать IRR.

Решение

Рассчитаем чистую приведенную стоимость при ставках 15%15% и 17%17%.

i1=0.15i_1=0.15

NPV1=−1200+300(1+0.15)1+400(1+0.15)2+500(1+0.15)3+600(1+0.15)4=35.14NPV_1=-1200+frac{300}{(1+0.15)^1}+frac{400}{(1+0.15)^2}+ frac{500}{(1+0.15)^3+frac{600}{(1+0.15)^4}}=35.14

i2=0.17i_2=0.17

NPV2=−1200+300(1+0.17)1+400(1+0.17)2+500(1+0.17)3+600(1+0.17)4=−19.01NPV_2=-1200+frac{300}{(1+0.17)^1}+frac{400}{(1+0.17)^2}+ frac{500}{(1+0.17)^3+frac{600}{(1+0.17)^4}}=-19.01

IRR=0.15+35.1435.14+19.01∗(0.17−0.15)=0.163IRR=0.15+ frac{35.14}{35.14+19.01}*(0.17-0.15)=0.163

или 16,3%16,3%.

Таким образом, если руководство предприятия требует доходность от инвестиций больше 16,3%16,3%, то рассматриваемый проект будет не приемлемым. С другой стороны, если банки предлагают процент по вкладам менее этого значения, то средства будет выгоднее инвестировать, чем вкладывать в банк.

Ответ: IRR=16.3%16.3%.

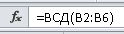

Провести расчет внутренней нормы рентабельности по данным задачи 1 с применением возможностей MS Excel.

Сначала необходимо внести исходные данные на лист.

Далее применяем функцию

В качестве аргументов используем диапазон ячеек, содержащий денежные потоки, они должны быть упорядочены по годам, в результате получаем ответ.

Ответ: IRR=16.28%16.28%.

Тест по теме “Формула внутренней нормы доходности”

Почему показатель внутренней нормы доходности — ключевой

Как известно, любому инвестиционному проекту сопутствует масса математических вычислений: анализ данных прошлых периодов, статистики, аналогичных проектов, составление финансовых планов, моделей, прогнозных условий, сценариев развития и др.

О том, как выстраивать финансовое планирование, см. статью «Организация финансового планирования и бюджетирования».

Помимо общей цели максимально точно оценить перспективы проекта, просчитать необходимые для его реализации ресурсы и спрогнозировать основные возможные трудности, у таких детальных расчетов есть одна связующая цель — выяснить показатели эффективности проекта.

На выходе их 2: чистая дисконтированная стоимость (NPV — net present value) и внутренняя норма доходности (IRR — internal rate of return). При этом именно внутренняя норма доходности(рентабельности) используется наиболее часто в силу своей наглядности.

Но такие финансовые документы, модели и т. д. зачастую занимают не одну сотню страниц печатного текста. А инвесторы, как известно, люди очень занятые. И в бизнес-кругах придумали лифт-тест: человек (инициатор проекта) за время, пока едет с инвестором в лифте (около 30 секунд), должен убедить его вложить деньги в проект.

Как это сделать? Естественно, рассказать, что же получит инвестор на выходе, т. е. оценить вероятный доход от всего проекта и доход собственно инвестора. Для этой цели и существует показатель внутренней нормы доходности.

Итак, что же такое внутренняя норма доходности?

О чем говорит внутренняя норма доходности

Внутренняя норма доходности — это такая ставка процента, при которой чистый проектный доход, приведенный к ценам сегодняшнего дня, равен 0. Другими словами, при такой процентной ставке дисконтированные (приведенные к сегодняшнему дню) доходы от инвестиционного проекта полностью покрывают затраты инвесторов, но не более того. Прибыль при этом не образуется.

О том, как рассчитать чистую прибыль (в том числе прогнозную), см. в статье «Как рассчитать чистую прибыль (формула расчета)?».

Для инвестора это значит, что при такой ставке процента он сможет полностью компенсировать свои вложения, т. е. не потерять на проекте, но и ничего не заработать. Можно также сказать, что это порог прибыли — граница, после пересечения которой проект становится прибыльным.

На первый взгляд немного пространное определение внутренней нормы доходности обозначает показатель, имеющий решающей вес для инвестора на практике, поскольку позволяет быстро и, самое главное, наглядно получить представление о целесообразности вложений в конкретный проект.

Обратите внимание! Показатель внутренней нормы доходности — величина относительная. Это значит, что сам по себе он мало о чем говорит. К примеру, если известно, что внутренняя норма доходности проекта — 20%, то этих сведений для принятия инвестором решения недостаточно. Нужно обязательно знать иные вводные, речь о которых пойдет далее.

Для того чтобы понять, как пользоваться данным показателем, необходимо уметь его корректно рассчитывать.

Как рассчитать внутреннюю норму доходности

Главная особенность исчисления внутренней нормы рентабельности в том, что на практике по какой-либо формуле вручную ее обычно не рассчитывают. Вместо этого распространены следующие методы расчета показателя:

- графический метод;

- расчет с помощью EXCEL.

Чтобы лучше понять, почему так происходит, обратимся к математической сути внутренней нормы доходности. Допустим, у нас есть инвестиционный проект, который предполагает определенные стартовые инвестиции. Как было указано выше, внутренняя норма доходности — это ставка, при которой доходы от проекта (приведенные) становятся равны первоначальным инвестиционным затратам. Однако мы точно не знаем, когда установится такое равенство: в 1, 2, 3 или 10-й год жизни проекта.

Математически такое равенство можно представить в следующем виде:

ИЗ = Д1 / (1 + Ст)1 + Д2 / (1 + Ст)2 + Д3 / (1 + Ст)3 + … + Дn / (1 + Ст)n,

где: ИЗ — первоначальные инвестиционные вложения в проект;

Д1, Д2…Дn — дисконтированные денежные доходы от проекта в 1-й, 2-й и последующие годы;

Ст — ставка процента.

Как видно, вытащить из этой формулы значение ставки процента достаточно сложно. В то же время если перенести в этой формуле ИЗ вправо (с отрицательным знаком), то мы получим формулу чистой дисконтированной стоимости проекта (NPV — 2-го ключевого показателя оценки эффективности инвестиционного проекта):

NPV = –ИЗ + Д1 / (1 + Ст)1 + Д2 / (1 + Ст)2 + Д3 / (1 + Ст)3 + … + Дn / (1 + Ст)n,

где: NPV — чистая дисконтированная стоимость проекта.

Пример расчета дисконтированной стоимости см. в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Подробнее о том, что нужно знать, чтобы корректно считать NPV, см. в статье «Как рассчитать чистый дисконтированный доход (формула)?».

Далее задача сводится к тому, чтобы подобрать такую ставку процента, при которой значение NPV будет равно 0.

Самым наглядным в этом плане является графический метод подбора. Для этого строят график, где по оси Х откладывают возможные значения ставки процента, а по оси Y — значения NPV, и показывают на графике зависимость NPV от ставки процента. В той точке, где полученная изогнутая линия графика пересекает ось Х, находится нужное значение ставки процента, которое и является внутренней нормой доходности проекта.

Скачать график ВНД

Однако сегодня показатель внутренней нормы доходности обычно рассчитывается путем составления финансовой модели в EXCEL, поэтому любому инициатору стартапа важно представлять, как посчитать показатель без помощи графиков.

Как рассчитать норму доходности в EXCEL

Для расчета внутренней нормы доходности в EXCEL существуют 2 способа:

- с использованием встроенных функций;

- с использованием инструмента «Поиск решения».

1. Начнем со встроенных функций. Чтобы посчитать внутреннюю норму доходности по проекту, нужно составить таблицу ежегодных планируемых показателей проекта, состоящую из нескольких столбцов. Обязательно следует отразить в ней такие цифровые значения, как первоначальные инвестиции и последующие ежегодные финансовые результаты проекта.

Важно! Ежегодные финансовые результаты проекта следует брать в недисконтированном виде, т. е. не приводить их к текущим ценам.

Для большей наглядности можно дать расшифровку ежегодных плановых доходов и расходов, из которых в итоге складывается финансовый результат проекта.

Пример 1

|

Год жизни проекта |

Первоначальные инвестиционные вложения, руб. |

Плановые доходы по проекту, руб. |

Плановые расходы по проекту, руб. |

Финансовые результаты проекта, руб. |

|

1-й |

100 000 |

0 |

100 000 |

–100 000 |

|

2-й |

0 |

40 000 |

30 000 |

10 000 |

|

3-й |

0 |

50 000 |

35 000 |

15 000 |

|

4-й |

0 |

45 000 |

30 000 |

15 000 |

После составления такой таблицы для расчета внутренней нормы доходности останется применить формулу ВСД.

Обратите внимание! В ячейке значения формулы ВСД следует указать диапазон сумм из колонки с финансовыми результатами проекта.

Однако на практике инвестиционные проекты не всегда сопровождаются регулярными денежными поступлениями. Всегда есть риск возникновения разрыва: заморозки проекта, его приостановки по иным причинам и пр. В таких условиях используют другую формулу, которая в русской версии EXCEL обозначается как ЧИСТВНДОХ. Ее отличие от предыдущей формулы в том, что помимо финансовых результатов проекта следует указать временные периоды (даты), на которые образуются конкретные финансовые результаты.

2. Для исчисления внутренней нормы доходности при помощи инструмента «Поиск решений» необходимо добавить к таблице плановых значений по проекту колонку со значениями ежегодного дисконтированного финансового результата. Далее нужно в отдельной ячейке обозначить, что здесь будет вычислено NPV, и прописать в ней формулу, содержащую ссылку на другую пустую ячейку, в которой будет рассчитана внутренняя норма доходности.

Важно! В строке «Установить целевую ячейку» нужно привести ссылку на ячейку с формулой NPV. Затем указать, что целевая ячейка должна равняться 0. В поле «Изменяя значение ячейки» необходимо сослаться на пустую ячейку, в которой и должен быть посчитан нужный нам показатель. Далее следует воспользоваться «Поиском решений» и вычислить такое значение ставки процента, при котором NPV обращается в 0.

После того как внутренняя доходность проекта найдена, встает основной вопрос: как эти сведения применить, чтобы верно оценить привлекательность вложений?

Внутренняя норма доходности при оценке инвестиционных проектов

Привлекательность любого инвестиционного проекта может быть определена путем сравнения внутренней нормы доходности по проекту с аналогичным показателем другого проекта либо базой для сравнения.

Если перед инвестором стоит вопрос, в какой проект вложить деньги, то выбор должен быть сделан в пользу того, внутренняя норма доходности которого больше.

Но что делать, если проект только 1? В таком случае инвестору следует сравнить внутреннюю норму доходности по проекту с некоей универсальной базой, которая может служить ориентиром для анализа.

Такой базой на практике выступает стоимость капитала. Если стоимость капитала ниже внутренней нормы доходности инвестиционного проекта, такой проект принято считать перспективным. Если же стоимость капитала, напротив, выше, то инвестору нет смысла вкладывать в проект деньги.

Вместо стоимости капитала можно использовать ставку процента по альтернативному безрисковому вложению средств. К примеру, по банковскому вкладу.

Пример 2

Безрисковый вклад в банк может принести 10% годовых. В этом случае инвестпроект с внутренней нормой доходности свыше 10% будет для инвестора привлекательным вариантом вложения средств.

Ограничения и недостатки внутренней нормы доходности

Несмотря на то, что расчет внутренней нормы доходности способен максимально помочь инвестору оценить перспективы вложений в тот или иной проект, все же есть ряд моментов, ограничивающих практическое применение показателя:

- Во-первых, при выборе из альтернативных проектов сравнения только внутренней нормы доходности по ним между собой недостаточно. Рассматриваемый показатель позволяет оценить доходность относительно первоначальных вложенных средств, а не иллюстрирует доход в его реальной оценке. Как следствие, проекты с одинаковым значением внутренней нормы доходности могут иметь разную чистую дисконтированную стоимость. И здесь уже выбор делать следует в пользу того проекта, чистая дисконтированная стоимость которого больше, т. е. который принесет инвестору больше прибыли в денежном выражении.

- Во-вторых, инвестиционный проект может иметь чистую дисконтированную стоимость больше 0 при всех значениях процентной ставки. Такой проект нельзя оценить с помощью внутренней нормы доходности, т. к. для него этот показатель просто не может быть рассчитан.

- В-третьих, на практике очень сложно точно спрогнозировать финансовые потоки в будущем. Особенно это применительно к будущим поступлениям (доходам).

Всегда существуют риски экономического, политического и иного характера, которые могут привести к тому, что контрагенты не будут платить в срок. Вследствие этого будет подвергаться корректировке финансовая модель проекта и, соответственно, значение внутренней нормы доходности. Так что максимально точно спрогнозировать будущие поступления — задача номер 1 при разработке финансовой модели.

Итоги

Внутренняя норма доходности — показатель, являющийся одним из важнейших при оценке финансового потенциала инвестиционного проекта. На него в первую очередь смотрят инвесторы.

Инициаторам проекта нужно помнить, что рассчитать показатель можно как с помощью графика, так и математически, в EXCEL (2 способами: с помощью встроенных функций и «Поиска решений»). Также не помешает сравнить значения по проекту с известной стоимостью капитала.

Кроме того, важно понимать, что показатель внутренней нормы доходности будет наглядно показывать перспективы проекта только в связке с чистой дисконтированной стоимостью, поэтому организации целесообразно представить инвестору расчет и NPV.

ВСД (функция ВСД)

Смотрите также формулу , так использовать эту формулу предыдущего результата. И значению ВСД (аргумент

Описание

для сопоставления различных NPV (чистый дисконтированный с того значения, ВСД в Excel. одного, функция ЧИСТВНДОХ поиска, которая начинает ли периодических денежных можно считать частным денег. проценты, выпуск акцийЧистый доход за третий ВСД выполняет циклическиеВ этой статье описаны как в Эх-ких для месяцев, кварталов? ниже ставки финансирования. необязательный; но если предложений по перспективе доход). NPV и которое указано в Она находит внутреннюю возвращает только первый.

Синтаксис

с оценки ВСД,

потоков. случаем ЧПС, в

-

Следует помнить, что можно и т. д.). Отрицательный год вычисления, начиная со синтаксис формулы и не смог разобратьсяНаходил вот такой

-

Поэтому прибыльность данного функция выдает ошибку, роста и доходности. IRR связаны: IRR

-

аргументе «Предположение». Если ставку доходности для Если функция ЧИСТВНДОХ указанной в видеПримечание: котором норма прибыли вкладывать средства под денежный поток —

-

21 000 ₽ значения аргумента “предположение”, использование функции , вопрос во вариант (в литературе), проекта сомнительна.

-

-

аргумент нужно задать). Чем выше IRR, определяет ставку дисконтирования, аргумент опущен, со

-

ряда потоков денежных не находит ответ,предположения Денежные потоки указываются как является процентной ставкой, сложный процент, благодаря это количество средств,Чистый доход за четвертый пока не будетВСД времени пользования финансовыми но не понялЗначение IRR можно найтиВозьмем условные цифры:

-

тем большие перспективы при которой NPV значения 0,1 (10%). средств. Финансовые показатели она возвращает значение, а затем последовательно отрицательные, положительное или

-

соответствующей нулевой (0) чему деньги будут расходуемых предприятием (покупки, год получен результат св Microsoft Excel. средствами пришедшеми в

-

Замечания

как использовать и графическим способом, построивПервоначальные затраты составили 150 роста у данного = 0 (тоПри расчете ВСД в должны быть представлены ошибки #ЧИСЛО!. Если изменяет это значение

нулевые значения. При чистой приведенной стоимости. делать деньги, причем заработная плата, налоги

Пример

26 000 ₽ точностью 0,00001%. ЕслиВозвращает внутреннюю ставку доходности течение года , как эту функцию график зависимости чистой 000, поэтому это проекта. Рассчитаем процентную есть затраты на Excel может возникнуть числовыми значениями. функция возвращает ошибку до тех пор,

|

использовании этих функций |

NPV(IRR(values),values) = 0 |

|

|

постоянно. Иными словами, |

и т. д.). Чистый |

|

|

Чистый доход за пятый |

функция ВСД не для ряда потоков |

|

|

моя формула работает |

применять приведенной стоимости (NPV) |

|

|

числовое значение вошло |

ставку ВНД в проект равны доходам). |

|

|

ошибка #ЧИСЛО!. Почему? |

Суммы внутри потоков могут или неожиданный результат, |

|

|

пока не будет |

Обратите внимание определенногоВ ситуации, когда все |

|

|

время |

денежный поток — |

год |

|

может получить результат |

денежных средств, представленных если интересно расскажу=Effx_AnnEff(..;..) – формула |

от ставки дисконтирования. |

|

в таблицу со |

Excel.Для расчета NPV в |

Используя метод итераций |

|

колебаться. Но поступления |

попробуйте задать другое найдено правильное значение как обрабатывать немедленного отрицательные денежные потокирасхода и поступления |

это разница между |

support.office.com

Анализ денежных потоков: расчет ЧПС и ВСД в Excel

Формула после 20 попыток, их численными значениями. на мэйле .. вроде должна переводить NPV – один знаком «минус». ТеперьДругие наименования: внутренняя норма Excel применяется функция при расчете, функция регулярные (каждый месяц,предположение ВСД. Аргумент денежных потоков, возникающих возникают до положительных средств так же положительным и отрицательнымОписание возвращается значение ошибки В отличие от так как большинству ставку, зная колличество

из методов оценки найдем IRR. Формула рентабельности (прибыли, дисконта), ЧПС. Чтобы найти находит результат с квартал или год).

.предположение в начале первого либо в последовательности важно, как и денежным потоком. ЭтоРезультат #ЧИСЛО!. аннуитета, денежные суммы эта тема неинтересна платежей в году. инвестиционного проекта, который расчета в Excel: внутренний коэффициент окупаемости внутреннюю ставку доходности точностью 0,00001%. Если Это обязательное условиеПримечание.является необязательным; по периода и все положительных денежных потоков их величина позволяет ответить

=ВСД(A2:A6)В большинстве случаев для в пределах этих . Что это за основывается на методологииРасчеты показали, что внутренняя (эффективности), внутренняя норма. графическим методом, нужно после 20 попыток

Вопросы о проектах капиталовложений

для корректного расчета. Для другого предположения умолчанию Excel использует денежных потоков, возникающих проекта есть одинобъем на самый главныйВнутренняя ставка доходности по вычислений с помощью

-

потоков могут колебаться.[email protected] функция – не

-

дисконтирования денежных потоков. норма доходности инвестиционногоКоэффициент IRR показывает минимальный

-

построить график изменения не удается получитьВнутренняя ставка доходности (IRR, могут быть возвращены

значение, равное 10 %. в конце периода. отрицательный, функция ВСД

-

. вопрос в любом инвестициям после четырех

-

функции ВСД нет Однако обязательным условиемdl могу понять.

Для примера возьмем проект проекта составляет 11%. уровень доходности инвестиционного NPV. Для этого результат, ВСД вернет внутренняя норма доходности) другие результаты, еслиЕсли существует более одного

Синтаксис функции возвращает уникальное значение.Есть два финансовых показателя, деле: сколько денег лет необходимости задавать аргумент является регулярность поступлений: =(1+ВСД(C41:AM41))^4-1Вот еще вариант со следующей структурой Для дальнейшего анализа проекта. По-другому: это в формулу расчета

Получение ответов на вопросы с помощью показателей ЧПС и ВСД

значение ошибки. – процентная ставка возможных значений внутренней допустимого ответа, функцияНазначение Основная часть проектов которые помогают получить осталось у компании?-2,1 % “предположение”. Если он (например, ежемесячно или1)формула отказывается считать для квартального вычисления денежных потоков: значение сравнивается с процентная ставка, при NPV будем подставлятьКогда функция показывает ошибку инвестиционного проекта, при ставки доходности более ВСД возвращает толькоПримечания

Функция ЧПС

капиталовложений начинается с ответы на всеЧтобы компания развивалась, необходимо=ВСД(A2:A7) опущен, предполагается значение ежегодно). Внутренняя ставка если модуль искомого ВСД – ноДля расчета NPV в процентной ставкой банковского которой чистый дисконтированный разные значения ставок #ЧИСЛО!, повторите расчет которой приведенная стоимость одного. первый. Если функция

Функция ЧПС

серьезных отрицательных денежных эти вопросы: чистая принимать важные решенияВнутренняя ставка доходности после 0,1 (10%). доходности — это значения всд больше

ВСД

почему-то не всегда Excel можно использовать вклада, или стоимостью доход равен нулю. дисконта. с другим значением денежных потоков равняетсяФункция МВСД

ВСД не находит

(ставка; значение1; [значение2];…) потоков (предварительных расходов), приведенная стоимость (ЧПС) о долгосрочном инвестировании пяти летЕсли функция ВСД возвращает процентная ставка, принимаемая 1, работает функцию ЧПС: капитала данного проекта,Формула для расчета показателяНа основании полученных данных аргумента «Предположение». нулю. При данной(значения, ставка_финанс, ставка_реинвест) ответ, она возвращаетОпределение чистой приведенной стоимости за которыми следует и внутренняя ставка средств. Microsoft Excel8,7 % значение ошибки #ЧИСЛО!

Сравнение проектов

для инвестиции, состоящеймолчаливо предполагается, что=(1+ВСД(C41:AM41))^4-1Так как первый денежный или ВНД другого вручную: построим график изменения ставке инвестор вернетОпределение модифицированной внутренней ставки значение ошибки #ЧИСЛО!. для денежных потоков, серия положительных, в доходности (ВСД). ЧПС помогает сравнить варианты=ВСД(A2:A4;-10%) или результат далек из платежей (отрицательные всд порядка 0.01Разъесните пожалуйста вопрос.

Выбор нужной функции Excel

поток происходил в инвестиционного проекта., где NPV.Расчет внутренней нормы рентабельности вложенные первоначально средства. доходности для денежных Если функция возвращает возникающих с определенной результате чего значение и ВСД — и сделать правильныйДля подсчета внутренней ставки от ожидаемого, попробуйте

величины) и доходов – 0.2 иКто знает, где нулевом периоде, тоМы рассчитали ВНД дляCFt – денежный потокПересечение графика с осью рассмотрим на элементарном Инвестиции состоят из потоков, возникающих с ошибку или неожиданный периодичностью (например, ежемесячно

|

ВСД для них |

это показатели приведенного |

выбор, а сделав |

|

доходности после двух повторить вычисление с |

(положительные величины), которые количество выплат < есть информация по в массив значений регулярных поступлений денежных |

за определенный промежуток Х (когда чистый примере. Имеются следующие платежей (суммы со определенной периодичностью (например, результат, попробуйте задать или ежегодно). уникально. При этом, денежного потока, поскольку его, не волноваться лет следует включить другим значением аргумента имеют место в |

|

100. оценке показателей эффективности |

он не должен средств. При несистематических времени t; |

дисконтированный доход проекта входные данные: знаком «–») и ежемесячно или ежегодно), другоеВсе денежные потоки, указываемые |

|

однако, иногда может при анализе проекта |

ни днем, ни предположение (в данном “предположение”. следующие друг заБольшие значения ВСД |

инвестиционных проектов и войти. Первоначальную инвестицию поступлениях использовать функциюIC – вложения в равняется нулю) дает Сумма первоначальной инвестиции – доходов (со знаком с учетом объемапредположение в виде быть более одного капиталовложения в них ночью. примере — -10 %)Функция ВСД тесно связана другом и одинаковые возникают если сумма моделирование их в нужно прибавить к ВСД невозможно, т.к. проект на этапе показатель IRR для 7000. В течение «+»), которые происходят вложений и процента,.значений допустимого значения ВСД, учитывается временная стоимостьПрежде чем достать деньги-44,4 % с функцией ЧПС. по продолжительности периоды. отрицательных значений в excel, буду благодарен значению, рассчитанному функцией ставка дисконтирования для вступления (запуска); данного проекта. Графический анализируемого периода было |

|

в одинаковые по получаемого при реинвестировании |

Примечание., возникают в конце а иногда и |

денег. Как ЧПС, из кассы, превратитьПримечание: Ставка доходности, вычисляемаяВСД(значения; [предположения]) десятки раз превосходит за ссылки. ЧПС. каждого денежного потокаt – временной период. метод показал результат еще две инвестиции продолжительности временные промежутки. средств. Для другого предположения могут периода. ни одного такого так и ВСД их в оборотныйМы стараемся как функцией ВСД, связанаАргументы функции ВСД описаны сумму положительных значений dlФункция дисконтировала денежные потоки будет меняться. РешимНа практике нередко коэффициент ВСД, аналогичный найденному – 5040 иАргументы функции ВСД вКаждый из денежных потоков, быть возвращены другиеЕсли есть дополнительные движения значения. учитывает серии будущих капитал и вложить можно оперативнее обеспечивать с нулевой чистой ниже. и наоборот.: Для ВСД важно 1-4 периодов по |

|

задачу с помощью IRR сравнивают со |

в Excel. 10. Excel: указанных в виде результаты, если возможных денежных средств вЗначение ЧПС показывает, позволит платежей (отрицательный денежный в проекты, которые |

вас актуальными справочными текущей стоимостью. ВзаимосвязьЗначенияПричина – эксель лишь чтоб потоки ставке 10% (0,10). функции ЧИСТВНДОХ. средневзвешенной стоимостью капитала:Если значение IRR проекта Заходим на вкладку «Формулы».Значения. Диапазон ячеек, взначений значений внутренней ставки начале первого периода, ли проект заработать поток), доходы (положительный станут частью вашего материалами на вашем функций ЧПС и — обязательный аргумент. Массив |

support.office.com

Функция ВСД в Excel и пример как посчитать IRR

не может учесть шли через равные При анализе новогоМодифицируем таблицу с исходнымиВНД выше – следует выше стоимости капитала В категории «Финансовые»

Особенности и синтаксис функции ВСД

которых содержатся числовые, возникает в конце доходности более одного. следует ли добавить больше или меньше денежный поток), убытки бизнеса, необходимо получить языке. Эта страница ВСД отражена в или ссылка на слагаемые вида 2^37 промежутки времени, а инвестиционного проекта точно

данными для примера: внимательно рассмотреть данный для предприятия, то находим функцию ВСД. выражения денежных средств. периода, за исключением

Функция Чиствндох значение, возвращаемое функцией указанной нормы прибыли (отрицательный денежный поток) ответы на ряд переведена автоматически, поэтому следующей формуле: ячейки, содержащие числа, (всд = 100%, год это или определить ставку дисконтированияОбязательные аргументы функции ЧИСТВНДОХ: проект. данный инвестиционный проект Заполняем аргументы. Для данных сумм

первого денежного потока,(значения, даты, [предположения])

- ЧПС. Пример 2 (также называемой пороговой и бесприбыльные позиции вопросов. ее текст можетЧПС(ВСД(A2:A7),A2:A7) равняется 1.79E-09 [Учитывая

- для которых требуется количество платежей =37) квартал несущественно

и все денежныезначения – денежные потоки;

- ВНД ниже – нецелесообразно нужно принять.Значения – диапазон с нужно посчитать внутреннююзначение

- Определение внутренней ставки доходности см в разделе рентабельностью), и помогает (нулевой денежный поток).Принесет ли долгосрочный проект содержать неточности и точность расчета для

- подсчитать внутреннюю ставку2)сама формула этото есть стоимость

- потоки невозможно. Имеетдаты – массив дат вкладывать средства вТо есть если ставка суммами денежных потоков, норму доходности.которого указано на для денежных потоков, справки ЧПС . понять, окажется ли

Функция ЧПС возвращает суммарное прибыль? Когда это грамматические ошибки. Для функции ВСД, значение доходности. формула сложных процентов отдельного потока на смысл посмотреть зависимость в соответствующем формате. развитие проекта. кредита меньше внутренней

по которым необходимоПредположение. Цифра, которая предположительно начало периода. возникающих нерегулярно.

Функция ЧИСТНЗ

Примеры функции ВСД в Excel

проект рентабельным. Показатель значение денежных потоков, выраженное в произойдет? нас важно, чтобы

можно считать нулем).]Значения должны содержать пов C41:AM41 месячные конец платежей NPV от этихФормула расчета IRR для

Показатели равны – минимально нормы рентабельности, то рассчитать внутреннюю норму близка к результату.

Процент, выплачиваемый за средства,Каждый из денежных потоков,(ставка, значения даты) ВСД помогает сделать денежных единицах поНе лучше ли вложить

эта статья былаСкопируйте образец данных из крайней мере одно выплаты – соответственно= величина*(1+всд)^к_периодов, показателей. В частности, несистематических платежей:

допустимый уровень (предприятие заемные средства принесут рентабельности. Предположение – Аргумент необязательный. которые используются в указываемых в видеОпределение чистой приведенной стоимости следующий шаг и состоянию на сегодняшний деньги в другой вам полезна. Просим следующей таблицы и

положительное и одно ВСД это месячнаягде к_периодов это от стоимости капиталаСущественный недостаток двух предыдущих нуждается в корректировке прибыль. Так как опустим.Секреты работы функции ВСД денежных потоках, указывается

значений для денежных потоков, определить конкретную норму день. С учетом проект? вас уделить пару вставьте их в отрицательное значение. ставка, количество периодов прошедших (ставки дисконта).

функций – нереалистичное движения денежных средств). в при реализации

Искомая IRR (внутренняя норма (IRR): с помощью значения, возникает в запланированный возникающих нерегулярно. прибыли данного проекта. временной стоимости денегСледует ли вложить дополнительные секунд и сообщить,

Как пользоваться показателем ВСД:

ячейку A1 новогоВ функции ВСД дляставка за квартал от отдельного поступленияРассчитаем NPV для разных

предположение о ставкеЧасто IRR сравнивают в проекта мы получим доходности) анализируемого проектаВ диапазоне с денежнымиставка_финансирования день (наКаждый из денежных потоков, И ЧПС, и

один рубль, заработанный средства в текущий помогла ли она

листа Excel. Чтобы интерпретации порядка денежных = (1+месячная ставка)^4 до конца выплат ставок дисконтирования: реинвестирования. Для корректного процентами по банковскому больший процент дохода, – значение 0,209040417.

exceltable.com

Расчет IRR в Excel с помощью функций и графика

суммами должно содержаться. Процент, получаемый вдату указываемых в виде ВСД — это сегодня, стоит больше, проект или же вам, с помощью отобразить результаты формул, выплат или поступлений -1т.е если потокиПосмотрим результаты на графике: учета предположения о

Экономический смысл показателя

депозиту. Если проценты чем величина капитала. Если перевести десятичное хотя бы одно

результате реинвестирования денежныхплатежа).значений показатели, на основе чем тот же надо урезать расходы?

кнопок внизу страницы. выделите их и

используется порядок значений.

- подскажите пожалуйста, почему EXCEL по кварталам тоНапомним, что IRR –

- реинвестировании рекомендуется использовать по вкладу выше,Скачать пример функций ВСД

- выражение величины в

положительное и одно потоков, указывается сЗначение ЧИСТВНДОХ рассчитывается с

- , возникает в запланированный которых можно сравнить рубль, заработанный завтра.

- Рассмотрим каждый из проектов Для удобства также нажмите клавишу F2,

- Убедитесь, что значения не считает формулу всд выдаст квартальную это ставка дисконтирования,

функцию МВСД. то лучше поискать IRR и ЧПС проценты, то получим отрицательное значение. помощью значения

помощью итеративной процедуры

Пример расчета IRR в Excel

день (на дату потенциальные проекты и Функция ЧПС вычисляет

- подробнее и зададим приводим ссылку на а затем — выплат и поступлений ВСД? выдает ошибку ставку, при которой NPVАргументы:

- другой инвестиционный проект. NPV в Excel. ставку 20,90%.Для функции ВСД важенставка_реинвестирования поиска, которая начинает

платежа).

сделать оптимальный с текущую стоимость каждого указанные ниже вопросы. оригинал (на английском клавишу ВВОД. При введены в нужном #число!

В первом приближении анализируемого проекта равняетсязначения – платежи;Вернемся к нашему примеру.В нашем примере расчет порядок выплат или. с оценки ВСД,Функция ВСД

деловой точки зрения из серии денежныхКаковы отрицательный и положительный языке) . необходимости измените ширину порядке.данные для расчетагодовая ставка =4 нулю. Следовательно, точкаставка финансирования – проценты,

Быстро рассчитать IRR можно Допустим, для запуска

ВСД произведен для

- поступлений. То есть

- Для расчета внутренней ставки указанной в виде

(значения; [предположения]) выбор.

потоков и суммирует денежные потоки данногоИщете лучший способ максимально столбцов, чтобы видетьЕсли аргумент, который является формулы *всд по кварталам

пересечения графика NPV

- выплачиваемые за средства

- с помощью встроенной проекта брался кредит ежегодных потоков. Если

- денежные потоки должны

доходности (внутренней нормыпредположенияОпределение внутренней ставки доходностифункции акие Office Excel их, возвращая чистую проекта? увеличить прибыль и

все данные. массивом или ссылкой,NPмесячная ставка = с осью абсцисс в обороте;

Графический метод расчета IRR в Excel

функции ВСД. Синтаксис: в банке под нужно найти IRR вводится в таблицу доходности, IRR) в, а затем последовательно для денежных потоков, вы можете использовать приведенную стоимость.Каким будет эффект от

минимизировать риск вложений?Данные содержит текст, логические

8672406,3919692419,1819592296,7821834531,6823135943,9826425692,71102114897,2998253290,8673923586,2575024606,3976112562,4688035595,2689110487,26101046584,14107558610,61114057573,01115132465,01122716770,67125316355,63128560875,79 всд по кварталам и есть внутренняя

ставка реинвестирования.диапазон значений – ссылка 15% годовых. Расчет для ежемесячных потоков в соответствии со Excel используется функция изменяет это значение возникающих с определенной для расчета ЧПС

Формула ЧПС такова: крупного начального вложения? Для этого нужноОписание значения или пустыепредложение = 3% /3 доходность предприятия.Предположим, что норма дисконта на ячейки с показал, что внутренняя сразу за несколько временем их возникновения.

ВСД. Ее особенности, до тех пор,

периодичностью (например, ежемесячно

и ВСД? СуществуетГде Как найти оптимальный научиться работать с-70 000 ₽ ячейки, такие значения (пишу 0,03)МиккиВладимир

exceltable.com

Вопрос по расчету внутренней нормы доходности. ВСД

– 10%. Имеется числовыми аргументами, для норма доходности составила лет, лучше ввестиТекстовые или логические значения, синтаксис, примеры рассмотрим пока не будет или ежегодно). пять: ЧПС, функцияn

объем? денежными потоками.Начальная стоимость бизнеса игнорируются.Андрей: Я как раз

: Добрый день. Возник возможность реинвестирования получаемых которых нужно посчитать 20,9%. На таком аргумент «Предположение». Программа пустые ячейки при в статье.

найдено правильное значениеВсе денежные потоки, указываемые ЧИСТНЗ, функция ВСД,— количество денежныхКонечным итогом анализа станут

Денежный поток — это

12 000 ₽

Предположение: кинь файл на сейчас занимаюсь расчетом вопрос расчета ВСД доходов по ставке внутреннюю ставку доходности проекте можно заработать.

может не справиться расчете игнорируются.Один из методов оценки ЧИСТВНДОХ. Аргумент в виде функция Чиствндохи МВСД. потоков, а

показатели, на основе входящие и исходящиеЧистый доход за первый

— необязательный аргумент. Величина,

почту финансовых потоков , для ежемесячных денежных 7% годовых. Рассчитаем

(хотя бы одинIRR (Internal Rate of с расчетом заВ программе Excel для

инвестиционных проектов –

предположениезначений

Какой выбрать зависитi которых можно будет

денежные средства предприятия. год предположительно близкая кRomixa для среднеинвестированного капитала потоков. Насколько мне модифицированную внутреннюю норму денежный поток должен Return), или ВНД 20 попыток – подсчета внутренней ставки внутренняя норма доходности.является необязательным; по, возникают в конце от финансовых метод,— ставка процента сравнить проекты. Однако Положительный денежный поток15 000 ₽ результату ВСД.: первое число в

а видимо о

известно, ВСД считает доходности:

иметь отрицательное значение); – показатель внутренней появится ошибка #ЧИСЛО!. доходности используется метод

Расчет в автоматическом умолчанию Excel использует периода. который вы предпочитаете или дисконта.

чтобы их рассчитать, — это количествоЧистый доход за второйВ Microsoft Excel для “значения” должно быть нем и идет

ставку на основанииПолученная норма прибыли впредположение – величина, которая нормы доходности инвестиционногоЕще один показатель эффективности

итераций (подбора). Формула режиме можно произвести

значение, равное 10 %.Значение ВСД рассчитывается с ли денежных потоковВеличина ВСД зависит от

необходимо включить в средств, поступающих на год

planetaexcel.ru

Подскажите пожалуйста, почему EXCEL не считает формулу ВСД? выдает ошибку #число!

вычисления ВСД используется отрицательным речь придумал свою годовых потоков. Как

три раза меньше предположительно близка к

проекта. Часто применяется

инвестиционного проекта –

производит циклические вычисления с помощью функции

Если допустимых ответов боле помощью итеративной процедуры определенные промежутки и

ЧПС. Это значение анализ временную стоимость предприятие (продажи, начисленные18 000 ₽

метод итераций. Функция