Все подробности – в нашей статье.

Выкупная стоимость предмета лизинга – что это

Лизинг – трехсторонний договор, по которому лизингополучатель (ЛП) дает указание лизингодателю (ЛД) купить у продавца актив, который затем ЛП берет в аренду.

Оформление лизинговых сделок осуществляется на основании:

-

ст. 665–670 ГК;

-

закона «О лизинге» от 29.10.1998 № 164‑ФЗ,с 2022 года – ФСБУ 25/2018 «Бухгалтерский учет аренды», утв. приказом Минфина от 16.10.2018 № 208н.;

-

до конца 2021 года – указаний, утвержденных приказом Минфина от 17.02.1997 № 15.

С 1 января 2022 операции по лизингу учитываются в соответствии с ФСБУ 25/2018 «Бухгалтерский учет аренды», утв. приказом Минфина от 16.10.2018 № 208н.

Лизинг – это разновидность аренды, но ключевое отличие в том, что договором лизинга может быть предусмотрено приобретение лизингового актива лизингополучателем в собственность. Возможность выкупа изначально фиксируется в договоре лизинга.

Выкупная стоимость предмета лизинга – цена, за которую ЛП по окончании договора лизинга приобретает в собственность лизинговое имущество. Ее следует отличать от самих лизинговых платежей, поскольку выкупная стоимость с точки зрения учета – плата за приобретение актива.

Выкупную стоимость лизингового имущества, выделенную в договоре, лизингополучатели учитывают при формировании фактической стоимости ППА так же, как любые другие лизинговые платежи (пп. «д» п. 7, пп. «а» п. 13, п. 14 ФСБУ 25/2018). Поэтому она учитывается в расходах посредством начисления амортизации (п. 17 ФСБУ 25/2018).

Уплату выкупной стоимости, выделенной в договоре, отражайте как уплату обычного лизингового платежа.

Что такое документальное оформление выкупной стоимости предмета лизинга

Условие о выкупе предполагает, что договор лизинга будет включать в себя элементы двух договоренностей:

-

непосредственно об аренде;

-

в части условия о выкупе имущества – о купле-продаже.

Размер выкупной стоимости устанавливается в договоре и зависит от длительности лизинга, срока полезного использования актива и планируемого износа.

Для учета затрат на выкуп лизингового имущества у бухгалтера ЛП должен быть не только договор лизинга, но и акт приемки-передачи имущества. Причем акт составляется дважды: при получении актива в лизинг и при переходе на него права собственности. Документ может быть составлен по унифицированной форме ОС-1, ОС-1а, ОС-1б или по разработанной самостоятельно – в таком случае не забудьте закрепить форму акта в учетной политике (ст. 9 закона «О бухучете» от 06.12.2011 № 402-ФЗ, п. 4 ПБУ 1/08, утвержденного приказом Минфина от 06.10.2008 № 106н).

Все про то, кому и как в 2023 году применять ФСБУ Аренда, НМА, Капвложения, ОС, Документооборот и Запасы, расскажем на онлайн-курсе повышения квалификации.

Обучение очень удобное: понятные короткие лекции, тесты, примеры в 1С, онлайн-встречи с преподавателями, ответы на все ваши вопросы, примеры в 1С, закрытый чат. По окончании получите официальное удостоверение о повышении квалификации на 140 часов с занесением в госреестр.

Запишитесь на курс «Шесть новых ФСБУ: Аренда, НМА, ОС, Капвложения, Документооборот, Запасы», пока есть места.

Бухгалтерские проводки у лизингополучателя

Порядок учета не зависит от того, кто признается балансодержателем имущества по договору. Вы в любом случае отражаете в учете право пользования активом и обязательство по аренде (п. п. 2, 10 ФСБУ 25/2018).

Пример учета лизинга у лизиингополучателя, применяющего ФСБУ 25/2018

В феврале 2022 ООО «Фаназия» заключила договор лизинга автомобиля с ООО «Смайлик» и перечислила аванс – 420 000 руб. (НДС – 70 000 руб., платеж без НДС – 350 000 руб.).

Автомобиль приобретен ООО «Смайлик» за 1 923 240 руб. (НДС – 320 540 руб., стоимость без НДС – 1 602 700 руб.). Ежемесячный платеж с марта 2022 по август 2023 – 90 000 руб. (НДС – 15 000 руб., стоимость без НДС – 75 000 руб.). Выкупная стоимость – 12 000 руб. (НДС – 2 000 руб., платеж без НДС – 10 000 руб.), она включена в последний платеж по договору. Срок полезного использования автомобиля устанавливаем 40 месяцев. ООО «Фантазия» ежемесячно начисляет амортизацию – 40 067,50 руб. (1 602 700 руб. / 40 мес.).

Выкупную стоимость отдельно не учитывает.

|

Проводка |

Операция |

Сумма, руб. |

|

В феврале 2022 |

||

|

Дт 76.07.3 – Кт 51 |

Перечислен аванс |

420 000 |

|

Дт 08.04 – Кт 76.07.1 |

Первоначальное обязательство перед лизингодателем |

1 252 700 |

|

Дт 08.04 – Кт 76.07.3 |

Аванс включен в ППА |

350 000 |

|

Дт 01.03 – Кт 08.04 |

Принято к учету ППА |

1 602 700 |

|

С марта 2022 по июль 2023 |

||

|

Дт 76.07.1 – Кт 76.07.2 |

Начислен платеж в части уменьшения первоначального обязательства по аренде |

64 051,40 |

|

Дт 19 – Кт 76.07.2 |

Начислен платеж в части НДС |

15 000,00 |

|

Дт 19 – Кт 76.07.3 |

Учтен НДС по авансу |

70 000,00 |

|

Дт 91.02 – Кт 76.07.2 |

Начислены проценты |

10 948,60 |

|

Дт 76.07.2 – Кт 51 |

Перечислен арендный платеж |

90 000,00 |

|

Дт 26 – Кт 02.03 |

Амортизация |

40 067,50 |

|

В августе 2023 |

||

|

Д 76.07.1 – 76.07.2 |

Начислен платеж в части уменьшения первоначального обязательства по аренде, включая выкупную стоимость |

84 260,93 |

|

Д 19 – К 76.07.2 |

Начислен платеж в части НДС |

17 000,00 |

|

Д 91.02 – К 76.07.2 |

Начислены проценты |

739,07 |

|

Д 76.07.2 – К 51 |

Перечислен арендный платеж |

102 000,00 |

|

Д 26 – К 02.03 |

Амортизация |

40 067,50 |

|

Д 01.01 – К 01.03 |

Перевод ППА в ОС |

1 602 700 |

|

Д 02.03 – К 02.01 |

Накопленная амортизация |

721 215,00 |

|

С сентября 2022 по июнь 2024 |

||

|

Д 26 – К 02.01 |

Амортизация |

40 067,50 |

Актив на балансе ЛП, выкупная стоимость входит в состав лизингового платежа

Вправе использовать данный способ организации, которые учитывают лизинг по старым правилам п.14 ФСБУ 25/2018.

ООО «Фантазия» функционирует на общей системе налогообложения, ведет бухучет в полном объеме. В январе 2021 года компания приобретает в лизинг грузовой автомобиль Hyundai HD 78 за 2 400 000 руб. (включая НДС 400 000 руб.). Срок договора – 12 месяцев, предусмотрен выкуп имущества по цене 720 000 руб., в том числе НДС 120 000 руб.

Ежемесячный лизинговый платеж – 240 000 руб. (включая НДС 40 000 руб.), из них 60 000 – оплата выкупной стоимости (включая НДС 10 000 руб.).

Если Hyundai HD 78 будет учитываться на балансе ООО «Фантазия», то бухгалтер на дату принятия актива к учету сделает следующие записи:

|

Дата |

Дебет |

Кредит |

Содержание операции |

Сумма, руб. |

Примечания |

|

31.01.2021 |

08 |

76 «Арендные обязательства» |

Отражена задолженность перед лизингодателем |

2 400 000 |

В бухучете первоначальная стоимость лизингового актива – сумма платежей по лизингу за весь период сделки за вычетом НДС: 200 000 (ежемесячный платеж за минусом НДС) × 12 мес. = 2 400 000 руб. |

|

31.01.2021 |

01 «Лизинговое имущество» |

08 |

Лизинговый актив включен в состав ОС |

2 400 000 |

|

|

31.01.2021 |

19 |

76 «Арендные обязательства» |

Начислен НДС с суммы лизингового платежа |

480 000 |

40 000 ежемесячной суммы НДС с суммы лизингового платежа × 12 мес. = 480 000 руб. |

Затем каждый месяц с 1 по 5 число следующего месяца ООО «Фантазия» обязано перечислить ежемесячный лизинговый платеж по Hyundai HD 78 за предыдущий месяц:

|

Дата |

Дебет |

Кредит |

Содержание операции |

Сумма, руб. |

Примечания |

|

28.02.2021 |

76 «Арендные обязательства» |

76 «Задолженность по лизинговым платежам» |

Начислен лизинговый платеж за февраль 2021 года |

240 000 |

Ежемесячный лизинговый платеж начисляется общей суммой с учетом выкупной стоимости и НДС на последнее число месяца |

|

01.03.2021 |

76 «Задолженность по лизинговым платежам» |

51 |

Перечислен лизинговый платеж за февраль 2021 года |

240 000 |

Перечислять лизинговый платеж можно одной суммой, вместе с НДС и выкупной стоимостью – 240 000 руб. В назначении платежа бухгалтер ООО «Фантазия» укажет «Лизинговый платеж за февраль 2021 года по договору № … от 20.01.2021 в размере 240 000 руб. (включая НДС 40 000 руб.), А вот счетов-фактур лучше оформить 2: на сам платеж и на аванс по выкупной стоимости (аванс 60 000 руб. включая НДС 10 000 руб.) |

|

01.03.2021 |

68 |

19 |

Принят к вычету НДС в составе лизингового платежа |

30 000 |

Ежемесячно к вычету принимается только та часть НДС, которая относится к самому лизинговому платежу: 40 000 – 10 000 НДС с оплаты выкупной стоимости = 30 000 руб. |

Амортизация Hyundai HD 78 начисляется с месяца, следующего за вводом в эксплуатацию, то есть с февраля, дата начисления – последнее число месяца.

Срок использования авто в бухучете – 60 месяцев, метод амортизации линейный, повышенный коэффициент не используется. Тогда ежемесячная амортизация:

2 400 000 руб. × (100% / 60 мес.) = 40 000 руб.:

|

Дата |

Дебет |

Кредит |

Содержание операции |

Сумма, руб. |

Примечания |

|

28.02.2021 |

20 (25, 26, 44) |

02 «Амортизация лизингового имущества» |

Начислена амортизация по лизинговому имуществу |

40 000 |

Амортизацию и лизинговые платежи бухгалтер ООО «Фантазия» отражает в учете на протяжении 12 месяцев.

Выкуп автомобиля Hyundai HD 78, находящегося на балансе ООО «Фантазия», по договору назначен на 01.02.2022.

Операцию отразят следующими бухпроводками:

|

Дата |

Дебет |

Кредит |

Содержание операции |

Сумма, руб. |

Примечания |

|

01.02.2022 |

02 «Амортизация лизингового имущества» |

02 |

Списана амортизация лизингового актива |

480 000 руб. |

Бухгалтер списывает накопленную амортизацию по автомобилю с с/счета «Амортизация лизингового имущества» на счет учета амортизации собственных ОС. За 12 мес. действия лизингового договора амортизация составила 40 000 × 12 мес. = 480 000 руб. |

|

01.02.2022 |

01 |

01 «Лизинговое имущество» |

Списано с учета лизинговое имущество и отражено в составе собственных ОС |

2 400 000 |

Hyundai HD 78 переведен в состав собственных ОС |

|

01.02.2022 |

68 |

19 |

Принят к вычету НДС с выкупной стоимости |

120 000 |

10 000 НДС с выкупной стоимости × 12 мес. = 120 000 руб. |

Актив на балансе ЛД, выкупная стоимость входит в состав лизингового платежа

Если же грузовой автомобиль Hyundai HD 78 будет учитываться на балансе ЛД, то бухзаписи у ООО «Фантазия» по учету поступления авто будут следующими:

|

Дата |

Дебет |

Кредит |

Содержание операции |

Сумма, руб. |

Примечания |

|

31.01.2021 |

001 «Лизинговое имущество» |

Принято за баланс имущество, полученное по договору лизинга |

2 400 000 |

На забалансовом счете первоначальная стоимость лизингового актива – это стоимость, указанная в договоре лизинга: 2 400 000 руб. |

Затем учет лизинговых платежей и выкупной стоимости будет формироваться в бухучете следующим образом:

|

Дата |

Дебет |

Кредит |

Содержание операции |

Сумма, руб. |

Примечания |

|

28.02.2021 |

20 (25, 26, 44) |

76 «Задолженность по лизинговым платежам» |

Начислен лизинговый платеж за февраль 2021 года |

150 000 |

Лизинговый платеж при учете имущества на балансе ЛД учитывается в расходах ЛП в сумме лизингового платежа за вычетом НДС и выкупной стоимости: 240 000 – 40 000 НДС – 50 000 выкупная стоимость без НДС = 150 000 руб. |

|

28.02.2021 |

19 |

76 «Задолженность по лизинговым платежам» |

Начислен НДС с лизингового платежа |

30 000 |

НДС начисляется с суммы только лизингового платежа, без выкупной стоимости: 40 000 – 10 000 НДС с выкупной стоимости = 30 000 руб. |

|

28.02.2021 |

76 «Авансы выданные» |

76 «Задолженность по лизинговым платежам» |

Начислен выданный аванс в счет оплаты выкупной стоимости за февраль 2021 года |

60 000 |

Выкупная стоимость относится на авансы |

|

01.03.2021 |

76 «Задолженность по лизинговым платежам» |

51 |

Перечислен лизинговый платеж за февраль 2021 года |

240 000 |

Перечисляется лизинговый платеж одной суммой, вместе с НДС и выкупной стоимостью – 240 000 руб. В назначении платежа бухгалтер ООО «Фантазия» укажет «Лизинговый платеж за февраль 2021 года по договору №… от 20.01.2021 в размере 240 000 руб. (включая НДС 40 000 руб.), По выделенному авансу по выкупной стоимости поступит так же, как и в первом примере |

Таким образом, на сч. 76 «Авансы выданные» будет фиксироваться оплата первоначальной стоимости авто. На момент выкупа бухгалтер ООО «Фантазия» спишет авто с забалансового счета и учтет выкупную стоимость без НДС как первоначальную стоимость Hyundai HD 78:

|

Дата |

Дебет |

Кредит |

Содержание операции |

Сумма, руб. |

Примечания |

|

01.02.2022 |

001 «Лизинговое имущество» |

Списано с забаланса лизинговое имущество |

2 400 000 |

||

|

01.02.2022 |

08 |

76 «Авансы выданные» |

Принят лизинговый актив по выкупной стоимости |

600 000 |

К БУ автомобиль принимается по выкупной стоимости за вычетом НДС: 50 000 ежемесячный выкупной платеж без НДС × 12 мес. = 600 000 руб. |

|

01.02.2022 |

19 |

76 «Авансы выданные» |

Начислен НДС с выкупной стоимости |

120 000 |

10 000 руб. НДС в составе выкупной стоимости × 12 мес. = 120 000 руб. |

|

01.02.2022 |

01 |

08 |

Введен в эксплуатацию выкупленный лизинговый актив |

600 000 |

|

|

01.02.2022 |

68 |

19 |

Принят к вычету НДС с выкупной стоимости |

108 000 |

С 2022 года ПБУ 6/01 утратил силу, его заменили два новых ФСБУ 6/2020 «Основные средства» и ФСБУ 26/2020 «Капитальные вложения».

Налоговый учет выкупной стоимости

Выше мы рассматривали только бухгалтерский учет операций по выкупу лизингового имущества. В налоговом же учете такая сделка имеет ряд существенных отличий.

Рассмотрим их подробнее на одном из предыдущих примеров.

ООО «Фантазия» (ОСН, метод начисления) в январе 2021 года взяло в лизинг Hyundai HD 78 на 12 мес. Затраты ЛД на покупку авто составили 2 400 000 руб. (включая НДС 400 000 руб.). Ежемесячный лизинговый платеж 240 000 руб. (включая НДС 40 000 руб.). Авто учитывается на балансе ЛП («Фантазия»), оплата выкупной стоимости (720 000 руб., включая НДС 120 000 руб.) произойдет после окончания срока договора лизинга.

Первоначальную стоимость Hyundai HD 78 для целей налогообложения бухгалтер ООО «Фантазия» посчитает как сумму расходов ЛД на покупку актива, доставку, изготовление и доведение до состояния, пригодного к эксплуатации, но за минусом сумм НДС (абз. 3 п. 1 ст. 257 НК):

2 400 000 – 400 000 НДС = 2 000 000 руб.

31.01.2021 HyundaiHD 78 введен в эксплуатацию. На последнее число месяца, следующего за месяцем ввода в эксплуатацию авто, бухгалтер начислит по нему амортизацию. В лизинговой сделке у ЛП есть возможность использовать повышающий коэффициент амортизации.

Амортизационная группа автомобиля определяется в соответствии с классификатором ОС ОК 013–2014 (СНС 2008, утвержден приказом Росстандарта от 12.12.2014 № 2018-ст.): грузовой автомобиль с бензиновым двигателем Hyundai HD 78 имеет код 310.29.10.42.112 и относится к пятой амортизационной группе.

Для целей налогообложения срок полезного использования автомобиля – 96 месяцев. Для лучшего понимания примера пусть используется линейный метод амортизации, без применения повышающих коэффициентов. Месячная норма амортизации – 1/96 мес. × 100% = 0,0104 (ст. 259.1 НК).

28.02.2021 бухгалтер начислит по авто амортизацию:

2 000 000 × 0,0104 = 20 800 руб.

Лизинговый платеж разрешено учитывать в расходах только за вычетом амортизации (подп. 10 п. 1 ст. 264 НК). Платеж также отражается в налоговых регистрах на последнее число месяца:

200 000 – 20 800 (амортизация) = 179 200 руб.

Эти записи в регистрах налогового учета (для расчета налога на прибыль) бухгалтер ООО «Фантазия» будет делать на протяжении действия договора лизинга, то есть в течение 12 мес.

При выкупе Hyundai HD 78 бухгалтер должен сделать в налоговом учете следующее:

-

На дату выкупа 01.02.2021 в регистрах налогового учета списать остаточную стоимость автомобиля и начисленную по нему амортизацию (ст. 264 НК):

20 800 × 12 = 249 600 руб. – накопленная амортизация Hyundai HD 78;

2 000 000 – 249 600 = 1 750 400 руб. – остаточная стоимость.

-

Затем принять актив к налоговому учету по выкупной стоимости (без НДС) в качестве первоначальной (п. 1 ст. 257 НК):

720 000 – 120 000 НДС = 600 000 руб.

-

Установить срок амортизации (с учетом фактического состояния авто).

Как видите, налоговый учет операций по учету имущества, выкупаемого по договору лизинга, которое на время лизинга находилось на балансе ЛП, существенно отличается от бухгалтерского.

Обратите внимание!Разницы, возникшие в результате различного формирования первоначальной стоимости выкупленного объекта лизинга в бухучете и для налоговых целей, классифицируются как постоянные (то есть ведут к образованию не отложенных налогов, а постоянных налоговых обязательств и/или активов).

Итоги

Учет выкупной стоимости объекта лизинга зависит от того, как указана цена выкупа в договоре и на чьем балансе он отражается. Впоследствии выкупленное имущество можно принять к учету как ОС и амортизировать или же учесть в составе товаров или МПЗ – это зависит от дальнейших целей фирмы.

Налоговый учет выкупаемого объекта лизинга может существенно отличаться от правил бухучета того же объекта. Отличия ведут к образованию в бухучете постоянных разниц.

Лизингодатель и лизингополучатель могут договориться, подписав соответствующее соглашение, что предмет лизинга переходит в собственность лизингополучателя до истечения срока договора лизинга при условии внесения арендатором всей обусловленной договором выкупной цены (п. 1 ст. 624 ГК РФ, п. 1. ст. 19 Закона о лизинге).

На практике досрочный выкуп предмета лизинга означает изменение первоначальных условий договора финансовой аренды, в результате чего может пересматриваться не только график уплаты лизинговых платежей, но и их размер. Соответственно, меняется величина обязательства по аренде. Изменение величины обязательства по аренде относится на стоимость права пользования активом. Уменьшение обязательства по аренде сверх балансовой стоимости ППА включается в доходы текущего периода (п. 21 ФСБУ 25/2018).

Рассмотрим, как в “1С:Бухгалтерии 8” отражается досрочный выкуп предмета лизинга.

Предположим, лизингодатель предоставляет лизингополучателю автомобиль с прицепом 30.01.2021. Именно на эту дату (на дату предоставления предмета лизинга) следует создать документ Поступление в лизинг (раздел ОС и НМА). Заполненный документ представлен на рисунке 1.

Рис. 1. Поступление в лизинг

По условиям Примера у лизингополучателя не было никаких дополнительных затрат, связанных с предметом лизинга. Кроме того, лизингополучатель применяет линейный метод начисления амортизации, устанавливаемый в программе по умолчанию. В этом случае отдельный документ Принятие к учету ОС не потребуется, поэтому переключатель Принятие к учету следует установить в положение Этим документом.

Как в “1С:Бухгалтерии 8” редакции 3.0 лизингополучателю отражать допзатраты, связанные с поступлением предмета лизинга

Исходя из условий Примера, переключатель Налоговый учет имущества ведет следует установить в положение Лизингодатель.

Также известно, что лизингополучатель определяет первоначальную дисконтированную стоимость обязательств прямым путем с применением фактической ставки дисконтирования.

Что это означает?

Согласно рекомендации БМЦ от 11.09.2015 № Р-65 “Ставка дисконтирования”, первоначальной дисконтированной стоимостью обязательств лизингополучателя считается цена приобретения лизингодателем предмета лизинга у поставщика за вычетом авансовых платежей.

Поскольку первоначальная дисконтированная стоимость обязательства может быть определена прямым путем, организация применяет фактическую ставку дисконтирования. Фактическая ставка дисконтирования – это процентная ставка, применение которой приводит подлежащие уплате в будущем денежные суммы к первоначальной дисконтированной стоимости обязательства, определенной прямым путем.

Иными словами, определение первоначальной дисконтированной стоимости обязательства прямым путем означает ее определение непосредственно на основе условий и обстоятельств заключения соответствующей сделки без применения процедуры дисконтирования.

В этом случае в “1С:Бухгалтерии 8 КОРП” в поле Оценка в БУ следует выбрать значение Равна расходам лизингодателя.

Расчет фактической ставки и процентных расходов выполняется на основании графика платежей. Для заполнения графика платежей по гиперссылке График платежей следует перейти в одноименную форму, где указать суммы и даты платежей в соответствии с договором лизинга (можно воспользоваться кнопкой Заполнить для автоматического заполнения). Сумма, рассчитанная в поле Всего (7 344 тыс. руб.) табличной части документа, должна соответствовать итоговой сумме графика платежей, указанной в строке Всего платежей.

Счета учета в документе Поступление в лизинг устанавливаются по умолчанию.

По кнопке Печать доступна Справка-расчет начисления процентных расходов, которая иллюстрирует порядок расчета фактической ставки дисконтирования и общую сумму процентных расходов (рис. 2). Все суммы в справке указываются без учета НДС.

Рис. 2. Справка-расчет начисления процентных расходов

Проанализируем показатели, указанные в графах 1-6 первой табличной части Справки-расчета начисления процентных расходов:

-

графа 1 – общая сумма платежей по договору (6 120 тыс. руб.);

-

графа 2 – авансовый платеж, осуществленный на дату предоставления предмета лизинга (500 тыс. руб.);

-

графа 3 – номинальная стоимость обязательства по аренде (6 120 тыс. руб. – 500 тыс. руб. = 5 620 тыс. руб.);

-

графа 4 – фактическая стоимость предмета лизинга, которая соответствует цене приобретения лизингодателем предмета лизинга у поставщика (5 000 тыс. руб.);

-

графа 5 – дисконтированная (приведенная) стоимость обязательств лизингополучателя, рассчитанная как цена приобретения лизингодателем предмета лизинга у поставщика за вычетом авансовых платежей (4 500 тыс. руб.);

-

графа 6 – фактическая ставка дисконтирования (59,2553 % годовых), которая рассчитывается по математической формуле определения текущей приведенной стоимости совокупности денежных потоков на основании данных о номинальной и дисконтированной стоимости обязательства по аренде с учетом графика платежей.

Величина начисляемых процентов определяется как произведение обязательства по аренде на начало периода, за который начисляются проценты, и процентной ставки. Проценты начисляются на дату лизингового платежа и на конец месяца (п. 19 ФСБУ 25/2018). Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета начисления процентных расходов. По условиям Примера общая сумма процентов по договору лизинга составляет 1 120 тыс. руб.

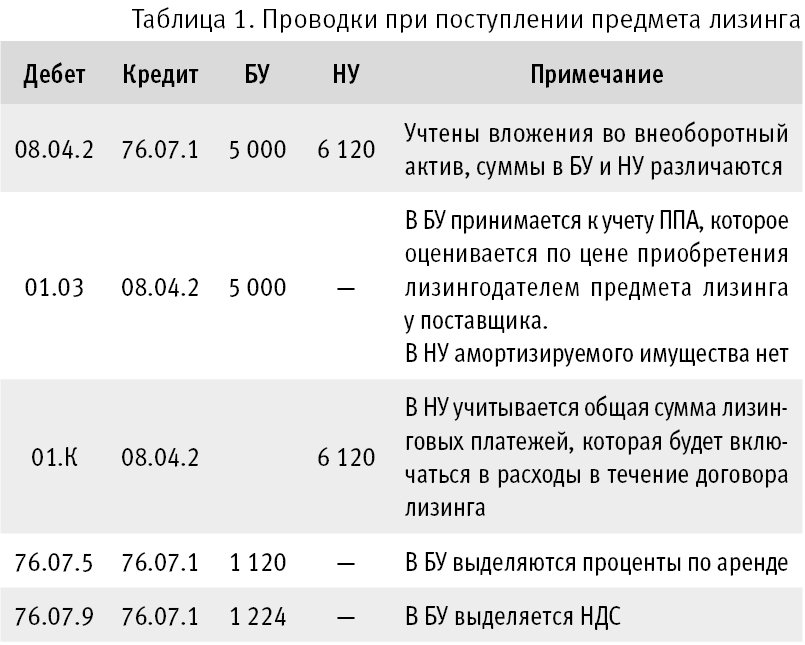

При проведении документа Поступление в лизинг формируются бухгалтерские проводки, а также записи в регистры подсистемы учета ОС. Бухгалтерские проводки представлены в таблице 1.

Таблица 1. Проводки при поступлении предмета лизинга

В конце января 2021 года при выполнении регламентной операции Начисление процентных расходов, входящей в обработку Закрытие месяца (данная регламентная операция доступна только в “1С:Бухгалтерии 8 КОРП”), в бухгалтерском учете формируется проводка:

Дебет 91.02 Кредит 76.07.5

– на сумму процентных расходов, которая составляет 6 тыс. руб. согласно Справке-расчету начисления процентных расходов (см. рис. 2).

Регулярные лизинговые операции

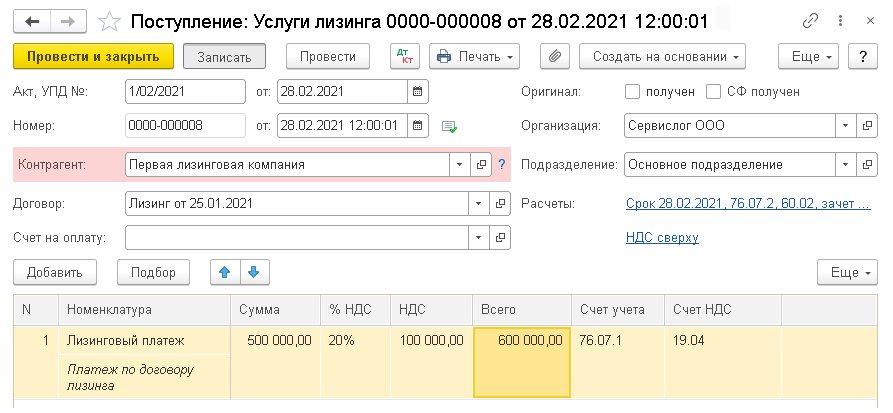

С февраля 2021 года лизингополучатель отражает в учете ежемесячные лизинговые платежи с помощью документа Услуги лизинга (раздел Покупки – документ Поступление (акты, накладные, УПД) с видом операции Услуги лизинга), рис. 3.

Рис. 3. Услуги лизинга

Проводки, сформированные при проведении документа Услуги лизинга, приведены в таблице 2.

Таблица 2. Проводки при отражении ежемесячных лизинговых платежей

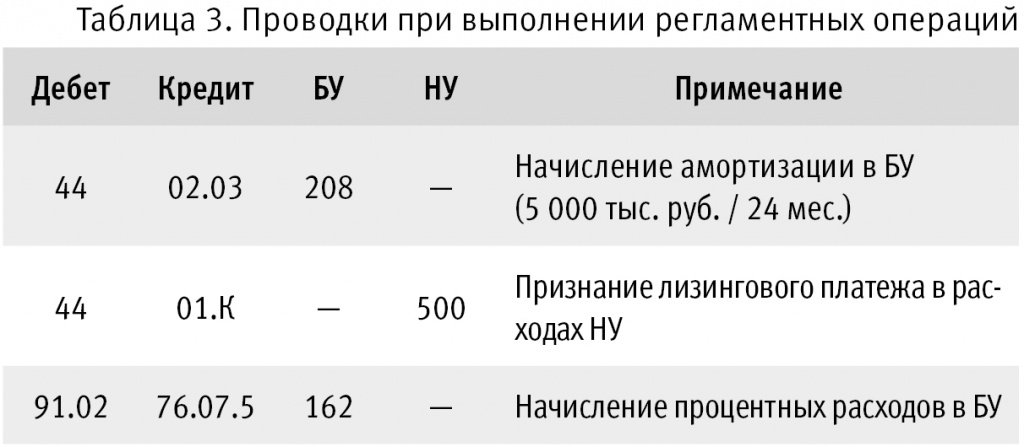

В конце февраля при выполнении ежемесячных регламентных операций Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов в бухгалтерском и налоговом учете отражается признание расходов. Проводки приведены в таблице 3.

Таблица 3. Проводки при выполнении регламентных операций

Расчет расходов по лизинговым операциям в бухгалтерском и налоговом учете можно проанализировать с помощью справок-расчетов:

-

Амортизация;

-

Признание расходов по ОС, поступившим в аренду;

-

Начисление процентных расходов.

С марта по июль 2021 года лизингополучатель ежемесячно отражает операции по начислению лизинговых платежей.

При выполнении обработки Закрытие месяца выполняются регламентные операции Амортизация и износ основных средств, Признание в НУ арендных платежей и Начисление процентных расходов.

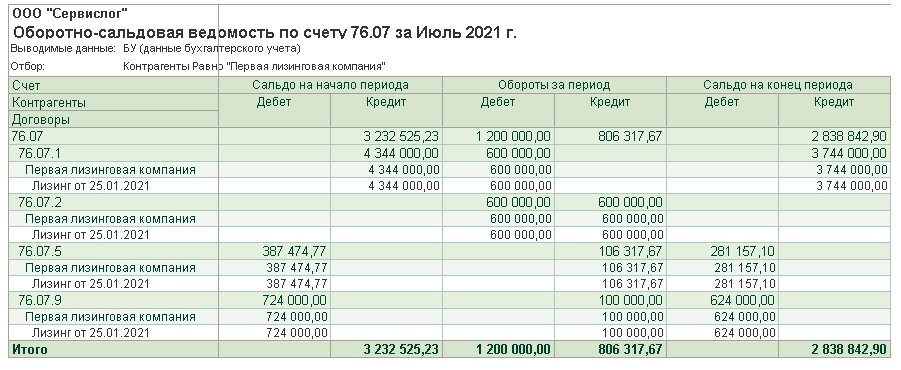

Полную картину расчетов по лизингу на конец июля можно получить, сформировав Оборотно-сальдовую ведомость по счету 76.07 “Расчеты по аренде” (рис. 4):

Рис. 4. ОСВ по счету 76.07

-

номинальная сумма остатка арендных обязательств с учетом НДС составляет 3 744 тыс. руб. (600 тыс. руб. х 6 мес. + 144 тыс. руб.). Это кредитовое сальдо счета 76.07.1;

-

задолженность по лизинговым платежам отсутствует. Об этом свидетельствует нулевое кредитовое сальдо счета 76.07.2;

-

остаток суммы процентов, подлежащих включению в расходы до конца срока действия договора, отражается по дебету счета 76.07.5 и составляет 281 тыс. руб.;

-

сумма НДС от остатка арендных обязательств (624 тыс. руб.) отдельно учитывается по дебету счета 76.07.9;

-

приведенная (дисконтированная) сумма остатка арендных обязательств составляет 2 839 тыс. руб. Это свернутое кредитовое сальдо счета 76.07.

Помимо этого, на счете 60.02 “Расчеты по авансам выданным” учитывается аванс, выплаченный лизингодателю в июле 2021 года в сумме 600 тыс. руб. (в т. ч. НДС 20 %).

Данный аванс зачитывается в августе 2021 года при начислении лизингового платежа.

Изменение условий договора лизинга

По условиям Примера в августе 2021 года стороны договорились о досрочном выкупе предмета лизинга в ноябре 2021 года, в связи с чем общая сумма договора с учетом НДС уменьшается на 60 тыс. руб. Значит, номинальная сумма остатка арендных обязательств с учетом НДС теперь составляет 3 684 тыс. руб. (3 744 тыс. руб. – 60 тыс. руб.).

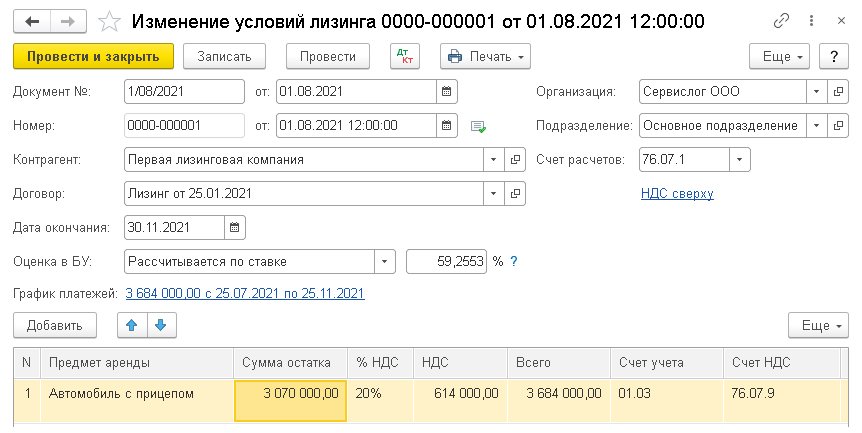

Изменение условий лизинга в программе отражается одноименным документом (раздел ОС и НМА). На рисунке 5 представлен заполненный документ.

Рис. 5. Изменение условия лизинга

При изменении условий лизинга в “1С:Бухгалтерии 8” (в базовой версии и версии ПРОФ) следует указать новый остаток арендных обязательств и новый срок окончания договора.

Исходя из этих показателей, в бухгалтерском учете пересчитывается стоимость ППА и сумма ежемесячной амортизации.

В “1С:Бухгалтерии 8 КОРП” дополнительно потребуется скорректировать график платежей и ставку дисконтирования (при необходимости).

По условиям Примера в поле Оценка в БУ следует выбрать значение Рассчитывается по ставке и указать фактическую ставку дисконтирования (59,2553 %), значение которой было автоматически определено в программе при проведении документа Поступление в лизинг. Также необходимо внести изменения в график платежей, поскольку меняются суммовые показатели и срок окончания договора лизинга.

Предположим, по дополнительному соглашению к договору лизинга организация должна внести остаток лизинговых платежей и выкупную стоимость предмета лизинга 25.11.2021.

Теперь итоговая сумма в новом графике платежей составляет 3 684 тыс. руб., и она равна сумме документа Изменение условий лизинга, указанной в поле Всего. Если эти суммы не будут равны, программа укажет на ошибку и не проведет документ.

Изменение графика платежей влечет перерасчет приведенной стоимости обязательства, а также сумму процентных расходов за оставшийся срок договора. Порядок такого перерасчета приведен в Справке-расчете начисления процентных расходов, которая доступна из документа Изменение условий лизинга по кнопке Печать (рис. 6).

Рис. 6. Справка-расчет начисления процентных расходов после изменений условий лизинга

Проанализируем показатели, указанные в графах 1-5 первой табличной части Справки-расчета (все суммы указываются без учета НДС):

-

графа 1 – сумма оставшихся лизинговых платежей и выкупной стоимости предмета лизинга при досрочном выкупе (3 070 тыс. руб.);

-

графа 2 – авансовый платеж, осуществленный на дату изменения условий лизинга (500 тыс. руб.);

-

графа 3 – номинальная стоимость остатка обязательств по аренде за вычетом авансового платежа (3 070 тыс. руб. – 500 тыс. руб. = 2 570 тыс. руб.);

-

графа 4 – ставка дисконтирования (59,2553 % годовых);

-

графа 5 – приведенная стоимость остатка обязательств по аренде за вычетом авансового платежа (2 323 тыс. руб.).

Сумма процентов, подлежащих включению в расходы до конца срока действия договора, теперь составляет 247 тыс. руб. Результаты расчета процентных расходов отражаются во второй табличной части Справки-расчета.

Таким образом, в результате изменения условий лизинга:

-

приведенная стоимость остатка обязательств по аренде уменьшается на 16 тыс. руб. (2 839 тыс. руб. – 500 тыс. руб. – 2 323 тыс. руб.);

-

фактическая стоимость ППА также уменьшается на 16 тыс. руб. и теперь составляет 4 984 тыс. руб. (5 000 тыс. руб. – 16 тыс. руб.) (п. 21 ФСБУ 25/2018);

-

проценты по аренде уменьшаются на 34 тыс. руб. (281 тыс. руб. – 247 тыс. руб.).

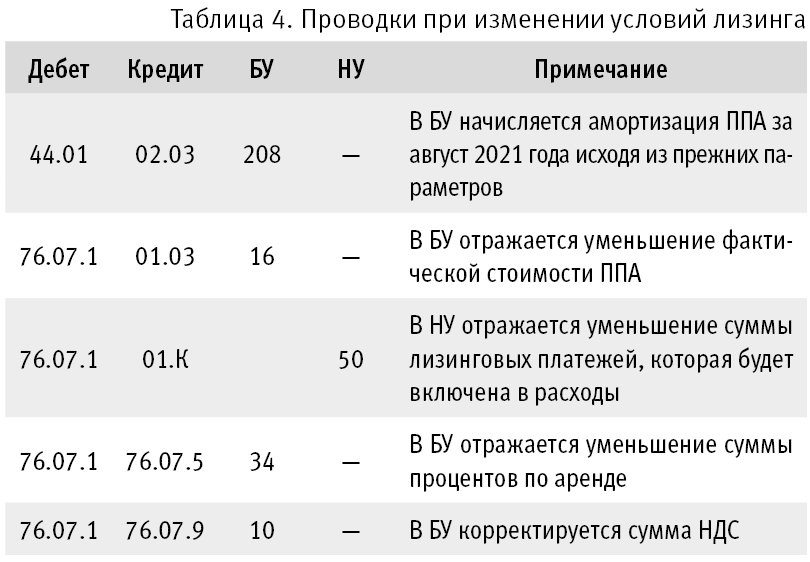

При проведении документа Изменение условий лизинга формируются проводки (таблица 4).

Таблица 4. Проводки при изменении условий лизинга

С августа по октябрь 2021 года лизингополучатель продолжает начислять лизинговые платежи в сумме 600 тыс. руб. в месяц (в т. ч. НДС 20 %). Также выполняются регламентные операции Признание в НУ арендных платежей (на сумму 500 тыс. руб.) и Начисление процентных расходов (в суммах согласно Справке-расчету).

Регламентная операция Амортизация и износ основных средств в августе не выполняется, поскольку амортизация ППА за август уже начислена при изменении условий лизинга. С сентября 2021 года при выполнении регламентной операции Амортизация и износ основных средств амортизация ППА начисляется исходя из новых параметров:

-

4 984 тыс. руб. – фактическая стоимость ППА;

-

1 458 тыс. руб. – накопленная амортизация ((5 000 тыс. руб. / 24 мес.) х 7 мес.);

-

3 525 тыс. руб. – остаточная стоимость ППА с учетом округления до тысяч руб. (4 984 тыс. руб. – 1 458 тыс. руб.);

-

17 месяцев – оставшийся срок полезного использования (24 мес. – 7 мес.);

-

207 тыс. руб. – сумма амортизации (3 525 тыс. руб. / 17 мес.).

Расчет суммы амортизации можно проанализировать с помощью Справки-расчета амортизации.

Выкуп предмета лизинга

В ноябре 2021 года согласно графику платежей лизингополучатель выплачивает в адрес лизингодателя последний лизинговый платеж (1 140 тыс. руб., в т. ч. НДС 20 %), а также выкупную стоимость предмета лизинга (144 тыс. руб., в т. ч. НДС 20 %).

Лизинговый платеж за ноябрь 2021 года начисляется на оставшуюся сумму платежей по договору без учета выкупной стоимости (1 740 тыс. руб., в т. ч. НДС 20 %). В этом платеже учитывается авансовый платеж на сумму 600 тыс. руб. (в т. ч. НДС 20 %), выплаченный в октябре.

Таким образом, на конец ноября 2021 года до выполнения регламентных операций в учете лизингополучателя:

-

на счете 60.02 в качестве аванса, выданного лизингодателю, учтена сумма выкупной стоимости предмета лизинга (144 тыс. руб., в т. ч. НДС 20 %);

-

задолженность по лизинговым платежам, учтенная на счете 76.07.1, соответствует сумме выкупной стоимости и составляет 144 тыс. руб. (в т. ч. НДС 20 %);

-

в БУ фактическая стоимость ППА составляет 4 984 тыс. руб.;

-

в БУ начисленная амортизация по ППА составляет 1 873 тыс. руб. ((5 000 тыс. руб. / 24 мес.) х 7 мес. + (3 525 тыс. руб. / 17 мес.) х 2 мес.);

-

в БУ остаточная стоимость ППА составляет 3 111 тыс. руб. (4 984 тыс. руб. – 1 873 тыс. руб.);

-

в НУ признанные расходы по лизинговым платежам составили 4 550 тыс. руб. (500 тыс. руб. х 9 мес. – корректировка 50 тыс. руб.);

-

остаток лизинговых платежей, сумма которых будет включена в расходы НУ, составляет 1 570 тыс. руб. (6 120 тыс. руб. – 4 450 тыс. руб.).

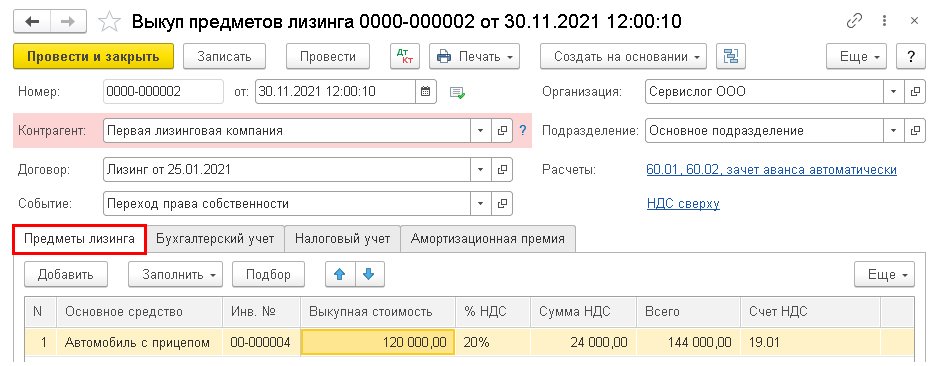

Для отражения перехода права собственности на предмет лизинга необходимо создать документ Выкуп предметов лизинга (раздел ОС и НМА).

В шапке документа следует указать лизингодателя, договор с лизингодателем, событие, происходящее с предметом лизинга (например, Переход права собственности).

На закладке Предметы лизинга следует указать предмет лизинга и его выкупную стоимость (рис. 7).

Рис. 7. Выкуп предмета лизинга

На закладке Бухгалтерский учет автоматически проставляются счета:

-

для арендных обязательств – счет 76.07.1;

-

учета собственных ОС – счет 01.01;

-

учета амортизации собственных ОС – счет 02.01.

Закладка Налоговый учет заполняется следующим образом:

-

в поле Порядок включения выкупной стоимости в состав расходов установить значение Начисление амортизации, т. к. выкупная цена превышает 100 тыс. руб.;

-

оставить установленный по умолчанию флаг Начислять амортизацию;

-

в поле Срок полезного использования (в месяцах) указать срок для определения нормы амортизации собственного ОС. Срок полезного использования можно уменьшить на количество месяцев эксплуатации данного имущества в качестве арендованного основного средства (п. 7 ст. 258 НК РФ). По данным учета СПИ составляет 14 мес. (24 мес. – 10 мес.);

-

в поле Специальный коэффициент – оставить установленный по умолчанию коэффициент 1,00.

В отношении выкупленного имущества лизингополучатель вправе применить амортизационную премию (п. 9 ст. 258 НК РФ, письмо Минфина России от 18.05.2012 № 03-03-06/1/253), но такое условие в Примере не предусмотрено, поэтому закладка Амортизационная премия не заполняется.

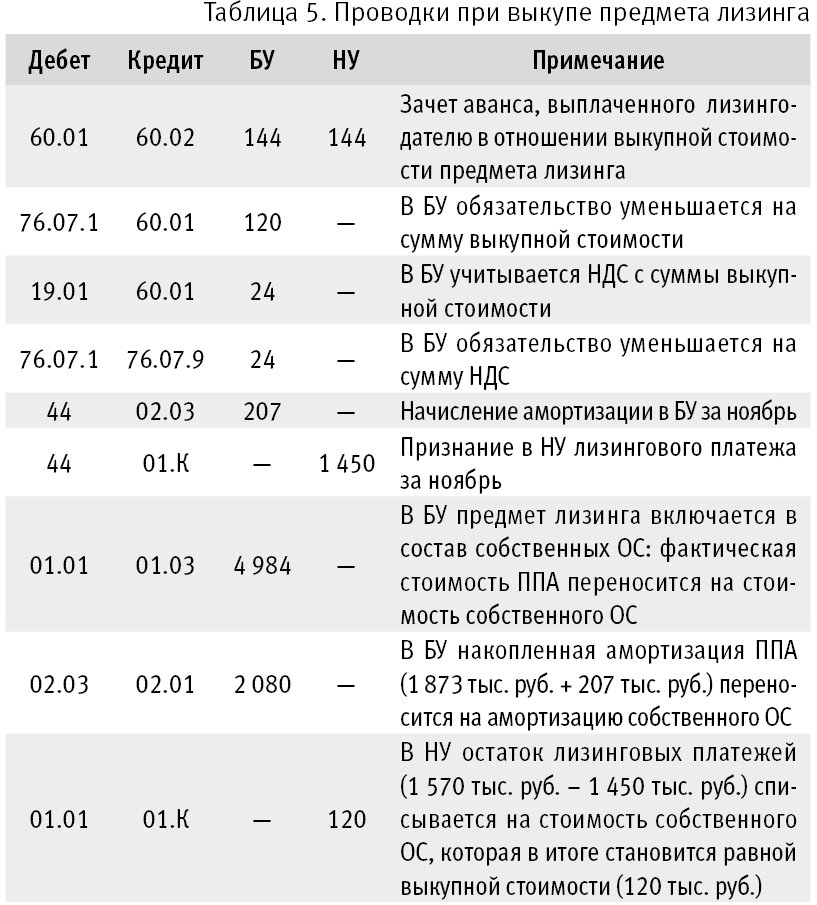

При проведении документа Выкуп предметов лизинга формируются бухгалтерские проводки, а также записи в регистры подсистемы учета ОС. Бухгалтерские проводки представлены в таблице 5.

Таблица 5. Проводки при выкупе предмета лизинга

При выполнении ежемесячных регламентных операций в ноябре 2021 года амортизация по автомобилю с прицепом в бухгалтерском учете не начисляется, также не признаются в налоговых расходах лизинговые платежи, поскольку указанные операции уже были учтены при проведении документа Выкуп предметов лизинга.

При выполнении операции Начисление процентных расходов в бухгалтерском учете отражаются расходы по процентам за последний месяц финансовой аренды (см. рис. 7):

Дебет 91.02 Кредит 76.07.5

– на сумму 34 тыс. руб.

Таким образом, по истечении договора лизинга на 30.11.2021 после проведения документа Выкуп предметов лизинга и выполнения регламентных операций обязательство по аренде полностью погашается, поэтому сальдо на всех субсчетах счета 76.07 обнуляется. Для автомобиля с прицепом, переведенного в состав собственных ОС, устанавливаются параметры амортизации:

-

в БУ первоначальная стоимость объекта не меняется и составляет 4 984 тыс. руб.;

-

в БУ начисленная амортизация – 2 080 тыс. руб.;

-

в БУ остаточная стоимость с учетом округления до тысяч – 2 903 тыс. руб. (4 984 тыс. руб. – 2 080 тыс. руб.);

-

в БУ оставшийся СПИ составляет 14 мес.;

-

в НУ стоимость объекта равна выкупной стоимости и составляет 120 тыс. руб.;

-

в НУ срок полезного использования составляет 14 мес.

Учет собственного ОС после его выкупа

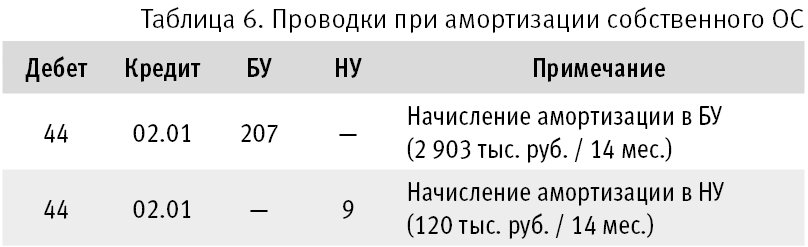

С декабря 2021 года при выполнении регламентной операции Амортизация и износ основных средств по автомобилю с прицепом, переведенному в состав собственных ОС, в бухгалтерском и налоговом учете начисляется амортизация. Проводки приведены в таблице 6.

Таблица 6. Проводки при амортизации собственного ОС

В январе 2023 года автомобиль с прицепом будет полностью самортизирован в БУ и НУ.

От редакции. В 1С:Лектории 01.04.2021 состоялась онлайн-лекция “ФСБУ 25/2018 “Бухгалтерский учет аренды”: поддержка в “1С:Бухгалтерии”” с участием эксперта 1С.

См., в частности:

- Е. Калинина. Особенности учета лизинговых операций у лизингополучателя;

- Е. Калинина. ФСБУ 25/2018 для арендодателя;

- Е. Калинина. Ответы на вопросы.

Отражение в учете досрочного выкупа предмета лизинга зависит от условий договора: изменилась ли сумма лизинговых платежей, выкупная стоимость и т. д.

В статье разберем отражение в программе 1С:Бухгалтерия 8.3 операций по досрочному выкупу лизингового основного средства при изменении цены договора и выкупной стоимости.

Нормативное регулирование

В зависимости от условий договора (п. 1-2 ст. 624 ГК РФ, п. 1 ст. 19, п. 1 ст. 28 Федерального закона от 29.10.1998 N 164-ФЗ):

- арендованное имущество переходит в собственность арендатора по истечении срока аренды или до его истечения при условии внесения арендатором всей обусловленной договором выкупной цены (если это прямо прописано в договоре);

- стороны вправе заключить дополнительное соглашение, установив в нем условия досрочного выкупа.

Выкупная цена предмета лизинга определяется по соглашению сторон (ст. 421 ГК РФ, п. 1 ст. 424 ГК РФ, п. 1 ст. 485 ГК РФ).

Пошаговая инструкция

Организация является лизингополучателем по договору лизинга автомобиля BMW520d. Объект лизинга учтен у нее на балансе:

- общая стоимость по договору (первоначальная стоимость в БУ) — 3 513 600 руб. (в т. ч. НДС 20%);

- стоимость по акту приема-передачи (стоимость затрат лизингодателя) — 2 040 000 руб.;

- срок полезного использования в БУ и НУ — 60 мес.

20 апреля (через 12 месяцев) Организация заключила с лизингодателем дополнительное соглашение о досрочном выкупе:

- сумма договора уменьшена на 600 000 руб. (в т. ч. НДС 20%);

- выкупная стоимость составила 2 210 880 руб. (в т. ч. НДС 20%).

20 апреля Организация перечислила окончательный платеж по договору лизинга в размере выкупной стоимости 2 210 880 руб. (в т. ч. НДС 20%).

21 апреля лизингодатель предоставил документы на выкуп.

Лизинговый платеж за апрель до выкупа не оплачивался.

Рассмотрим пошаговую инструкцию оформления примера. PDF

Корректировка расчетов с лизингодателем

Проверка расчетов с лизингодателем

Проверьте остатки по счету 76.07 на момент завершения договора лизинга с помощью отчета Оборотно-сальдовая ведомость по счету в разделе Отчеты.

Остатки включают:

- Кт 76.07.1 — задолженность по арендным обязательствам, включая НДС;

- Дт 76.07.9 — отложенный НДС по арендным обязательствам.

По договоренности цена договора снижена на 600 000 руб. (в т. ч. НДС 20%), и задолженность на момент выкупа составляет 2 210 880 руб. (в т. ч. НДС 20%).

Корректировка задолженности перед лизингодателем

Стоимость ОС не подлежит изменению в БУ (п. 14 ПБУ 6/01), поэтому сумма, на которую уменьшилась общая цена по договору лизинга, учитывается как прочий доход (п. 7 ПБУ 9/99).

В НУ расходами признаются только уплаченные лизинговые платежи, поэтому доход от списания части задолженности не возникает.

Шаг 1. Уменьшите остаток отложенного НДС на сумму налога со сниженной стоимости договора документом Корректировка долга вид операции Прочие корректировки в разделе Покупки.

Расчет по нашему примеру:

- 600 000 : 120 х 20 = 100 000 руб.

- Укажите в шапке документа Дебитор и Кредитор — лизингодатель.

- Заполните вкладку Дебиторская задолженность по кнопке Заполнить остатком отложенного НДС и откорректируйте графы:

- Сумма — укажите сумму НДС с уменьшения цены договора (в нашем примере 100 000 руб.);

- Сумма НУ — очистите, т. к .по данному счету НУ не ведется.

На вкладке Счета учета укажите:

- Счет — 76.07.1 «Арендные обязательства»;

- Контрагенты — лизингодатель;

- Договоры — Договор с лизингодателем.

Проводки по документу

Документ формирует проводку:

- Дт 76.07.1 Кт 79.07.9 — уменьшена задолженность лизингодателю на отложенный НДС с суммы, на которую снижена цена договора.

Шаг 2. Создайте еще один документ Корректировка долга вид операции Прочие корректировки в разделе Покупки для списания части задолженности.

Расчет по нашему примеру:

- 600 000 – 100 000 = 500 000 руб.

Заполните документ аналогично предыдущему. На вкладке Кредиторская задолженность укажите:

- Сумма — сумма уменьшения по договору без НДС (в нашем примере — 500 000 руб.);

- Сумма НУ — очистите, т. к. НУ по данному счету не ведется.

На вкладке Счета учета укажите:

- Счет — 91.01 «Прочие доходы»;

- Прочие доходы и расходы — статья с видом Прочие внереализационные доходы (расходы):

- флажок Принимается к налоговому учету — не установлен.

Проводки по документу

Документ формирует проводки:

- Дт 76.07.1 Кт 91.01 — списание части задолженности лизингодателю;

- Кт НЕ.04 — списание доходов, не учитываемых в НУ.

Перечисление оплаты лизингодателю

- Погашение задолженности перед лизингодателем отразите документом Списание с расчетного счета вид операции Оплата поставщику в разделе Банк и касса — Банковские выписки.

- Укажите:

- Сумма — сумма по дополнительному соглашению о досрочном выкупе (в нашем примере — 2 210 880 руб.);

- Статья расходов — Приобретение, создание, модернизация и реконструкция внеоборотных активов (в нашем примере вся сумма составляет выкупную стоимость ОС).

Проводки по документу

Документ формирует проводку:

- Дт 60.02 Кт 51 — перечислен аванс лизингодателю.

Корректировка стоимости лизингового имущества в НУ

Первоначальная стоимость в НУ ставшего собственным ОС — выкупная цена лизингового имущества. В дальнейшем ее признают в расходах посредством начисления амортизации (п. 1 ст. 256 НК РФ, п. 1 ст. 257 НК РФ).

Проанализируйте отчет Оборотно-сальдовая ведомость по счету 01 с отбором по основному средству — объекту лизинга. Показатели — БУ и НУ.

В программе на счете 01 в БУ отражена первоначальная стоимость ОС с учетом всех лизинговых (арендных) платежей. В связи с уменьшением арендного обязательства уменьшается, соответственно, и разница между стоимостью БУ и НУ по нему. Поэтому нужно уменьшить остаток на счете 01.К на дату заключения соглашения с помощью документа Операция, введенная вручную в разделе Операции.

Укажите:

- Дебет — 000 «Вспомогательный счет»;

- Кредит — 01.К «Корректировка стоимости арендованного имущества»;

- Субконто 1 — лизинговое ОС.

- Сумма, Сумма НУ Дт — не заполняется;

- Сумма НУ Кт — сумма уменьшения обязательств по договору (в нашем примере — 500 000 руб.).

Выкуп лизингового имущества

Выкуп имущества оформите так же, как выкуп по окончании срока договора документом Выкуп предметов лизинга, из раздела ОС и НМА.

Укажите дату выкупа, Контрагента и Договор. На вкладке Предметы лизинга по кнопке Заполнить табличная часть заполнится автоматически остатками по счетам арендных обязательств на указанную дату.

На вкладке Бухгалтерский учет проверьте заполнение:

- Арендные обязательства:

- Счет учета — 76.07.1 «Арендные обязательства».

- Собственные основные средства:

- Счет учета — 01.01 «Основные средства в организации»;

- Счет начисления амортизации (износа) — 02.01 «Амортизация основных средств, учитываемых на счете 01».

На вкладке Налоговый учет укажите:

- Порядок включения выкупной стоимости в состав расходов — можно выбрать из 3-х вариантов:

- Начисление амортизации — если выкупная стоимость ОС более 100 тыс. руб. (в нашем примере выбираем этот порядок);

- Включение в расходы при принятии к учету — если выкупная стоимость ОС 100 тыс. руб. или менее;

- Стоимость не включается в расходы — если стоимость ОС нельзя учесть в НУ;

- флажок Начислять амортизацию — устанавливается при порядке включения стоимости в расходы — Начисление амортизации;

- Срок полезного использования (в месяцах) — остаток срока полезного использования после выкупа, устанавливается автоматически (в нашем примере: 60 – 12 = 48 мес.).

Проводки по документу

Документ формирует проводки:

- Дт 60.01 Кт 60.02 — зачет аванса поставщику по выкупной стоимости;

- Дт 76.07.1 Кт 60.01 — выкуп ОС;

- Дт 19.01 Кт 60.01 — принятие к учету НДС;

- Дт 76.07.1 Кт 76.07.9 — списание арендного обязательства в части НДС;

- Дт 26 Кт 02.03 — начисление в последний раз амортизации по ОС в лизинге;

- Дт 26 Кт 02.03 — корректировка в НУ излишне начисленной амортизации;

По условиям нашего примера в апреле лизинговый платеж не оплачивался, поэтому признания расходов в НУ нет.

- Дт 01.01 Кт 01.03 — перенесение ОС в состав собственных;

- Дт 02.03 Кт 02.01 — перенесение амортизации, начисленной в БУ за период лизингового договора;

- Дт 02.03 Кт 01.01 — корректировка стоимости ОС в НУ за счет амортизации;

- Дт 01.01 Кт 01.К — корректировка стоимости ОС в НУ за счет неамортизируемой части.

Проверьте Оборотно-сальдовую ведомость по счету 01.

После корректировки стоимость ОС в НУ равняется выкупной стоимости (2 210 880 – 368 480 = 1 842 400 руб.).

Начиная со следующего месяца после выкупа ОС начисление амортизации в НУ отражается исходя из новой первоначальной стоимости регламентной операцией Амортизация и износ основных средств в процедуре Закрытие месяца.

Проверим расчет амортизации по новой стоимости в НУ:

- 1 842 400 / 48 = 38 383, 33

В БУ сумма амортизации продолжает начисляться в прежнем порядке:

Регистрация СФ поставщика

Для регистрации входящего счета-фактуры укажите его номер и дату внизу формы документа Выкуп предметов лизинга, нажмите кнопку Зарегистрировать.

Если в документе Счет-фактура полученный на поступление установлен флажок Отразить вычет НДС в книге покупок датой получения, то при его проведении будет сделана проводка по принятию НДС к вычету Дт 68.02 Кт 19.04.

- Код вида операции — 01 «Получение товаров, работ, услуг».

Отчетность

В декларации по налогу на прибыль операции по досрочному выкупу ОС не отражаются.

Сумма дохода от списания части лизинговых платежей найдет отражение в Отчете о финансовых результатах:

- стр. 2340 «Прочие доходы». PDF

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Порядок расторжения договора лизинга по инициативам лизингодателя или лизингополучателя

Итак, при лизинге договор может быть расторгнут в любой момент. Это может быть сделано по взаимной договоренности сторон, а также в судебном порядке. Рассмотрим каждую ситуацию подробнее.

Существует общее правило: отказаться от исполнения обязательств в одностороннем порядке и единолично изменить условия договора нельзя. При этом договор может быть расторгнут только в той форме, в которой он заключался, то есть в письменной.

При расторжении договорных отношений (если на это имеется согласие обеих сторон) заключается соответствующее соглашение.

Установленного образца такого документа нет, поэтому его можно составить в свободной форме, указав следующую информацию:

- Реквизиты договора, который принято расторгнуть.

- Данные каждой из сторон.

- Пункт об отсутствии у сторон взаимных претензий.

Дополнительно можно зафиксировать процедуру возврата имущества и средств, которые являлись оплатой за это имущество.

Но договор может быть расторгнут по решению судебных органов (обращается одна из сторон) в таких ситуациях:

- Арендатор использует имущество так, что его состояние ухудшается.

- Имущество используется арендатором в нарушение условий договора.

- Плата за пользование имуществом не вносилась более, чем 2 раза подряд.

- В оговоренные сроки не производится кап. ремонт имущества.

Кроме того, действует норма, согласно которой лизингодатель может потребовать не только расторгнуть соглашение раньше срока, но и вернуть имущество в соответствии с пунктами, зафиксированными в самом договоре. Как видим, причин для отказа в услугах лизинга может быть довольно много.

У лизингодателя есть возможность осуществить расторжение договора единолично, но это должно быть выполнено грамотно и в соответствии с требованиями законодательства.

Основания могут быть следующими:

- Нецелевое применение имущества, полученного в аренду.

- Лизингополучатель использует имущество, нарушая условия соглашения.

- Платежи вносились несвоевременно.

- Лизингополучатель не устранял технические неисправности имущества (если данный пункт был предусмотрен договором).

А также лизингодатель может инициировать расторжение договора, если получатель передал имущество в субаренду и не уведомил об этом.

Расторжение договора лизинга по инициативе лизингополучателя

Невзирая на то, что прекращение такого соглашения кажется простой процедурой, нужно тщательно изучить все ее нюансы.

В соответствии с ГК РФ, в список оснований включены:

- Имущество не было передано получателю в зафиксированный условиями сделки период.

- Лизингодатель не ремонтировал имущество (если обязан был это делать).

- Имущество стало невозможно использовать по обстоятельствам, которые от лизингополучателя не зависят.

- Договор составлен так, что использовать имущество невозможно.

- Лизингополучатель выявил Брак, о котором не упоминалось до момента подписания документов.

Важно! Договор можно расторгнуть и в случае, когда лизингодатель существенно нарушил какое-то из условий соглашения.

Расторжение договора лизинга в одностороннем порядке

ГК РФ предусмотрено такое понятие, как отказ от исполнения договора. На основании этого одна сторона может отказаться от договора, если направит второй стороне уведомление о своем решении.

Действие договора прекращается с момента, как вы получите уведомление об этом. Чаще всего лизингодатели прописывают такие пункты. А также нередко делается оговорка, что договор расторгается с момента отправки уведомления. Это связано с тем, что доказать факт получения уведомления не всегда является возможным.

Как расторгнуть договор лизинга

Прежде чем обратиться в суд, потенциальному истцу нужно направить претензию в письменной форме, в ней описать свои требования и дать срок для устранения нарушений.

Такая претензия обычно составляется в свободной форме. Однако, в ней нужно обязательно указать:

- Информацию о каждой из сторон договора.

- Номер и дату заключения соглашения.

- Суть нарушений, которые допустил получатель.

- Срок, в течение которого предлагается устранить нарушения.

- Предупреждение о расторжении через судебную инстанцию.

- Подпись и печать отправителя.

Претензию лучше выполнить в двух экземплярах, чтобы один остался у отправителя. Вручить письмо можно лично или отправив бумагу заказным письмом.

Что касается вопроса, как расторгнуть договор лизинга по инициативе лизингополучателя, то внесудебный порядок, конечно, выгоднее. Тогда вам не придется тратить деньги и время на разбирательства в суде.

Судебная практика

В сфере лизинговых отношений возникает много спорных ситуаций, в том числе те, что выходят за рамки правового регулирования. Самыми распространенными вопросами является наличие задолженности и возможность признать договор недействительным. Рассмотрим несколько примеров из реальной практики:

Компания Д.(лизингодатель) заключила с компанией А. договор лизинга, в котором был прописан пункт о возможности лизингополучателя отказаться от договора в одностороннем порядке. Было оговорено, что получатель имеет право отказа, если не получит имущество в течение конкретного срока.

Часть платежа получателем была переведена на счет лизингодателя, а имущество предоставлено не было. На этом основании А. уведомил Д. об отказе от договора, направив уведомление. Посчитав договор прекращенным, было предъявлено требование о возврате внесенного аванса.

После полного анализа условий договора, суд вынес решение отказать истцу. Основание: перечислен был не весь аванс, а только его часть, что позволяет лизингодателю перенести дату передачи имущества. А значит, на момент отправки уведомления этот срок не истек. Оснований для того, чтобы расторгнуть соглашение в одностороннем порядке, нет.

Есть и другой пример.

Компания Б. (лизингодатель) заключила с компанией У. лизинговый договор, в соответствии с которым обязывалась передать имущество получателю в пользование на определенное время.

Как только товар был получен от продавца, Б. отказалась от передачи имущества. В связи с этим компанией У. было направлено письмо с предложением прекратить действие соглашения. Поскольку письмо было проигнорировано, последовало обращение с исковым заявлением в суд.

Судебной инстанцией было вынесено следующее решение: лизингодатель не исполнил свои обязательства и не передал имущество в разумный срок, а значит, лизингополучатель получил право расторгнуть договор. Каждое требование истца было полностью удовлетворено.

Юридические последствия расторжения договора

После состоявшегося расторжения соглашения, лизингополучателю нужно осуществить возврат предмета лизинга, причем в том состоянии, в котором вы его получили, учитывая износ.

Если это не было сделано либо сделано несвоевременно, то лизингодатель может потребовать оплату за весь период просрочки.

А также с лизингополучателя могут быть взысканы убытки и Неустойка (если это было предусмотрено условиями договора).

Если изменился собственник предмета лизинга, это не меняет условий договора и не приводит к его расторжению.

Если же говорить о практике, то далеко не всегда предмет лизинга может быть изъят у получателя. Часто лизинговые компании не прибегают к демонтажу различного оборудования, так как такое мероприятие очень сложно реализовать.

Также прочитайте: Кредит на оборудование для малого бизнеса — ТОП-15 банков, условия и документы

Бывает и так, что лизинговым договором предусмотрен возврат имущества самим лизингополучателем. То есть получатель обязан доставить предмет лизинга по указанному адресу в конкретные сроки и осуществить передачу его по акту.

Интересна ситуация, когда договор лизинга уже расторгнут, и лизинговая компания изъяла имущество. Арбитражный Суд разъясняет, что в этом случае нужно сопоставить суммы, которую потратил лизингодатель, а также все платежи, совершенные получателем. Если сальдо будет в пользу лизингодателя, это признается его неосновательным обогащением.

Договор лизинга расторгнут. Имеет ли лизингополучатель право на возврат оплаченной части выкупной стоимости предмета лизинга?

В период экономического роста середины «нулевых» бизнес, следую экономическим трендам, активно рос и развивался, в том числе путем расширения своих мощностей, приобретая в Лизинг дополнительную технику.

В период сложной экономической ситуации, развившейся в 2009 году на фоне глобального экономического кризиса, многие компании не смогли обеспечить себя достаточным объемом работы. Они испытали дефицит финансовых ресурсов и уже не могли своевременно платить лизинговые платежи за приобретенную технику.

Лизинговые компании и банки в массовом порядке стали расторгать договоры лизинга и изымать технику у лизингополучателей, взыскивая при этом в судебном порядке неоплаченные на момент расторжения договоров лизинга лизинговые платежи.

Лизингополучатели, заключившие договоры лизинга, предусматривающие выкуп предметов лизинга по окончании срока лизинга (при условии выплаты всех лизинговых платежей), фактически лишились возможности выкупить технику, не смотря на то, что по ней уже были частично уплачены лизинговые платежи. Суды удовлетворяли иски лизингодателей – изымали у лизингополучателей, просрочивших оплату лизинговых платежей, предметы лизинга и взыскивали неоплаченные лизинговые платежи.

Ситуацию изменил Президиум ВАС РФ. «12» июля 2011 года было вынесено прецедентное Постановление № 17389/10 по делу № А28-732/2010 (далее — Постановление).

В данном деле рассматривался Иск лизинговой компании ООО «Мета-Лизинг» к лизингополучателю ООО «Партнер-М» о взыскании неоплаченных лизинговых платежей по договору лизинга.

Лизингополучатель в свою очередь предъявил Встречный иск о взыскании фактически уплаченной части выкупной цены в составе лизинговых платежей.

В Постановлении ВАС РФ указал, что согласно ст. 421 ГК РФ принцип свободы договора предполагает добросовестность действий сторон, разумность и справедливость его условий, в частности их соответствие действительному экономическому смыслу заключаемого соглашения.

Свобода договора, подразумевая, что стороны действуют по отношению друг к другу на началах равенства и автономии воли и определяют условия договора самостоятельно в своих интересах, не означает, что при заключении договора они могут действовать и осуществлять права по своему усмотрению без учета прав других лиц (своих контрагентов), а также ограничений, установленных ГК РФ и другими законами.

В силу общего правила статьи 665 ГК РФ, статьи 2 Федерального закона от 29.10.

1998 № 164-ФЗ «О финансовой аренде (лизинге)» (далее — Закон о лизинге) по договору финансовой аренды обязанности лизингодателя сводятся к приобретению в собственность у третьей стороны (продавца) имущества и предоставлению данного имущества лизингополучателю во временное владение и пользование. Согласно статье 624 ГК РФ и статье 19 Закона о лизинге включение в договор финансовой аренды (лизинга) дополнительного условия о возможности перехода права собственности на предмет лизинга к лизингополучателю позволяет рассматривать такой договор как смешанный (п. 3 ст. 421 ГК РФ), содержащий в себе элементы договоров финансовой аренды и купли-продажи. Следовательно, к отношениям сторон по выкупу предмета лизинга применяются нормы ГК РФ, регулирующие правоотношения по купле-продаже.

В соответствии с п. 1 ст. 454 ГК РФ по договору купли-продажи одна сторона (Продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель – принять этот товар и уплатить за него определенную денежную сумму (цену).

Таким образом, в случае расторжения договора финансового лизинга по инициативе лизингодателя и изъятия им предмета лизинга прекратилось обязательство лизингодателя по передаче оборудования лизингополучателю в собственность.

Следовательно, оснований для удержания лизингодателем той части денежных средств, которые фактически были уплачены лизингополучателем в счет погашения выкупной цены предмета лизинга в составе лизинговых платежей, не имеется.

Договор финансового лизинга подлежит применению в спорных правоотношениях, если только его исполнение не ведет к приобретению лизингодателем таких сумм, которые ставили бы его в более благоприятное положение по сравнению с тем, в котором он бы находился при выполнении указанных нормативных положений. В ином случае условия договора войдут в противоречие с положениями ст. 15 ГК РФ о пределах возмещения убытков и ст. 1102 ГК РФ о недопустимости неосновательного обогащения.

Поскольку после расторжения названного договора лизинга имело место удержание лизингодателем – стороной возмездной сделки – оплаченной части фактической выкупной цены без предоставления лизингополучателю в части, касающейся выкупа, встречного исполнения (передачи имущества), суды необоснованно указали на отсутствие у лизингополучателя права требовать возврата денежных средств, фактически перечисленных им в счет погашения выкупной цены.

Касательно методологии определения размера выкупной стоимости в составе лизинговых платежей Президиум ВАС РФ установил следующее: срок полезного использования, представляя собой время, в течение которого объект основных средств служит для выполнения целей деятельности его владельца, не имеет произвольного характера.

По договору финансовой аренды с правом выкупа лизингодателем, ставшим собственником предмета лизинга, имущество изначально передается лизингополучателю лишь во временное владение и пользование (ст.2, п.1 ст.11 Закона о лизинге).

При последующем же выкупе Право собственности переходит на товар, состояние которого за время нахождения имущества у лизингополучателя изменилось вследствие естественного износа.

В соответствии с международной практикой, которая нашла отражение в пп.«в» п.2 ст.1 Конвенции УНИДРУА о международном финансовом лизинге от 28.05.

1998, периодические лизинговые платежи, связанные с арендными правоотношениями, рассчитываются в том числе исходя из износа имущества, образовавшегося в период временного владения лизингополучателем предметом лизинга и временного пользования им этим имуществом.

Следовательно, передача лизингополучателю титула собственника предмета лизинга осуществляется по остаточной, приближенной к нулевой цене в том случае, если срок действия договора лизинга почти равен сроку полезного использования спецтехники.

Если срок полезного использования предмета лизинга значительно превышает срок лизинга, а значит, истечение определенного в договоре срока лизинга не влечет за собой полного естественного износа предмета лизинга и падения ее текущей рыночной стоимости до близкой к нулевой величины.

При таких обстоятельствах установление в договоре символической выкупной цены, приближенной к нулевой, означает, что действительная выкупная цена вошла, в числе прочего, в состав определенных сделкой периодических лизинговых платежей.

Иное истолкование условий договора противоречило бы самой сути отношений по выкупу предмета лизинга, поскольку отношениям по купле-продаже фактически был бы придан безвозмездный характер в отсутствие к тому каких-либо оснований и в нарушение требований статьи 575 ГК РФ.

Договор лизинга в рассматриваемом споре предусматривал выкуп предмета лизинга по остаточной стоимости.

Остаточная стоимость подлежит исчислению в соответствии с порядком учета на балансе организаций объектов основных средств, регулируемым приказом Министерства финансов Российской Федерации от 30.03.

2001 № 26н «Об утверждении Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01», исходя из амортизации техники линейным способом, к которой не применяется ускоренный коэффициент.

Данный спор Президиум ВАС РФ передал в Суд первой инстанции для определения действительного размера выкупной стоимости, а также указал следующее: вступившие в законную силу судебные акты арбитражных судов по делам со схожими фактическими обстоятельствами, принятые на основании нормы права в истолковании, расходящемся с содержащимся в настоящем постановлении толкованием, могут быть пересмотрены на основании п.5 ч.3 ст.311 АПК РФ, если для этого нет других препятствий.

На текущий момент пока нет судебных решений вынесенных с учетом содержащемся в Постановлении толкованием норм права, но учитывая ретроактивность Постановления можно ожидать в ближайшее время целый ряд исков лизингополучателей о взыскании выплаченной в составе лизинговых платежей выкупной стоимости предметов лизинга, изъятых лизингодателями.

Три мифа о возврате лизинговых платежей

Юридическому лицу или индивидуальному предпринимателю понадобился для развития бизнеса парк автомобилей или дорогостоящий станок для производства картона.

Лизинговая компания профинансировала необходимую покупку предмета лизинга. Все остались довольны. Но через некоторое время у лизингополучателя из-за экономического кризиса в стране начались проблемы с финансами, и он перестал выплачивать лизинговые платежи лизингодателю за владение и пользование имуществом.

Пропустив подряд несколько ежемесячных платежей, лизингополучатель остался без предметов лизинга. Лизинговая компания изъяла их у клиента. В свою очередь возмущенный лизингополучатель захотел вернуть себе все деньги, которые он выплатил лизинговой компании. Это нормальное желание, но давайте, наконец, разберемся, так ли это просто?

Существует три мифа, в которые верят лизингополучатели и которые не дают реально взглянуть на сложившуюся ситуацию.

Миф первый: лизинг равноценен аренде

Каждому лизингополучателю хорошо бы перед началом лизинговых отношений изучить лизинг с разных точек зрения.

С формально-правовой стороны лизинг представляет собой разновидность аренды. Например, такой подход позволяет реализовать ускоренную амортизацию и другие бухгалтерские расчеты (зачет лизинговых платежей на себестоимость).

Если рассматривать лизинг с точки зрения существа правоотношений, то данную процедуру нельзя отнести к разновидности аренды.

Особенно это проявляется при финансовом (выкупном) лизинге: лизинговая компания приобретает имущество, затем передает его в пользование клиенту, за что получает доход (прибыль).

В свою очередь клиент (лизингополучатель), привлекает финансирование со стороны лизинговой компании для покупки имущества и возвращает его постепенно с процентами.

Реальность

Желание вернуть оплаченные платежи по договору лизинга, представляя этот вопрос, как осуществление арендной платы, в действительности может привести к проигрышу лизингополучателя. Та же ситуация происходит, если клиент (лизингополучатель) пытается вернуть лизинговые платежи на основании перерасчета амортизации.

Второй миф: лизинговая компания не вправе забирать имущество без разрешения суда

Некоторые юридические лица или ИП, думают, что лизингодатель не вправе изымать предмет лизинга без одобрения суда. Возврат имущества должен проходить только через суд.

Реальность

Лизингодатель может самостоятельно без судебного разбирательства расторгнуть договор и изъять предмет лизинга.

Когда такое возможно? Такое возможно, когда лизингополучатель нарушил обязательства, которые прописаны в договоре лизинга.

Как правило, первой причиной расторжения договора в одностороннем порядке и изъятия предмета лизинга считается просрочка оплаты лизинговых платежей.

Если лизингополучатель перестал платить за пользование имуществом, то доказать незаконность изъятия предмета лизинга будет сложно.

Миф третий: возможность вернуть аванс, который вносился по договору лизинга

Некоторое время назад судебные инстанции практиковали такой подход и возвращали авансовые платежи. Суды рассматривали договор лизинга, как смешанный с договором аренды и договором купли-продажи.

Ввиду того, что договор расторгался: заканчивалась аренда, и покупка предмета лизинга не состоялась, суды считали, что законно вернуть аванс лизингополучателю.

В некоторых ситуациях возвращалась только часть.

Реальность

Сегодня оценка процедуры лизинга поменялась и теперь лизинговый договор не рассматривается как смешанный с договором купли-продажи и аренды. Поэтому требование лизингополучателей вернуть авансовые платежи судами даже не рассматривается. На практике эти средства не возвращаются.

Подводим итог

Лизинг в России имеет непростую юридическую основу. Разбирательства между лизинговой компанией и лизингополучателем суды оценивают по-разному. Многое зависит от того, насколько детально составлен договор лизинга, четко прописаны его условия и ответственность каждой стороны.

Возврат лизинговых платежей

Любой бизнес переживает периоды взлетов и падений, а причины финансовых трудностей могут скрываться не только в принятии неудачных управленческих решений.

Неисполнение обязательств контрагентами или нарушения договорных отношений со своей стороны могут оказаться следствием нестабильной экономической ситуации в стране, меняющегося законодательства и возникновения прочих форс-мажоров, которые способны вмешаться в отношения между деловыми партнерами.

Рассудить, кто прав, кто виноват и кто кому остался должен, обычно приходится суду, но в случае с участниками лизинговых соглашений часто приходится говорить о целой совокупности очень сложных проблем.

Типичная ситуация

ИП или юридическое лицо, заключившее договор на приобретение производственных мощностей, воспользовалось услугами лизинговой компании, согласившейся профинансировать дорогостоящую покупку.

Внезапно обрушившийся экономический кризис привел к ситуации, когда лизингополучатель утратил возможность своевременно и в полной мере возвращать долги по лизинговым платежам, сначала допуская просрочки, а затем вовсе перестав перечислять средства за пользование взятым в лизинг имуществом.

Логичным ответом на такие действия со стороны лизингодателя становится изъятие оборудования, тогда как владелец бизнеса ожидаемо начинает прикладывать все усилия, чтобы вернуть деньги, уже уплаченные партнеру в виде части стоимости объекта лизинга. Как разобраться в этой непростой ситуации? Все необходимые ответы удастся найти, развенчав сразу несколько мифов.

«Лизинг = аренда»

Частым заблуждением является уравнивание лизинговых и арендных отношений, опираясь на сходство целого ряда сопровождающих их аспектов.

Действительно, формально-правовая сторона лизингового соглашения во многом напоминает разновидность аренды, ведь лизингодатель, купивший некое имущество, отдает его во временное пользование за установленную плату, подразумевающую получение дохода.

Со стороны лизингополучателя за пользование имуществом переводятся денежные средства с процентами, которые формально можно называть арендной платой с учетом перехода объекта такой «аренды» в собственность по окончании срока договора.

В реальности, ситуация, при которой лизингополучатель имел бы возможность возвращать «арендные» платежи, ставила бы в заведомо проигрышную позицию лизингодателя, который приобрел имущество исключительно для нужд клиента, согласился на определенные амортизационные тарифы, а сохранение права собственности на него использует лишь с целью обезопасить себя от неплатежей.

«Только суд может разрешить лизинговой компании забирать имущество»

Еще один популярный миф, который вводит в заблуждение клиентов лизинговых компаний. На деле лизингодателю не требуется никаких судебных решений для досрочного расторжения договора и изъятия предмета лизинга, а в качестве причины своих действий он может указать нарушение обязательств лизингополучателем.

«Аванс по договору лизинга можно вернуть»

- Практика судебных разбирательств, при которых авансовые платежи возвращались лизингополучателям, часто приводится в пример сторонами лизинговых отношений, но сегодня такая возможность полностью исключена.

- В прежние годы договор лизинга воспринимался судами в виде соглашения, являющегося симбиозом договора аренды и договора купли-продажи, что и становилось причиной вынесения соответствующих решений (если отсутствует покупка предмета лизинга, то возврат аванса является законным).

- Сегодня этот момент не допускает двояких трактовок и четко прописывается в договорах, а суды вовсе не рассматривают требования по возврату аванса.

Вывод

Опираясь на вышесказанное, легко сделать, пожалуй, наиболее важный вывод: избежать разногласий между сторонами лизинговых отношений поможет договор лизинга, в котором достаточно четко и подробно прописаны условия сотрудничества и ответственность каждого участника соглашения.

Взыскание неосновательного обогащения при расторжении договора выкупного лизинга

18 окт 2017

Обратите внимание, материал старше 2-х лет. Актуальность выводов уточняйте у автора

Согласно нормам ФЗ «О финансовой аренде (лизинге)» № 164-ФЗ от 29.10.1998 года (далее — Закон о лизинге) предмет лизинга, который передан лизингополучателю, является собственностью лизингодателя.

При этом лизингодатель, как собственник имущества, имеет право на распоряжение предметом лизинга, включающее в себя право на изъятие указанного имущества из владения лизингополучателя в том порядке, который предусмотрен законодательством РФ и самим договором.

Лизингополучатель должен вносить платежи по оплате предмета лизинга на условиях и в сроки, предусмотренные договором, а лизингодатель, со своей стороны, вправе потребовать досрочного расторжения договора и возврата предмета лизинга в случае невыполнения указанных требований лизингополучателем.

Обязанность лизингополучателя вернуть имущество при расторжении договора также закреплена вышеуказанными нормативно-правовыми актами.

Таким образом, в договоре выкупного лизинга могут быть прописаны конкретные условия, несоблюдение которых лизингополучателем повлечет одностороннее расторжение договора лизингодателем во внесудебном порядке и, соответственно, изъятие предмета лизинга.

В ситуации, когда договор лизинга расторгнут, предмет лизинга изъят собственником, а лизинговые платежи получены им не в полном объеме, возникает проблема, связанная с определением разницы между суммой финансирования, полученной лизингополучателем, и итоговой суммой выплаченных лизинговых платежей и стоимости возвращенного имущества.

Разрешение данной ситуации не должно повлечь за собой получение лизингодателем таких преимуществ, которые поставили бы его в лучшее имущественное положение, чем то, в котором он находился бы при выполнении лизингополучателем договора в соответствии с его условиями.

Вместе с тем расторжение договора не должно повлечь за собой освобождение лизингополучателя от обязанности по возврату полученного финансирования, от внесения лизинговых платежей, а также от предусмотренных законом или договором санкций. В связи с этим необходимо решить, в чью пользу – лизингодателя или лизингополучателя – сложится разница между взаимными предоставлениями сторон (сальдо встречных обязательств). В Постановлении Пленума ВАС РФ от 14.03.2014 №17 «Об отдельных вопросах, связанных с договором выкупного лизинга» установлены положения по определению завершающей обязанности сторон в отношении друг друга, а именно в п.п. 3.2, 3.3. Постановления №17 говорится о необходимости определения разницы между:

— суммой внесенных лизингополучателем платежей (за исключением авансового) совместно со стоимостью возвращенного предмета лизинга

— и суммой предоставленного лизингодателем финансирования, платы за финансирование и убытков лизингодателя (а также иных санкций, предусмотренных договором или законом).

В случае отрицательной разницы право на получение денежных средств возникает у лизингодателя, а в случае положительной – у лизингополучателя. Следовательно, в случае возникновения разногласий между сторонами одна из них вправе обратиться за защитой в суд с требованием о взыскании неосновательного обогащения по договору (на основании ст. 1102 ГК РФ).

Следует учитывать ключевые правила определения размера вышеперечисленных слагаемых.

Так, стоимость возвращенного лизингополучателем имущества определяется по его состоянию на момент фактической передачи предмета лизинга исходя из суммы, вырученной лизингодателем от его продажи, либо на основании отчета об оценке. При этом если продажа предмета лизинга имела место, то отчет оценщика признается ненадлежащим доказательством, а указанная в отчете рыночная стоимость имущества не учитывается судом при соотношении взаимных предоставлений.

Однако лизингополучатель имеет право доказать недобросовестность и неразумность действий собственника при продаже предмета лизинга, выразившиеся в явном занижении его стоимости. В таком случае суд должен руководствоваться данными о стоимости имущества, указанными в отчете об оценке.

Так, в Постановлении АС Московского округа от 11.08.2016г.

по делу №А40-158015/2015 о взыскании неосновательного обогащения со стороны лизингодателя была поддержана позиция нижестоящих судов, согласно которой в случае непредставления истцом-лизингополучателем доказательств недобросовестного или неразумного поведения ответчика-лизингодателя при расчете сальдо встречных обязательств учитывается стоимость возвращенного предмета лизинга, исходя из условий сделок по его отчуждению, а не рыночная стоимость, отраженная в отчете оценщика.

Кто определял размер выкупных платежей

Выкупной платеж или выкупная стоимость — это стоимость, по которой предмет лизинга переходит в собственность к Лизингополучателю, определяемая договором лизинга. Выкупная стоимость по договору может быть зафиксирована в договоре лизинга:

- •при досрочном выкупе имущества: содержит остаток непогашенной задолженности по кредиту, доходность Лизинговой компании при расторжении сделки, штрафную санкцию за досрочное погашение кредита (в случае если опция досрочного погашения не заложена в кредитную ставку);

- •по окончании договора лизинга: номинальная стоимость (например 1 000 рублей) в случае если за срок лизинга оборудование (техника) самортизированы до 0, либо стоимость не меньшая чем остаточная стоимость по бухгалтерскому или налоговому учету по окончании договора лизинга.

Выкупной платеж начисленный может отличаться от выкупного платежа к уплате. Начисленный платеж может превышать сумму платежа к уплате. Т.е. выкупная стоимость может быть 1 млн руб., а лизингополучатель должен заплатить по окончании срока лизинга например 100 тыс. руб. В таком случае в течении срока договора лизинга лизингополучатель может частично выплачивать выкупную стоимость имущества.

Или часть аванса лизингополучателя может сразу перераспределяться (зачитываться) в счет выкупной стоимости.

Выбор варианта формирования выкупной стоимости — это всегда предмет договоренности сторон сделки и зависит как от срока сделки, так и от степени амортизации имущества на конец лизинговой сделки.

Иногда формирование выкупной стоимости может быть продиктовано особенностями графика лизинговых платежей или позицией финансовой службы клиента или лизинговой копании.