Добавить в «Нужное»

ФСС: проверка задолженности

С 2017 года к порядку администрирования по взносам на соцстрах применяются НК РФ, а также положения Федерального закона от 29 декабря 2006 года № 255-ФЗ (далее – Ф. закон № 255-ФЗ) и Федерального закона от 24 июля 1998 года № 125-ФЗ (далее – Ф. закон № 125-ФЗ). Предшествующий же 2016 год станет последним годом применения Федерального закона № 212-ФЗ.

С учетом изменений в законодательстве страхователю следует знать, что задолженность в фонд соцстраха может стать результатом неуплаты страховых взносов (далее – СВ) или неправомерно произведенных затрат на страховое обеспечение (далее – СО). Информацию о наличии или отсутствии такой задолженности может предоставить соответствующий территориальный орган ФСС. Проверка задолженности может быть осуществлена путем сверки или выдачи справки о состоянии расчетов. Рассмотрим эти способы более подробно.

Сверка с фондом соцстраха

Начиная с января 2017 года действует подпункт 19 пункта 2 статьи 18 Ф. закона № 125-ФЗ, согласно которому орган фонда обязан производить сверку по уплаченным суммам СВ, пеней и штрафов.

Соответствующая сверка может осуществляться по волеизъявлению:

- страхователя;

- страховщика.

По окончании сверки должен быть составлен акт, подписываемый каждой из сторон.

Форма акта (21-ФСС РФ) утверждена Приказом ФСС РФ от 17 февраля 2015 года.

Если по результатам сверки страхователь пожелает уточнить реквизиты платежа СВ, штрафов, пеней (основание, тип, принадлежность, период, статус страхователя), то ему следует направить в орган фонда заявление, по которому последним принимается соответствующее решение.

Страхователь должен быть извещен о решении органа фонда не позднее 5 дней с даты его принятия.

Если органом фонда выявлена переплата (в т.ч. по результатам сверки), она может быть:

- зачтена в счет уплаты соответствующих очередных платежей;

- возвращена страхователю.

Решение о зачете принимается не позднее 10 дней:

- либо с даты установления факта переплаты;

- либо со дня получения заявления страхователя;

- либо со дня подписания сторонами акта сверки.

При установлении факта задолженности страхователя по уплате СВ, штрафов, пеней орган фонда производит их взыскание на основании положений статей 26.6, 26.7 Ф. закона № 125-ФЗ.

Страхователю важно помнить, что задолженность перед ФСС может возникнуть не только в результате неуплаты СВ, но и в случае неправомерного возмещения затрат на выплату СО.

По заявлению страхователя орган фонда может принять решение об отсрочке или рассрочке по уплате СВ (статья 26.4 Ф. закона № 125-ФЗ).

Справка о состоянии расчетов

Согласно подпункту 18 пункта 2 статьи 18 Ф. закона № 125-ФЗ страхователь вправе запросить в органе фонда справку о состоянии расчетов по СВ по информации, имеющейся у ФСС.

Для ее получения страхователю надлежит обратиться в орган фонда, направив письменный запрос о предоставлении указанной справки.

Не позднее пяти дней с даты получения соответствующего запроса орган фонда обязан предоставить указанную справку страхователю.

В отношении задолженности по страховым взносам, уплачиваемым на основании Ф. закона № 255-ФЗ, применяются положения НК РФ (пункт 6 статьи 4.7 Ф. закона № 255-ФЗ).

Кроме того, важно помнить, что с 2017 года зачет переплаты соответствующих СВ по временной нетрудоспособности и в связи с материнством производится в соответствии с п. 9 ст. 431 НК РФ.

Чтобы узнать, есть ли у вас задолженность перед ФСС, отправьте «Заявление на формирование справки о расчетах».

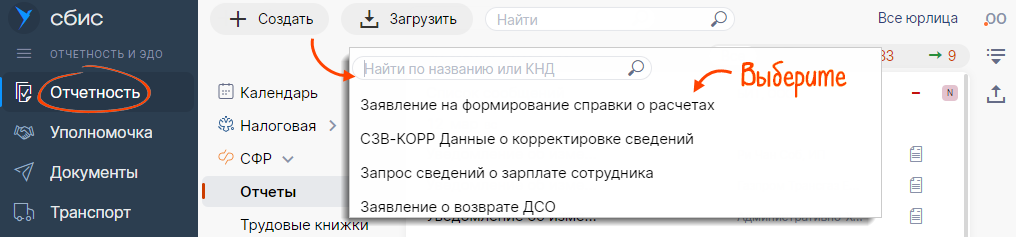

- В разделе «Отчетность/ФСС/Отчеты» нажмите «+ Создать» и выберите «Заявление на формирование справки о расчетах».

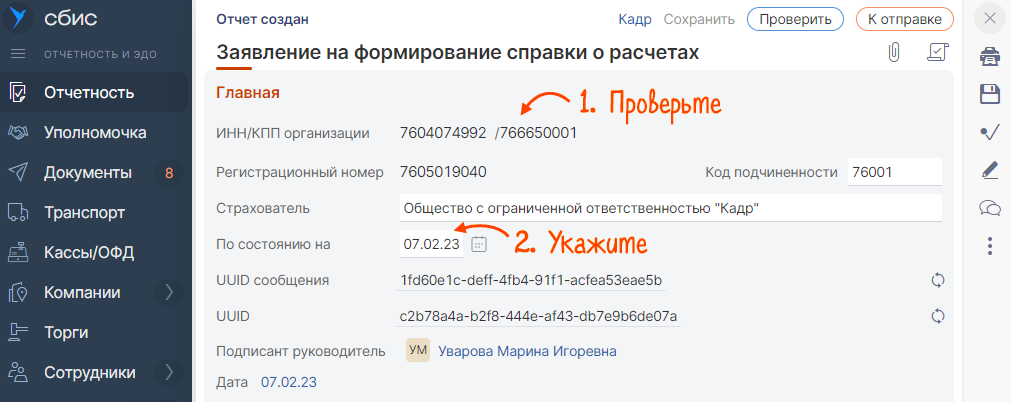

- Проверьте реквизиты организации. Укажите дату.

- Нажмите «К отправке».

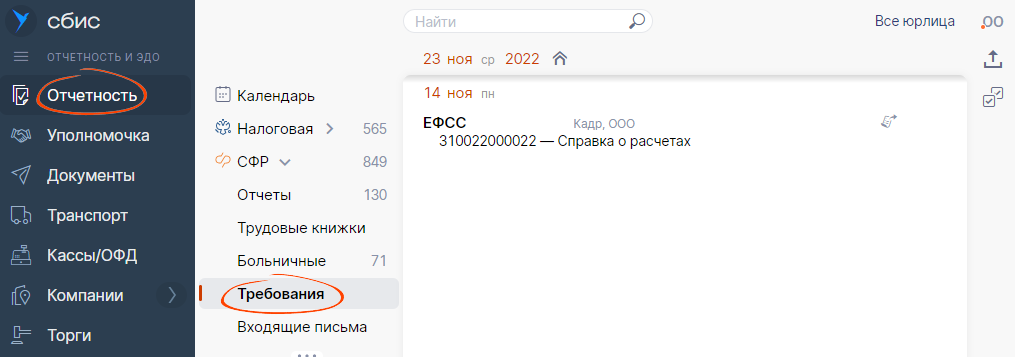

В ответ ФСС пришлет квитанцию и справку о состоянии задолженности. Справка отобразится в разделе «Отчетность/ФСС/Требования».

Лицензия, права и роли

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Справка об отсутствии задолженностей из ФСС подтверждает факт, что физическим или юридическим лицом уплачены обязательные взносы в социальные фонды РФ. Наличие этого документа говорит о надежности компании и ответственном отношении руководителей к бизнесу.

-

Содержание

- Кому и для чего требуется справка из ФСС

- Какие нужны документы

- Как отправить запрос в Фонд

- Регламент и форма выдачи сведений

Чтобы получить справку в Москве и другом регионе страны, необходимо подать заявление в фонд социального страхования по месту регистрации организации или ИП. Заявление подают в свободной форме или на бланке конкретного образца, если возникает такая необходимость. Стандартный срок выдачи документа — 10 дней. Юридические компании предлагают услуги срочного получения справки за 1 день, если у заявителя нет задолженностей.

Случаи, когда нужна справка из ФСС

При совершении сделок участникам необходимо заверить друг друга в финансовой состоятельности и соблюдении действующего законодательства РФ. Документ, который подтверждает отсутствие задолженностей, становится своеобразным гарантом законности действий.

Если не предъявляются письменные доказательства, это подтверждает состояние долга одной из сторон. Такие сделки впоследствии признаются незаконными и легко аннулируются. Соответственно призвать потом нарушителя к соблюдению договоренностей крайне сложно.

Справка об отсутствии задолженностей позволит юридическим и физлицам подтвердить положительную финансовую характеристику в случаях:

- Решения вопросов по имущественным правам, налогам.

- Покупки или продажи объектов недвижимости. Например, чтобы приобрести стройобъект, нужно предоставить письмо с подтверждением из ФСС, что долги по уплате имущественных налогов отсутствуют.

- Участия в госзакупках, тендерах и конкурсах.

- Переговоров с инвесторами и партнерами.

- Реорганизации ООО, ОАО и других организационно-правовых форм бизнеса.

- Ликвидации или продажи предприятия.

Проверить задолженность по обязательным платежам может понадобиться индивидуальным предпринимателям и налогоплательщикам для отчета в ФНС. Без положительной характеристики из соцфондов невозможно привлечь инвестиции в малый и средний бизнес, закрыть ИП.

Перечень документов, необходимых для получения справки

Чтобы получить сведения об отсутствии задолженности перед социальными фондами, налогоплательщик подает заявление в ФСС. Запрос составляется в свободной письменной форме с обязательным указанием следующей информации:

- Название, юридический адрес организации, в которую подается запрос.

- Реквизиты отправителя. Название и юридический адрес, КПП, ИНН заявителя. Для индивидуального предпринимателя и физлица — паспортные данные, ИНН.

- Выписка из ЕГРЮЛ или ЕГРИП.

- Описание цели заявления.

- Дата и подпись заявителя.

В описании цели указывается следующая информация: просьба выдать данные о задолженностях перед Фондом, а также желаемые способы получения сведений. Обычно документ отправляют почтой, на электронный адрес или выдают на руки заявителю.

Образцы справок можно взять в отделении Фонда по месту регистрации юрлица или ИП. Посмотреть пример документа и скачать образец бланка можно на нашем сайте.

Отправка запроса в Фонд

Запрос направляется несколькими способами. Самый оптимальный вариант — обратиться в отделение ФСС по месту регистрации, заполнить бланк в свободной форме или используя образец заявления, после чего передать его представителю службы. Запрос можно подать лично или через уполномоченное лицо.

Другие варианты — отправить запрос почтой по адресу организации, воспользоваться Порталом государственных и муниципальных услуг «Госуслуги».

Регламент и форма выдачи сведений

Рассмотрение запроса и сбор сведений о задолженностях перед соцфондами занимает 10 рабочих дней. В разных отделениях столицы период обработки может быть меньше: 4-5 дней. Профессиональные юридические агентства предлагают ускоренную процедуру получения сведений за 1 рабочий день. В некоторых случаях, особенно если лицо с задолженностью, оперативность выдачи информации важна при заключении сделок.

Получить справку из фонда можно лично или через официального представителя. Кроме того, сведения отправляются на почтовый адрес компании, ИП или физического лица. Для коммуникаций со службой соцстрахования можно использовать и современные технологии. Перед отправкой запроса уточните: принимают ли в вашем отделении онлайн-заявления.

Выдача справки из ФСС — простая процедура, но бывают ситуации, когда сотрудники Фонда затягивают с обработкой сведений. Не все предприниматели готовы ждать стандартные 10 рабочих дней, чтобы получить документ. Если вы оказались в такой ситуации, обращайтесь в «КонсалтГрупп». Наши сотрудники помогут получить сведения о задолженностях в течение 1 рабочего дня.

Дата публикации: 22.11.2019 14:32

Начиная с 2017 года налоговая служба осуществляет администрирование страховых взносов, которые являются основой социальных гарантией государства, и предпринимает все меры к снижению задолженности по ним.

В задолженности по страховым взносам существенная часть приходится на задолженность по взносам, исчисленным в соответствии со статьей 432 Налогового кодекса РФ в фиксированном размере в отношении предпринимателей, не имеющих наемных работников.

Индивидуальные предприниматели самостоятельно исчисляют и уплачивают за себя суммы страховых взносов на обязательное пенсионное страхование и на обязательное медицинское страхование.

Индивидуальный предприниматель уплачивает страховые взносы с момента приобретения им статуса ИП и до момента исключения из Единого государственного реестра индивидуальных предпринимателей (ЕГРИП) в связи с прекращением деятельности физического лица в качестве ИП.

Страховые взносы на обязательное пенсионное страхование с доходов, не превышающих 300 000 руб. необходимо уплатить не позднее 31 декабря текущего календарного года. Их оплачивают индивидуальные предприниматели, а также иные лица, которые занимаются частной практикой и не производят выплаты и иные вознаграждения физическим лицам.

Страховые взносы, исчисленные с суммы дохода плательщика, превышающей 300 000 руб. за 2019 год, уплачиваются – не позднее 1 июля 2020 года.

Оплатить страховые взносы, узнать актуальную информацию о наличии или отсутствии задолженности можно в «Личном кабинете налогоплательщика индивидуального предпринимателя»: достаточно ввести реквизиты банковской карты или воспользоваться онлайн-сервисом одного из банков-партнеров ФНС России. Также можно произвести оплату через сервис «Уплата налогов и пошлин» (разделы «Индивидуальные предприниматели», «Физические лица»).

При наличии задолженности по страховым взносам ее сумма продолжает ежедневно расти за счет начисления пени. Налоговые органы обращаются за ее взысканием в службу судебных приставов, которые могут принять ограничительные меры (в том числе, приостановить операции на счетах должника в банке, арестовать его имущество, ограничить выезд за пределы Российской Федерации).

В случае отсутствия финансово-хозяйственной деятельности с целью снятия налоговой нагрузки налоговые органы рекомендуют подавать заявление о прекращении деятельность в качестве индивидуального предпринимателя в порядке, установленном законодательством о государственной регистрации. Информация и пошаговая инструкция размещены на сайте ФНС России в разделе «Индивидуальные предприниматели/Меня интересует/Прекращение деятельности ИП».

Для решения вопросов, связанных с задолженностью, можно обратиться в любую налоговую инспекцию, направить заявление через «Личный кабинет» или с помощью сервиса «Обратиться в ФНС России».

Предприниматели обязаны платить взносы по страхованию за себя, за наемных работников. Порядок исчисления и оплаты описан в Налоговом кодексе РФ. Хотя суммы взносов поступают и учитываются во внебюджетном фонде, их администрированием и взысканием занимаются налоговые органы.

Проверить задолженность по страховым взносам ИП можно через сайт Социального фонда или на «Госуслугах», лично в клиентской службе. Если начато взыскание долга, узнать об этом можно через свой банк, из документов суда и приставов. Списание задолженности допускается после признания ее безнадежной, либо после прохождения банкротства.

Как у предпринимателя возникает задолженность по страховым взносам

Обязанность платить взносы возникает сразу после регистрации (открытия) нового ИП. Этот факт подтверждается листом записи ЕГРП, сведениями о постановке на учет во внебюджетных фондах. С января 2023 года произошло объединение ПФР и ФСС. Их правопреемником стал Социальный фонд России (СФР). Если на начало года у предпринимателя была задолженность перед ПФР и ФСС, она не сгорает, а будет взыскиваться новым фондом.

У ИП может возникнуть задолженность по взносам на обязательное пенсионное, медицинское и социальное страхование

Проверить задолженность по страховым взносам ИП можно на «Госуслугах», в личном кабинете на сайте Социального фонда РФ, в клиентских службах и МФЦ. Взыскание долгов может осуществляться в судебном или внесудебном порядке. Списание задолженности допускается при признании ее безнадежной к взысканию, по программе налоговой амнистии или после прохождения банкротства.

Система страхования для предпринимателей предусматривает следующие виды взносов:

- фиксированные за себя (сумма определяется нормативными актами, не зависит от результата деятельности);

- дополнительные за себя (нужно платить, если сумма дохода за год превысила 300 000 рублей);

- обязательные за лиц, работающих у ИП по трудовым и гражданско-правовым договорам (сумма рассчитывается по ставкам взносов, определенных законодательством, зависит от размера зарплаты);

- добровольные за себя или за наемных сотрудников (платить эти взносы нужно на основании договора с внебюджетным фондом).

За счет взносов от ИП обеспечивается пенсионное, медицинское, социальное страхование самого ИП и его работников. От своевременности оплаты и правильности расчета сумм платежей зависит учет стажа, начисление пособий на случай временной нетрудоспособности и/или травм.

У каждого предпринимателя есть лицевые счета во внебюджетных фондах. На них отражается каждый текущий платеж, суммы взысканной задолженности по взносам. Номер счета и его состояние можно проверить через онлайн-сервисы ИФНС и внебюджетных фондов.

Фиксированные взносы за себя

ИП обязан платить фиксированные взносы за себя в течение года (не позже 31 декабря). Сделать этот можно в любой момент, в том числе несколькими платежами.

Так как в начале каждого года в России отмечаются новогодние праздники, задолженность возникнет с первого дня после их окончания, т.е. с 9 января (если до этой даты ИП не оплатил взносы). После этого появятся основания для внесудебного или судебного взыскания.

Размер фиксированных взносов всегда известен заранее, так как утверждается нормативными актами. На 2023 год ставка составляет 45 842 рубля, независимо от сферы деятельности ИП.

Фиксированный взнос необходимо платить, даже если предприниматель не вел деятельность. Обязанность по оплате снимается только после снятия с учета, закрытия ИП. Если на этот момент осталась непогашенная задолженность, она не аннулируется, а перейдет на физическое лицо. Следовательно, взыскание долга может начаться уже после того, как предприниматель снялся с учета.

Читайте также:

- Судебное взыскание задолженности

- Как уменьшить страховые взносы ИП

- Как не платить страховые взносы ИП

Дополнительные страховые взносы за себя

Если на протяжении года доход ИП превысит 300 000 рублей, он обязан платить дополнительный взнос. Его ставка составляет 1% с суммы, превышающей 300 000 рублей. Кроме этого, предприниматель не освобождается от оплаты обязательного фиксированного взноса. В отличие от обязательных платежей, доп. взносы нужно перечислить в бюджет не позже 3 июля года, следующего за отчетным.

Размер дополнительных взносов напрямую зависит от результатов деятельности ИП. Чем больше доход получил предприниматель, тем выше будет сумма платежа. Размер доходов будет виден по отчетности, которую ИП подает в налоговый орган. Так как ИФНС занимается администрированием взносов, превышение дохода в 300 000 рублей будет сразу зафиксировано системой учета.

Взносы за наемных работников

За каждого работника ИП обязан передавать отчетность по стажу, платить взносы. Срок оплаты — не позже 15 числа месяца, следующего за отчетным. Соответственно, при отсутствии платежа с 16 числа возникнет задолженность. Суммы долгов будут определяться по отчетам в ПФР и ФСС (с 2023 года — в СФР).

Из-за сложной экономической ситуации государство временно изменило прядок оплаты взносов за работников ИП. Платежи, начисленные за апрель-сентябрь 2022 года, можно внести в 2023 году. Срок оплаты можно посмотреть по ссылке.

Общий размер страхового взноса за работников составляет 30%. Сумма платежа распределяется по разным видам страхования (пенсионное, социальное, медицинское). Задолженность по указанным взносам будет взыскиваться одной суммой.

Взносы на добровольное страхование

Предприниматель может заключить договор о перечислении добровольных взносов на социальное страхование. Оплатить их нужно в течение календарного года (до 31 декабря). Если не внести платеж в установленный срок, то взыскание задолженности не начнется. Но в такой ситуации ИП не сможет претендовать на выплаты при наступлении страхового случая.

Как узнать задолженность в Пенсионном фонде

До конца 2022 года учет страховых взносов от ИП велся отдельно по Пенсионному фонду РФ и ФСС. С января 2023 года ведется единый учет платежей через Социальный фонд. Это упрощает процесс предоставления отчетности и оплаты, проверки текущих начислений и задолженности.

На сайте фондов

На сайтах ПФР и ФСС предприниматель может зарегистрироваться в личном кабинете. Там есть возможность отслеживать все платежи и состояние лицевого счета, оформлять различные документы. С января 2023 года у ИП будет единый личный кабинет на портале Социального фонда. Там будут объединены данные по всем видам обязательных взносов.

Проверка сведений в личном кабинете осуществляется бесплатно. Также предприниматель может сразу погасить задолженность через онлайн-сервис СФР, либо сформировать квитанцию для оплаты через банк. При несогласии с суммами начислений можно направить запрос или жалобу.

Лично в ИФНС или клиентской службе фонда

Данные о платежах и задолженности по взносам можно получить при личном обращении:

- в налоговую инспекцию;

- в клиентскую службу СФР (новый фонд работает на базе действующих отделений и управлений ПФР и ФСС, а также откроет дополнительные подразделения);

- в учреждениях МФЦ.

Для получения сведений и документов о задолженности нужно предъявить паспорт, указать номер СНИЛС и/или ИНН. В указанных учреждениях можно попросить квитанцию на оплату. В МФЦ есть терминалы, где можно сразу внести платеж по задолженности.

Проверка задолженности на «Госуслугах»

Долги перед бюджетом можно узнать онлайн через портал «Госуслуг». Задолженность будет видна после входа на сайт под своей учетной записью. В карточке на «Госуслугах» будет видна следующая информация:

- основание для возникновения долга (например, взыскание по обязательному взносу за себя);

- период, за который начислена и/или взыскана задолженность;

- сумма долга к оплате.

Непосредственно на «Госуслугах» можно оплатить задолженность разными способами, сформировать квитанции. Естественно, если у ИП нет аккаунта на сайте, долг там не проверить. Сведения по чужим долгам на «Госуслугах» посмотреть нельзя.

Проверка взысканной задолженности

Если налоговый орган начал взыскание задолженности, сведения об этом могут появиться:

- в банке, если ИФНС приняла решение об обращении взыскания на денежные средства на счете ИП;

- из требований на оплату задолженности (направляются в письменной или электронной форме);

- через сервисы на «Госуслугах» (например, там будет отдельно показана судебная задолженность);

- через Банк данных на портале ФССП, если документы на взыскание переданы приставам (данные иска доступны по фамилии, ИНН и дате рождения).

Пока ИП не закрыто, задолженность может взыскиваться во внесудебном порядке. На основании решения ИФНС банк начнет списание со счета предпринимателя. Если денежных средств недостаточно, может начаться взыскание через суд и приставов.

Взысканные долги по взносам закрытого ИП также можно проверить через «Госуслуги» и на сайте ФССП. Внесудебное взыскание в данном случае не допускается. Списание с банковского счета или карты гражданина может начаться на основании постановления пристава.

Особенности оплаты и взыскания долгов по страховым взносам в 2023 году

С января 2023 года ИП и юридические лица переходят на систему единого налогового платежа (ЕНП). Сумма, поступившая на единый налоговый счет будет автоматически распределяться по разным кодам получателей в бюджете. Это упрощает процесс взаиморасчетов по налогам и взносам.

Порядок взыскания задолженности по взносам с действующего ИП заключается в следующем:

- сначала предпринимателю направляют требование с указанием суммы долга и срока оплаты;

- если требование не исполнено, ИФНС выносит решение о взыскании долга со счета в банке;

- если на счете нет денег, а сумма долга по всем обязательствам (налоги, взносы, пени и штрафы) превысила 3 000 рублей, начинается взыскание через суд;

- также ИФНС подаст в суд через 3 года, если размер задолженности не достигнет 3 000 рублей на протяжении указанного периода.

Долг по страховым взносам могут взыскать по судебному приказу, так как это бесспорное обязательство перед бюджетом. Если предприниматель подаст возражения и отменит приказ, ИФНС подаст иск.

При закрытии ИП с человека не будут требовать погашения задолженности, так как она перейдет по правопреемству на физическое лицо. Но если у предпринимателя были наемные работники, нужно сдать отчетность по их стажу, взносам. Это единственное обязательное требования для добровольного прекращения предпринимательства.

Основания для списания задолженности по взносам

Есть несколько оснований, по которым допускается списание долгов по налогам, сборам и взносам. Такое решение может приниматься:

- по налоговой амнистии (под эту программу попадают страховые взносы, начисленные за периоды до 2017 года);

- в отношении безнадежных долгов, по которым утрачена возможность взыскания из-за пропуска сроков давности (порядок списания утвержден постановлением правления ПФР № 49п);

- после прохождения банкротства через арбитраж или МФЦ.

Основой этап списания старых долгов по налоговой амнистии был завершен еще в 2018-2019 годах. Но и сейчас еще есть единичные случаи, когда налоговый орган выявляет и списывает такую задолженность.

Решение по безнадежным долгам принимается на основании судебных актов, которыми отказано во взыскании. Но такие ситуации встречают крайне редко, так как процесс формирования и направления требований, решений и исков автоматизирован.

Банкротство можно пройти от имени физического лица или как ИП. Порядок проведения процедуры будет примерно одинаков. Отличия есть в последствиях банкротства. Если заявление было подано от имени предпринимателя, банкрот не сможет повторно открыть ИП в течение следующих 5 лет.

Задолженность по страховым взносам может быть списана по решению МФЦ или арбитражного суда. Текущие платежи по взносам, возникшие после начала банкротства, не списываются с должника.

Хотите узнать подробнее о правилах начисления, проверки, взыскания и списания задолженности по страховым взносам ИП? Обращайтесь к нашим юристам!

Бесплатная консультация по списанию долгов

Оставьте свой телефон, специалист перезвонит вам в течение 1 минуты