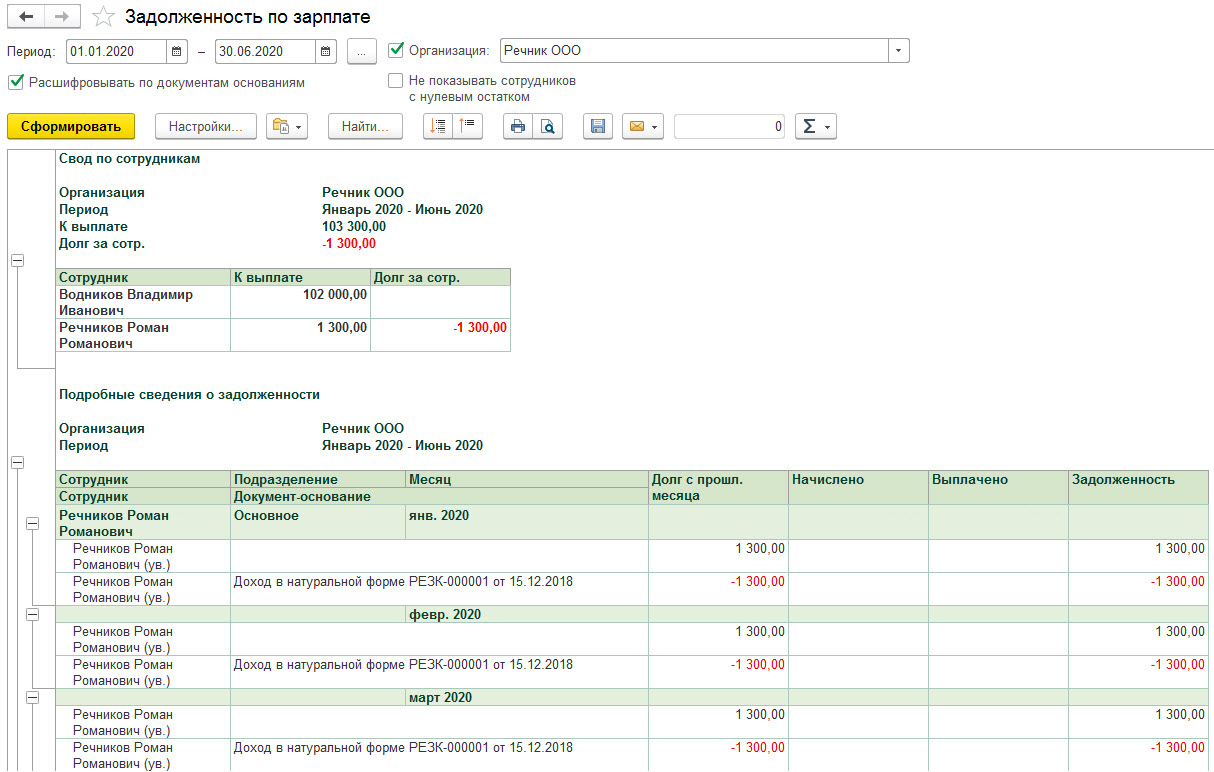

Отчет Задолженность по зарплате (Выплаты – Отчеты по выплатам) стал показывать по некоторым сотрудникам (в т.ч. уволенным), у которых все выплачено, одинаковые сальдо с плюсом и с минусом (. И по сотрудникам, у которых есть задолженность перед предприятием, сальдо тоже разбивается на суммы с плюсом и минусом. Данный отчет, сформированный в разрезе документов-оснований, показывает странное распределение остатков. Из-за чего возникают такие ситуации и как это исправить?

Данный отчет был доработан в ЗУП 3.1.14, чтобы стали видны незакрытые остатки по взаиморасчетам в разрезе документов-оснований

Учитывать остатки с такой аналитикой необходимо, т.к. это отражается на учете по НДФЛ и соответственно на заполнении второго раздела 6-НДФЛ.

Для решения проблемы разработчики предлагают несколько решений:

- Сделать исправление Ведомостей прошлых периодов, в которых неверно заполнены документы-основания.

- Закрыть остатки взаиморасчетов, для чего воспользоваться документом Перенос данных (Администрирование – Переносы данных) или Возврат сотрудником задолженности (Выплаты – Возвраты сотрудниками задолженности). Взаиморасчеты следует проверить по регистрам накопления: Зарплата к выплате, Взаиморасчеты с сотрудниками и Бухгалтерские взаиморасчеты с сотрудниками. Для анализа можно воспользоваться отчетом Универсальный отчет (e1cib/data/Справочник.ВариантыОтчетов?ref=a0d8ac220bb473c611e56cd5e63fbe18), загрузив в него настройки для регистров:

Скачать настройки для регистра «Бухгалтерские взаиморасчеты с сотрудниками» в ZIP

Скачать настройки для регистра «Взаиморасчеты с сотрудниками» в ZIP

Скачать настройки для регистра «Зарплата к выплате» в ZIP

- В предшествующем году (лучше ноябрем или более ранним месяцем) создать искусственную Ведомость, в которой при заполнении подтянуться нулевые суммы с расшифровкой по документам-основаниям.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Иногда работник может получить больше, чем причитается, а работодатель эти деньги захочет вернуть. Трудовое законодательство, пусть и достаточно гуманное, в этой ситуации далеко не всегда на стороне работников. С другой стороны — работодатель может ошибиться и в другую сторону — выплатить меньше. Разбираемся как исправить ошибки в расчетах по заработной плате в учете и отчетности.

Статья 137 ТК РФ. Читайте до конца

Традиционно это выглядит так: на просьбу вернуть излишне выплаченное сотрудник ссылается на Трудовой кодекс, ведь там сказано, что:

«Заработная плата, излишне выплаченная работнику (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), не может быть с него взыскана…»

Но любой документ стоит дочитать до конца. Тот же пункт 4 статьи 137 ТК РФ предусматривает как минимум три случая, когда излишне выплаченная зарплата все-таки может быть взыскана:

- если переплата произошла вследствие счетной ошибки;

- если работник виноват в невыполнении установленных норм труда или простое (ст. ст. 155, 157 ТК РФ), и этот факт признан комиссией по рассмотрению индивидуальных трудовых споров (КТС);

- переплата возникла в связи с неправомерными действиями работника (при условии, что это установлено судебным актом).

Если есть основания для возврата излишне выплаченной зарплаты, то можно предложить работнику вернуть лишнее добровольно. Если сотрудник отказался, то из 100% законных методов остаются лишь обращение в КТС и суд.

Как вернуть излишне выплаченное

Счетная ошибка — это всегда арифметическая ошибка, т. е. та, что допущена при расчетах. Например, надо было сложить, а произошло умножение. Не считаются счетными ошибками:

- опечатки в платежках;

- двойная выплата заработной платы;

- неправильное применение закона (см. разъяснение Роструда от 1 октября 2012 г. № 1286-6-1).

Сознательный работник вправе вернуть переплату наличными в кассу, или согласиться на удержание. У работодателя есть месяц, чтобы удержать переплату у работника (при условии, что сотрудник его не оспаривает).

Действовать можно следующим образом: издать приказ об удержании из зарплаты, в котором работник обозначит свое согласие как с основанием, так и с суммами удержания. Формулировка может быть следующей:

«В связи с допущенной счетной ошибкой при расчете заработной платы за август 2021 г. и на основании частей 2 и 3 статьи 137 ТК РФ,

ПРИКАЗЫВАЮ:

Удержать из заработной платы М. А. Ивановой за сентябрь 2021 г. излишне выплаченную сумму в 5 500 (пять тысяч пятьсот) руб.»

Виза сотрудника:

«С приказом ознакомлена, с основанием и суммой удержания согласна, М. А. Иванова».

Собственноручная подпись обязательна.

Аналогичный порядок действий применим и тогда, когда переплата произошла в других, установленных законом, случаях (доказанная вина работника в невыполнении норм труда, простое и т.п.). И при этих обстоятельствах необходимо согласие работника с основаниями и размерами удержания. Следует помнить о том, что общий размер всех удержаний при каждой выплате зарплаты не может быть более 20% (ст. 138 ТК РФ).

Если же трудящийся не спешит соглашаться или уже уволился, то для возврата переплаты имеет смысл сразу обращаться в суд.

Пересчет НДФЛ и страховых взносов при переплате заработной платы

Излишне начисленная и выплаченная зарплата включается в базу по НДФЛ и по страховым взносам. Уменьшить суммы, подлежащие уплате в счет налога и взносов, допустимо лишь при удержании переплаты или возврате (добровольном или по судебному решению) (ст. 210, 421 НК РФ, ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев…»).

Если удержание или возврат имели место с первого квартала 2021 г., то в ИФНС представляется уточненный расчет 6-НДФЛ по форме, действующей с 1 января 2021 года, который подается:

- за период начисления излишка;

- за последующие периоды того же года, за которые уже были представлены расчеты.

Корректируя сведения за налоговый период (год), следует включить в 6-НДФЛ также справку о доходах и суммах НДФЛ.

Если оформляется корректировка за 2020 г., то следует использовать форму расчета, по которой сведения подавались первоначально. Перерасчет зарплаты подлежит отражению в расчете по страховым взносам того отчетного периода, к которому относится ошибка. Уточненные расчеты по страховым взносам подаются в налоговый орган, по взносам на травматизм — в ФСС РФ.

Налог на прибыль. Как исправить ошибку

Если ошибка обнаружена и исправлена до того, как излишне начисленные суммы были учтены при исчислении налога на прибыль, то, определяя налоговую базу отчетного (налогового) периода, достаточно включить в расходы на оплату труда уже исправленные, уточненные суммы.

Исправленные суммы страховых взносов и взносов на травматизм включаются в прочие расходы.

В противном случае — если излишек уже учтен при расчете налога на прибыль, — придется пересчитать налоговую базу за тот период, в котором учтен этот излишек, уплатить недоимку и пени и подать уточненную декларацию.

Если сотруднику недоплатили

Мы обсуждали ситуацию, когда сотруднику переплатили заработную плату, ведь именно такая ситуация вызывает множество споров и разногласий, как по самому факту переплаты (действительно ли работодатель совершил ошибку при расчете и выплате), так и по суммам удержания.

Но, когда дело касается недоплаты, то тут все однозначно: сотруднику недополученную зарплату надо доплатить, да еще и с компенсацией за каждый день задержки (ст. 236 ТК РФ).

Расчет компенсации

Компенсация рассчитывается так. Сначала считаем, сколько дней составляет просрочка (отсчет начинается со дня, следующего за днем, в который должна была быть выплачена зарплата по графику, и включает день погашения долга). Затем умножаем между собой три показателя:

1/150 ключевой ставки * дни просрочки * сумма недоплаченной заработной платы

Пример: зарплата в организации выплачивается 10 числа. Но в августе 2021 года бухгалтер одному из работников случайно не перевела зарплату (не отправила платежку в банк) и перечислила ее только 13 августа. Сумма зарплаты — 18 000 рублей, количество дней просрочки — 3 дня (с 11 по 13 августа включительно).

Ключевая ставка рефинансирования — 5,5%.

Считаем компенсацию:

5,50/150 % * 3 * 18 000 = 19,80 руб.

Сумма компенсации не облагается НДФЛ как в пределах установленных норм (т. е. в пределах 1/150 ставки рефинансирования), так и в случаях, когда работодатель установил повышенный размер компенсации и зафиксировал этот факт в трудовом или коллективном договоре.

Компенсация облагается страховыми взносами, т. к. в списке необлагаемых выплат она не указана (ст. 422 НК РФ).

Корректировка отчетов в связи с недоплатой

Из-за недоплаты придется внести корректировки в отчеты прошлых периодов. Это необходимо сделать, если зарплата, например, не была выплачена во втором квартале, а все отчеты по нему уже сданы.

Изменения нужно внести в отчет 6-НДФЛ. В форме, действующей с 2021 года, нужно обновить следующие данные:

- строку 110 — сумму начисленного дохода;

- строку 112 — сумму дохода, начисленную в рамках трудовых договоров;

- строку 140 — сумму исчисленного налога.

Удержан налог будет в период фактической выплаты, поэтому в строке с суммой удержанного НДФЛ налог с суммы недоплаты не показываем.

Также необходимо откорректировать расчет по страховым взносам. Там изменения коснутся множества разделов, т. к. придется пересчитать не только сумму начислений, но и все виды взносов — по пенсионному, социальному, медицинскому страхованию и итоговые значения.

Также необходимо внести изменения в расчет 4-ФСС (по взносам на страхование от несчастных случаев).

Перед тем, как подавать уточненные отчеты, рекомендуем доплатить взносы и пени по ним.

Как исправить ошибки в бухгалтерском учете

Вряд ли можно предположить (если только речь не идет о преступном умысле), что суммы излишне выплаченной зарплаты существенны. Поэтому такую ошибку в учете, скорее всего, можно считать несущественной.

Сумма компенсации не облагается НДФЛ как в пределах установленных норм (т. е. в пределах 1/150 ставки рефинансирования), так и в случаях, когда работодатель установил повышенный размер компенсации и зафиксировал этот факт в трудовом или коллективном договоре.

Компенсация облагается страховыми взносами, т. к. в списке необлагаемых выплат она не указана (ст. 422 НК РФ).

Корректировка отчетов в связи с недоплатой

Из-за недоплаты придется внести корректировки в отчеты прошлых периодов. Это необходимо сделать, если зарплата, например, не была выплачена во втором квартале, а все отчеты по нему уже сданы.

Изменения нужно внести в отчет 6-НДФЛ. В форме, действующей с 2021 года, нужно обновить следующие данные:

- строку 110 — сумму начисленного дохода;

- строку 112 — сумму дохода, начисленную в рамках трудовых договоров;

- строку 140 — сумму исчисленного налога.

Удержан налог будет в период фактической выплаты, поэтому в строке с суммой удержанного НДФЛ налог с суммы недоплаты не показываем.

Также необходимо откорректировать расчет по страховым взносам. Там изменения коснутся множества разделов, т. к. придется пересчитать не только сумму начислений, но и все виды взносов — по пенсионному, социальному, медицинскому страхованию и итоговые значения.

Также необходимо внести изменения в расчет 4-ФСС (по взносам на страхование от несчастных случаев).

Перед тем, как подавать уточненные отчеты, рекомендуем доплатить взносы и пени по ним.

Как исправить ошибки в бухгалтерском учете

Вряд ли можно предположить (если только речь не идет о преступном умысле), что суммы излишне выплаченной зарплаты существенны. Поэтому такую ошибку в учете, скорее всего, можно считать несущественной.

Напомним, что критерии существенности организация должна указать в своей учетной политике и обосновать.

Несущественные ошибки текущего года исправляются просто — нужно сделать необходимые проводки — например, сторнировать зарплату рабочему основного производства проводкой:

Д 20 К 70 — сторно

Исправление делается в месяце обнаружения ошибки (п. 5 ПБУ 22/2010).

Ошибка, выявленная уже после того, как год закончился, но до подписания директором баланса, исправляется датой — 31 декабря отчетного года (п. 6 ПБУ 22/2010).

Если же ошибка обнаружена уже после того, как бухгалтерская отчетность подписана, то она исправляется текущим периодом (п. 14 ПБУ 22/2010).

В этом случае также важно — повлияла ошибка на финансовый результат отчетного года или нет.

- Если повлияла — делается запись по принципу — проводка, обратная некорректной в корреспондирующая с 91-м счетом «Прочие доходы и расходы». Т.е. если была излишне начислена зарплата (используя предыдущий пример, проводка начисления зарплаты — Д 20 К 70), то обратная проводка выглядит так:

Д 70 К 91

Смысл в том, что ранее сумма зарплаты была включена в расходы. А раз она начислена излишне, то включать ее в расходы было нельзя — восстанавливаем справедливость, отражая ее в прочих доходах.

Отметим, что сумму с 70 счета логичнее перенести на 73 — прочие расчеты с работниками, т.к. она не является оплатой труда:

Д 73 К 70

При возврате денег сотрудником делаем проводку:

Д 50 (51) К 73

- Если ошибка не повлияла на финрезультат — еще проще. Достаточно отсторнировать неверную проводку и сделать верную.

В случае с излишне начисленной зарплатой просто сторнируем необходимую сумму:

Д 20 К 70 — сторно

Напомним, что малые предприятия, не подлежащие обязательному аудиту, вправе все ошибки исправлять, как несущественные — при условии, что это правило закреплено в учетной политике (п. п. 9, 14 ПБУ 22/2010).

Примеры из судебной практики

Решения, вынесенные не в пользу работника:

Апелляционное определение Ставропольского краевого суда от 14.09.2016 № 33-7457/2016.

Суд взыскал излишне выплаченную заработную плату, которую сотрудница, уволенная за прогул, сама себе «начисляла» непосредственно перед подписанием ведомостей электронной подписью и отправкой их в банк.

Суд счел доказанными факты:

- нарушения сотрудницей должностных обязанностей;

- необоснованного начисления себе самой завышенной зарплаты.

Это основание для взыскания излишне выплаченной зарплаты, предусмотренные ст. 137 ТК РФ (последний абзац).

Апелляционное определение Мосгорсуда от 16.07.2020 № 33-19647/2020.

Суд отклонил довод работницы о том, что работодатель неправомерно удержал средства из ее зарплаты. В период временной нетрудоспособности зарплата ей не начислялась, т. е. фактически удержания из зарплаты, на которые она жаловалась, не производились.

Учет выплаченных сумм заработка в период нетрудоспособности, вопреки доводам истца, является перерасчетом, а не удержанием, как это определено статьей 137 ТК РФ. Действующее законодательство не предусматривает возможности выплаты работнику за один и тот же период заработной платы и пособия по временной нетрудоспособности. Трудовые права не нарушены.

Решение в пользу сотрудников

Определение Мособлсуда от 12.10.2010 № 33-19764.

Суд отказал в удовлетворении иска о взыскании суммы переплаты заработной платы, указав на то, что излишне выплаченная работнику заработная плата не может быть взыскана в связи с неправильным применением работниками бухгалтерии положения о начислении заработной платы.

Определение Восьмого кассационного суда общей юрисдикции от 22.04.2021 № 88-5505/2021, 2-153/2020.

Суд решил, что не может быть признана счетной ошибкой допущенная работодателем излишняя выплата ответчику заработной платы в связи со случившемся сбоем учетной программы.

Курс «Кадровый учет и делопроизводство»

Научим вести кадровый учёт без ошибок и штрафов!

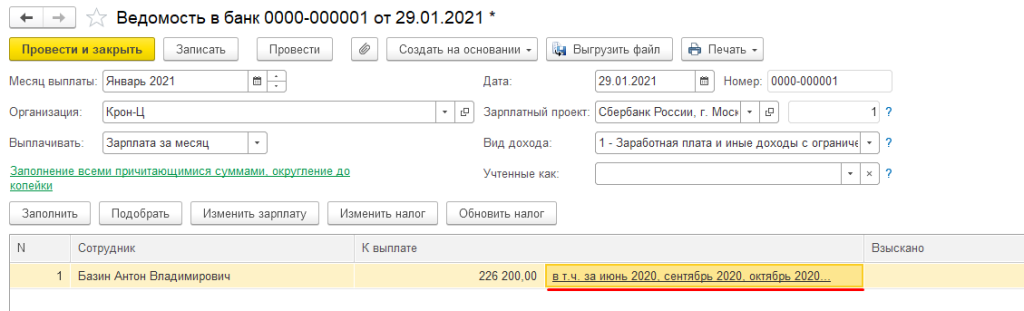

Достаточно распространенная ситуация, когда при формировании ведомости на выплату зарплаты в программе «1С:Зарплата и управление персоналом» бухгалтер видит рядом с суммой к выплате «в т.ч. за …».

В каких случаях возникает такая ситуация:

-

зарплата действительно не была выплачена;

-

в документ «Ведомость на выплату» суммы вводились вручную, без подбора документа начисления;

-

переход с ЗУП 2.5 на ЗУП 3.1;

-

реквизиты документа начисления не соответствуют реквизитам документа выплаты (например, не заполнена статья расходов);

-

существуют дубли сотрудников.

Для того, чтобы убрать лишние суммы к выплате, необходимо выявить причину их возникновения.

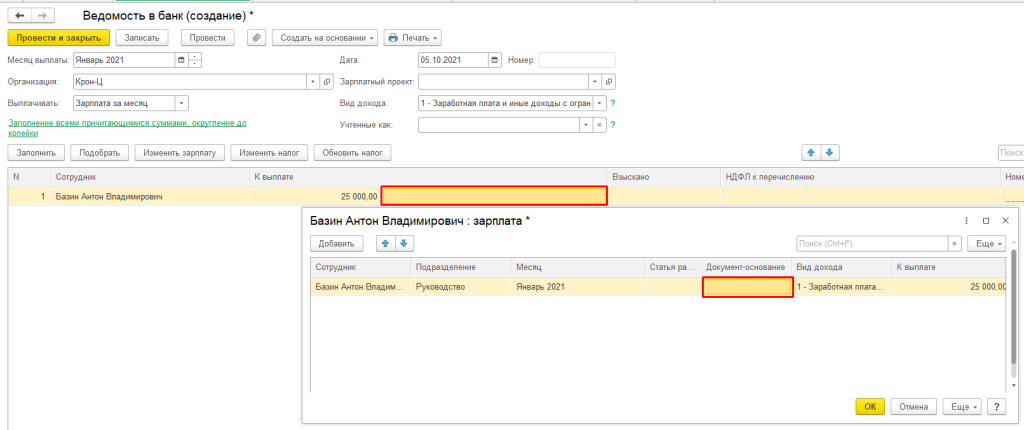

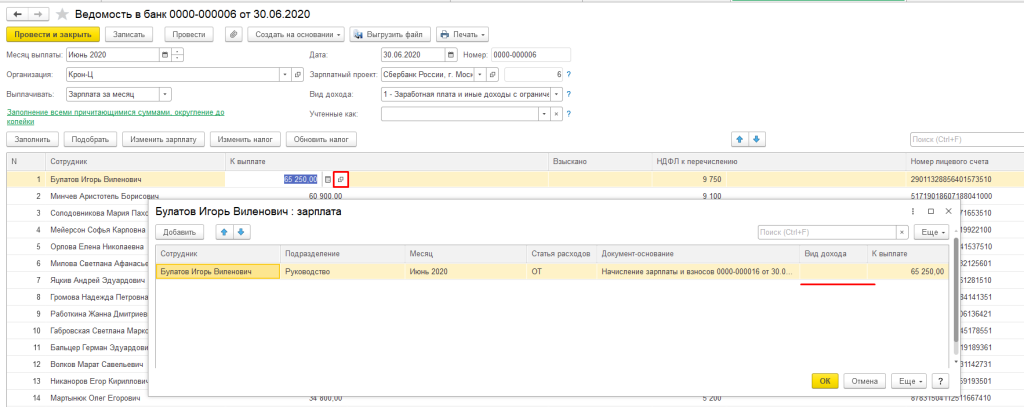

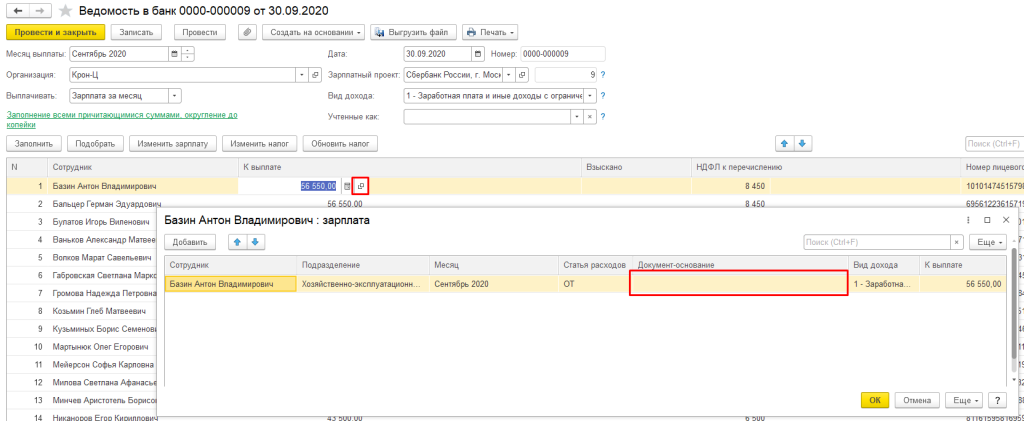

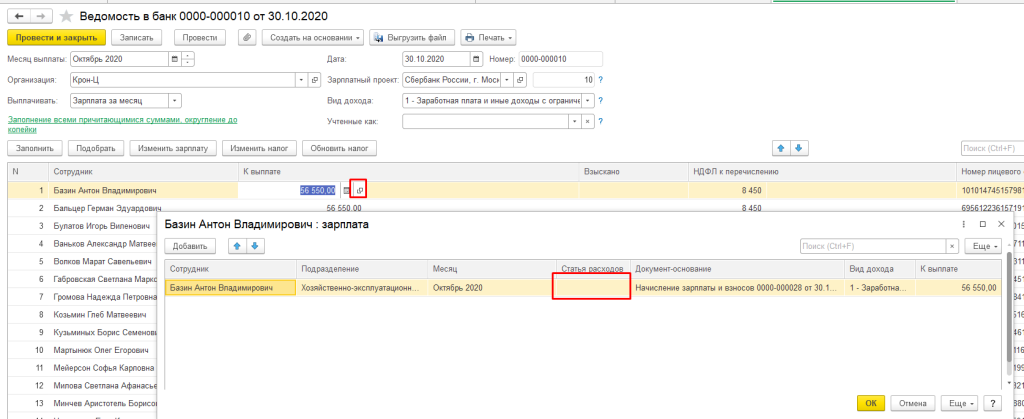

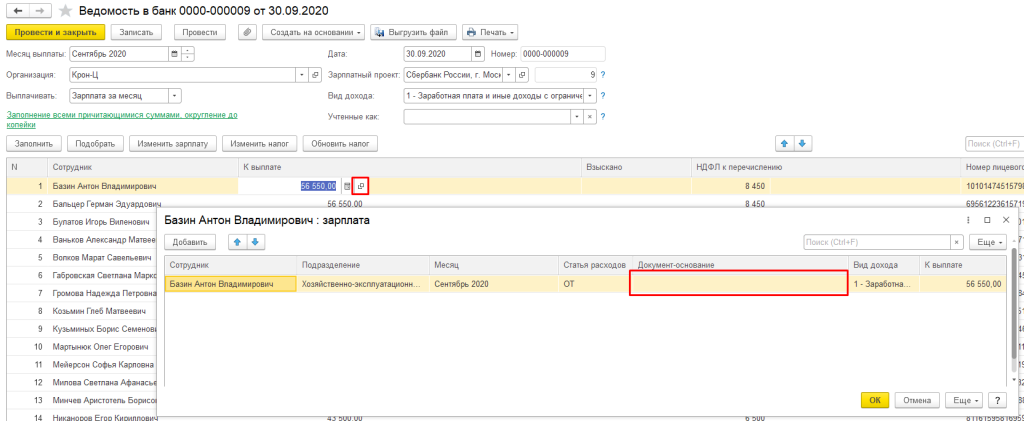

Если причиной является ручной ввод сумм в ведомость, то необходимо в каждой ведомости подобрать документ начисления.

Для этого нужно перейти в ведомость и заполнить документ основание

Если причиной является не соответствие реквизитов документов начисления и выплаты, то необходимо открыть ведомость на выплату и до заполнить недостающие реквизиты.

Для поиска незаполненной ведомости или дублей сотрудников можно воспользоваться универсальным отчетом.

Открыть универсальный отчет можно перейдя в раздел «Администрирование» – «Обслуживание» – «Отчеты администратора» – «Универсальный отчет».

Для анализа зарплаты по сотрудникам используются 3 регистра накоплений:

-

Бухгалтерские взаиморасчеты с сотрудниками;

-

Взаиморасчеты с сотрудниками;

-

Зарплата к выплате.

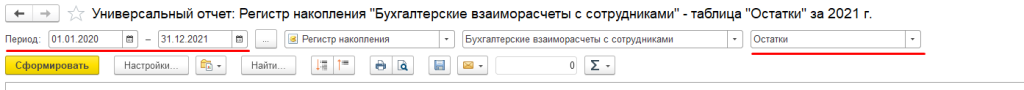

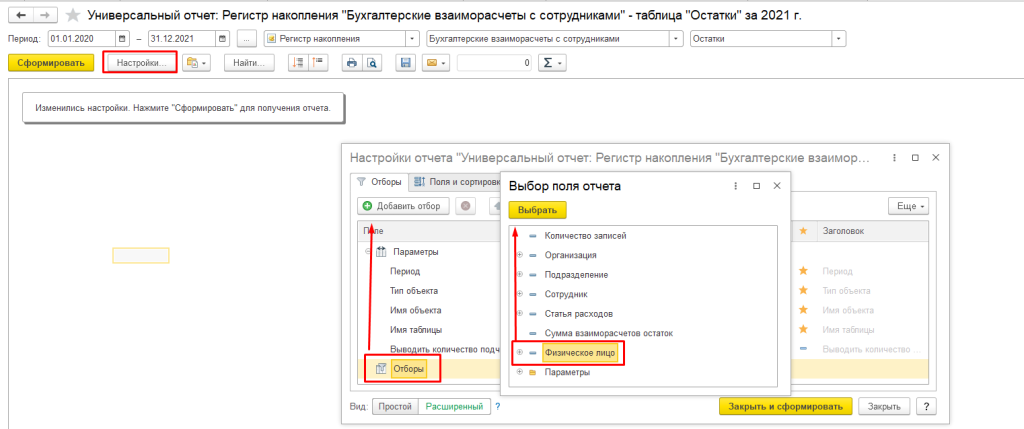

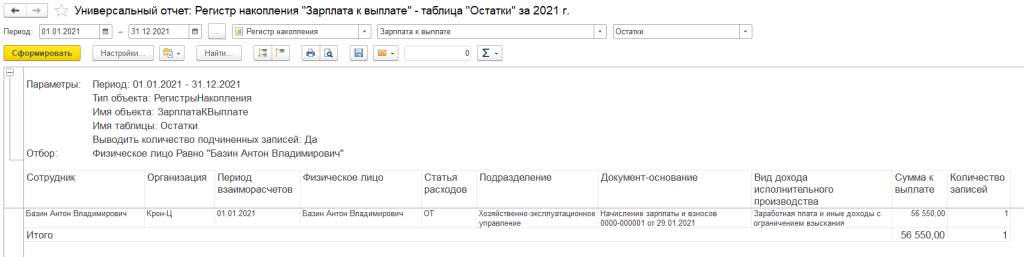

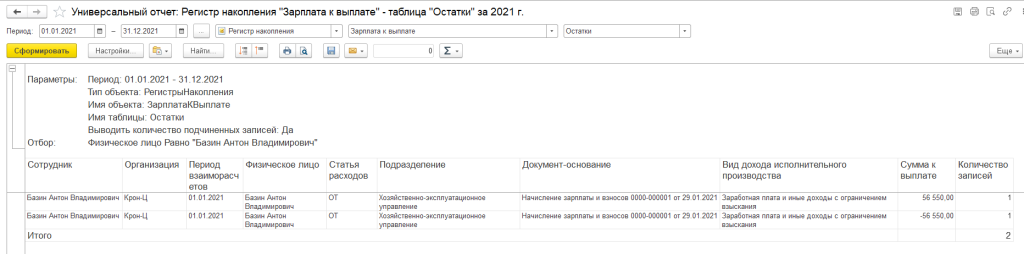

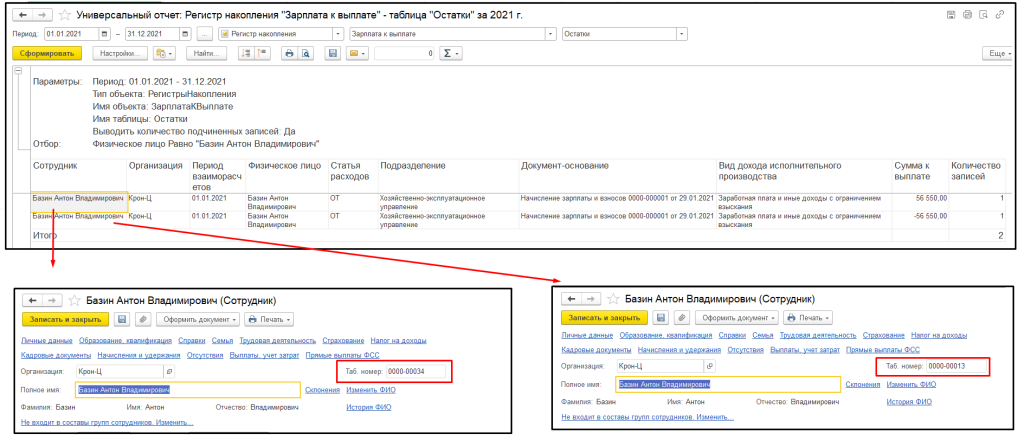

Нужно сформировать универсальный отчет поочередно по каждому из регистров со следующими настройками:

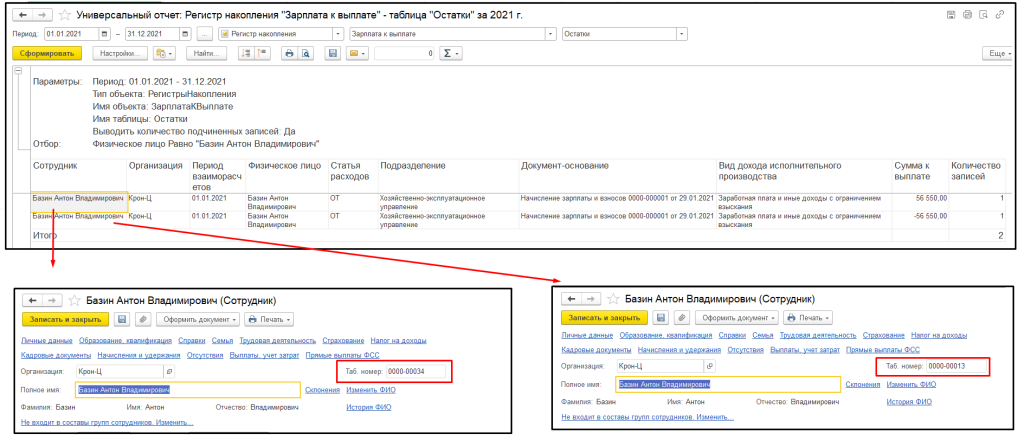

Для удобства можно также сделать отбор по физическому лицу. Отбор нужно делать именно по физическому лицу, а не по сотруднику, так как в справочнике «Сотрудники» могут быть дубли, которые в свою очередь также могут привести к образованию неверной суммы в ведомости.

Далее формируем отчет.

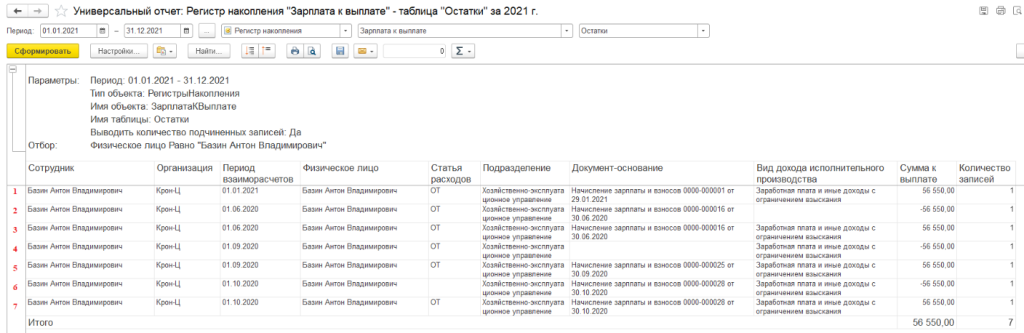

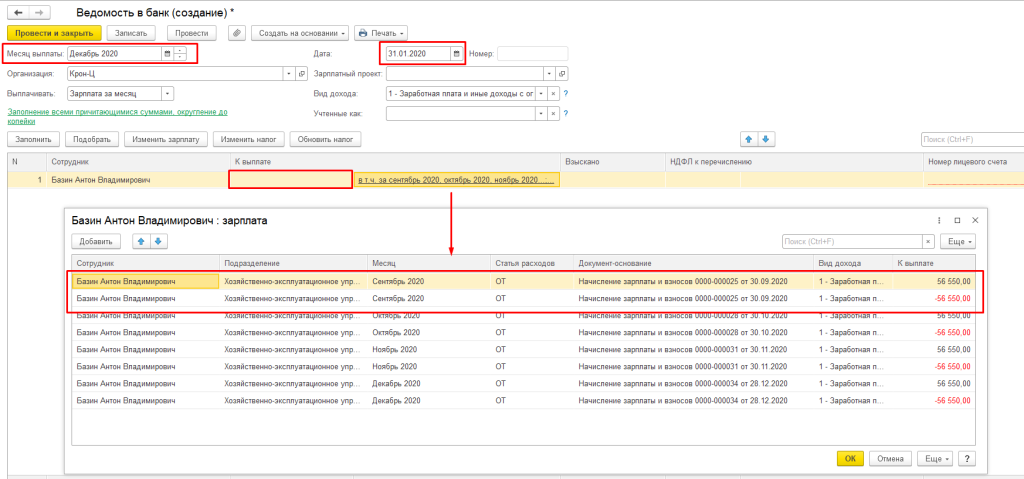

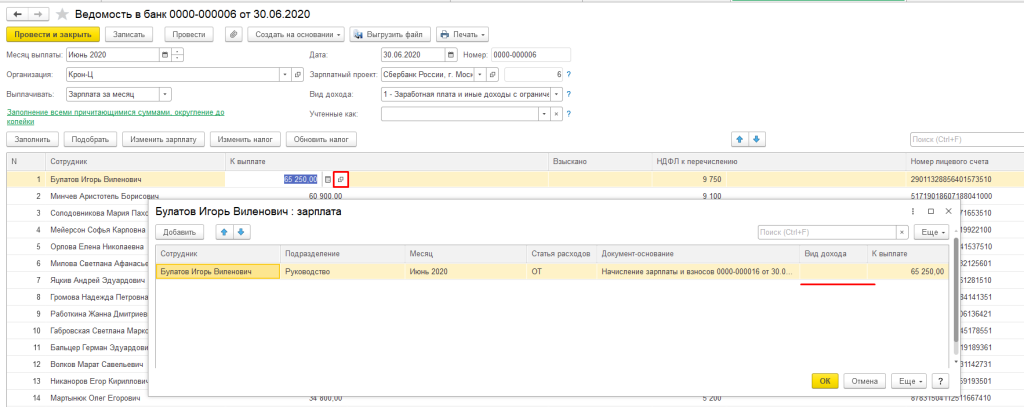

В отчете выводятся все начисления и выплаты, по которым есть какие-либо несоответствия. Необходимо найти начисление и соответствующую ему выплату.

Разберем каждую строку.

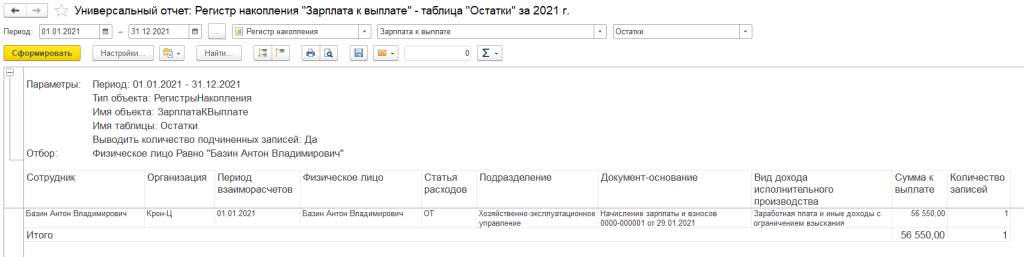

Строка 1 – это начисление зарплаты за январь 2021 года, т.к. в поле «Сумма к выплате» указано положительное значение (56 550).

Выплаты за январь еще не было, так как нет строки с периодом 01.01.2021 и суммой к выплате с отрицательным значением. Поэтому, в итоговой строке (последняя строка отчета) мы видим сумму к выплате – 56 550.

Строка 2 – это выплата зарплаты (документ «Ведомость на выплату») за период 01.06.2020, так как в колонке «Сумма к выплате» указано отрицательное значение (-56 550).

Строка 3 – это начисление зарплаты за период 01.06.2020, так как в колонке «Сумма к выплате» указано положительное значение (56 550).

Так как начисление и выплата за один и тот же период и в равной сумме прошли, то в данном отчете этот месяц отображаться не должен, но, если строки все-таки выводятся, значит в них есть отличия, из-за которых в документе «Ведомость на выплату» могут появляться записи «В том числе за июнь 2020 года».

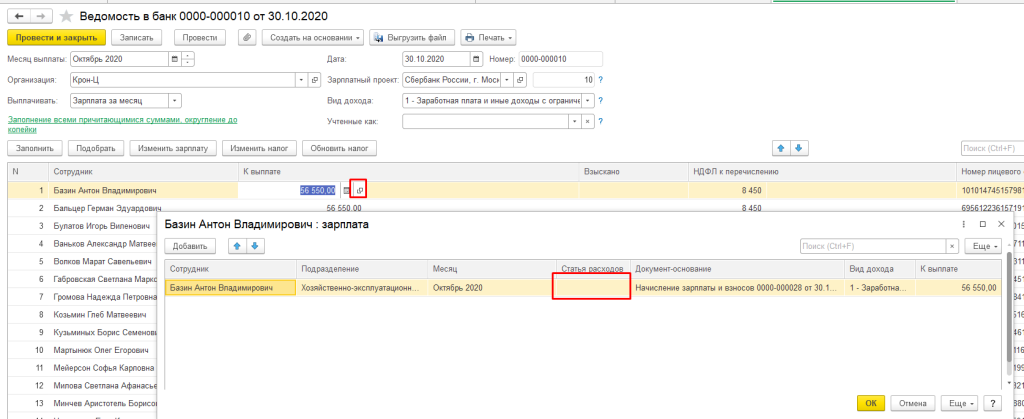

Если внимательно посмотреть на строки 2 и 3, то можно увидеть, что в строке 2, т. е. в документе «Ведомости на выплату» не заполнена колонка «Вид дохода исполнительного производства», в то время как в документе «Начисление зарплаты и взносов» (строка 3) данный реквизит заполнен. Необходимо перейти в ведомость на выплату за июнь 2020 года и заполнить недостающий реквизит.

Строки 4 и 5 также относятся к одному периоду и имеют одинаковую сумму, но в строке 4 не заполнен документ-основание в Ведомости на выплату, необходимо перейти в документ, расшифровать сумму по сотруднику и заполнить реквизит «Документ-основание».

Строки 6 и 7 также отличаются лишь одним реквизитом «Статья расходов», который не заполнен в документе «Ведомость на выплату».

После исправления всех ошибок достаточно еще раз сформировать универсальный отчет и проверить результат.

Подобную корректировку необходимо провести по всем 3 регистрам.

Возможна ситуация, когда строки в универсальном отчете идентичны, но, при этом, они все равно отображаются.

В таком случае необходимо проверить сотрудника, действительно ли это один и тот же сотрудник или есть дубли.

Для этого необходимо дважды нажать на сотрудника в колонке «Сотрудник» и открыть карточку сотрудника. Для сравнения удобнее всего ориентироваться на значение реквизита «Табельный номер».

Откроем карточку сотрудника в первой и второй строке.

Табельные номера разные, значит в справочнике «Сотрудники» есть дубли, или физическое лицо действительно работает в организации по основному месту работы и по совместительству, и в один из документов (начисления или выплаты) неверно был подобран сотрудник.

В данном случае необходимо выбрать нужного сотрудника в документе начисления или выплаты.

Выше были рассмотрены единичные случаи, когда в документе «Ведомость на выплату» попадают начисления прошлых периодов по малому числу сотрудников, но иногда, например, после перехода с ЗУП 2.5 на ЗУП 3.0, начисления за прошлые периоды тянутся по всем сотрудникам и возможности править прошлые документы нет, либо правка крайне нежелательна. В таком случае рекомендовано скорректировать задолженность по сотрудникам на начало какого-либо периода, например, на начало года, ручной корректировкой, а суммы текущего периода исправить уже в документах начислений и выплат.

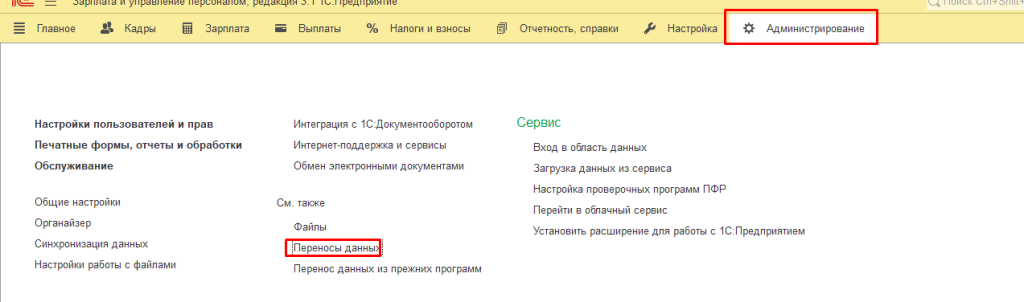

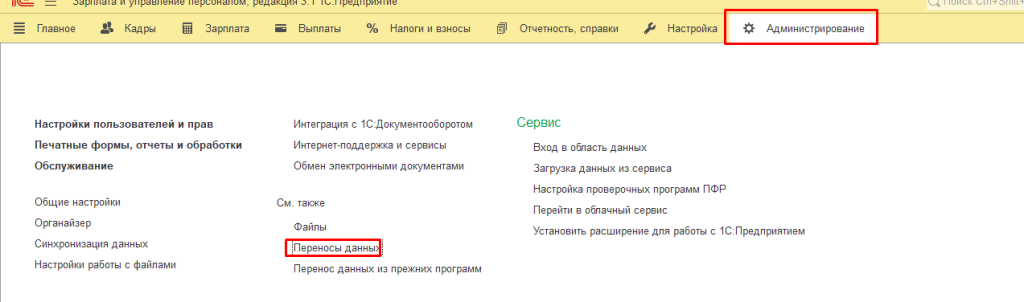

Для ручной корректировки данных регистра на начало года нужно использовать документ «Перенос остатков». Находится он в разделе «Администрирование» – «Переносы данных».

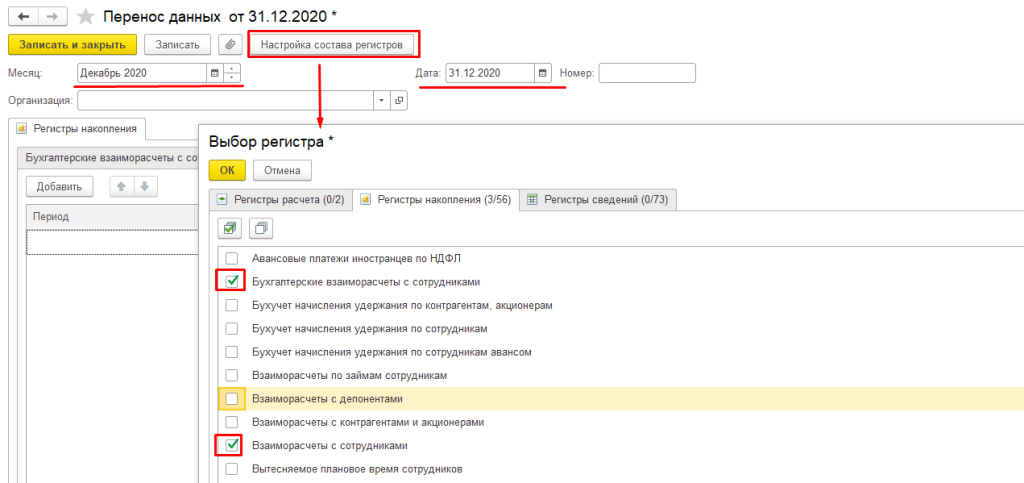

Далее необходимо создать документ на последний день прошлого отчетного периода, в нашем случае происходит корректировка на 1 января 2021 года. Поэтому документ переноса данных мы создаем на 31.12.2020. По кнопке «Настройка состава регистров» необходимо выбрать 3 регистра накопления: «Бухгалтерские взаиморасчеты с сотрудниками», «Взаиморасчеты с сотрудниками» и «Зарплата к выплате».

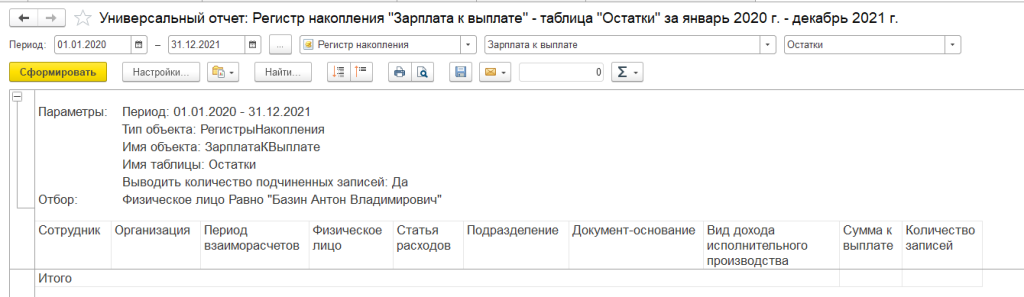

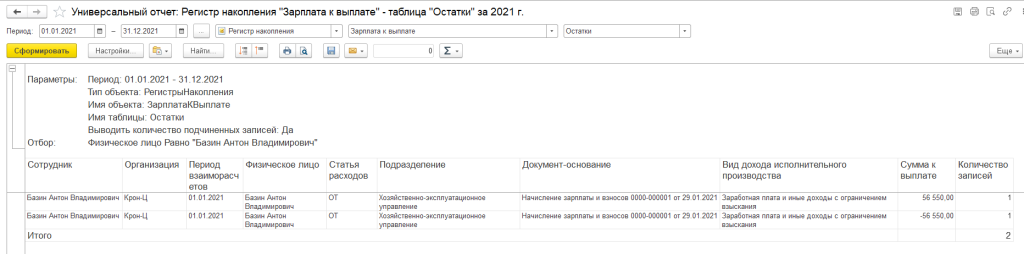

Затем необходимо сформировать Универсальный отчет и внести в документ такое же количество строк, как и в отчете, с аналогичными данными, но противоположными суммами.

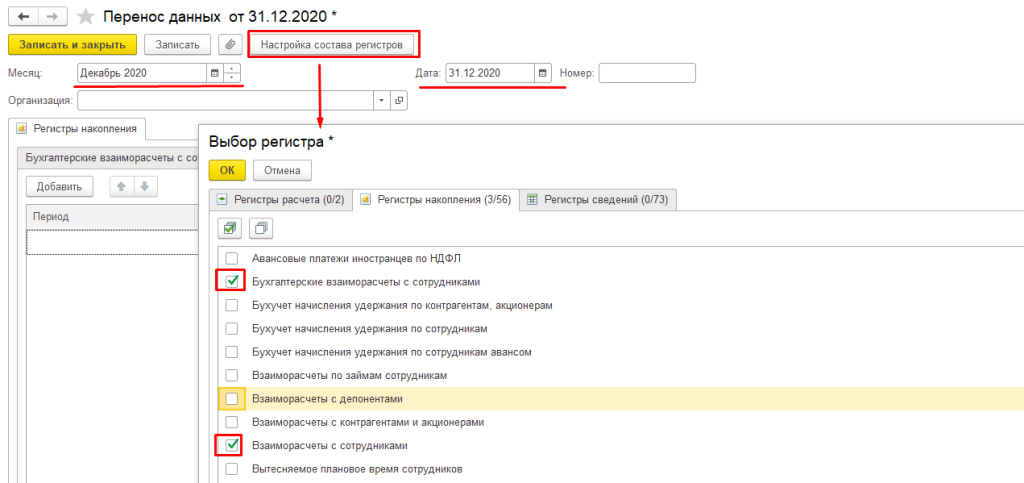

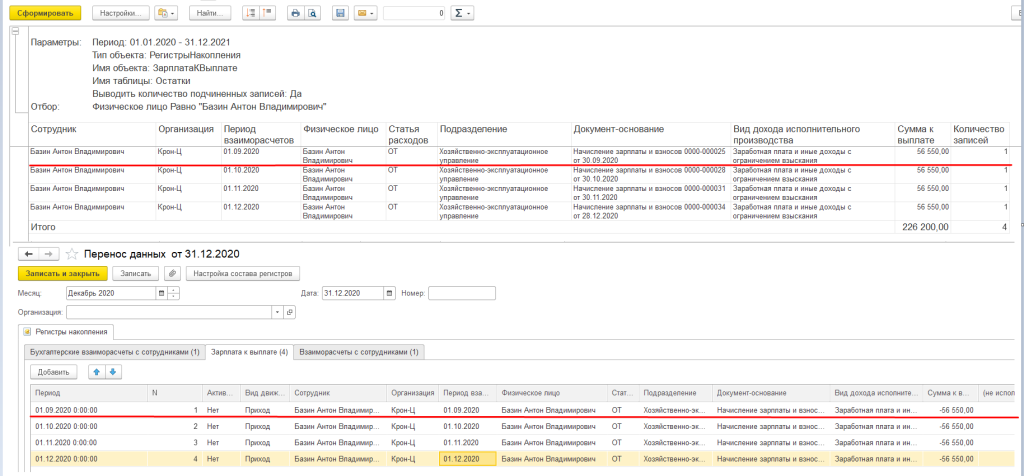

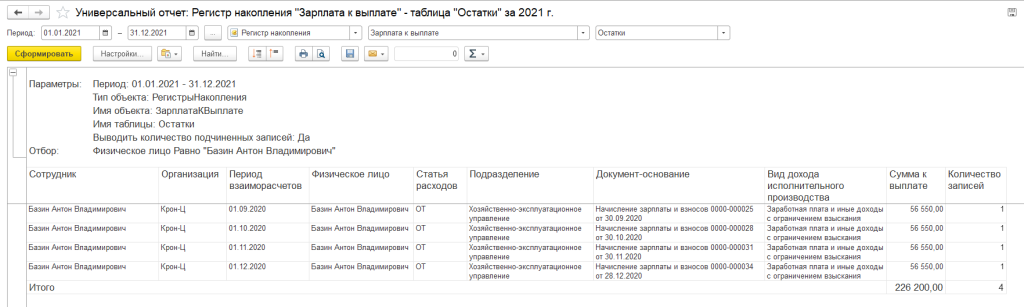

Разберем на примере регистра накопления «Зарплата к выплате».

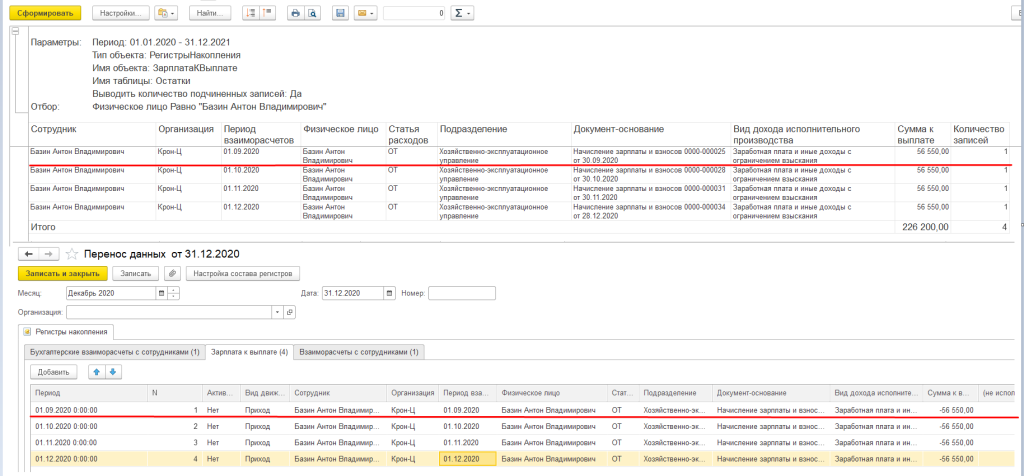

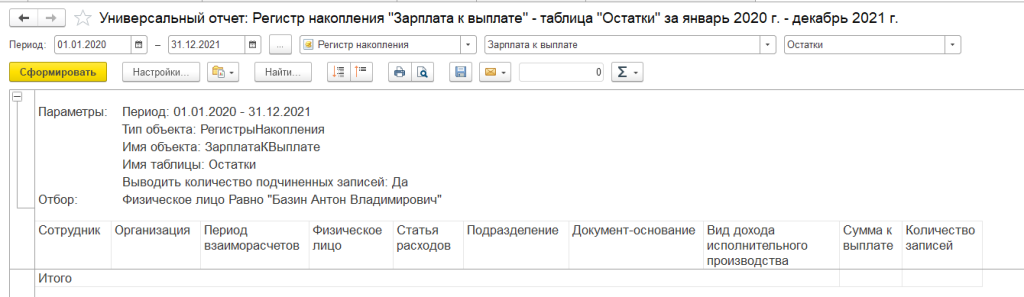

Формируем универсальный отчет по регистру «Зарплата к выплате».

В отчет вывелось 4 строки, значит и в документе Переноса данных у нас должно быть 4 такие же строки, но с противоположными суммами.

Открываем документ переноса данных, переходим на закладку с регистром сведений «Зарплата к выплате» и вносим аналогичные строки.

После корректировки каждого сотрудника в каком-либо из регистров рекомендуем проводить документ переноса и переформировывать отчет чтобы убедиться, что все строки из отчета пропали.

Таким образом корректируем данные по всем сотрудникам в 3 регистрах.

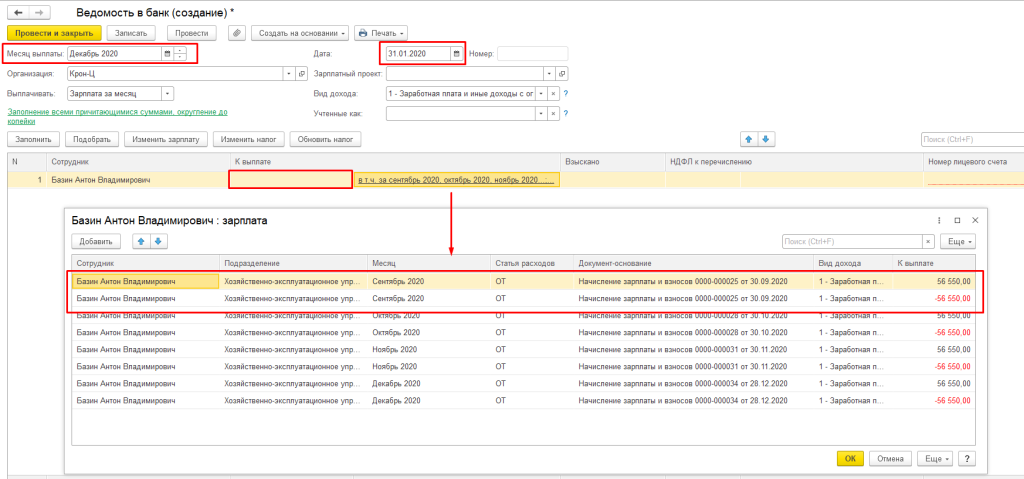

После корректировки всех регистров необходимо создать «нулевую» ведомость.

В колонке «к выплате» суммы быть не должно, но при этом, «в т.ч. за…» может остаться, при расшифровке можно увидеть, что на каждую строну начисления есть сторнирующая строка. Итоговая сумма выплаты = 0. Данную ведомость необходимо провести, что бы в последующих ведомостях не выводилось «в т.ч. за…».

Оставшиеся документы в текущем периоде необходимо скорректировать вручную, как было описано ранее.

Статью подготовила Матвеенко Анастасия, младший специалист по внедрению 1С партнёрской сети “ИнфоСофт”.

Подпишитесь на дайджест!

Подпишитесь на дайджест, и получайте ежемесячно подборку полезных статей.

Если внимательно посмотреть на строки 2 и 3, то можно увидеть, что в строке 2, т. е. в документе «Ведомости на выплату» не заполнена колонка «Вид дохода исполнительного производства», в то время как в документе «Начисление зарплаты и взносов» (строка 3) данный реквизит заполнен. Необходимо перейти в ведомость на выплату за июнь 2020 года и заполнить недостающий реквизит.

Строки 4 и 5 также относятся к одному периоду и имеют одинаковую сумму, но в строке 4 не заполнен документ-основание в Ведомости на выплату, необходимо перейти в документ, расшифровать сумму по сотруднику и заполнить реквизит «Документ-основание».

Строки 6 и 7 также отличаются лишь одним реквизитом «Статья расходов», который не заполнен в документе «Ведомость на выплату».

После исправления всех ошибок достаточно еще раз сформировать универсальный отчет и проверить результат.

Подобную корректировку необходимо провести по всем 3 регистрам.

Возможна ситуация, когда строки в универсальном отчете идентичны, но, при этом, они все равно отображаются.

В таком случае необходимо проверить сотрудника, действительно ли это один и тот же сотрудник или есть дубли.

Для этого необходимо дважды нажать на сотрудника в колонке «Сотрудник» и открыть карточку сотрудника. Для сравнения удобнее всего ориентироваться на значение реквизита «Табельный номер».

Откроем карточку сотрудника в первой и второй строке.

Табельные номера разные, значит в справочнике «Сотрудники» есть дубли, или физическое лицо действительно работает в организации по основному месту работы и по совместительству, и в один из документов (начисления или выплаты) неверно был подобран сотрудник.

В данном случае необходимо выбрать нужного сотрудника в документе начисления или выплаты.

Выше были рассмотрены единичные случаи, когда в документе «Ведомость на выплату» попадают начисления прошлых периодов по малому числу сотрудников, но иногда, например, после перехода с ЗУП 2.5 на ЗУП 3.0, начисления за прошлые периоды тянутся по всем сотрудникам и возможности править прошлые документы нет, либо правка крайне нежелательна. В таком случае рекомендовано скорректировать задолженность по сотрудникам на начало какого-либо периода, например, на начало года, ручной корректировкой, а суммы текущего периода исправить уже в документах начислений и выплат.

Для ручной корректировки данных регистра на начало года нужно использовать документ «Перенос остатков». Находится он в разделе «Администрирование» – «Переносы данных».

Далее необходимо создать документ на последний день прошлого отчетного периода, в нашем случае происходит корректировка на 1 января 2021 года. Поэтому документ переноса данных мы создаем на 31.12.2020. По кнопке «Настройка состава регистров» необходимо выбрать 3 регистра накопления: «Бухгалтерские взаиморасчеты с сотрудниками», «Взаиморасчеты с сотрудниками» и «Зарплата к выплате».

Затем необходимо сформировать Универсальный отчет и внести в документ такое же количество строк, как и в отчете, с аналогичными данными, но противоположными суммами.

Разберем на примере регистра накопления «Зарплата к выплате».

Формируем универсальный отчет по регистру «Зарплата к выплате».

В отчет вывелось 4 строки, значит и в документе Переноса данных у нас должно быть 4 такие же строки, но с противоположными суммами.

Открываем документ переноса данных, переходим на закладку с регистром сведений «Зарплата к выплате» и вносим аналогичные строки.

После корректировки каждого сотрудника в каком-либо из регистров рекомендуем проводить документ переноса и переформировывать отчет чтобы убедиться, что все строки из отчета пропали.

Таким образом корректируем данные по всем сотрудникам в 3 регистрах.

После корректировки всех регистров необходимо создать «нулевую» ведомость.

В колонке «к выплате» суммы быть не должно, но при этом, «в т.ч. за…» может остаться, при расшифровке можно увидеть, что на каждую строну начисления есть сторнирующая строка. Итоговая сумма выплаты = 0. Данную ведомость необходимо провести, что бы в последующих ведомостях не выводилось «в т.ч. за…».

Оставшиеся документы в текущем периоде необходимо скорректировать вручную, как было описано ранее.

Какие настройки и возможности есть в программе 1С: ЗУП

В ЗУП 3.1 предусмотрен механизм для осуществления начислений и перерасчетов. Начисления и перерасчеты в 1С: ЗУП могут выполняться как внутри документа «Начисление зарплаты и взносов», так и отдельным документом. Для регистрации перерасчетов отдельным документом необходимо в разделе «Настройка», «Расчет зарплаты» установить соответствующий флажок «Выполнять доначисление и перерасчет зарплаты отдельным документом».

Обратите внимание, что в этом случае без регистрации отдельного документа доначисление не будет заполнено автоматически.

Документ, регистрирующий доначисления и перерасчеты, расположен в разделе «Зарплата», пункт «Доначисления и перерасчеты».

Если вы не видите данный документ, скорее всего, он скрыт. Чтобы его добавить в раздел «Зарплата», перейдите в настройки навигации (значок шестеренки в правом верхнем углу) и добавьте этот пункт в правое окно и нажмите «ОК».

Заполнение данного документа автоматизировано, поэтому все, что вам нужно сделать, – нажать на кнопку «Заполнить» и проверить суммы, а затем провести документ.

Также в разделе «Зарплата» в подразделе «Сервисы» вы увидите пункт «Перерасчеты». Здесь вы можете посмотреть актуальную информацию по перерасчетам. В верхней табличной части указаны документы, касающиеся начисленной заработной платы и удержаний.

В нижней части окна указаны документы начисленных отпусков, больничных и других межрасчетных документов.

Перерасчеты возникают по причине перепроведения документов. Например, вы начислили заработную плату, а затем перепровели табель учета рабочего времени или какой-то другой кадровый документ по сотруднику. В то же время этот же сотрудник присутствовал в документе “Начисление зарплаты и взносов”. Поэтому в документе «Начисление зарплаты и взносов» на вкладке «Доначисления, перерасчеты» автоматически заполняются строки с отрицательными или положительными значениями. Если это ошибка, то необходимо отменить данные перерасчеты.

Как провести исправление документа в 1С: ЗУП 3.1

Наверняка многие сталкивались с такой ситуацией, что в документе «Отпуск» или «Командировка» или в другом документе присутствовала ошибка: начисленные суммы уже выплачены, период закрыт, но документ необходимо исправить. В таком случае исправление возможно только через команду «Исправить».

В новом документе укажите корректные данные, после чего проведите и закройте документ.

Найти и посмотреть исправленный документ вы можете также по ссылке внизу. После проведения документа, программа будет учитывать только отредактированный вариант.

Разбор ошибок при перерасчетах

У пользователей часто появляются доначисления в документе «Начисление зарплаты и взносов». Как правило, речь идет не о нескольких строках, а о большом списке с копеечными суммами. Чаще всего пользователи убирают эти данные вручную и проводят документ. Но при начислении заработной платы в следующем месяце доначисления снова автоматически заполняются, и их также приходится убирать вручную. Чтобы перерасчеты не заполнялись, необходимо выполнить следующие действия.

Создайте новый документ «Начисление зарплаты и взносов», заполните его, но не проводите. Перейдите на вкладку «Доначисления, перерасчеты», вручную их удалите. Затем, не закрывая документ, перейдите в раздел «Зарплата», выберите пункт «Перерасчеты». Из верхней табличной части уберите все строки, после чего вернитесь в документ и перезаполните его.

В этом случае доначисления не должны будут подтянуться автоматически в документ. Обратите внимание, что здесь, как и при любых действиях в программе 1С, необходимо быть очень внимательными. Убедитесь, что зарегистрированные перерасчеты не являются ошибочными, и не должны быть учтены при начислении заработной платы.

Видеоинструкция

Посмотреть видеоинструкцию «Исправления и перерасчеты ЗУП 3.1» вы можете на нашем канале 42Clouds – 1С Онлайн

Приятного просмотра!