Узнайте о секретах заполнения типового документа Корректировка реализации вида операции Исправление в первичных документах.

Данная статья поможет понять, каким образом осуществить исправление документов и ошибок в 1С 8.3, в т.ч. как исправить:

- реализацию прошлого и текущего периода в бухгалтерском учете;

- ошибки по налогу на прибыль;

- ошибки по НДС, в т.ч. выписывать исправительные счета-фактуры;

- проводки, когда типовой документ делает неверные записи.

Создание и заполнение документа

Содержание

- Документ Корректировка реализации

- Алгоритм исправления ошибок в БУ

- Ошибки текущего года, выявленные до окончания отчетного года

- Ошибки прошлых лет, выявленные до подписания отчетности

- Несущественные ошибки прошлых лет, выявленные после подписания отчетности

- Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

- Существенные ошибки прошлых лет, выявленные после утверждения отчетности

- Алгоритм исправления ошибок в НУ

- Ошибка текущего года не приводит к занижению налога

- Ошибка текущего года приводит к занижению налога

- Ошибка прошлого года не приводит к занижению налога

- Ошибка прошлого года приводит к занижению налога

- Алгоритм исправления ошибок по НДС

- Суммовая ошибка в книге продаж обнаружена в текущем периоде

- Суммовая ошибка в книге продаж обнаружена в следующем периоде

Документ Корректировка реализации

Документ Корректировка реализации используется для:

- исправления ошибок в первичных документах на реализацию ТМЦ, работ, услуг (ТРУ);

- корректировки суммы или количества реализованных товаров, работ, услуг по согласованию сторон, в т.ч. оформления возврата товаров от покупателя.

Виды операций:

- Корректировка по согласованию сторон:

- выписывается корректировочный счет-фактура;

- Исправление в первичных документах:

- выписывается исправительный счет-фактура.

Основные способы создания документа Корректировка реализации:

- на основании документов по кнопке Создать на основании:

- Реализация (акт, накладная);

- Корректировка реализации;

- Оказание производственных услуг;

- Отчет комиссионера (агента) о продажах;

- Возврат товаров от покупателя;

- из журнала документов:

- Продажи – Корректировка реализации.

Особенности заполнения:

- Исправление № от — данные исправленного документа;

- Основание – исправляемый или корректируемый документ;

- Отражать корректировку – где вносятся изменения:

- Во всех разделах учета – формируются проводки по БУ, НУ и движения по регистрам НДС;

- Только в учете НДС – формируются только движения по регистрам НДС;

- Только в печатной форме – проводки и движения не формируются;

- вкладка Товары – корректировка, исправление стоимости или количества реализованных материальных ценностей;

- вкладка Услуги – корректировка, исправление стоимости или количества реализованных нематериальных ценностей;

Ошибка исправляется по счетам учета:

- сторнировочными записями

либо - дополнительными записями.

Рассмотрим, как в 1С 8.3 исправить ошибки в бухгалтерском учете (исправление документов и проводок), налоговом учете (налог на прибыль), по НДС: регистрация исправленного счета-фактуры.

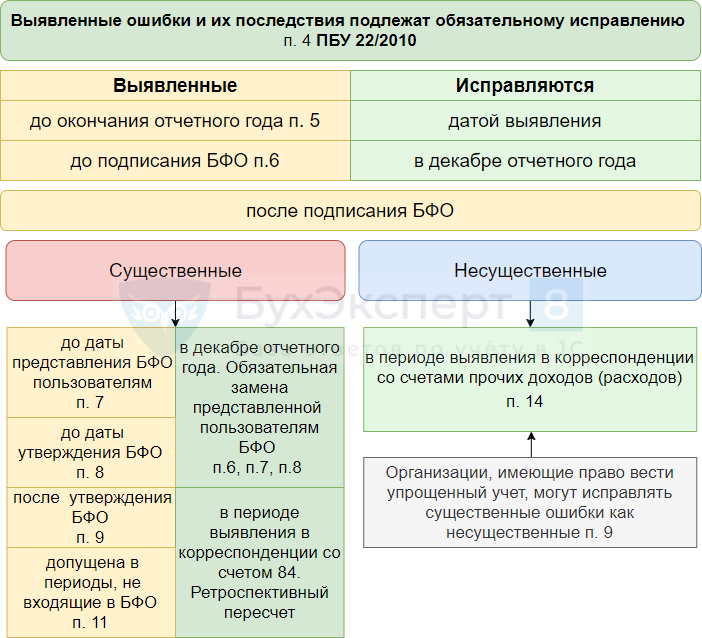

Алгоритм исправления ошибок в БУ

Подробнее об исправлении ошибок в бухгалтерском учете

Ошибки текущего года, выявленные до окончания отчетного года

По алгоритму 1С исправления вносятся в БУ в периоде обнаружения ошибки (п. 5 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в бухгалтерской отчетности ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки текущего года

Ошибки прошлых лет, выявленные до подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода вносится в БУ в декабре (п. 6 ПБУ 22/2010):

- необходимо открыть «закрытый» период, т.к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Бухгалтерскую отчетность необходимо переформировать. Ошибка будет отражена по тем же строкам что и доходы/расходы по операции.

Подробнее Практикум по исправлению в БУ ошибки прошлого года, выявленной до подписания отчетности

Несущественные ошибки прошлых лет, выявленные после подписания отчетности

По алгоритму 1С корректировка реализации прошлого периода осуществляется как для несущественных ошибок в периоде обнаружения ошибки через 91 счет (п. 14 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен:

- в корреспонденции со счетом 91;

- субконто к счету 91 – Статья прочих доходов и расходов, по умолчанию подставляется.

- в бухгалтерской отчетности за текущий год ошибка будет отражена по строкам Прочих доходов/расходов.

Существенные ошибки прошлых лет, выявленные до даты представления отчетности или даты утверждения отчетности

Алгоритма для корректировки прошлого года 1С 8.3 не заложено, но принцип исправления такой же как для Ошибок прошлого года, выявленных до подписания отчетности:

- необходимо открыть «закрытый» период, т. к. проводки в БУ будут формироваться 31 декабря;

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) не установлен:

- в корреспонденции со счетами и субконто, указанными на вкладках Товары/Услуги – как и в первичном документе:

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки.

Проводки в БУ будут сделаны в «закрытом» периоде, но граница последовательности не нарушается — особенность документа Корректировка реализации.

При этом появится остаток в БУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года.

Сформируйте исправленный экземпляр бухгалтерской отчетности и представьте его всем пользователям. Ошибка будет отражена по тем же строкам, что и доходы (расходы) по операции.

Существенные ошибки прошлых лет, выявленные после утверждения отчетности

Алгоритма для исправления таких ошибок в 1С не заложено, но можно воспользоваться механизмом для исправления Несущественных ошибок прошлого года, выявленных после подписания отчетности.

По алгоритму 1С корректировка прошлого года осуществляется только через 91 счет, а в этой ситуации исправление должно быть сделано через 84 счет (п. 9 ПБУ 22/2010):

- «закрытый» период открывать не нужно, т.к. проводки в БУ будут формироваться датой обнаружения ошибки.

- вкладка Расчеты — флажок Бухгалтерский учет прошлого года закрыт от корректировки (отчетность подписана) установлен;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка:

- изменить корреспонденцию со счетом 91 на счет 84 только в бухгалтерском учете на дату выявления ошибки;

Дата меняется только для проводки доходов/расходов в БУ!

- в текущей бухгалтерской отчетности ретроспективно поправить вручную входящие остатки по изменившимся счетам на 31 декабря.

Либо для исправления существенной ошибки через 84 счет можно воспользоваться документом Операция, введенная вручную.

Но! решение лучше принимать в зависимости от необходимых правок в НУ и НДС.

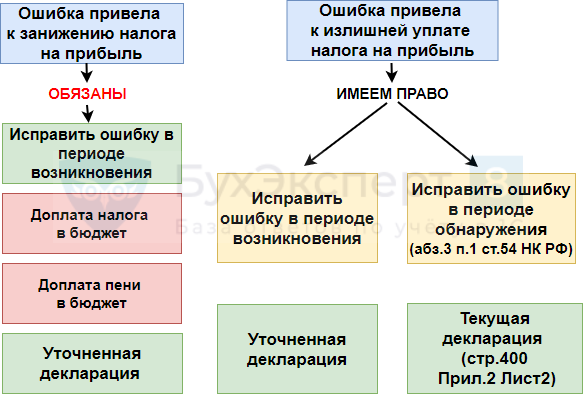

Алгоритм исправления ошибок в НУ

Подробнее об исправлении ошибок в налоговом учете для налога на прибыль

Ошибка текущего года не приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетами и субконто, что указаны на вкладках Товары/Услуги – как и в первичном документе;

- в текущей декларации ошибка будет отражена по тем же строкам что и доходы/расходы в декларации за период ошибки.

Подробнее Практикум по исправлению в НУ ошибки текущего года, которая не приводит к занижению налога на прибыль

Ошибка текущего года приводит к занижению налога

По алгоритму 1С исправления вносятся в НУ в текущем периоде. Но это не верно!

При занижении налога мы должны представить уточненную декларацию за период возникновения ошибки — за прошлый отчетный период.

Поэтому тут два варианта исправления ошибки.

Вариант 1. Ручная корректировка даты проводки в НУ документа

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть:

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

Плюсы варианта:

- все расходы в НУ в периоде ошибки будут разнесены верно;

- налог на прибыль будет пересчитан автоматически;

- уточненная декларация по налогу на прибыль за период ошибки будет автоматически заполнена программой 1С.

Минусы варианта:

- придется перезакрывать ранее закрытый период.

Вариант 2. Ручное заполнение уточненной декларации

При проведении документа Корректировка реализации ничего корректировать не нужно.

- проводку по исправлению доходов/расходов в НУ оставляем датой обнаружения ошибки и «влезать» в НУ прошлого периода не нужно.

Плюсы варианта:

- не нужно перепроводить ранее закрытый период – все останется как было;

- налог на прибыль будет автоматически рассчитан в периоде исправления.

Минусы варианта:

- сумма расходов в НУ за предыдущий отчетный период будет отражена не корректно. Она станет правильной только в периоде исправления ошибки нарастающим итогом;

- уточненную декларацию по налогу на прибыль за период ошибки придется формировать вручную;

- в проводках документа Корректировка реализации установить флажок Ручная корректировка;

- изменить дату проводки в налоговом учете на дату возникновения ошибки.

Дата меняется только для проводки доходов/расходов в НУ. В БУ необходимо оставить все как есть

- повторите процедуру Закрытие месяца для ранее закрытого периода:

- налог на прибыль будет начислен автоматически.

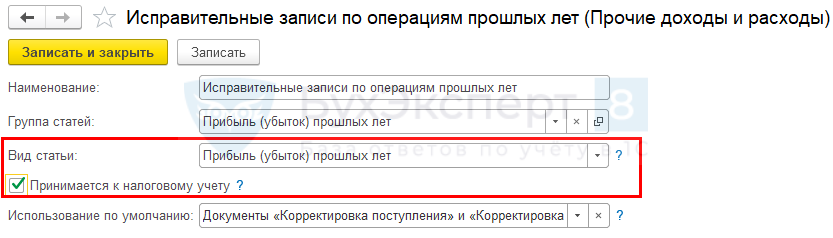

Ошибка прошлого года не приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в текущем периоде по правилам абз. 3 п. 1 ст. 54 НК РФ:

- «закрытый» период открывать не нужно, т.к. проводки в НУ будут формироваться датой обнаружения ошибки:

- в корреспонденции со счетом 91;

- статья Прочих доходов и расходов на вкладке Расчеты должна быть вида Прибыль (убыток) прошлых лет:

- в декларации по налогу на прибыль ошибки будут автоматически попадать в стр. 300 (301). Необходимо сумму ошибки вручную перенести в стр. 400 (401)

По итогам текущего года убедитесь, что декларация с прибылью (Письмо Минфина РФ от 13.04.2016 N 03-03-06/2/21034), иначе нельзя воспользоваться правилами п. 1 ст. 54 НК РФ и учесть ошибку прошлых лет в текущем периоде. Если декларация оказалась убыточной, исправить ошибку можно только подав уточненку по НДС за предыдущий период.

Ошибка прошлого года приводит к занижению налога

По алгоритму 1С корректировка реализации прошлого периода вносится в НУ в прошлый период:

- необходимо открыть «закрытый» период, т.к. проводки в НУ будут формироваться датой ошибки:

- Кт 90.01.1 – увеличение налоговой базы в составе доходов от реализации;

- Дт 90.09 Кт 99.01.1 – финансовый результат корректировки;

- уточненная декларация по налогу на прибыль сформируется автоматически.

Проводка в НУ будет сделана в «закрытом» периоде, но граница последовательности не нарушается – особенность документа Корректировка реализации.

При этом появится остаток в НУ на субсчетах 90 (91) и счете 99, который нужно закрыть:

- запустить Реформацию баланса в процедуре Закрытие месяца за декабрь прошлого года;

- доначислить налог на прибыль за прошлый год с помощью документа Операция, введенная вручную датой обнаружения ошибки – по правилам БУ.

Подробнее Практикум по исправлению в НУ ошибки прошлого года, которая приводит к занижению налога на прибыль

Алгоритм исправления ошибок по НДС

Рассмотрим алгоритм исправления ошибок НДС в 1С 8.3 в учете продавца.

Суммовая ошибка в книге продаж обнаружена в текущем периоде

По алгоритму 1С исправления осуществляются в текущей Книге продаж:

- осуществить исправление счета-фактуры, т. е. выписать Исправительный счет-фактуру (ИСФ);

- автоматически в Книге продаж текущего периода:

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура;

- текущая декларация по НДС будет сформирована автоматически:

- Раздел 9;

- Раздел 3 данные указаны верно, с учетом исправленной ошибки.

Суммовая ошибка в книге продаж обнаружена в следующем периоде

По алгоритму 1С исправления вносятся с помощью Дополнительного листа книги продаж:

- выписать Исправительный счет-фактуру;

- автоматически в Доп.листе книги продаж прошлого периода (возникновения ошибки):

- аннулируется первичный счет-фактура;

- регистрируется исправительный счет-фактура.

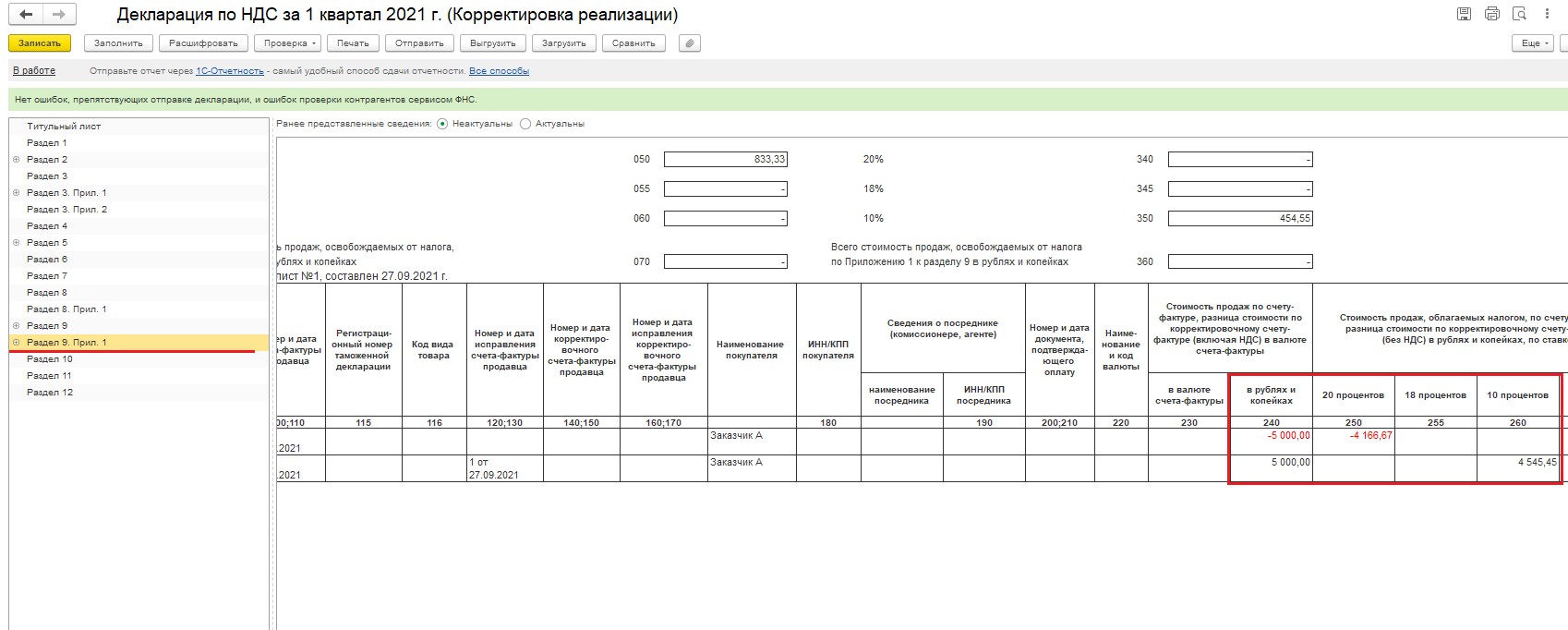

- уточненная декларация по НДС будет сформирована автоматически:

- Раздел 9 в поле Ранее представленные сведения переключатель Актуальны;

- Приложение 1 к Разделу 9 переключатель Неактуальны;

- Раздел 3 данные указаны верно в уточненке по НДС в 1С, с учетом исправленной ошибки.

Подробнее Практикум по исправлению НДС суммовой ошибки, обнаруженной в следующем периоде, в книге продаж

См. также:

- Исправление ошибок в учете

- Исправление ошибок в БУ

- Исправление ошибок в НУ

- Исправление ошибок по НДС

- Порядок исправления ошибок в 1С

- Документ «Корректировка поступления» вид операции «Исправление собственной ошибки»

- Документ «Корректировка поступления» вид операции «Исправление в первичных документах»

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

В нашей повседневной жизни мы часто совершаем ошибки, и не все из них можно исправить. При работе бухгалтера можно допустить ошибки в документах учёта совершенно случайно, по неосторожности, а могут быть это совсем и не ошибки, а новые договорённости с контрагентом, заключённые уже после оформления документов. При возникновении таких ситуаций необходимо создавать корректирующие документы. В данной статье мы рассмотрим оформление корректировки реализации прошлого периода в случае ошибки в первичных документах и по согласованию сторон.

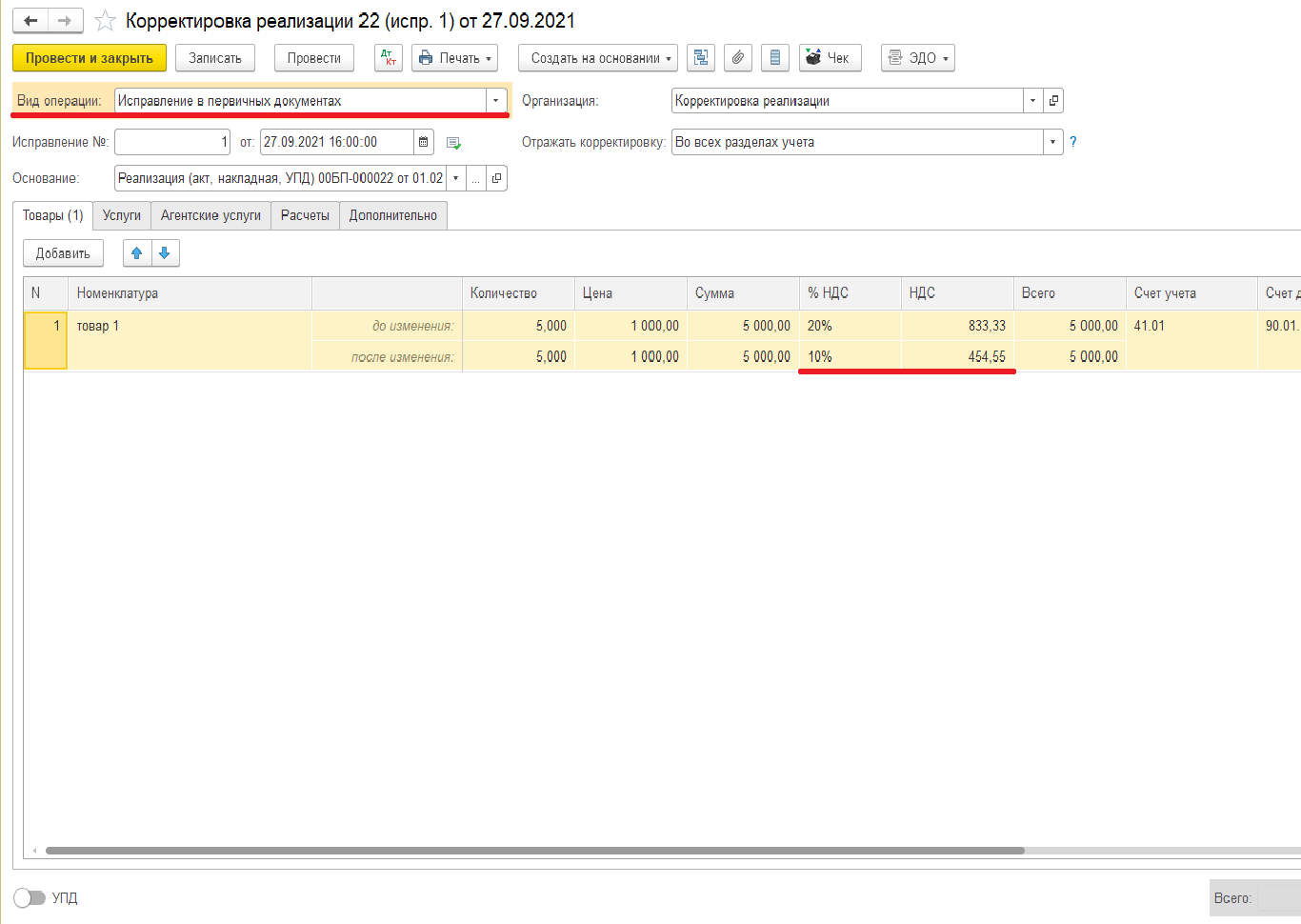

Первая ситуация: товар был реализован и полностью оплачен, сдана декларация по НДС за первый квартал. После сдачи декларации уже в третьем квартале была обнаружена ошибка, реализация произведена по ставке НДС 20 %, а наш товар входит в категорию детских товаров и должен облагаться по ставке 10 %. Необходимо внести исправления.

Решение: на основании первоначального документа создаём корректировку реализации в 1С:Бухгалтерия 8. В данном случае ошибка допущена нами, и корректировка реализации будет иметь вид корректировки «Исправление в первичных документах».

Данный вид корректировки подразумевает выставление исправленного счёта-фактуры, и после его создания необходимо будет сделать корректировку декларации по НДС за первый квартал и в дополнительном листе отразить исправления. Потому что согласно п. 3 Правил ведения книги продаж при необходимости внесения изменений в книгу продаж после окончания текущего налогового периода регистрация исправленного счёта-фактуры производится в дополнительном листе книги продаж за налоговый период, в котором был зарегистрирован счёт-фактура до внесения в него исправлений.

При этом в дополнительном листе книги продаж производятся записи данных по счёту-фактуре (в том числе корректировочному) до внесения в него исправлений, подлежащие аннулированию (с отрицательным значением), и в следующей строке осуществляется регистрация счёта-фактуры (в том числе корректировочного) с внесёнными в него исправлениями (с положительным значением) (п. 11 Правил ведения книги продаж, утв. Постановлением № 1137, п. 3 Правил заполнения дополнительного листа книги продаж).

После внесения исправлений в документ вы можете убедиться, что программа сделала правильные записи в книгу продаж, перейдя в проводки документа и посмотрев там регистр накопления «НДС продажи». Далее создаёте декларацию по НДС за первый квартал, на титульном листе ставите номер корректировки и заполняете. После заполнения у вас сформируется приложение 1 к разделу 9 (дополнительный лист книги продаж). Там будет отражено сторно первичной записи и после правильная строка.

По самому же разделу 9 будет также зафиксирована первичная запись, а наверху стоять флажок, что ранее предоставленные сведения неактуальны.

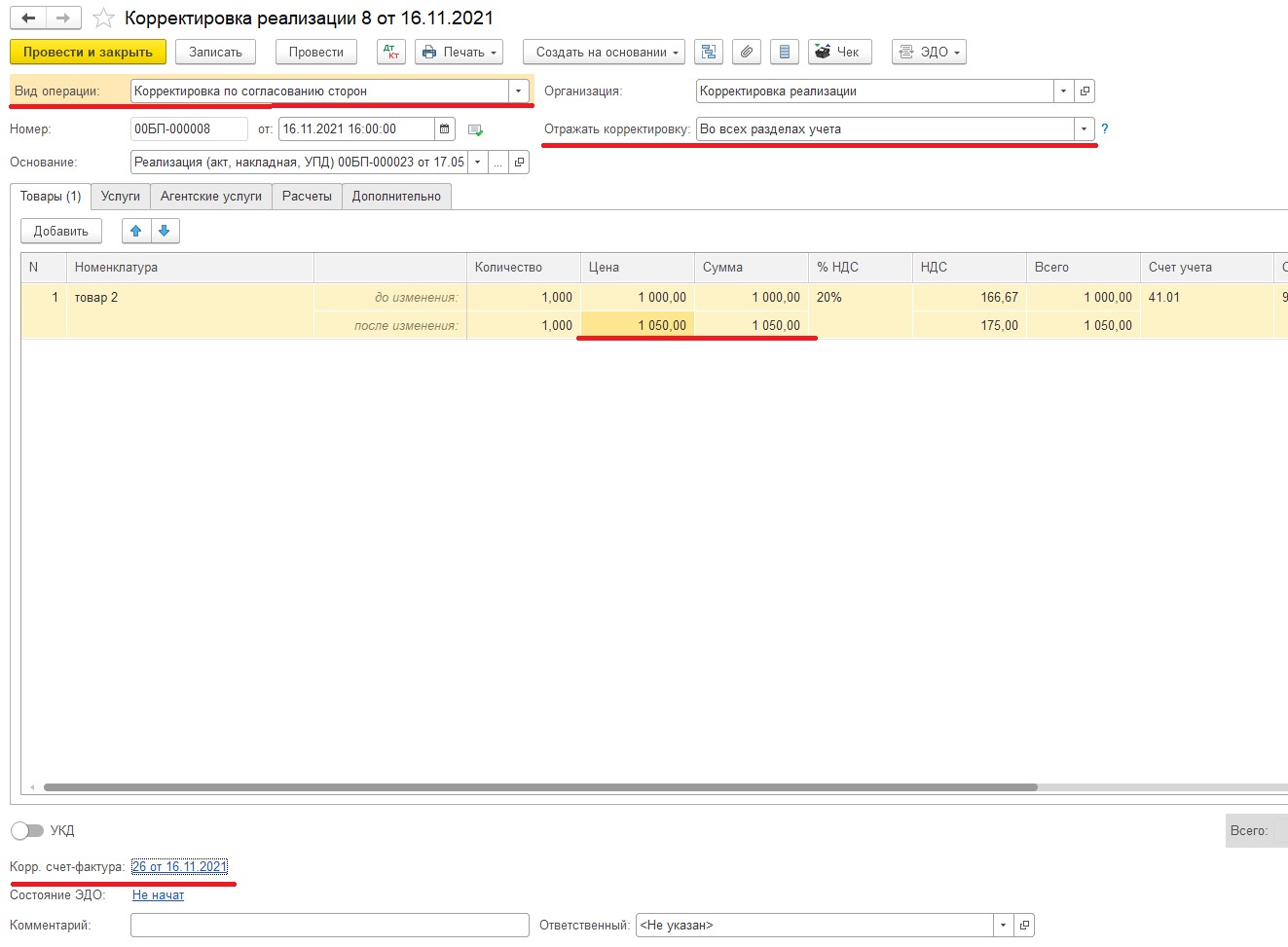

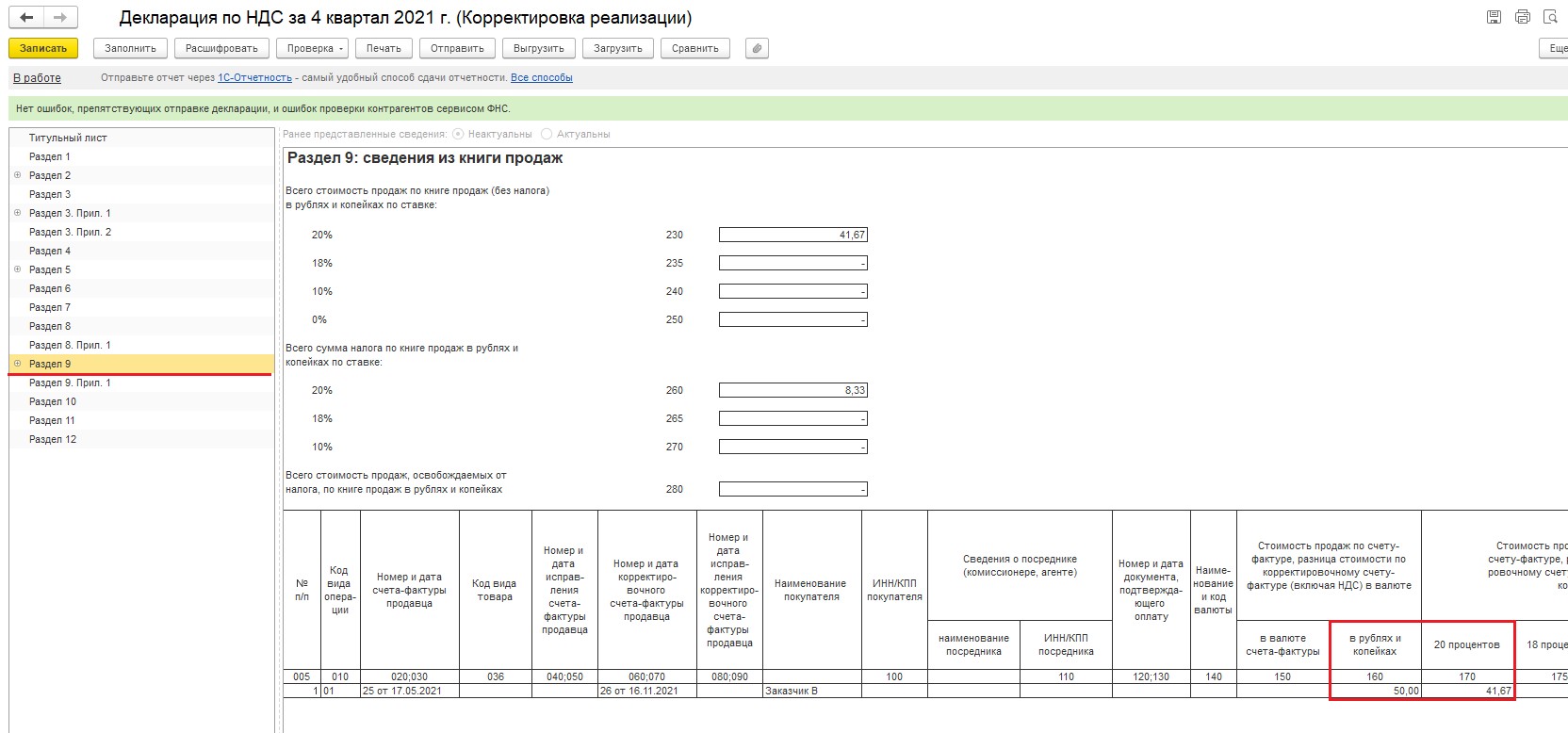

Вторая ситуация: во втором квартале 2021 года была проведена реализация и сдана отчётность. В четвёртом квартале согласно условиям договора изменилась стоимость реализованных товаров в сторону увеличения на пять процентов и был выставлен покупателю корректировочный счёт-фактура. Как отразить корректировку?

Решение: для корректировки стоимости отгруженных товаров необходимо создать документ «Корректировка реализации» с видом операции «Корректировка по согласию сторон».

Данный документ можно создать на основании документа первичного документа реализации. Поскольку корректировка вносится в стоимостные показатели, то необходимо в поле «Отражать корректировку» установить значение «Во всех разделах учёта».

Вид корректировки «По согласованию сторон» подразумевает, что корректировочная запись будет внесена в декларацию по НДС за четвёртый квартал. Запись в книгу продаж формируется автоматически, при создании корректировочного счёта-фактуры. Проследить вы это можете, открыв проводки документа «Корректировка реализации», по регистру «НДС продажи» внесена запись на сумму изменений.

После создания корректировки и корректировочного счёта-фактуры вы можете создать декларацию по НДС за четвёртый квартал. По разделу 9 вы можете увидеть запись от проведённой корректировки. Суммы будут отражены только в размере изменений.

Итак, в данной статье мы с вами рассмотрели два основных варианта корректировки реализации: ошибки в первичных документах и корректировка по согласованию сторон. Основное их отличие — это запись в декларации по НДС, корректировка прошлой декларации или запись сумм изменений в период корректировки.

Если после прочтения статьи у вас остались дополнительные вопросы или что-то не получается, обращайтесь в наш Центр экспертной поддержки 1С компании «Что делать Консалт» по номеру +7 499 956-21-70. Наши эксперты легко и быстро решат ваш вопрос. Работайте в программах 1С с удовольствием!

Свидетельство о регистрации СМИ: Эл № ФС77-67462 от 18 октября 2016 г.

Контакты редакции: +7 (495) 784-73-75, smi@4dk.ru

Как корректировать реализацию в 1С:Бухгалтерия прошлым периодом

Необходимость скорректировать сумму по документу реализации за предыдущий период может возникнуть в силу разных причин, например:

- в случае обнаружения ошибок в документах по отгрузке товаров/услуг

- в случае изменения договорных условий, касающихся предыдущих поставок (например сделали доп. соглашение о снижении цены

в том числе за предыдущий период) и т.п.

Варианты решения

Требуемые изменения необходимо отразить в бухгалтерском и налоговом учете в соответствии со статьей 54 Федерального закона

от 27.07.2006 N 137-ФЗ:

Статья 54. Общие вопросы исчисления налоговой базы 1. Налогоплательщики-организации исчисляют налоговую базу по итогам каждого

налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных

данных об объектах, подлежащих налогообложению либо связанных с налогообложением. При обнаружении ошибок (искажений)

в исчислении налоговой базы, относящихся к прошлым налоговым (отчетным) периодам, в текущем налоговом (отчетном) периоде

перерасчет налоговой базы и суммы налога производится за период, в котором были совершены указанные ошибки (искажения).

(в ред. Федерального закона от 27.07.2006 N 137-ФЗ) В случае невозможности определения периода совершения ошибок (искажений)

перерасчет налоговой базы и суммы налога производится за налоговый (отчетный) период, в котором выявлены ошибки (искажения).

Налогоплательщик вправе провести перерасчет налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены

ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, также и в тех случаях, когда допущенные ошибки

(искажения) привели к излишней уплате налога. (абзац введен Федеральным законом от 27.07.2006 N 137-ФЗ, в ред. Федерального

закона от 26.11.2008 N 224-ФЗ)

Рассмотрим как это все отразить в программе «1С:Бухгалтерия предприятия». Нам потребуется документ «Корректировка реализации».

Результирующие проводки документа зависят от того, закрыт или открыт корректируемый налоговый период и увеличивается или

же уменьшается сумма документа.

Если налоговый период открыт, отчетность по нему еще не сдана, сумма документа уменьшается

– документ отразит сумму корректировки взаиморасчетов и сумму изменения в базе по налогу на прибыль в первом не закрытом

периоде используя счет 76.К.

На субсчете 76.К ” Корректировка расчетов прошлого периода” учитывается результат корректировки расчетов с контрагентами,

которая была произведена после завершения отчетного периода. Задолженность по расчетам с контрагентами учитывается на

счете с даты операции, которая подлежит корректировке, по дату корректирующей операции. Аналитический учет ведется по

каждому дебитору и кредитору (субконто “Контрагенты”), основанию расчетов (субконто “Договоры”) и документам расчетов

(субконто “Документы расчетов с контрагентом”). Каждый дебитор и кредитор – элемент справочника “Контрагенты”. Каждое

основание расчетов – элемент справочника “Договоры контрагентов”.

Если же отчетность уже сдана и период закрыт, а сумма документа уменьшается, то в документе на вкладке «Расчеты» необходимо

поставить галочку “Бухгалтерский учет прошлого года закрыт ……” и указать статью прочих доходов/расходов.

В этом случае все проводки будут сделаны текущей датой:

Если сумма реализации увеличилась (т.е. мы не доплатили налоги в бюджет), то «1С:Бухгалтерия предприятия» все проводки по

увеличению налоговой базы будет делать датой исходного документа. В нашем случае реализация была 14.01.2013г. А сумму

закрытия 76.к на счет 62.1будет сделана датой обнаружения ошибки – в нашем случае 22.02.2015г.

Пометка о закрытии периода на вкладке «Расчеты» существенных изменений в проводки в этом случае уже не внесет.

Если в результате выявления ошибки сумма налога «пошла к уплате», то придется сдавать уточненный расчёт и выполнять процедуру

повторного закрытия периода. Поэтому если период еще не сдан, то очень желательно (если это еще возможно) просто исправить

в исходном документе сумму реализации.

Корректировка реализации отражается документом “Корректировка реализации” с видом операции “Корректировка по согласованию сторон”.

Реализация товаров

Списана себестоимость проданных товаров. Учтена выручка от реализации товаров. Начислен НДС с реализации.

Документ “Реализация (акт, накладная, УПД)”. Раздел: Продажи – Реализация. Кнопка Реализация, вид операции документа – Товары

Заполните документ. Кнопка Провести. Посмотрите результат проведения документа.

Выставлен счет-фактура на реализацию

Документ “Счет-фактура выданный”

1. Если будет выставлен счет-фактура в документе Реализация нажмите кнопку Выписать счет-фактуру. Автоматически будет создан документ Счет-фактура выданный, его поля будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ. По ссылке откройте документ Счет-фактура выданный. Проверьте заполнение полей документа. Для вывода печатной формы счета-фактуры используйте кнопку Печать. Документ не формирует проводок.

2. Если в качестве первичного документа и счета-фактуры будет выставлен УПД со статусом “1”в документе Реализация под табличной частью установите переключатель УПД в положение “Включено”. При проведении документа реализации автоматически будет создан документ Счет-фактура выданный, поля документа будут заполнены данными из документа-основания. По ссылке в поле УПД откройте форму с настройками, перейти в документ Счет-фактура выданный можно по ссылке Все реквизиты. Для вывода печатной формы УПД используйте кнопку Печать. Документ не формирует проводок.

Корректировка реализации

Корректировка выручки по реализованному товару в НУ. Корректировка финансового результата в НУ. Корректировка задолженности покупателя по реализованному товару в НУ. Корректировка выручки по реализованному товару в БУ. Корректировка начисленного НДС.

Документ “Корректировка реализации”. Раздел Продажи – Корректировка реализации

1. В поле Вид операции выберите “Корректировка по согласованию сторон”. В поле Отражать корректировку выберите “Во всех разделах учета”. В поле Основание: выберите документ “Реализация “, по которому корректируется реализация. На закладке Товары табличная часть автоматически заполняется на основании выбранного в поле Основание: документа “Реализация “. Во второй подстроке “после изменения”, в колонке Цена, измените цену товара на новую. Суммы в колонках Сумма, НДС, Всего пересчитаются автоматически. На закладке Расчеты установите флажок “Бухгалтерский учет прошлого года закрыт для корректировки”. При установленном флажке корректировка отражается в БУ – в текущем периоде, в НУ – в прошлом периоде. Если флажок не установлен, то корректировка отражается в БУ – в прошлом периоде, в НУ – в прошлом периоде. В поле Статья прочих доходов и расходов статью расходов оставьте без изменения. Если корректировка реализации будет отражаться через счет 90 “Продажи”, то движения документа следует скорректировать, в этом случае выбранная статья прочих доходов и расходов значения не имеет.

2. Кнопка Провести. Посмотрите результат проведения документа. Сформированные проводки необходимо скорректировать.

3. Если корректировка реализации должна отражаться через счет 90 “Продажи”, то скорректируйте сформированные проводки. Установите флажок Ручная корректировка. На закладке Бухгалтерский и налоговый учет в проводке № 4, в колонке Кредит, измените счет 91.01 на счет 90.01.1, в проводке № 5, в колонке Дебет, измените счет 91.02 на счет 90.03. Кнопка Записать и закрыть.

Выставлен корректировочный счет-фактура

Документ “Корректировочный счет-фактура выданный”

1. Если будет выставлен счет-фактура в документе Корректировка реализации нажмите кнопку Выписать корректировочный счет-фактуру. Автоматически будет создан документ Корректировочный счет-фактура выданный, его поля будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ. По ссылке откройте документ Корректировочный счет-фактура выданный. Проверьте заполнение полей документа. Для вывода печатной формы счета-фактуры используйте кнопку Печать. Документ не формирует проводок.

2. Если в качестве первичного документа и счета-фактуры будет выставлен УКД со статусом “1”в документе Корректировка реализации под табличной частью установите переключатель УКД в положение “Включено”. При проведении документа реализации автоматически будет создан документ Корректировочный счет-фактура выданный, поля документа будут заполнены данными из документа-основания. По ссылке в поле УКД откройте форму с настройками, перейти в документ Корректировочный счет-фактура выданный можно по ссылке Все реквизиты. Для вывода печатной формы УКД используйте кнопку Печать. Документ не формирует проводок.

3. В книге продаж за 2 квартал будет зарегистрирован корректировочный счет-фактура от 29.04.2022 на сумму НДС, начисленную в связи с увеличением стоимости реализованных товаров с кодом вида операции “01”.

Закрытие месяца, в котором скорректирована реализация

Обработка “Закрытие месяца”. Раздел: Операции – Закрытие месяца

Установите месяц закрытия. Кнопка Выполнить закрытие месяца.

Определен финансовый результат от корректировки реализации

Регламентная операция “Закрытие счетов 90, 91” в составе обработки “Закрытие месяца”

По ссылке с названием регламентной операции Закрытие счетов 90, 91 выберите Показать проводки и посмотрите результат ее выполнения. Финансовый результат от корректировки реализации по операции прошлого года отражается в текущем году.

Признан ПНР в части скорректированной в текущем году выручки

Регламентная операция “Расчет отложенного налога по ПБУ 18” в составе обработки “Закрытие месяца”

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 выберите Показать проводки, перейдите на закладку “Расчет показателей отложенного налога”. Суммы постоянного налогового дохода и постоянного налогового расхода отдельными проводками не отражаются, а определяются расчетным путем как разница между условным расходом по налогу на прибыль и расходом по налогу на прибыль.

Формирование бухгалтерской отчетности

“Отчет о финансовый результатах”. Раздел: Отчеты – Регламентированные отчеты

В отчете о финансовых результатах по строке 2110 – “Выручка”, по строке 2120 – “Себестоимость продаж”.

Формирование налоговой отчетности

Отчет “Декларация по налогу на прибыль”. Раздел: Отчеты – Регламентированные отчеты

Кнопка Создать. В форме Виды отчетов выберите “Декларация по налогу на прибыль” двойным щелчком мыши или по кнопке Выбрать. Укажите Период формирования отчета. Кнопка Создать. На титульном листе налоговой декларации в поле “Номер корректировки” проставьте номер корректировки. Значение номера корректировки уточненной декларации должно быть на 1 больше значения номера корректировки декларации, ранее принятой налоговым органом.

В Листе 02 в декларации по налогу на прибыль по строке 010 – “Доходы от реализации проверьте налоговую базу по откорректированной сумме реализации товаров. По строке 030 – “Расходы, уменьшающие сумму доходов от реализации сумма себестоимости реализованных товаров осталась без изменения. Сравните с данными Листа 02 декларации по налогу на прибыль до корректировки.