Кредитные организации ведут бухгалтерский учет на основе Положения Банка России от 27.02.2017 № 579-П. В документе утверждены План счетов и правила его применения. В Федеральном законе от 02.12.1990 № 395-1 обозначен порядок ведения бухгалтерского учета. Банк России наделен полномочиями менять стандарты учета, правила составления отчетности и их формы.

Объекты учета кредитных организаций:

- имущество;

- обязательства;

- хозяйственные операции.

Бухгалтерский учет ведется в рублях. Средства, обязательства и имущество, выраженные в иностранной валюте, пересчитываются по действующему курсу ЦБ РФ.

Корреспонденция счетов в кредитных организациях формируется на основе двойной записи. Счета разделены на активные и пассивные, признак указан в Плане счетов. Номера счетов имеют первый и второй порядок, третий уровень — индивидуальный лицевой счет.

Кредитные организации отражают все операции в день их совершения. Корректировка прошлых совершенных корреспонденций осуществляется только текущей датой. Доходы и расходы отражаются в периоде, к которому они относятся.

Бухгалтерский баланс должен составляться ежедневно по счетам второго порядка для оперативного контроля. Внутренний контроль важен для проверки достоверности учета.

Отчитайтесь за кредитную организацию в срок и без ошибок.

Узнать больше

Итоги деятельности кредитных организаций раскрываются в отчетности, которую представляют в государственные регулирующие и надзорные органы.

Порядок и сроки раскрытия кредитными организациями отчетности установлены Указанием ЦБ РФ от 27.11.2018 № 4983-У.

Вся отчетность подлежит раскрытию, т.е. публикации в сети Интернет. Годовой отчет — не позднее 3 рабочих дней после проведения общего собрания акционеров (участников) или после дня составления аудиторского заключения по результатам обязательного аудита. Квартальный — в течение 30 рабочих дней после отчетной даты без аудиторского заключения, 40 рабочих дней — с аудиторским заключением.

Отчетность публикуется частично, если содержит сведения, которые относятся к государственной тайне. Если выделить такие сведения невозможно, то публикация не осуществляется.

После раскрытия информации кредитные организации должны отчитаться перед территориальным отделением Банка России.

Кредитные организации готовят и сдают бухгалтерскую (финансовую), налоговую и статистическую отчетности.

В Российской Федерации кредитным организациям доступны две формы собственности: акционерные общества и общества с ограниченной ответственностью.

Кредитным организациям разрешено использовать только общую систему налогообложения (ОСНО). Статья 346.12 Налогового Кодекса РФ запрещает применять УСН.

При ОСНО основные отчеты — это декларации по налогу на прибыль и НДС. Декларацию по налогу на прибыль нужно составлять и сдавать по итогам I квартала, полугодия, девяти месяцев и года нарастающим итогом. По НДС — ежеквартально.

Еще один налог при ОСНО — налог на имущество. Он является региональным. Сроки и размеры устанавливаются местными властями.

Статистическая отчетность сдается в территориальный орган Федеральной службы государственной статистики. В зависимости от формы отчеты сдаются раз в месяц, квартал, год. За несвоевременное представление отчетности предусмотрены штрафы.

Кредитные организации обязаны сдавать бухгалтерскую отчетность. Она должна быть утверждена:

- ООО — в период с 1 марта по 30 апреля. Бухотчетность утверждает общее собрание участников общества,

- АО — в период с 1 марта по 30 июня. Отчетность утверждается общим собранием акционеров.

Бухгалтерская отчетность включает в себя формы:

- Бухгалтерский баланс (ОКУД 0409806) — данные об активах, обязательствах и собственном капитале кредитной организации,

- Отчет о финансовых результатах (ОКУД 0409807) — данные о доходах, расходах и финансовых результатах,

- Отчет об уровне достаточности капитала для покрытия рисков (ОКУД 0409808),

- Отчет об изменениях в капитале кредитной организации (ОКУД 0409810),

- Сведения об обязательных нормативах, нормативе финансового рычага и нормативе краткосрочной ликвидности (ОКУД 0409813),

- Отчет о движении денежных средств (ОКУД 0409814) — данные об источниках денежных средств и их использовании,

- Аудиторское заключение. Предоставляется, если организация подпадает под обязательный аудит.

Кредитные организации представляют отчетность в Центробанк. В Указании от 08.10.2018 № 4927-У определены сроки сдачи отчетности в Центральный банк РФ. Они отличаются для разных форм.

Правила сдачи отчетности кредитными организациями в Банк России определены Указанием от 16.07.2012 № 2851-У.

Представление отчетности должно быть своевременным. Место направления документов — территориальные учреждения Центробанка. Отчетность готовят по формам, которые установлены Банком.

Если отчетность сдают на бумажном носителе, то ее подписывает руководитель, главный бухгалтер и исполнитель. Если в электронном виде — формы должны содержать код аутентификации электронного сообщения.

В случае реорганизации кредитной организации сдается заключительная бухгалтерская отчетность за день до внесения записи в ЕГРЮЛ. Отчетность представляется по двум формам: оборотная ведомость по счетам и отчет о финансовых результатах.

Центральный банк РФ вправе взыскать штраф при нарушении сроков сдачи отчетности, представлении неполных или недостоверных данных. Размер штрафа — 0,1 % минимального размера уставного капитала. Либо Банк России может применить другие меры: ограничить проведение отдельных операций до 6 месяцев. Иные нарушения и применяемые меры указаны в статье 74 Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном банке».

Всё, что нужно для отчетности кредитной организации: актуальные формы, уведомления о статусе отчетов, авторасчеты и проверка на ошибки.

Подробнее

Более 100 форм отчетности отражены в Указании Банка России от 08.10.2018 № 4927-У. В документе описывается порядок составления и представления каждой их форм.

В Центральный банк РФ необходимо отправлять только ту отчетность, которая имеет отношение к кредитной организации. Например, форма 0409634 сдается только той организацией (банковской группой), которая совершает операции с валютой.

Показатели формы 0409401 «Отчет уполномоченного банка об иностранных операциях» важны не только для национального сектора, но и для макроэкономической статистики. Отчетность сообщает о движении иностранных активов и пассивов, требованиях и обязательствах по производным финансовым инструментам и договорам купли-продажи иностранной валюты, драгоценных металлов, ценных бумаг на первичном или вторичном рынке.

Форму 0409025 заполняют в том случае, если на собрании акционеров (участников) были голосовавшие за решение о распределении прибыли, которое привело к несоблюдению инструкций Банка России. Кредитные организации не могут распределять часть прибыли с учетом необходимости восстановления величины собственных средств (капитала). Такое правило устанавливает Инструкция Центрального банка РФ № 199-И «Об обязательных нормативах и надбавках».

Форма 0409117 сообщает данные о крупных ссудах, которые предоставила кредитная организация. Такими ссудами могут быть кредиты, долговые ценные бумаги, векселя и пр.

Контролировать риски процентной ставки помогает форма 0409127. Изменение процентных ставок на финансовом рынке влечет за собой возникновение рисков. Это может привести к ухудшению финансового положения кредитной организации из-за снижения чистого процентного дохода. Анализ проводится по балансовым активам: кредитной задолженности организаций, жилищным ссудам, средствам на корреспондентских счетах респондентов, вложениям в долговые обязательства и др. А также по внебалансовым требованиям: фьючерсам, форвардам, опционам и др.

Отправляйте отчетность электронно через систему Контур.Экстерн. Вы можете загрузить заполненные документы или ввести данные в системе. Процесс формирования отчетности занимает минимальное время. Формы в Экстерне всегда актуальны и соответствуют законодательству. Перед отправкой отчетности система проверяет данные, подсказывает строчки, обязательные к заполнению, а также обращает ваше внимание на ошибки, если они были допущены. Их сразу же можно исправить. Экстерн уведомит вас о приеме документов либо об отказе и причинах отказа.

Из нашей статьи вы узнаете:

Кредитные организации занимаются банковскими операциями. Бухгалтерский учёт и особенности сдачи отчётности таких организаций определяются двумя факторами: они могут работать только по лицензии Центрального банка РФ, а основная цель их работы — получение прибыли. Расскажем подробнее про учёт и отчёты банков в налоговую.

Особенности учёта кредитных организаций

Бухучёт кредитных организаций регулируется Положением Банка России от 27 февраля 2017 года № 579-П. В нём утверждены План счетов и правила его применения. В Федеральном законе от 2 декабря 1990 года № 395-1 закреплён порядок ведения бухучёта кредитных организаций. При этом Банк России может самостоятельно менять стандарты учёта, правила составления отчётности и их формы.

К объектам учёта кредитных организаций относятся:

- имущество;

- обязательства;

- хозяйственные операции.

Бухгалтерский учёт ведут в рублях. Средства, обязательства и имущество, выраженные в иностранной валюте, пересчитываются по действующему курсу ЦБ РФ.

Корреспонденция счетов в кредитных организациях формируется на основе двойной записи. Есть счета активные и пассивные, признак указан в Плане счетов. Номера счетов имеют первый и второй порядок, третий уровень — индивидуальный лицевой счёт.

Кредитные организации отражают все операции в день их совершения. Корректировка операций за предыдущие периоды возможно только на текущую дату. Доходы и расходы отражаются в периоде, к которому они относятся.

Бухгалтерский баланс составляют ежедневно по счетам второго порядка для оперативного контроля, необходимого для проверки достоверности учёта.

Особенности отчётности кредитных организаций

Порядок и сроки представления отчётности кредитных организаций установлены Указанием ЦБ РФ от 27 ноября 2018 года № 4983-У.

Всю отчётность кредитных организаций публикуют в свободном доступе в интернете.

Сроки публикации:

- Годовой отчёт — не позднее 3 рабочих дней после проведения общего собрания акционеров (участников) или после дня составления аудиторского заключения по результатам обязательного аудита.

- Квартальный — в течение 30 рабочих дней после отчётной даты без аудиторского заключения, 40 рабочих дней — с аудиторским заключением.

Исключение составляет отчётность, которая содержит сведения, относящиеся к государственной тайне. Такой отчёт могут опубликовать частично или не публиковать вообще, если такие сведения распределены по всему отчёту. После раскрытия информации кредитные организации должны отчитаться перед территориальным отделением Банка России.

Виды отчётности кредитных организаций

Кредитные организации готовят и сдают следующие виды отчётности:

- бухгалтерскую (финансовую),

- налоговую;

- статистическую.

Кредитные организации в РФ могут иметь только две формы собственности: акционерные общества и общества с ограниченной ответственностью. Они могут применять только общую систему налогообложения (ОСНО). Поэтому налоговая отчётность банка включает в себя:

- декларацию по налогу на прибыль, которую нужно составлять и сдавать по итогам I квартала, полугодия, девяти месяцев и года нарастающим итогом;

- декларацию по НДС, которую сдают ежеквартально;

- декларацию по налогу на имущество. Он является региональным. Сроки и размеры устанавливаются местными властями.

Статистическая отчётность сдаётся в территориальный орган Росстата. В зависимости от формы отчёты сдаются раз в месяц, квартал, год. За несвоевременное представление отчётности предусмотрены штрафы.

Бухгалтерская (финансовая) отчётность кредитных организаций

Кредитные организации обязаны сдавать бухгалтерскую отчётность. Она должна быть утверждена:

- ООО — в период с 1 марта по 30 апреля. Бухотчётность утверждает общее собрание участников общества,

- АО — в период с 1 марта по 30 июня. Отчётность утверждается общим собранием акционеров.

В бухотчётность входят следующие формы:

- Бухгалтерский баланс (ОКУД 0409806) — данные об активах, обязательствах и собственном капитале кредитной организации,

- Отчёт о финансовых результатах (ОКУД 0409807) — данные о доходах, расходах и финансовых результатах,

- Отчёт об уровне достаточности капитала для покрытия рисков (ОКУД 0409808),

- Отчёт об изменениях в капитале кредитной организации (ОКУД 0409810),

- Сведения об обязательных нормативах, нормативе финансового рычага и нормативе краткосрочной ликвидности (ОКУД 0409813),

- Отчёт о движении денежных средств (ОКУД 0409814) — данные об источниках денежных средств и их использовании,

- Аудиторское заключение. Предоставляется, если организация подпадает под обязательный аудит.

Бухгалтерская отчётность кредитных организаций направляется в Центробанк. Сроки сдачи закреплены в Указании ЦБ РФ от 8 октября 2018 года № 4927-У и различаются в зависимости от формы отчёта.

Представление отчётности в Центральный банк РФ

Правила сдачи отчётности кредитными организациями в Банк России определены Указанием от 16 июля 2012 года № 2851-У.

Отчётность нужно сдавать в установленный срок в территориальные учреждения Центробанка. Отчётность готовят по формам, которые установлены Банком.

Если отчётность сдают на бумаге, то её подписывает руководитель, главный бухгалтер и исполнитель. Если в электронном виде — формы должны содержать код аутентификации электронного сообщения.

Сдать любую отчетность в электронном виде поможет 1С-Отчетность. Всегда актуальные формы отчетности во все необходимые контролирующие органы: ФНС, ПФР, ФСС, Росстат, Росалкогольрегулирование, Росприроднадзор и ФТС.

Если кредитную организацию реорганизуют, то сдают заключительную бухгалтерскую отчётность за день до внесения записи в ЕГРЮЛ. В этом случае сдают две формы: оборотную ведомость по счетам и отчёт о финансовых результатах.

Если нарушить сроки или другие правила сдачи отчётности, Центробанк наложит штраф. Его размер — 0,1% минимального размера уставного капитала.Также ЦБ РФ может ограничить проведение отдельных операций до 6 месяцев.

Другие нарушения и штрафы указаны в статье 74 Федерального закона от 10 июля 2002 года № 86-ФЗ «О Центральном банке».

Формы отчётности банков

В Указании Банка России № 4927-У содержатся более 100 форм отчётности кредитных организаций. Также в документе указан порядок составления и представления каждой из них.

Из множества форм отчётности ЦБ принимает только ту отчётность, которая имеет отношение к данной кредитной организации. Например, форма 0409634 сдаётся только той организацией (банковской группой), которая совершает операции с валютой.

Показатели формы 0409401 «Отчёт уполномоченного банка об иностранных операциях» важны не только для национального сектора, но и для макроэкономической статистики. Отчётность сообщает о движении иностранных активов и пассивов, требованиях и обязательствах по производным финансовым инструментам и договорам купли-продажи иностранной валюты, драгоценных металлов, ценных бумаг на первичном или вторичном рынке.

Форму 0409025 заполняют в том случае, если на собрании акционеров (участников) были голосовавшие за решение о распределении прибыли, которое привело к несоблюдению инструкций Банка России. Кредитные организации не могут распределять часть прибыли с учётом необходимости восстановления величины собственных средств (капитала). Такое правило устанавливает Инструкция Центрального банка РФ № 199-И «Об обязательных нормативах и надбавках».

Форма 0409117 сообщает данные о крупных ссудах, которые предоставила кредитная организация. Такими ссудами могут быть кредиты, долговые ценные бумаги, векселя и пр.

Контролировать риски процентной ставки помогает форма 0409127. Изменение процентных ставок на финансовом рынке влечёт за собой возникновение рисков. Это может привести к ухудшению финансового положения кредитной организации из-за снижения чистого процентного дохода. Анализ проводится по балансовым активам: кредитной задолженности организаций, жилищным ссудам, средствам на корреспондентских счетах респондентов, вложениям в долговые обязательства, а также по внебалансовым требованиям: фьючерсам, форвардам, опционам и т.д.

Указание Банка России от 24.10.2022 N 6299-У

“О правилах составления и представления в Центральный банк Российской Федерации бухгалтерской (финансовой) и статистической отчетности кредитными организациями, а также отчетности банковских групп, составляемой и представляемой головными кредитными организациями банковских групп”

(Зарегистрировано в Минюсте России 18.04.2023 N 73083)

Этот документ в некоммерческой версии КонсультантПлюс доступен

по расписанию:

- по рабочим дням с 20-00 до 24-00 (время московское)

- в выходные и праздничные дни в любое время

Вы можете заказать документ на e-mail

Инвестиции24 января 2019 в 15:0026 956

Анализ отчётности банков

На что обращать внимание при инвестировании в акции компаний банковского сектора

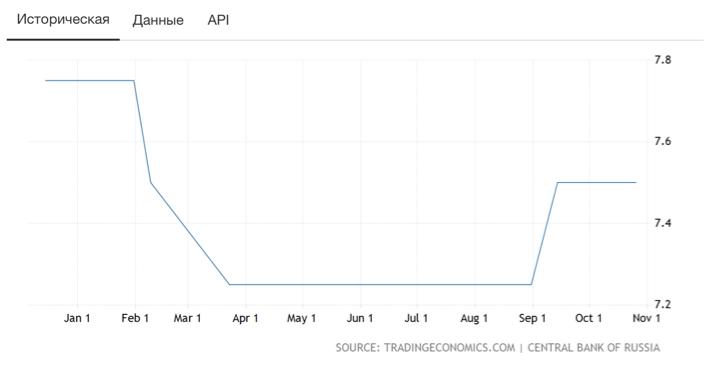

Ключевая ставка ЦБ

Рис. 1. Ключевая ставка ЦБ РФ

Рис. 2. Динамика ключевой ставки

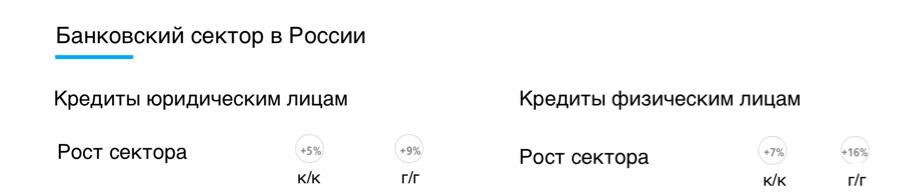

Нюансы анализа операционных результатов

Рис. 3. Динамика кредитного рынка России из презентации «ВТБ» за 9 месяцев 2018 года

Рис. 4. Динамика депозитарного рынка России из презентации «ВТБ» за 9 месяцев 2018 года

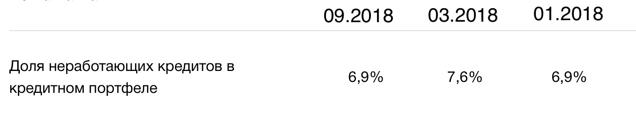

Рис. 5. Данные из отчётности Сбербанка за 9 месяцев

Рис. 6. Показатели из пресс-релиза «ВТБ» за 9 месяцев 2018 года

Рис. 7. Отчётность Сбербанка за 9 месяцев 2018 года по МСФО

Рис. 8. Из пресс-релиза «ВТБ» по итогам 9 месяцев 2018 года

Нюансы анализа финансовых показателей

Рис. 9. Показатель чистой прибыли из пресс-релизов и презентации Сбербанка

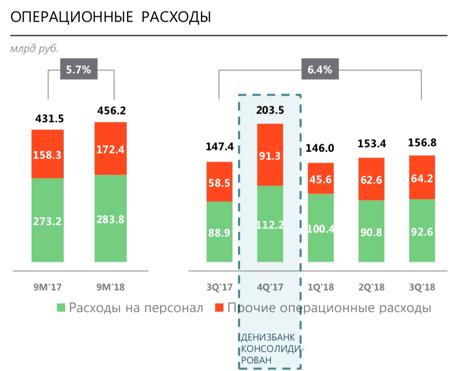

Рис. 10. Операционные расходы из отчётности Сбербанка

Показатели операционной эффективности и рентабельности

Рис. 11. Показатель операционной эффективности из презентации Сбербанка

Рис. 12. Показатель ROE из презентации Сбербанка