Если вы не знаете, где найти клиента на кредит, прочитайте эту статью. В ней мы расскажем, как привлекать клиентов на кредит с помощью оффлайн и онлайн-инструментов. Некоторые инструменты платные: они быстро запускаются и могут принести клиентов уже через пару часов. Некоторые — бесплатные, но требуют интеллектуальных усилий и времени. Читайте и выбирайте.

Как привлечь клиентов на кредитование онлайн

Покупка лидов

Лид — это контактные данные человека, которому нужен кредит. Есть компании, которые генерируют такие лиды в больших количествах для продажи кредитным брокерам. Например, ЭБК system. Вы можете фильтровать заявки на кредиты по региону, возрасту заемщика, сумме кредита и сумме первоначального взноса для ипотеки. Чтобы получить доступ к лидам ЭБК system, зарегистрируйтесь.

Получить клиентов на кредит

Собственный сайт

Чтобы сайт приносил клиентов, можно пойти тремя путями:

Сделать сайт-визитку. Это небольшой сайт из 3-5 страниц. Основная цель такого сайта — репутационная. Теперь вы сможете указать адрес сайта на визитке или в рекламной листовке. Обычно на страницах пишут о брокерских услугах, о компании или о специалисте и контакты.

Сделать одностраничный сайт (landing page или лэндинг). Основная задача такого сайта — генерировать онлайн-заявки. Структурно этот сайт похож на сайт-визитку, но вся информация умещается на одной странице. Одностраничные сайты, как правило, создаются под контекстную рекламу. Поэтому прежде чем делать лэндинг, посчитайте стоимость контекстной рекламы в своем регионе. Возможно, будет дешевле покупать лиды.

Сделать корпоративный сайт. Это структурно сложный сайт с десятками или сотнями страниц. Обычно такие сайты делают для поискового продвижения. Требует больших временных и финансовых ресурсов. Но если все делать правильно, через несколько месяцев на корпоративный сайт могут приходит тысячи посетителей, часть из которых станет клиентами.

Получить клиентов на кредит

Блог

Профессиональный блог — серия статей на определенную тему. Блог преследует две цели: собирает поисковый трафик и формирует автору репутацию эксперта. Чтобы привлекать поисковый трафик, включайте в статьи поисковые запросы потенциальных клиентов. В этом вам поможет сервис яндекс.вордстат. Чтобы сформировать репутацию эксперта, отвечайте на вопросы читателей, решайте их проблемы, делитесь пользой. Блог можно зарегистрировать на специальной платформе типа blogspot или wordpress, а можно в социальной сети — vk, facebook, одноклассники и т.д. Главное — полезный контент.

Если не боитесь камеры, заведите видеоблог на ютубе. Подход такой же, как к статьям — несите людям пользу. Видео тоже хорошо индексируются поисковыми системами.

Получить клиентов на кредит

Email-маркетинг

Email-маркетинг — это коммуникация с клиентами с помощью email-писем. Чтобы внедрить email-маркетинг, нужно зарегистрироваться в специальном сервисе и собрать базу подписчиков. Сервис подбирайте под задачи и бюджет. Для старта подойдет сервис с бесплатным тарифом. Например, в sendpulse можно бесплатно работать с базой до 2500 человек.

Собирать подписчиков можно разными способами. Самый простой — «прикрутить» форму подписки к блогу или сайту. В форме покажите ценность подписки: например, каждый подписчик получает скидку, бесплатную консультацию, бесплатный кредитный рейтинг.

Не путайте email-маркетинг со спам-рассылками. Спам рассылают без согласия получателя. В email-маркетинге подписчики добровольно передают вам свои email-адреса и ждут от вас письма.

Получить клиентов на кредит

Онлайн СМИ

У онлайн СМИ много общего с печатными изданиями. Вы так же составляете список подходящих ресурсов, списываетесь с редакциями, адаптируете контент под целевую аудиторию. При этом онлайн дает вам гораздо больше возможностей для работы с аудиторией. Например, по гиперссылкам можно перенаправлять читателей статьи на свой сайт. Можно предлагать дополнительные материалы в обмен на подписку. Можно стимулировать читателей делится вашей статьей в социальных сетях.

SMM

SMM расшифровывается как social media marketing — маркетинг в социальных сетях. Вы наверняка состоите в каких-нибудь группах в фэйсбуке или «в контакте». Такие группы обычно занимаются SMM: устраивают конкурсы, размещают рекламу, проводят опросы и т.д. Вы можете делать то же самое.

Как привлекать клиентов на кредитование оффлайн

Публикации и реклама в СМИ

Публикации — бесплатные материалы, реклама — платные. Чтобы публиковаться в СМИ, нужно постараться. Составьте список газет и журналов, которые выходят в вашем городе. Поделите их на категории: массовая аудитория, деловые издания и тематические издания (недвижимость, авто, путешествия и т.д.). Свяжитесь с редакциями и предложите себя в качестве автора статей. Статьи предлагайте в зависимости от тематики издания. Для журнала о путешествиях можно написать статью «Как выгодно взять кредит на путевку в Турцию». Для делового издания — «Как получить кредит на развитие бизнеса». Возможно, с этой статьи вы получите клиентов на кредитование бизнеса.

С рекламой проще. Свяжитесь с рекламными отделами печатных СМИ, узнайте о рекламных площадях и расценках. Рекламу, как и публикации, адаптируйте под целевую аудиторию изданий. В бесплатной районной газете можно выкупить объявление и написать «Помогу получить кредит, если отказывают банки». В деловом журнале предложите помощь с бизнес-кредитованием.

Если хотите сэкономить на рекламе, сообщите, что готовы выкупать свободные рекламные площади перед выходом издания в печать. Так можно получить скидки до 80%.

Получить клиентов на кредит

Наружная реклама

К наружной рекламе относится вся реклама под открытым небом: билборды, доски объявлений, листовки, рекламные ролики на уличных мониторах и т.д. Стоимость такой рекламы зависит от размера рекламной площади и расположения. Рекламный щит в центре города будет гораздо дороже листовки на пригородной остановке, но это не значит, что листовка привлечет меньше клиентов. Чтобы эффективно размещать наружную рекламу, не обязательно гнаться за большим людским трафиком. Подумайте о целевой аудитории и месторасположение рекламы.

Например, вы решили предложить кредиты пенсионерам. Пенсионеры частые посетители дешевых аптек. Поэтому логично разместить рекламные листовки на остановках рядом с такими аптеками. Текст на листовках должен быть крупный и обращаться к целевой аудитории: выгодные кредиты пенсионерам! Если в городе есть крупный завод, можно выкупить поблизости рекламную площадь и разместить специальное предложение для сотрудников завода.

Партнерская сеть

Подумайте, в каких организациях могут появиться ваши целевые клиенты и кто готов предоставлять клиентов на кредит. Например, банки. Иногда банки отказывают потенциальным заемщикам по социодемографическому показателю — автоматический отказ клиентам моложе 25 лет. При этом у клиента может быть идеальная кредитная история и высокая зарплата. Ваша задача: договориться с сотрудниками о передаче нецелевых клиентов вам за вознаграждение. У сотрудника банка появится альтернатива: если раньше он просто отказывал клиенту, то теперь в случае отказа может предложить помощь брокера. Если клиент согласиться на вашу помощь, вы поощрите рекомендателя вознаграждением. В этой схеме выигрывают все: вы получаете клиента, клиент — кредит, сотрудник банка — деньги.

Если в вашем городе есть магазины с дорогими товарами, попробуйте договориться с ними о сотрудничестве. Например, клиенту понравилась шуба за двести тысяч рублей, но в кошельке только 50 тысяч. Сотрудник предлагает клиенту оперативно получить потребительский кредит с вашей помощью. Если такой формат магазин не устроит, договоритесь о стойке с рекламными листовками. В магазине шуб листовка может звучать так: «Не хватает на шубу? Возьмите кредит».

Еще можно разместить рекламные листовки в профильных организациях. Например, в налоговой инспекции. Больше информации о том, как налаживать партнерские связи, на вебинаре «Бизнес вербовка для кредитного брокера или Как заводить действительно влиятельные деловые связи».

Получить клиентов на кредит

Расположение офиса

Расположение офиса особенно актуально для мегаполисов. Если хотите работать с разными районами города, арендуйте офис в центре, чтобы клиентам было удобно до вас добираться. Если аренда в центре не по карману, разместитесь рядом с с крупным транспортным узлом..

Для отдаленных офисов можно применить другую рекламную стратегию: «районный брокер». Расскажите всем жителям района, что они могут получить помощь с кредитованием рядом с домом. Расклейте объявления рядом с офисом, раздайте листовки. Если есть районная газета, дайте там рекламу. Чтобы подчеркнуть удобное расположение офиса, включите в рекламу фрагмент карты.

Какие инструменты выбрать

Идеальный вариант — попробовать все и определиться, как привлечь клиентов на кредиты лучше всего именно для вас. Если такой возможности нет, исходите из свободных ресурсов. Дефицит времени компенсируется платными способами привлечения клиентов на кредитование. Если с финансами туго, то придется вкладывать время в статьи, видео и нетворкинг.

Итоговый утвержденный бюджет компании состоит из многочисленных операционных и функциональных бюджетов. Важное место в практике управления компанией через бюджеты занимает функциональный бюджет привлечения заемных средств. Давайте вместе приступим к его формированию.

Целый мир отступает, чтобы дать дорогу тому, кто знает, куда он идет.

Дэвид Стар Джордан

Поскольку формирование бюджета привлечения заемных средств является составной частью бизнес-процесса бюджетирования, проследим всю цепочку работ.

Больше статей на тему бюджетирования, читайте по этому тегу.

Первый этап работы – это разработать и поставить цели на уровне Компании. Цели должны быть установлены, исходя из миссии и ценностей компании, ориентиров и принципов ведения бизнеса.

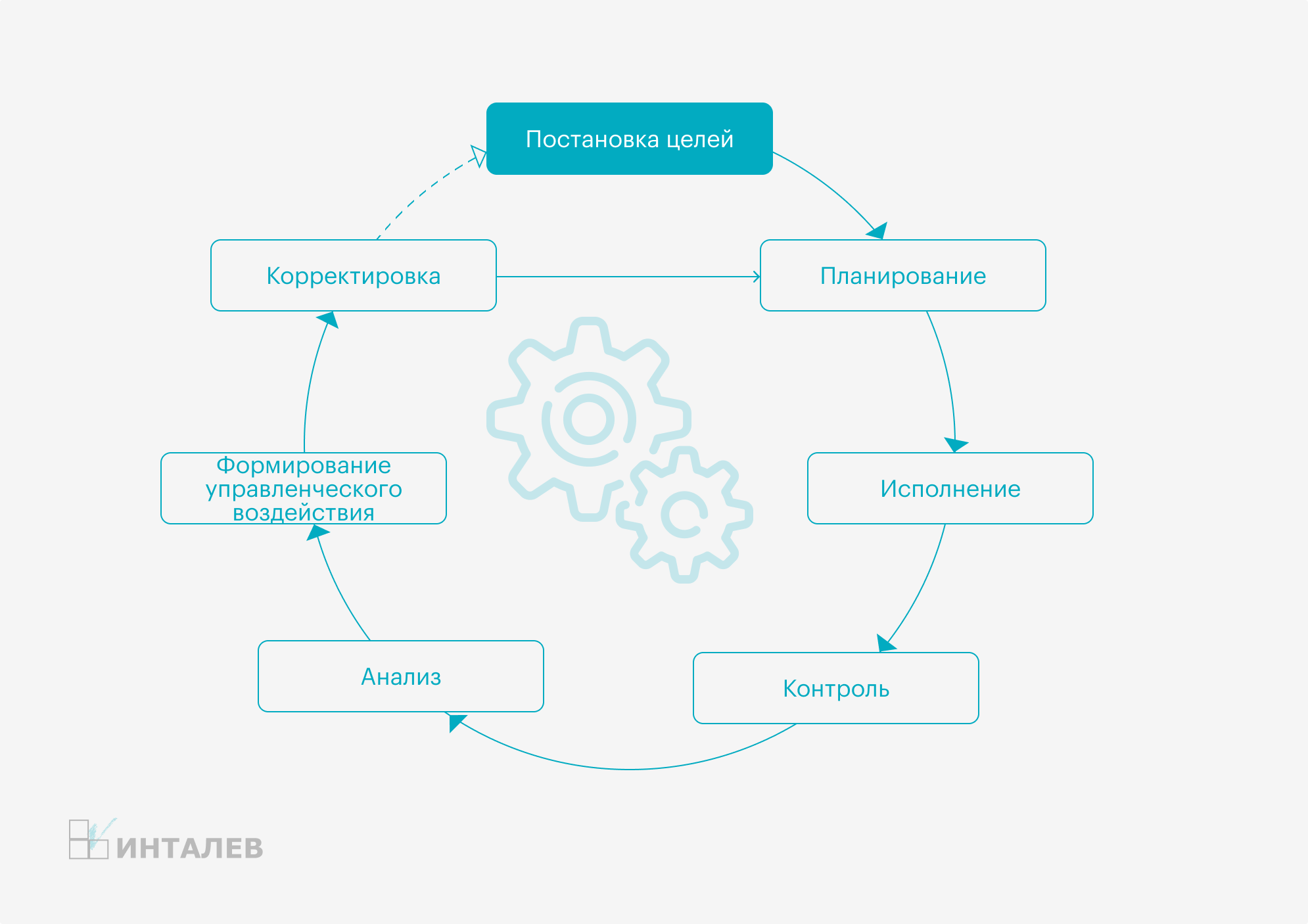

После этого можно переходить к следующему этапу – планировать как мы будем поставленных целей достигать. Этапы полного цикла управления показаны на рис.1. Цикл управления.

Планирование может быть долгосрочным (стратегическое планирование) – разработка концепции развития компании и долгосрочных планов (3-5 и более лет) по достижению поставленных целей.

Или оперативным (год, квартал, месяц) – бюджетное планирование. То есть к формированию годового бюджета компании мы переходим после определения стратегических целей.

Часто можно столкнуться с отказом разработки стратегии под предлогом, что «стратегия уже есть». И очень часто стратегия действительно есть, только не всегда она бывает сформулирована настолько четко, чтобы ее можно было использовать для построения бюджета.

При этом, это крайне важно для обратной связи: если результаты анализа показывают, что бюджет в текущих условиях выполнить невозможно, то должен встать вопрос об изменении стратегии, для которой этот бюджет составлялся или о привлечении кредитных средств для достижения поставленных стратегических целей.

Таким образом, несмотря на то, что бюджетирование является самым нижним уровнем планирования, оно отвечает за реализацию стратегии, эффективность текущей производственно-финансовой деятельности и за обратную связь в системе управления компанией.

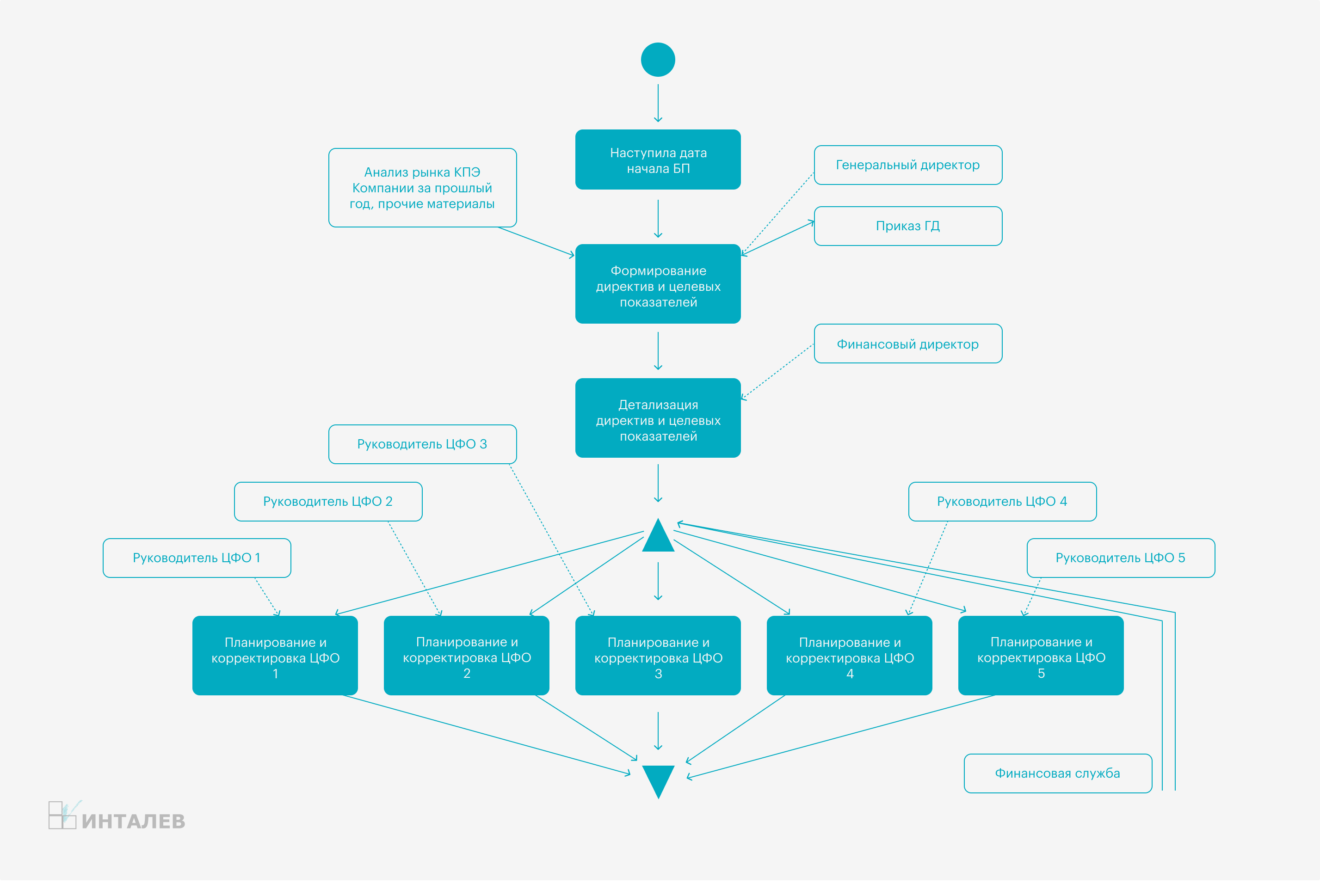

Заманчива и привлекательна идея скопировать бюджеты прошлого года и прибавить значение коэффициента инфляции на планируемый период (источники МЭР, Росстат), но нам интересно получить эффективный инструмент для управления, поэтому коротко о верхних уровнях полноценной схемы процесса бюджетирования (см. рис.2.):

- Количественные параметры целей и стратегии становятся ориентирами для установления плановых показателей деятельности компании.

- Опираясь на эти ориентиры, каждое ЦФО формирует по статьям свои бюджеты, формируются операционные бюджеты и функциональные бюджеты. Последовательность или параллельность работ по формированию бюджетов зависит от задающего бюджета.

Главное при формировании бюджетной структуры – выбор задающего бюджета. У кого то это может быть бюджет производства: если выпуск продукции ограничен его возможностями, тогда все остальные: и бюджет закупки бюджет продаж станут производными. У кого то может стать задающим бюджет закупок, поскольку может быть ограничен объем закупки у поставщика, а у кого то – бюджет продаж, поскольку могут быть ограничения по рынку.

- На уровне компании (группы компаний) эти бюджеты консолидируются, что образует три основных бюджета: Бюджет движения денежных средств (БДДС), Бюджет доходов и расходов (БДР), Бюджет Баланса.

- Анализ и согласование бюджетов соответствующими специалистами и руководителями.

- Корректировки бюджетов.

- Утверждение бюджетов генеральным директором (Советом директоров).

На уровне анализа и согласования консолидированных бюджетов приступаем к формированию бюджета привлечения заемных средств. Для этого нам нужен БДДС, а именно значение чистого денежного потока.

Чистый денежный поток включает в себя поступления денежных средств и выплаты по всем видам деятельности компании: операционной, инвестиционной, финансовой.

ЧДП = поступления денежных средств – выплаты денежных средств

Компания, которая планирует работать эффективно, должна иметь чистый денежный поток нулевым или минимально положительным. Также желательно, чтобы денежный поток от операционной деятельности был положительным и перекрывал отрицательные денежные потоки от финансовой и инвестиционной деятельности.

Отрицательный денежный поток от операционной деятельности свидетельствует о том, что основная деятельность является неэффективной и приводит к «вымыванию» из компании средств. Такую деятельность следует или оптимизировать, или отказаться от нее. Денежный поток от инвестиционной деятельности может быть отрицательным, ибо инвестирование является отвлечением ресурсов компании для развития бизнеса и получения больших выгод в долгосрочном периоде.

Таким образом, основные мероприятия в части составления бюджета привлечения заемных средств:

- Анализируем значение планового чистого денежного потока от операционной и инвестиционной деятельности.

- Вносим или не вносим корректировки в бюджеты по результатам анализа.

- Далее планируем поступления денежных средств и выплаты по финансовой деятельности в части расчетов по текущим активам и обязательствам, заключенным договорам на срок планирования – по полученным кредитам и займам, по выданным займам, по размещенным депозитам, дивидендам и прочим финансовым операциям.

- Если значение рассчитанного планового общего ЧДП < 0, то планируем получение новых кредитов и займов на сумму дефицита денежных средств.

И конечно не забываем провести анализ возможных источников финансирования.

Ведь привлеченные заемные средства должны быть экономически выгодными для вашей компании.

Аудиоверсия этой статьи

На развитие бизнеса нужны средства — личные сбережения предпринимателя или деньги из внешних источников. Рассказываем о привлечении финансирования от частных инвесторов, банков и специальных фондов

Содержание

Зачем нужны инвестиции

Этапы развития компаний

Типы финансирования бизнеса

Как выбрать тип финансирования

Принципы поиска инвесторов

Источники финансирования для стартапов

Источники финансирования на этапах расширения и роста бизнеса

Поиск инвесторов в интернете

Ошибки при поиске финансирования

Как подготовиться к переговорам с инвесторами

Методы оценки бизнеса

Привлечение инвестиций в бизнес: ключевые моменты

Сервис

Зарегистрируйте бизнес бесплатно и без визита в налоговую

Подать заявку

Зачем нужны инвестиции

Инвестирование — это внешний финансовый поток, который поддерживает бизнес на старте, на стадии развития и до момента, когда он начнет приносить стабильную прибыль. На деньги инвесторов можно покупать оборудование, арендовать помещения или нанимать персонал.

Нередко финансовая поддержка извне требуется бизнесу и в период стабильной работы. Однако многие инвесторы отказываются вкладывать деньги в проект, пока он не раскрыл свой потенциал.

По данным Федерального бюро статистики труда США и исследовательской компании Startup Genome, до 75 % вновь созданных организаций не доживают до стадии воплощения идеи в жизнь. В 30–40 % случаев вложенные в них средства полностью теряются.

Между тем привлечение финансирования из внешних источников помогает поддержать бизнес в период становления и развития.

Этапы развития компаний

Вне зависимости от рода деятельности компании проходят через:

-

начальный этап — на нем идет разработка и вывод продуктов на рынок; на этой стадии, по статистике от исследователей из Startup Genome, закрывается до 90 % стартапов с убытками для инвесторов;

-

этап расширения, который наступает после разработки и внедрения бизнес-модели; для него характерны рост продаж и постоянный денежный поток;

-

этап роста, когда предприятие получает стабильный доход, укрепляет позиции на рынке.

На каждом этапе не обойтись без финансирования. На старте оно помогает компании создавать первые образцы продукта или тестировать выбранную бизнес-модель. На этапе расширения — продвигать продукт или выходить на зарубежные рынки. Инвестиции в зрелое предприятие обеспечивают модернизацию производства, поглощение конкурентов либо поиск и развитие новых направлений.

Типы финансирования бизнеса

Существует два способа привлечения средств:

-

Долевое инвестирование. Подразумевает передачу части бизнеса финансовому партнеру. Он становится совладельцем предприятия, влияет на организационные или рабочие процессы и получает часть прибыли.

-

Долговое финансирование. Речь о получении кредита, который гасят в оговоренные сроки с выплатой процентов. Собственник бизнеса сохраняет контроль над предприятием. Однако банки часто отказывают в займах компаниям, которые находятся на начальном этапе, из-за высоких рисков. На двух следующих этапах финансированием такого типа можно активно пользоваться.

Как выбрать тип финансирования

При привлечении финансирования нужно определиться, будет ли это заем под проценты или долевое участие инвестора. Для этого взвесить плюсы и минусы каждого варианта.

Долевое партнерство менее выгодно для собственника компании, поскольку ему придется постоянно отдавать часть прибыли инвестору. В то же время участие в бизнесе сторонних людей или компаний позволяет оптимизировать рабочие процессы, наладить связи с другими участниками рынка.

Если предприниматель планирует привлечь заемный капитал, то ему придется выполнять условия кредитора, например банка. При этом важно оценить потенциал и доходность бизнеса; учесть стоимость активов и размер дебиторской задолженности.

Принципы поиска инвесторов

У бизнеса на разных стадиях развития могут быть разные источники финансирования. Так, на начальном этапе обычно используют собственный капитал, средства знакомых или друзей либо помощь частных инвесторов.

На этапах расширения и роста привлекают венчурные фонды, прямые либо стратегические инвестиции, банки. Зрелым компаниям помогают банки или фонды прямых инвестиций.

Источники финансирования для стартапов

Вновь созданные компании могут рассчитывать на такие источники средств:

-

Друзья или знакомые. Эти деньги привлечь проще и быстрее. Но у способа есть минус: если предприятие провалится и возникнут сложности с возвратом долгов, отношения с близкими людьми могут испортиться.

-

Частные инвесторы, которые занимаются финансированием компаний на ранних стадиях развития, — бизнес-ангелы. Одни вкладывают в предприятие деньги, а взамен получают его часть. Затем перепродают ее ради прибыли. Другие выбирают дивидендную модель, и получают фиксированную долю от растущей доходной части. Развитие проекта можно ускорить, если привлечь партнера с опытом или связями.

-

Бизнес-инкубаторы. Предлагают создателям стартапов учебные курсы или услуги по поиску клиентов. Помогают построить бизнес-модель будущего предприятия. Правда, искать источники финансирования собственнику компании приходится самому.

-

Корпоративные акселераторы роста. Заинтересованы в поиске и развитии стартапов для внедрения идей в рамках корпорации. После запуска пилотного проекта появляется возможность начать работать с крупным заказчиком.

-

Гранты от государственных и коммерческих фондов. Их выделяют по результатам конкурсов. Потратить деньги можно на заранее оговоренные цели, это необходимо подтверждать отчетами. Для участия в конкурсе нужно подать заявку и подготовить пакет документов.

-

Инвестиционные клубы. Объединяют частных инвесторов, которые ищут стартапы и представляют их на встречах сообщества. Связаться с клубом можно через заявку на сайте или социальные сети.

-

Краудфандинг. Позволяет привлечь средства от нескольких частных инвесторов через специальные площадки. Распоряжаться полученными деньгами бизнес может по своему усмотрению.

-

Венчурные фонды. Распределяют средства инвесторов, ориентированы на международный рынок. Чтобы подать заявку на финансирование, нужно отправить презентацию проекта с пояснениями на электронную почту фонда.

Источники финансирования на этапах расширения и роста бизнеса

Предприятия нередко проходят начальный этап за счет собственных средств владельца или учредителей. Однако финансирование требуется и дальше. Деньги нужны, чтобы масштабировать проект или увеличить объем выпуска востребованных на рынке товаров.

Финансированием зрелых компаний занимаются, как правило, юридические лица. Они получают проценты по займам или прибыль от долевого участия в бизнесе.

Бизнес, который уже работает, может использовать такие внешние источники средств:

-

Инвестиционные фонды. Вкладывают средства в прибыльные проекты. Получают долю в бизнесе, которую затем продают стратегическим партнерам по повышенной ставке. На сайтах этих фондов обычно есть перечень услуг, условия сотрудничества и форма обратной связи.

-

Стратегические инвестиционные фонды. Покупают компании, чтобы получить прибыль. Такие инвесторы самостоятельно ищут интересные им проекты.

-

Банки, которые занимаются финансированием частных лиц и компаний. Отличаются консервативным подходом, работают с организациями, способными погасить кредит с выплатой процентов. Чтобы получить заем на выгодных условиях, сначала можно открыть в выбранном банке расчетный счет или подключить зарплатный проект. Это повысит шансы на успех, но не гарантирует его.

Бонусы для бизнеса

Откройте расчетный счет в Сбербанке и получите бонусы на развитие бизнеса

Открыть расчетный счет

Поиск инвесторов в интернете

Для поиска людей или компаний, готовых вложить деньги в бизнес, владельцы используют и другие инструменты. Среди них — ведение блога в социальных сетях или на специальных ресурсах для предпринимателей. Обмениваться информацией с партнерами можно на платформах Vc.ru или Spark, для популяризации новой идеи в сфере IT подойдет площадка Habr.

Стартапы могут найти инвесторов, регулярно участвуя в конкурсах. Помощь в организации и проведении таких мероприятий оказывают «Стартап-кафе», Web Summit и Slush.

Публикация экспертного контента в сетевых изданиях также позволяет компаниям заявить о себе и привлечь финансирование. Запросы на комментарии от специалистов из разных сфер удобно искать, например, через Pressfeed.

Ошибки при поиске финансирования

Отсутствие четкого плана развития. Если у предпринимателя нет ясной бизнес-модели, заниматься привлечением финансирования рано. Инвесторы не согласятся вкладывать средства в проект с туманными перспективами, поскольку их цель — защитить свободный капитал от инфляции и получить прибыль.

Попытка реанимировать компанию, потерявшую рынок или крупных заказчиков. Вряд ли в подобной ситуации стоит думать о внешнем финансировании как о спасении. Нередко у такого бизнеса есть долговые обязательства, предприятие работает на устаревшем оборудовании или выпускает продукцию, которую не удается реализовать.

✅ Инвесторам интересны:

• проекты, у которых есть стратегия развития и продукты, пользующиеся спросом;

• предприятия, владеющие производственной базой, патентами или другими востребованными на рынке активами.

Как подготовиться к переговорам с инвесторами

Перед привлечением финансирования и началом переговоров с потенциальными партнерами необходимо разработать бизнес-модель и финансовый план. В нем указать статьи расходов и срок окупаемости предприятия.

На этапе согласования оценивают долю бизнеса, передаваемую инвестору. Результат переговоров зависит от интереса партнеров к компании. Когда доля и размер заемного капитала определены, составляют предварительное соглашение. В нем прописывают детали финансовой поддержки и условия взаиморасчетов.

Методы оценки бизнеса

Оценить рентабельность и перспективность проекта позволяют следующие способы:

-

Метод фиксированной стоимости. Используется для привлечения ресурсов на ранних этапах развития бизнеса, когда его будущее максимально неопределенно. Компании, занимающиеся финансированием подобных проектов, вкладывают фиксированную сумму в обмен на оговоренную долю в бизнесе.

-

Метод венчурного капитала. Базируется на оценке текущего положения дел и теоретической доходности, которую хочет получать инвестор. Например, компания планирует за пять лет достичь рыночной стоимости х рублей, а инвестор ожидает 20-кратную прибыль. Стартовая цена бизнеса принимается за х/20, соотношение суммы привлеченного капитала к исходной стоимости проекта определяет долю инвестора.

-

Метод дисконтирования денежных потоков. Базируется на детальном финансовом прогнозе развития с горизонтом не меньше трех лет. Срок планирования соответствует периоду окупаемости и зависит от особенностей бизнеса. Например, прогноз для небольшого магазина или учебного центра составляют на три года, для проектов, нуждающихся в больших вложениях, модель рассчитывают с перспективой на пять-семь лет.

Привлечение инвестиций в бизнес: ключевые моменты

-

Круг доступных источников финансирования определяется этапом, на котором находится компания. Эти источники отличаются на старте и на стадиях расширения и роста бизнеса.

-

Когда встает вопрос о том, чтобы привлечь внешние средства, нужно выбрать тип финансирования — заем под проценты или участие инвестора в обмен на долю в бизнесе.

-

Взять кредит сложнее вновь созданным компаниям. К долговому финансированию с залоговым обеспечением и погашением займа за счет части прибыли лучше переходить после стабилизации бизнеса.

-

На привлечение инвесторов работают и активности в интернете. Компания может вести блог о своей деятельности, участвовать в профильных мероприятиях или размещать в сетевых изданиях экспертные комментарии своих специалистов.

-

Заинтересовать инвесторов помогают расчет доходности предприятия, который позволяет обосновать объем вложений и оценить срок возврата средств, и пошаговая стратегия развития. Получить деньги по нечетким формулировкам — «на маркетинг» или «для привлечения квалифицированных работников» — вряд ли удастся.